Избранное трейдера Друг из шкафа

Размещение свободных остатков юридических лиц в овернайт по рыночным ставкам (и через выходные тоже)...

- 26 декабря 2017, 12:18

- |

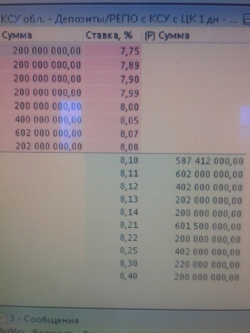

Для крупных корпоратов Биржа создала сервис Депозиты с Центральным Контрагентом (ЦК).

Т.е. прямое размещение депозитов в ЦК для компаний, не имеющих лицензию профессионального участника рынка ценных бумаг.

По сути, корпорат размещает свои средства через «стакан» с 10:00 до 19:00 по рыночным ценам:

При этом, надо понимать, что это Денежный рынок, а значит необходимо мониторить показатели ликвидности банковского сектора, чтобы размещать средства по более выгодной ставке:

- http://www.cbr.ru/statistics/?Prtid=flikvid

- http://www.cbr.ru/hd_base/saldo/

- http://www.cbr.ru/statistics/?PrtID=pffl

Опять же, если на рынке будут проблемы с ликвидностью, как вчера — то к вечеру можно ожидать роста ставок.

( Читать дальше )

- комментировать

- 6.2К | ★22

- Комментарии ( 38 )

Золото и фьючерсная кривая

- 24 декабря 2017, 21:36

- |

По золоту палю новый индюк. Смысл в том, что покупки со стороны спекулянтов обязательно задирают фьючерсную кривую, тогда как продажи приводят к её уплощению и даже сваливанию в бэквардацию. Кривую оцениваем по разнице (в процентах) между ближайшим контрактом (он же №1 или front month в терминах continuous futures) и контрактом с поставкой через год (он же №7). В качестве безрисковой ставки используем доходность однолетних облигаций США (LIBOR здесь точно не подойдёт).

Строго формально, взаимосвязь между индикатором и ценой довольно слабая, поскольку коэффициент корреляции в приращениях на всех младших фреймах (3 месяца и меньше) не превышает уровня 0.25, однако график (рисунок 1) опровергает подобный тезис, демонстрируя хорошее соответствие вершин и впадин по индикатору вершинам и впадинам по цене. Если так, то низкая корреляция может оказаться даже во благо, если индикатор отображает какой-либо скрытый долгосрочный процесс.

( Читать дальше )

Ограничение торговых рисков - это не только стоп-лоссы!

- 24 декабря 2017, 19:43

- |

Чаще всего на биржевых форумах говорят только о риске получения убытков и только об одном способе этот риск контролировать – ставить стоп-лоссы на определённом уровне потерь.

При этом под убытком понимается виртуальное уменьшение счета, вызванное движением против взятой торговой позиции.

Понятное дело, что рисков у трейдера намного больше. И я полагаю, что частные трейдеры могут лишь ограничивать свои торговые риски, но вовсе не управлять ими.

Трейдеры не могут повлиять на системные, финансовые, геополитические риски, риски на стороне брокера или эмитента, но они могут ограничить три главных торговых риска: риск потери денег, риск потери доходности и риск потери прибыли.

Давайте подробнее посмотрим, с какими торговыми рисками мы сталкиваемся, находясь в позиции.

Риск #1. Вы можете получить убыток, если цена пойдет против вас (риск потери денег)

Первый риск на мой взгляд совершенно незаслуженно ставят на главное место, так как во главу угла ставится страх получить любое, в том числе случайное, негативное изменение стоимости нашей позиции.

( Читать дальше )

Лучшие среднесрочники ЛЧИ-2017 у которых следует учиться

- 23 декабря 2017, 19:57

- |

Это — именно та десятка трейдеров у которых следует учиться и перенимать опыт. Их подход делает торговлю всего лишь как дополнительный источник дохода к своей основной профессии. Они не краткосрочники или скальперы. В отличие от инвесторов, среднесрочники играют на колебаниях, находясь всегда в «теме» и уменьшая риски существенного и продолжительного падения. Важно, что здесь необходимы торговые стратегии основанные на графике и каком-то своем индикаторе.

( Читать дальше )

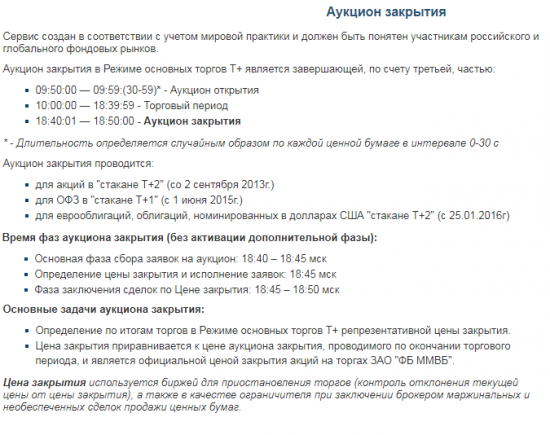

Послеторговый аукцион закрытия – как это понимать

- 21 декабря 2017, 16:10

- |

Вчера появился пост с вопросом, что же за сделки происходят в голубых акциях, когда торги закончились. Что за глюки, мол.

Я попробую пояснить, и если в чем-то окажусь неточным, надеюсь, меня поправят более понимающие в этом товарищи.

В 18:40 заканчивается торговый период сессии и проходит его последняя сделка.

Наступает аукцион закрытия, который идет 10 минут.

Первые пять минут – до 18:45 – происходит аукционное определение цены закрытия сессии, и еще 5 минут по этой и только по этой цене могут пройти дополнительные сделки.

Как это происходит

Наступает 18:40 по мск, все заявки, выставленные игроками в торговый период, и которые защищали рынок от резких ложных движений, исчезают, появляются заявки людей, которые решили принять участие в аукционе.

В стакане становятся видны те заявки, которые попадают в 10-ку лучших заявок на продажу и покупку соответственно, остальные заявки не отражаются.

( Читать дальше )

- комментировать

- 16.4К |

- Комментарии ( 24 )

Тестируем паттерны кластерного анализа, ч. 1: ретест точечного объема в кластере

- 20 декабря 2017, 01:01

- |

Что меня всегда удивляло в теме объемного анализа, и в частности кластерного — несмотря на обилие публикаций, подходов и школ в этой теме, почти нигде нет результатов статистических исследований, или хотя бы ссылок на таковые (отдельные ссылки я встречал разве что у Живаса, но они были эпизодичны). Возникает вопрос: почему так? Складывается такое ощущение, что сама идея залезть внутрь бара и разобраться, сколько там было покупок и продаж, представляется авторам уже достаточным cutting edge и ноу-хау, чтобы еще и всерьез заниматься тестированием своих подходов. Итог достаточно предсказуем: большинство предлагаемых методик являются как бы иллюстративными, «формальным знанием», которое на практике зачастую не работает, а если работает, то неизвестно — когда и на чем?

Чтобы исправить это положение, решено создать советник, который использует объемные данные, предоставленные сервисом Cluster Delta, и, попытается исполнить те или иные паттерны КА на материале форексного золота H4 (XAUUSD spot). Объемы будут браться из склейки фьючерсов CME. Нас интересует не абстрактная «истинность» паттернов, а их торговая применимость, потому тестировать мы будем частную реализацию этих идей в виде конкретной торговой системы, которая, безусловно, может быть и другой, потому в полученных результатах предстоит еще отделить эффективность или неэффективность самого паттерна от реализации ТС. Тем не менее, она послужит отличной базой для дальнейших исследований, это будет что-то вроде тестовой лаборатории. Кроме того, как я заметил, даже мой очень среднесрочный стиль торговли требует частого присутствия у монитора, в противном случае нужные точки входа будут пропущены; либо же для слежения за ними потребуется задействовать много ресурсов внимания и времени. Потому, полученный робот, если он будет удачен, может использоваться как средство полуавтоматической торговли. Наконец, средства визуализации могут стать основой для удобного индикатора в Метатрейдере, чтобы не пришлось дополнять его другими платформами, и позволят отобразить кластеры прямо на свечном графике.

( Читать дальше )

Тех.Анализ, фьючерсы, опционы РИ.

- 14 декабря 2017, 08:58

- |

Всем привет. РИ умер, торговать опционы (направленные покупки) на РИ пока сидим в 110-116 смысла НИКАКОГО! тут есть смысл продавать любые страйки за этим диаппазоном. но продажами я не занимаюсь, так что для меня пока РИ умер..

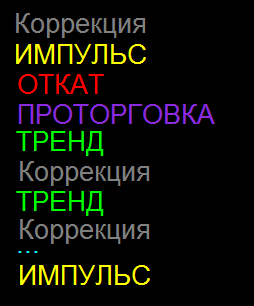

немного еще раз об импульсах и откатах и в чем разница.

и мои извинения за пропущенный сигнал на Бренте ((

***********************

Индексы: RI, ММВБ;

Валюта: USDRUB (Si);

Товары: Золото, Нефть BRENT.

обращаю ваше внимание на:

1 — технические индикаторы работают в МТ4 и анализ делается на котировках не от самой биржи.

( Читать дальше )

Эмпирические методы управления капиталом: разбор книги Ральфа Винса “Математика управления капиталом”

- 13 декабря 2017, 18:00

- |

Команда DTI подготовила краткое изложение книги Ральфа Винса “Математика управления капиталом” с нашими комментариями. Раз в неделю будем публиковать отдельные обзоры каждой главы.

Сегодня разбираем первую главу “Эмпирические методы”. В ней даются базовые понятия, такие как HPR, TWR, оптимальная доля портфеля, процесс независимых/зависимых испытаний, серийные тесты, доверительная граница/интервал. Подчеркивается важность оптимальной доли счета для торговли = оптимальное “f”. Сделан акцент на соотношении риска и задействованного в торговле объема капитала.

Определения

HPR (holding period returns) — доход за период удержания позиции. Например HPR = 1,10 означает, что сделка за данный период принесла прибыль в 10%.

( Читать дальше )

"Отче наш" каждой белки - на примере Магнита

- 10 декабря 2017, 09:22

- |

к сожалению я скидываю задним числом, тоесть анализ не текучки а истории… ибо вообще не следил за магнитом, да и в МТ4 не было его..

только вчера нашел CFD на MGNT торгующийся на лондонской бирже.

график от IFCMARKEТС спецификация тут https://www.ifcmarkets.ru/trading-conditions/stocks/mgnt

цены в долларах, так что возможна путаница, но в принципе не в ценах дело… дело в движениях.

ИТАК отче наш стаи звучит так:

все )) больше на рынке по моей системе — НИЧЕГО и НИКОГДА НЕ БЫВАЕТ!

«ГОЛАЯ» акция магнит — повторюсь цены в баксах.

( Читать дальше )

Вся прелесть скользяшек.

- 07 декабря 2017, 22:04

- |

Можно я разбавлю тему криптомайнинга?

И вспомню старый добрый индикаторный теханализ. =))

Честно признаться, я всю дорогу использую мувинги. Причем, не всегда стандартным образом.

1. Берем стандартный ЕМА 20.

Как его торговать?

Не всем понятно.

Добавим еще один. )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал