SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера AndreyBarneo

Граальные ловушки при построении торговых систем

- 02 октября 2012, 07:08

- |

При проектировании торговых систем очень важно не только создать рабочую стратегию, приносящую прибыль, но и избежать ошибок в коде, потому что именно эти ошибки могут привести к так называемой «граальной» ловушке.

1 ловушка – подглядывание в будущее при входе в позицию

Впервые с такой ловушкой я столкнулся при разработке трендовой системы на основе индикаторов ADX+CCI. Найти эту ошибку мне помог Игорь Чечет, за что ему большое спасибо.

Кратко рассмотрим данную торговую систему.

( Читать дальше )

1 ловушка – подглядывание в будущее при входе в позицию

Впервые с такой ловушкой я столкнулся при разработке трендовой системы на основе индикаторов ADX+CCI. Найти эту ошибку мне помог Игорь Чечет, за что ему большое спасибо.

Кратко рассмотрим данную торговую систему.

( Читать дальше )

- комментировать

- 171 | ★40

- Комментарии ( 10 )

Простая торговая система - "Простой Грааль"

- 11 сентября 2012, 12:59

- |

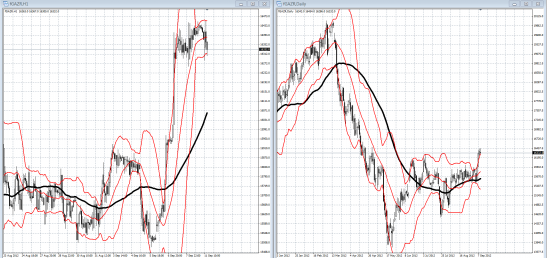

Час слева — определяет внутри дня вход

Дневной справа — определяет в какую сторону вход

Индикаторы

Боллинжер - http://ta.mql4.com/ru/indicators/trends/bollinger_bands

SМА 55 - http://ta.mql4.com/ru/indicators/trends/moving_average

Логика

SMA 55 — выше цены на дневке — ищем вход в шорт

SMA 55 — ниже цены на дневке — ищем вход в лонг

Боллинжер разделён на два канала если цена двигается вверху канала — Лонг внизу Шорт

на часовом графике ищем вход внутри дня и выход

обращаем пристально как закрываються свечи на краях боллинжера

( Читать дальше )

Заготовка ТС на боллинджерах. Код для WealthLab

- 07 сентября 2012, 17:05

- |

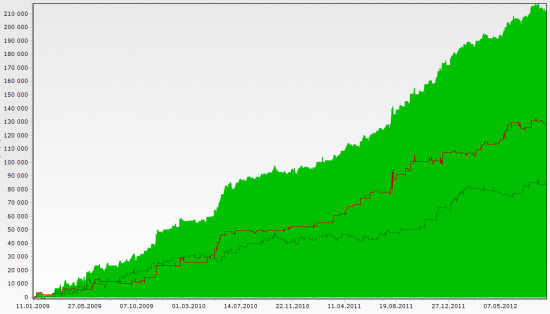

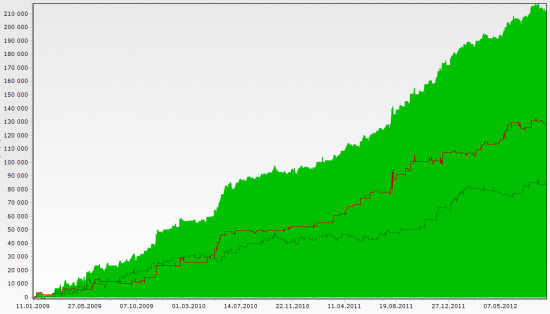

Набросал небольшую стратегию, в принципе результаты интересные, но мне не нравятся. Может кому и сойдет.

Код здесь:

files.mail.ru/V5ZLWP

Суть:

— 15 минутки

— шорт при пробое боллинджера (100,3.1)

— лонг при пробое боллинджера (50, 3.2)

— стопы и тейки — исходя из ширины канала боллинджера

— первая утренняя свеча участия не принимает

Результаты:

( Читать дальше )

Код здесь:

files.mail.ru/V5ZLWP

Суть:

— 15 минутки

— шорт при пробое боллинджера (100,3.1)

— лонг при пробое боллинджера (50, 3.2)

— стопы и тейки — исходя из ширины канала боллинджера

— первая утренняя свеча участия не принимает

Результаты:

( Читать дальше )

Что делать, если дела на бирже плохо идут?

- 04 сентября 2012, 22:39

- |

Что делать, если вы теряете свои деньги от сделки к сделке? Как избежать этого и начать зарабатывать?

Некоторые трейдеры и вовсе разоряются. Причинами этого могут быть торговля без применения какого-либо метода или плана, иногда вроде и метод есть, только вот ему не всегда следуют. Причина может заключаться и в плохомmoney-management. Но главная причина – психологическая.

Предлагаю вам решить психологическую проблему с помощью методов, которые будут всегда держать трейдера в курсе событий и подсказывать последовательность дальнейших действий. Но на самом деле следовать методу не так и просто, не все из нас согласны и умеют подчиняться чему-то.

( Читать дальше )

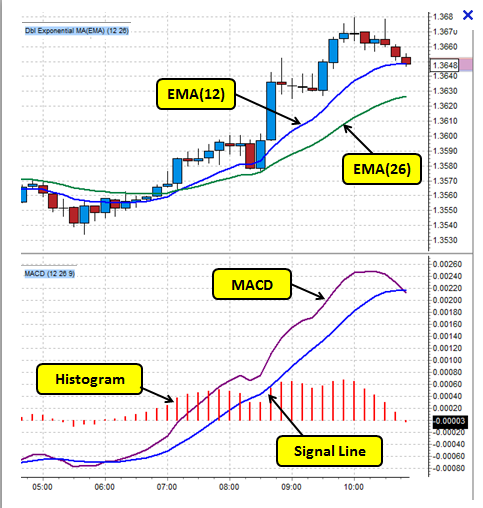

Скользящие средние. Грааль или заблуждение

- 04 сентября 2012, 22:23

- |

Нет такого торгового терминала, в котором бы не было такого инструмента технического анализа как простая скользящая средняя. Новичок будет поражен ее эффективностью в плане прогноза о движении цены, чайник будет презирать (потому, что она “запаздывает”), профессионал будет тяжело вздыхать, плакать, колоться, но продолжать кушать кактус. Все дураки.)

Новичок дурак, потому, что не понимает, что скользящая средняя ничего не предсказывает, а лишь констатирует статистический перелом в тенденции. О продолжительности этой тенденции никто и ничего не может знать по определению, ибо цена никому ничего не должна.

Чайник вдвойне дурак, поскольку запаздывают все технические индикаторы. Можно подумать, что стохастик или любой другой осциллятор подает сигнал раньше, чем скользящая средняя. Ха. MACD вообще тупо использует две скользящие средние, а стохастик – это модификация средней, которая удобнее во флете, поскольку соотносит текущую цену с предыдущими и выявляет ту же самую, существующую на данный момент тенденцию и ничего предсказать не может. Вообще никто ничего на рынке предсказать не может, поймите это.

Кроме того, чайник дурак потому, что считает, будто большое количество различных индикаторов позволит ему “отфильтровать ложные сигналы рынка”. Сигналы чего, прошу прощения? Начала тенденции? Это вы как можете установить вообще? На рынке всегда есть какая-то тенденция, если вам угодно так считать. Проблема в ее продолжительности, которую предсказать невозможно. Большое количество индикаторов будет фильтровать друг друга и не повысит надежность сигнала, а просто приведет к тому, что вы будете входить в рынок значительно реже. Возможно для чайников это действительно лучше всего.)

Профессионалы бывают разные. Есть наемные трейдеры, а есть индивидуалы. Скользящие средние нужны всем.) Правда в том, что у тех, кто давно на рынке и при этом зарабатывает деньги, есть правила, которые закрепляют действия, сообразные объективным свойствам рынка, которые позволяют зарабатывать без предсказаний.

Математика и трейдинг

- 03 сентября 2012, 14:43

- |

После того, как не смог даже примерно понять розовую формулу, решил сказать вам правду матушку.

Несколько лет назад, я молился на математику, считал ее граалем и единственным способом заработать в трейдинге. Я открывал Ширяева и понимал, что мне точно ничего не светит, так как я не мог понять и абзаца из этих талмудов.

Я отлавливал в коридорах успешных трейдеров, который закончили физматы, маттехи и прочие университеты и выспрашивал у них значение математики в их трейдинге. И каждый раз получал ответ, что нет там особо никакой математики. Конечно же я не верил. Обманывают, суки, был уверен я.

В итоге, запустив свои логические алгоритмы и заработав первое приличное бабло, мы пустились в глубины Канторовича и Эндрю Пола и взяли на аутсорс хорошего математика. Модели были прекрасны. От взгляда на логарифмы и интегралы кружилась голова. Чуствовалось, что вот оно, скорое богаство!

Как вы и догадываетесь, все эти навороченные матмодели, дававшие красивый результат в Маткаде в реале или дико лосили либо были хуже уже существующих логических алгоритмов.

( Читать дальше )

Несколько лет назад, я молился на математику, считал ее граалем и единственным способом заработать в трейдинге. Я открывал Ширяева и понимал, что мне точно ничего не светит, так как я не мог понять и абзаца из этих талмудов.

Я отлавливал в коридорах успешных трейдеров, который закончили физматы, маттехи и прочие университеты и выспрашивал у них значение математики в их трейдинге. И каждый раз получал ответ, что нет там особо никакой математики. Конечно же я не верил. Обманывают, суки, был уверен я.

В итоге, запустив свои логические алгоритмы и заработав первое приличное бабло, мы пустились в глубины Канторовича и Эндрю Пола и взяли на аутсорс хорошего математика. Модели были прекрасны. От взгляда на логарифмы и интегралы кружилась голова. Чуствовалось, что вот оно, скорое богаство!

Как вы и догадываетесь, все эти навороченные матмодели, дававшие красивый результат в Маткаде в реале или дико лосили либо были хуже уже существующих логических алгоритмов.

( Читать дальше )

Докупка или увеличение позиции

- 27 августа 2012, 09:31

- |

Докупкой, или как ее еще называют в блогосфере «пирамидинг», принято называть увеличение позиции по мере движения цены в сторону открытой сделки.

Основные правила «пирамидинга»:

1. Увеличение только прибыльной позиции. (наращивание убыточной позиции называется усреднением и весьма губительно для депозита!)

2. Разбитие позиции на 2- 3 части. Вход 60-70% (от предполагаемого размера позиции) докупка 30-40%.

3. Вход в сделку большей частью, докупка меньшей.

4. Открытие позиции по докупке происходит по тем же принципам что и первоначальная точка входа.

5. Операция по докупке никогда не должна приводить сделку в убыток.

Теперь разберем, кажущиеся спорными, некоторые правила докупки.

Если с первым пунктов все предельно ясно и на практике каждый получил урок, что усреднение не есть хорошо, то второе и третье правило большинство считают ошибочным.

Простой пример:

Мы купили 7 акций по 2 рубля, цена пошла в сторону открытой позиции, мы купили еще 3 акции по 3 рубля, средняя цена сделки получилась 2,3 рубля, даже если предположить, что цена развернется и пойдет вниз, наша средняя цены все равно окажется выше первоначального входа, и ниже цены докупки, что позволит избежать «несправедливого стопа». Если же купить 3 акции по 2 рубля и купить 7 акций по 3 рубля, средняя цена получится 2,7 руб. да, цена выше первоначального входа, но зона «безубытка» переместилась вплотную к зоне докупки и небольшая коррекция цены может оставить трейдера без позиции. К тому же, для трейдеров работающих на пробойных системах, хорошо известно, что самый большой импульс получается именно в момент пробоя, следовательно, докупка пойдет уже с меньшим потенциалом движения цены.

( Читать дальше )

Когда рынок выходит из пилы?

- 22 августа 2012, 19:02

- |

У меня есть наблюдение.

Поскольку я своего рода «интуитивщик» в трейдинге, меня иногда заносит, я начинаю совершать бессистемные сделки, то есть, впадаю в так называемый тильт.

После того, как ты собрал несколько стопов подряд, зачастую, есть желание все бросить и уже не смотреть на рынок, пока он нерасторгуется в каком-то направлении.

Но ты думаешь — нетушки. Я сейчас на все плюну, а он уйдет. И ты продолжаешь колбасить, а рынок тебя пилит и пилит:) И вот, когда-то доходишь до крайней степени отчаяния, собираешь свой самый рискованный свой самый отчаянный стоп, и действительно хлопаешь крышкой монитора со словами: ну всё, н***й.

И тут оп! Вот тебе ударный денек, который ты уже видишь в зеркало заднего вида:))) А даже если и не так, если оно собирается, и ты вдруг таки в него попал, то боясь потерять первую за две три недели нормальную прибыль, ты как правило, не собираешь и половины последующего движения. Потому что страх на грани.

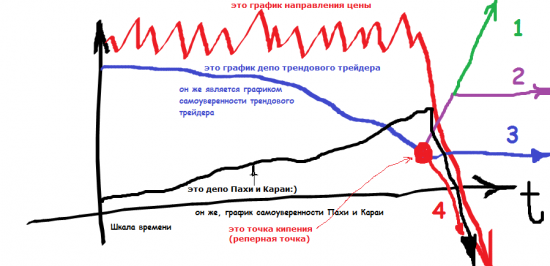

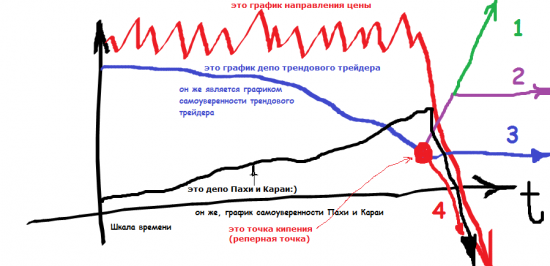

Прокомментирую ситуацию картинкой, нарисованной от руки на тачпаде ноутбука:

На графике в общем все понятно.

В пояснениях нуждаются только цифры справа:

№1. Так сделает торговый робот, или системный интуитивщик с яйцами.

№2. Так сделает среднестатистический человек, чувство страха которого будет к точке кипения так высоко, что он просто не сможет взять движение в 10000-20000 пунктов.

№3. Так сделает среднестатистический человек, у которого уже просто не хватит ни сил ни терпения совершать сделки. Причем как правило, точка кипения трейдера и момент выхода рынка из боковика очень совпадают.

№4. Так сделает неопытный трейдер, который к моменту выхода рынка из боковика встанет в позу против рынка и не выставит стоп из-за того, что он уже просто отчаялся их собирать.

№5 на графике — это линия депозита, которую я условно назвал «Пахи и Караи». Это когда трейдер ловит маленькие профитики и ставит большие стопики или вовсе их не ставит.

Если ранжировать варианты от самого простого и комфортного с психологической точки зрения, то получится следующее:

простое ----> сложное

№5->№4->№3->№2->№1.

Я не указал еще один вариант — это правильные трейдеры, которые вообще не торгуют в пиле и следят все это время со стороны. Но таким это не надо читать вообще. У них такой проблемы нет.

Рынок очень логичен по своей природе. Теряют большинство, меньшинство — зарабатывает. Именно поэтому рынок всегда будет таким, что максимальную прибыль приносит то, что психологически делать сложнее всего.

Лично про себя могу сказать следующее: я примерно достиг точки кипения.

Могу даже честно поделиться внешними признаками своей точки кипения, а вы сравните со своими:

Поскольку я своего рода «интуитивщик» в трейдинге, меня иногда заносит, я начинаю совершать бессистемные сделки, то есть, впадаю в так называемый тильт.

После того, как ты собрал несколько стопов подряд, зачастую, есть желание все бросить и уже не смотреть на рынок, пока он нерасторгуется в каком-то направлении.

Но ты думаешь — нетушки. Я сейчас на все плюну, а он уйдет. И ты продолжаешь колбасить, а рынок тебя пилит и пилит:) И вот, когда-то доходишь до крайней степени отчаяния, собираешь свой самый рискованный свой самый отчаянный стоп, и действительно хлопаешь крышкой монитора со словами: ну всё, н***й.

И тут оп! Вот тебе ударный денек, который ты уже видишь в зеркало заднего вида:))) А даже если и не так, если оно собирается, и ты вдруг таки в него попал, то боясь потерять первую за две три недели нормальную прибыль, ты как правило, не собираешь и половины последующего движения. Потому что страх на грани.

Прокомментирую ситуацию картинкой, нарисованной от руки на тачпаде ноутбука:

На графике в общем все понятно.

В пояснениях нуждаются только цифры справа:

№1. Так сделает торговый робот, или системный интуитивщик с яйцами.

№2. Так сделает среднестатистический человек, чувство страха которого будет к точке кипения так высоко, что он просто не сможет взять движение в 10000-20000 пунктов.

№3. Так сделает среднестатистический человек, у которого уже просто не хватит ни сил ни терпения совершать сделки. Причем как правило, точка кипения трейдера и момент выхода рынка из боковика очень совпадают.

№4. Так сделает неопытный трейдер, который к моменту выхода рынка из боковика встанет в позу против рынка и не выставит стоп из-за того, что он уже просто отчаялся их собирать.

№5 на графике — это линия депозита, которую я условно назвал «Пахи и Караи». Это когда трейдер ловит маленькие профитики и ставит большие стопики или вовсе их не ставит.

Если ранжировать варианты от самого простого и комфортного с психологической точки зрения, то получится следующее:

простое ----> сложное

№5->№4->№3->№2->№1.

Я не указал еще один вариант — это правильные трейдеры, которые вообще не торгуют в пиле и следят все это время со стороны. Но таким это не надо читать вообще. У них такой проблемы нет.

Рынок очень логичен по своей природе. Теряют большинство, меньшинство — зарабатывает. Именно поэтому рынок всегда будет таким, что максимальную прибыль приносит то, что психологически делать сложнее всего.

Лично про себя могу сказать следующее: я примерно достиг точки кипения.

Могу даже честно поделиться внешними признаками своей точки кипения, а вы сравните со своими:

- много курю

- начинаю все время смотреть на график когда за компом, и дрочить смартфон, когда где-то в дороге

- во время совершения сделок температура тела, частота сердцебиения увеличиваются

- много ругаюсь

- переношу позы на следующий день, лелея надежду, что завтра мне чо-нить подарят (никогда не срабатывает)

- завидую роботорговцам

ECN. ЧТО ТАКОЕ. КАК РАБОТАЕТ. КАК ИСПОЛЬЗОВАТЬ ТРЕЙДЕРУ. КАК ЭКОНОМИТЬ НА КОМИССИОННЫХ.

- 07 августа 2012, 10:18

- |

Оригинал статьи находится по адресу http://superscalper.ru/new/ecn.html

ECN (Electronic communication network) - электронная система осуществления сделок купли-продажи биржевых товаров. Так написано в Википедии)))). Ну перепечатывать не буду, кому надо, тот про историю создания и прочее сам прочтет. Мы тут по делу.

По-простому, ECN — это такая локалка для всех имеющихся в США электронных бирж и все предложения на покупку/продажу сводятся в один центр и там формируются в единую таблицу — LEVEL II (стакан акции). Если посмотреть в таблицу LEVEL II самых ликвидных бумаг США, то глаза разбегаются, по одной цене данную акцию предлагают купить/продать сразу полтора десятка этих организаций. И это только видимые заявки, есть еще Даркпулы, в которых на сегодняшний день ликвидности уже ни чуть не меньше, чем в видимой части LEVEL II (стакана). Однако про «темные бассейны» в другой раз))).

( Читать дальше )

ECN (Electronic communication network) - электронная система осуществления сделок купли-продажи биржевых товаров. Так написано в Википедии)))). Ну перепечатывать не буду, кому надо, тот про историю создания и прочее сам прочтет. Мы тут по делу.

По-простому, ECN — это такая локалка для всех имеющихся в США электронных бирж и все предложения на покупку/продажу сводятся в один центр и там формируются в единую таблицу — LEVEL II (стакан акции). Если посмотреть в таблицу LEVEL II самых ликвидных бумаг США, то глаза разбегаются, по одной цене данную акцию предлагают купить/продать сразу полтора десятка этих организаций. И это только видимые заявки, есть еще Даркпулы, в которых на сегодняшний день ликвидности уже ни чуть не меньше, чем в видимой части LEVEL II (стакана). Однако про «темные бассейны» в другой раз))).

( Читать дальше )

Кто сказал что ГРААЛЯ нету?ТС для тех кто ищет ГРААЛЬ.

- 04 августа 2012, 19:18

- |

Кто сказал что ГРААЛЯ нету? Грааль существует, нужно только уметь искать. Для тех кому лень искать и предназначена данная ТС.

И так, данную систему продемонстрирую на примере фьючерса газпрома(fGAZR).

Точка входа.

На 30 минутном графике отсчитываем 5 свечей. Далее строим канал из хая и лоу данного промежутка времени(с 10.00 до 12.00 по МСК).Ждем пробоя данного канала и входим в рынок. Можно так же выставить отложенные ордера, кому как удобнее.

На скрине границы канала изображены розовым цветом.

Стоп ставим на нижней границе канала(если пробой был вверх) и наоборот.

Выход.

Первый вариант это на 161 по фибо. На скрине выходы по первому варианту.

Ворой вариант это кроем часть прибыли на 161 по фибо а дальше тралим.

Если цена не дошла до 161 по фибо то перед закрытием рынка закрываем позицию по рынку.

( Читать дальше )

И так, данную систему продемонстрирую на примере фьючерса газпрома(fGAZR).

Точка входа.

На 30 минутном графике отсчитываем 5 свечей. Далее строим канал из хая и лоу данного промежутка времени(с 10.00 до 12.00 по МСК).Ждем пробоя данного канала и входим в рынок. Можно так же выставить отложенные ордера, кому как удобнее.

На скрине границы канала изображены розовым цветом.

Стоп ставим на нижней границе канала(если пробой был вверх) и наоборот.

Выход.

Первый вариант это на 161 по фибо. На скрине выходы по первому варианту.

Ворой вариант это кроем часть прибыли на 161 по фибо а дальше тралим.

Если цена не дошла до 161 по фибо то перед закрытием рынка закрываем позицию по рынку.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал