SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Максим Балматов

Мифы и реальность фигур технического анализа.

- 28 ноября 2012, 10:53

- |

Продолжу спасение своих утопающих в чреве хутрейда блогов. На прошлой неделе кто-то задавался вопросами про пилы, случайное блуждание и тренды. Сегодня нашел старый текст, но актуальности не потерявший, как раз и про это тоже.

В конце девятнадцатого века, примерно в одно и тоже время, появились две совершенно противоположные по смыслу концепции, описывающие поведение цен на фондовом рынке. В 1900-м году Луи Башелье написал диссертацию «теория спекуляций», основанную на наблюдениях за поведением цен облигаций на парижской бирже. За семь лет до Эйнштейна он предложил формальную математическую модель случайного блуждания, в соответствии с которой поведение цен было похоже на поведение броуновской частицы под ударами мелких молекул.

В период с 1890 по 1902 годы Чарльз Доу, первый редактор газеты «Wall Street Journal» и автор самого известного биржевого индекса, написал серию статей, которая позже превратилась в «теорию Доу». Он считал, что поведение цен описывается закономерными тенденциями, или направленными движениями вверх или вниз, которые отражают господствующее на бирже мнение о будущем экономики или отдельной компании. Так началось противостояние двух принципиально противоположных концепций, которое не окончено и по сей день.

( Читать дальше )

В конце девятнадцатого века, примерно в одно и тоже время, появились две совершенно противоположные по смыслу концепции, описывающие поведение цен на фондовом рынке. В 1900-м году Луи Башелье написал диссертацию «теория спекуляций», основанную на наблюдениях за поведением цен облигаций на парижской бирже. За семь лет до Эйнштейна он предложил формальную математическую модель случайного блуждания, в соответствии с которой поведение цен было похоже на поведение броуновской частицы под ударами мелких молекул.

В период с 1890 по 1902 годы Чарльз Доу, первый редактор газеты «Wall Street Journal» и автор самого известного биржевого индекса, написал серию статей, которая позже превратилась в «теорию Доу». Он считал, что поведение цен описывается закономерными тенденциями, или направленными движениями вверх или вниз, которые отражают господствующее на бирже мнение о будущем экономики или отдельной компании. Так началось противостояние двух принципиально противоположных концепций, которое не окончено и по сей день.

( Читать дальше )

- комментировать

- 1.6К | ★86

- Комментарии ( 117 )

Автоматический исполнитель приказов. AlfaDirect + подробные ответы на вопросы. Бесплатно.

- 26 ноября 2012, 21:53

- |

Доброго вечера, коллеги!

Что такое Исполнитель приказов и зачем он нужен можно прочитать тут: http://kramin.ru/index.php/archives/670

Видеоинструкция по настройке тут: http://vimeo.com/54140469

Скачать штуковину можно тут.

Выдался вечером свободный час, прикрутил к Исполнителю AlfaDirect. Так что, теперь квиковцы и альфовцы могут легко автоматизировать свою торговлю по имеющимся сигналам.

Неистово плюсуем, задаем вопросы и предлагаем дальнейшие перспективы развития.

Временно: версию под Альфу потестить как следует еще не успел. Дайте знать пожалуйста, что все корректно работает.

За эти выходные мне задали кучу вопросов по Исполнителю. Решил все собрать в кучу и ответить тут разом, чтобы сразу все прочитали.

Вопрос 1. Зачем это все нужно? Оно само отдает приказы? Какая стратегия в него зашита?

Исполнитель приказов не имеет никакой встроенной стратегии. Он просто поможет вам автоматизировать исполнение приказов, от уже имеющейся торговой системы. Он просто берет какой-то источник приказов (метасток, индикатор в вашем терминале, тслаб, что-то еще) и приводит позицию в вашем торговом в терминале в соответствие с рекомендацией источника.

( Читать дальше )

Что такое Исполнитель приказов и зачем он нужен можно прочитать тут: http://kramin.ru/index.php/archives/670

Видеоинструкция по настройке тут: http://vimeo.com/54140469

Скачать штуковину можно тут.

Выдался вечером свободный час, прикрутил к Исполнителю AlfaDirect. Так что, теперь квиковцы и альфовцы могут легко автоматизировать свою торговлю по имеющимся сигналам.

Неистово плюсуем, задаем вопросы и предлагаем дальнейшие перспективы развития.

Временно: версию под Альфу потестить как следует еще не успел. Дайте знать пожалуйста, что все корректно работает.

За эти выходные мне задали кучу вопросов по Исполнителю. Решил все собрать в кучу и ответить тут разом, чтобы сразу все прочитали.

Вопрос 1. Зачем это все нужно? Оно само отдает приказы? Какая стратегия в него зашита?

Исполнитель приказов не имеет никакой встроенной стратегии. Он просто поможет вам автоматизировать исполнение приказов, от уже имеющейся торговой системы. Он просто берет какой-то источник приказов (метасток, индикатор в вашем терминале, тслаб, что-то еще) и приводит позицию в вашем торговом в терминале в соответствие с рекомендацией источника.

( Читать дальше )

Раздача пирожков от ФРС прошла на 5+

- 25 ноября 2012, 17:53

- |

Что это была на этой неделе? Все началось еще в прошлую пятницу-16 ноября рост S&P500 6-дней подряд, да и других активов неплохо так выросли за недельку ))))

Ктото это объеснения ищет с помощью ТА мол вешки-индюки сошлись на отскок, другие кричат нет во всем виноват ФА (что самое интересное по фундаменту и политическим разборкам в ЕС ничего оптимистичного не было для такого роста))) У Бена и ребят из уолл стрит другая трактовка событий))))___

( Читать дальше )

Ктото это объеснения ищет с помощью ТА мол вешки-индюки сошлись на отскок, другие кричат нет во всем виноват ФА (что самое интересное по фундаменту и политическим разборкам в ЕС ничего оптимистичного не было для такого роста))) У Бена и ребят из уолл стрит другая трактовка событий))))___

( Читать дальше )

Коворкинг для трейдеров в Казани.

- 21 ноября 2012, 14:48

- |

Какое-то время назад, я рассказывал о моем проекте под названием «Циферблат» (почитать тут можно).

Очень мне хочется организовать что-то типа оффлайн комюнити трейдеров, для совместного обсуждения дел, поиска партнеров. Может в будущем проводить встречи смарт-лаба и привозы интересных людей.

Для начала, хочу попробовать сделать место, где тредерам было бы удобно работать.

На прошлой неделе мы запустили продажу месячных абонементов. Думаю, что это предложение будет интересно трейдерам, как место для встреч, общения и возможно даже совместной торговли. Как альтернатива торговым залам в офисах брокеров выглядит, как мне кажется очень прилично. Да и цена вопросам хороша – всего 3000 рублей в месяц. Подробности можно прочитать тут: http://vk.com/ziferworkkzn

Если есть вопросы задавайте. Подискутируем.

Очень мне хочется организовать что-то типа оффлайн комюнити трейдеров, для совместного обсуждения дел, поиска партнеров. Может в будущем проводить встречи смарт-лаба и привозы интересных людей.

Для начала, хочу попробовать сделать место, где тредерам было бы удобно работать.

На прошлой неделе мы запустили продажу месячных абонементов. Думаю, что это предложение будет интересно трейдерам, как место для встреч, общения и возможно даже совместной торговли. Как альтернатива торговым залам в офисах брокеров выглядит, как мне кажется очень прилично. Да и цена вопросам хороша – всего 3000 рублей в месяц. Подробности можно прочитать тут: http://vk.com/ziferworkkzn

Если есть вопросы задавайте. Подискутируем.

Фрактальный индикатор силы рынка

- 21 ноября 2012, 10:09

- |

В связи с тем, что комон самоубился и оживляться, похоже не собирается, да еще грозится похоронить под собой многочисленный контент начну постепенно перетаскивать сюда свои блоги, которые могут оказаться полезными.

Начну с индикатора силы рынка, на котором, собственно построен сейчас фрактальный барометр.

Фрактальный индикатор силы рынка

Для принятия решений об операциях на реальном счете я использую фрактальный индикатор силы рынка. Конечную формулу в этой публикации я выписывать не буду, поскольку она «трехэтажная», да и методика еще не закончена в том виде, в котором мне мы бы хотелось. Здесь будут описаны основные ход мысли, использованный при построении, принципы построения и свойства индикатора. При некотором достаточно небольшом усилии получить аналогичные результаты может любой желающий, знакомый с фракталами не по книгам Вильямса.

1. Основой индикатора является фрактальная размерность графика цены. Что она показывает? Математические ответы типа «изрезанности графика» оказываются неудовлетворительными. Необходимо было найти некую «физическую» интерпретацию, объяснявшую свойства фрактальной размерности, связанные с динамикой цены. Эти свойства я многократно описывал в различных блогах, поэтому здесь не буду подробно на них останавливаться.

( Читать дальше )

Начну с индикатора силы рынка, на котором, собственно построен сейчас фрактальный барометр.

Фрактальный индикатор силы рынка

Для принятия решений об операциях на реальном счете я использую фрактальный индикатор силы рынка. Конечную формулу в этой публикации я выписывать не буду, поскольку она «трехэтажная», да и методика еще не закончена в том виде, в котором мне мы бы хотелось. Здесь будут описаны основные ход мысли, использованный при построении, принципы построения и свойства индикатора. При некотором достаточно небольшом усилии получить аналогичные результаты может любой желающий, знакомый с фракталами не по книгам Вильямса.

1. Основой индикатора является фрактальная размерность графика цены. Что она показывает? Математические ответы типа «изрезанности графика» оказываются неудовлетворительными. Необходимо было найти некую «физическую» интерпретацию, объяснявшую свойства фрактальной размерности, связанные с динамикой цены. Эти свойства я многократно описывал в различных блогах, поэтому здесь не буду подробно на них останавливаться.

( Читать дальше )

Агрессивный и консервативный метод входа в рынок

- 20 ноября 2012, 14:40

- |

Продолжаю пополнять серию блогов об уровневой торговле. В дополнении к блогу «Пробой уровня», сегодня поговорим о методах входа в пробойной системе.

Мы запомнили три основных признака пробоя, это импульс, закрытие свечи за пределами уровня и увеличенные объемы в момент пробоя. Но точка входа пока остается для нас туманной, т.к. не определены конкретные критерии, по которым можно войти в рынок. На этот случай есть два варианта входа, это агрессивный и консервативный. Рассмотрим каждый по отдельности.

Агрессивный метод.

Больше всего подходит для интрадей торговли на младших таймфреймах, от 5 до 15 минут. Вход по такой системе осуществляется, либо по закрытию свечи за пределами уровня, либо, как делают «асы» фондового рынка, в момент выстрела импульсной свечи.

При агрессивном входе стоит всегда помнить, что после пробоя, через некоторое время, баланс спроса и предложения на рынке выравнивается, а игроки, торгующие по этой методике, начинают закрывать свои спекулятивные позиции, поэтому, очень часто, происходит возврат цены к пробитому ранее уровню. Что в простонародье называется ретестом уровня. Следовательно, если не взять вовремя прибыль, легко можно получить стоп, ну или в лучшем случае безубыток.

( Читать дальше )

Мы запомнили три основных признака пробоя, это импульс, закрытие свечи за пределами уровня и увеличенные объемы в момент пробоя. Но точка входа пока остается для нас туманной, т.к. не определены конкретные критерии, по которым можно войти в рынок. На этот случай есть два варианта входа, это агрессивный и консервативный. Рассмотрим каждый по отдельности.

Агрессивный метод.

Больше всего подходит для интрадей торговли на младших таймфреймах, от 5 до 15 минут. Вход по такой системе осуществляется, либо по закрытию свечи за пределами уровня, либо, как делают «асы» фондового рынка, в момент выстрела импульсной свечи.

При агрессивном входе стоит всегда помнить, что после пробоя, через некоторое время, баланс спроса и предложения на рынке выравнивается, а игроки, торгующие по этой методике, начинают закрывать свои спекулятивные позиции, поэтому, очень часто, происходит возврат цены к пробитому ранее уровню. Что в простонародье называется ретестом уровня. Следовательно, если не взять вовремя прибыль, легко можно получить стоп, ну или в лучшем случае безубыток.

( Читать дальше )

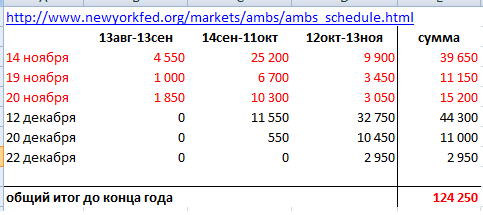

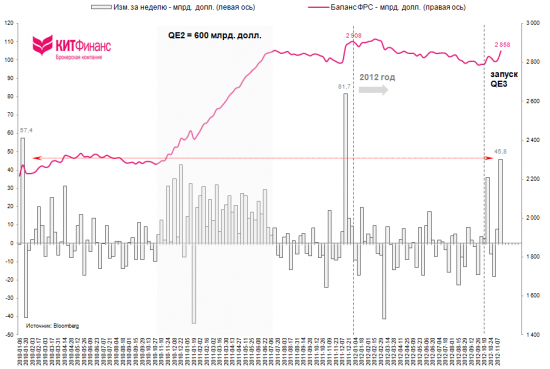

QE3: график поступления ликвидности от ФРС до конца 2012 г.

- 20 ноября 2012, 14:34

- |

может, кому интересно. вроде правильно посчитал.

источник: www.newyorkfed.org/markets/ambs/ambs_schedule.html

там таблички в экселе. скачивайте, считайте. мог ошибиться, не проверял.

у Паши по этому вопросу много было написано:

spydell.livejournal.com/471363.html

spydell.livejournal.com/470362.html

у меня:

smart-lab.ru/company/kitfinance/blog/88325.php

smart-lab.ru/company/kitfinance/blog/87464.php

источник: www.newyorkfed.org/markets/ambs/ambs_schedule.html

там таблички в экселе. скачивайте, считайте. мог ошибиться, не проверял.

у Паши по этому вопросу много было написано:

spydell.livejournal.com/471363.html

spydell.livejournal.com/470362.html

у меня:

smart-lab.ru/company/kitfinance/blog/88325.php

smart-lab.ru/company/kitfinance/blog/87464.php

Почему правильным трейдерам нужна волатильность?

- 20 ноября 2012, 12:14

- |

Почему правильным трейдерам нужна волатильность?

Математическое обоснование очень простое.

Устойчиво зарабатывать можно только тогда, когда ценовые приращения неслучайны (математики вроде говорят в таких случаях, что матожидание не равно нулю).

Тренд — это стат. преимущество, это стационарный элемент случайного рыночного процесса, к-й позволяет зарабатывать. Тренд — это мера прибыли.

Пила — это случайный процесс, непредсказуемый. Пила — это мера риска.

Соотношение тренд/пила торгового инструмента — это мера стационарности рыночного процесса.

Чем волатильнее рынок, тем выше соотношение тренд/пила.

Так вот системные трейдеры по фьючерсу РТС в этом году в целом в жопе, потому что волатильность упала, а шум относительно тренда сильно вырос.

Пожалуйста, прошу подвергнуть конструктивной критике мои размышления, ибо в математике я не далёк.

Например, у меня есть сомнения:

1. есть ли стационарность в пиле?

2. как определить неслучайность тренда? Ведь «орёл» тоже может выпадать 10 раз подряд.

3. а ведь кто-то наоборот торгует диапазон и получается тренд является у них мерой риска, а пила — мерой прибыли.

Примерно о таких вещах я и буду рассказывать на выставке финансовый супермаркет в эту субботу. Подробности тут:

http://smart-lab.ru/blog/mytrading/87520.php

--------------------------------------------------------------------

все вышесказанное написано для линейных стратегий на отдельно взятом инструменте.

Математическое обоснование очень простое.

Устойчиво зарабатывать можно только тогда, когда ценовые приращения неслучайны (математики вроде говорят в таких случаях, что матожидание не равно нулю).

Тренд — это стат. преимущество, это стационарный элемент случайного рыночного процесса, к-й позволяет зарабатывать. Тренд — это мера прибыли.

Пила — это случайный процесс, непредсказуемый. Пила — это мера риска.

Соотношение тренд/пила торгового инструмента — это мера стационарности рыночного процесса.

Чем волатильнее рынок, тем выше соотношение тренд/пила.

Так вот системные трейдеры по фьючерсу РТС в этом году в целом в жопе, потому что волатильность упала, а шум относительно тренда сильно вырос.

Пожалуйста, прошу подвергнуть конструктивной критике мои размышления, ибо в математике я не далёк.

Например, у меня есть сомнения:

1. есть ли стационарность в пиле?

2. как определить неслучайность тренда? Ведь «орёл» тоже может выпадать 10 раз подряд.

3. а ведь кто-то наоборот торгует диапазон и получается тренд является у них мерой риска, а пила — мерой прибыли.

Примерно о таких вещах я и буду рассказывать на выставке финансовый супермаркет в эту субботу. Подробности тут:

http://smart-lab.ru/blog/mytrading/87520.php

--------------------------------------------------------------------

все вышесказанное написано для линейных стратегий на отдельно взятом инструменте.

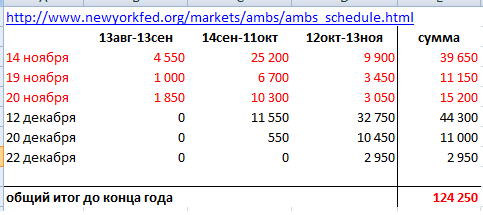

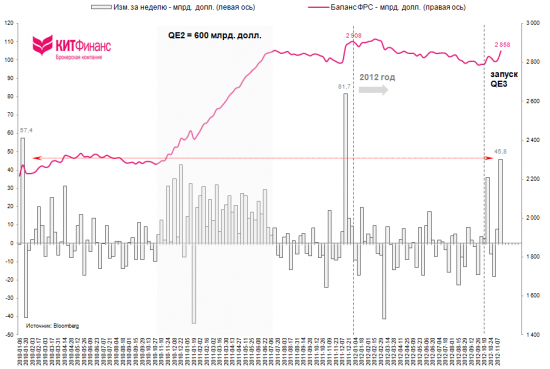

QE3 в действии: отмечен максимальный недельный прирост баланса ФРС за 2012 г.

- 19 ноября 2012, 17:39

- |

Согласно последнему отчету ФРС по форме H.4.1, публикуемому каждый четверг, баланс регулятора вырос за неделю на 45,7 млрд. долл., что стало максимальным недельным расширением в 2012 г. Основной прирост (+36,9 млрд. долл.) пришелся на строку в активе баланса под названием ипотечные ценные бумаги (MBS). А это говорит о том, что первичные дилеры начали получать первые крупные транши долларовой ликвидности от продажи MBSв рамках третьей программы количественного смягчения (QE3), о запуске которой Б. Бернанке объявил на сентябрьском заседания Комитета по открытым рынкам ФРС США. Важной отличительной особенностью QE3 от предыдущих программ монетарного стимулирования стала ее “безлимитность”.

Без учета резкого увеличения баланса на 81,7 млрд. в середине декабря 2011 г., расширение баланса ФРС в объеме 45,8 млрд. долл., зафиксированное на прошлой неделе, стало максимальным января 2010 г. Баланс вырос до 2,858 трлн. долл., оставшись немного ниже уровней начала года в 2,9 трлн. долл.

( Читать дальше )

Без учета резкого увеличения баланса на 81,7 млрд. в середине декабря 2011 г., расширение баланса ФРС в объеме 45,8 млрд. долл., зафиксированное на прошлой неделе, стало максимальным января 2010 г. Баланс вырос до 2,858 трлн. долл., оставшись немного ниже уровней начала года в 2,9 трлн. долл.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал