Избранное трейдера Maestro01

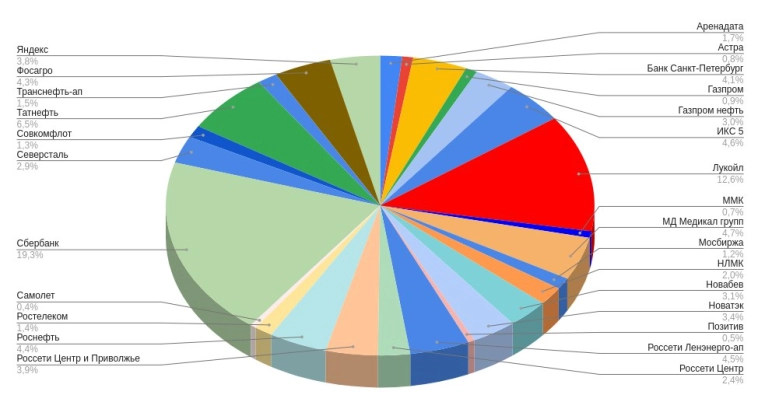

Мой портфель акций на 29 июля. Создание пассивного дохода: какие акции и облигации купил?

- 29 июля 2025, 07:07

- |

Продолжаю формировать ежемесячный денежный поток с дивидендов и купонов, покупая дивидендные акции и облигации. Все сделки публикую на канале.

Купил с 16 по 28 июля:

— 10 акций Банка Санкт-Петербург;

— 1 акция ИКС5;

— 3 акции Новатэк;

— 10 ОФЗ 26245.

Стратегия и состав активов

1. Сейчас доля акций составляет 52,7%, облигаций 43,9%, золота 0,1%, LQDT+₽ 3,3% (целевые доли 55/43/2). Доходность XIRR, которая учитывает пополнения в разные периоды начиная с 2023 года, составляет 19,3%.

2. Индекс Мосбиржи с середины июля в боковике, драйверов для роста нет, а вот негативных новостей больше. Снижение ключевой ставки до 18% не оказало влияние на котировки, а отчетности почти всех компаний выходят без позитива.

3. Во второй половине июля поступили дивиденды от Россетей Ленэнерго, ИКС5 и Газпром нефти. Сбербанк, Транснефть и Роснефть начислят уже в августе. Далее дивидендов до осени не ожидается (за исключением Ростелекома), поэтому продолжаю покупать облигации. Обновленный состав всех облигаций можно посмотреть тут.

( Читать дальше )

- комментировать

- 2.9К | ★4

- Комментарии ( 9 )

Новые облигации СИБУР 1Р-07 на размещении с погашением через 3,5 года

- 28 июля 2025, 08:25

- |

СИБУР Холдинг — крупнейшая нефтегазохимическая компания России, один из лидеров мировой нефтехимии. Компания занимается переработкой углеводородного сырья и выпуском полимеров, каучуков и других нефтехимических продуктов.

29 июля СИБУР проведет сбор заявок на 3,5 летние облигации с постоянным купоном без амортизации и оферты. Посмотрим подробнее параметры нового выпуска, отчетность компании.

Выпуск: Сибур 1Р-07

Рейтинг: AAA(RU) от АКРА

Объем: не менее 20 млрд.р

Номинал: 1000 р.

Старт приема заявок: 29 июля

Планируемая дата размещения: 1 августа

Дата погашения: 1 февраля 2029

Купонная доходность: значение кривой бескупонной доходности на сроке 3,5 года плюс премия не выше 150 б.п, это до 15%, что соответствует доходности к погашению до 16,5%

Периодичность выплат: ежемесячные

Амортизация: нет

Оферта: нет

Для квалифицированных инвесторов: нет

История развития компании

СИБУР был основан в 1995 г. на базе газоперерабатывающих активов Газпрома. В дальнейшем компания активно развивалась, модернизировала мощности. В 2021 г. произошло объединение СИБУРа с нефтехимическими активами группы ТАИФ, что сделало его крупнейшей нефтегазохимической компанией РФ.

( Читать дальше )

Стоит ли покупать акции Северстали? Отчет за 1 полугодие, дивиденды и перспективы

- 25 июля 2025, 07:57

- |

Металлургическая компания Северсталь одна из первых представила отчетность за 1 полугодие 2025 г и операционные показатели по производству, а также объявила решение о дивидендах по итогам деятельности. Обо всем по порядку.

Рынок металлургии

Котировки на сталь в РФ в июне 2025 года достигли 51,8 тыс. руб. на тонну (+3,2% относительно 1 квартала, но -10% год к году). Это уровень двухлетней давности. Спрос на продукцию снизился из-за ухудшения ситуации в строительной отрасли, падения в машиностроении из-за сокращения потребления в автомобилестроении и ж/д машиностроении; снижения спроса в энергетике и сокращения инвестиционных программ ряда компаний.

( Читать дальше )

10 российских компаний, которые могут заплатить дивиденды во втором полугодии 2025 года

- 22 июля 2025, 07:55

- |

Завершился летний дивидендный сезон, почти все компании уже выплатили дивиденды (за исключением Сбербанка, Транснефти, Сургутнефтегаза и др., у которых выплаты ожидаются в течение 2 недель).

Индекс Мосбиржи снова выше 2800 пунктов (за неделю прибавил 6,8%), участники рынка ждут снижения ключевой ставки 25 июля.

Интерес к дивидендным акциям просыпается, дивидендные гэпы начали бодро закрываться: например акции Сбербанка и ИКС5 с момента отсечки уже выросли на половину дивиденда.

Посмотрим компании, которые будут могут выплатить дивиденды в этом году. Необходимо учитывать что величина дивиденда может быть изменена или отменена по решению совета директоров компании.

1. Ростелеком

Пока это единственная крупная компания, которая рекомендовала дивиденды с выплатой во второй половине года: 2,71 ₽ (на 1 обыкновенную акцию) и 6,25 ₽ (на 1 привилегированную акцию). Дивидендная доходность 2,7 и 8,9% соответственно. Последний день покупки для получения дивидендов — 12 августа.

2. Лукойл

Главный дивидендный аристократ российского рынка в этом году вероятно не сможет выплатить рекордные дивиденды из-за низкой стоимости нефти и крепкого рубля. Отчет на 1 полугодие выйдет в августе, а максимальный размер дивиденда за 9 месяцев 2025 г. ожидается до 500 ₽ на акцию (8%). Закрытие реестра (прогноз) — декабрь.

( Читать дальше )

- комментировать

- 13.9К |

- Комментарии ( 13 )

22% годовых на игристом вине: дебютные облигации Абрау-Дюрсо 2Р01 на размещении

- 21 июля 2025, 08:25

- |

Абрау-Дюрсо — ведущий производитель игристых вин в РФ, который имеет 4 винодельни, развивает туризм и фирменную торговлю, выходит на рынокс дебютным выпуском облигаций.

23 июля Абрау-Дюрсо планирует собрать заявки на приобретение выпуска облигаций с постоянным ежемесячным купоном на срок 1,5 года. Посмотрим подробнее параметры нового выпуска, отчетность компании и оценим целесообразность участия в первичном размещении.

Ранее рассматривал облигации Монополия 1Р06, Атомэнергопром 1Р-07. Обзоры на самые интересные выпуски будут, не пропустите.

Выпуск: Абрау-Дюрсо 2Р01

Рейтинг: А+(RU) от АКРА

Объем: 500 млн.р

Номинал: 1000 р.

Старт приема заявок: 23 июля

Планируемая дата размещения: 28 июля

Дата погашения: 27.01.2027

Купонная доходность: не более 20% (доходность к погашению YTM 21,9%)

Периодичность выплат: ежемесячные

Амортизация: нет

Оферта: нет

Для квалифицированных инвесторов: нет

Компания основана в 1870 году, когда по приказу императора Александра II было основано удельное имение Абрау-Дюрсо. В настоящее время это известная торговая марка, занимающая 1 место по объему продаж игристых вин в России.

( Читать дальше )

Мой портфель акций на 16 июля. Какие акции и облигации купил?

- 16 июля 2025, 07:56

- |

Продолжаю формировать ежемесячный денежный поток с дивидендов и купонов, покупая дивидендные акции и облигации. Все сделки публикую на канале.

Купил с 3 по 15 июля:

— 7 акций Роснефти;

— 1 акцию ИКС5;

— 10000 акций Россети Центр и Приволжье;

— 10 облигаций Балтийский лизинг П18 (заявка на размещении);

— 5 ОФЗ 26245.

Продал облигации ЮГК 1Р4.

Стратегия и состав активов

1. Сейчас доля акций составляет 53%, облигаций 44%, золота 0,1%, LQDT+₽ 2,9% (целевые доли 55/43/2). Доходность XIRR, которая учитывает пополнения в разные периоды начиная с 2023 года, составляет 18,6%.

2. Индекс Мосбиржи на ожиданиях новых санкций уходил ниже 2700 пунктов, но снова вернулся обратно. В этот раз воспользовался снижением, увеличив позиции в акциях.

3. На днях поступили дивиденды от Россетей Центр и ЦП. В июле также ожидаю дивиденды от Россетей Ленэнерго, ИКС5 и Газпром нефти. Сбербанк, Транснефть и Роснефть начислят уже в августе. Начиная с сентября дивидендов не ожидается, поэтому продолжаю покупать облигации с ежемесячным начислением купонов. Все выпуски облигаций, которые сейчас есть в портфеле можно посмотреть тут.

( Читать дальше )

10 облигаций с доходностью до 25% и погашением до 31 декабря 2026

- 15 июля 2025, 08:11

- |

В первом полугодии 2025 года облигации компаний с рейтингом А показали доходность 20,7% — это лучший результат на фондовом рынке среди всех активов. Более надежные выпуски с рейтингом АА принесли доходность 18,6%. Сейчас на ожиданиях снижения ключевой ставки доходности облигаций с постоянным купоном снижаются. В настоящее время на таком инструменте можно получить доходность до 25% годовых к погашению до вычета налога.

Посмотрел какие сейчас есть интересные бумаги с погашением до 31 декабря 2026 года. Доходность указана без учета налога c учетом реинвестирования купонов. Если покупать на ИИС, то можно получать налоговый вычет на пополнение, а если еще и ИИС-3, то не платить налог с купонов.

1. Евротранс 2

Сеть заправок под брендом «Трасса»

Рейтинг: А- (АКРА)

ISIN: RU000A105TS5

Стоимость облигации: 95,5%

Доходность к погашению: 24,97% (купоны 13,4%)

Периодичность выплат: ежемесячные без амортизации

Дата погашения: 24.01.2026

2. Каршеринг Руссия 001Р-02

Сервис аренды автомобилей под брендом «Делимобиль».

( Читать дальше )

Новые облигации Балтийский лизинг П18 с доходностью до 22,4% на размещении

- 14 июля 2025, 07:55

- |

Балтийский лизинг — одна из крупнейших негосударственных автотранспортных лизинговых компания, которая специализируется на предоставлении в лизинг автотранспорта, спецтехники и различных видов оборудования предприятиям малого и среднего бизнеса, в том числе железнодорожной техники, оборудования для пищевой промышленности и деревообработки.

16 июля Балтийский лизинг планирует провести сбор заявок на облигации с постоянным купоном на срок 3 года с амортизацией. Посмотрим подробнее параметры нового выпуска, оценим целесообразность участия в размещении.

Выпуск: БалтЛиз БО-П18

Рейтинг: АА-(RU) от АКРА

Номинал: 1000 ₽

Объем: от 3 млрд. ₽

Старт приема заявок: 16 июля

Дата размещения: 21 июля

Дата погашения: 30 июля 2028

Купонная доходность: не более 20,25% (YTM до 22,4%)

Периодичность выплат: ежемесячные

Амортизация: по 33% от номинала будет погашено в дату выплаты 12-го и 24-го, 34% в дату выплаты 36-го купона

Оферта: нет

Для квалифицированных инвесторов: нет

Финансовые показатели компании и ее особенности

( Читать дальше )

Новый фонд денежного рынка с ежемесячными выплатами дохода

- 13 июля 2025, 12:23

- |

Фонды денежного рынка стали одним из самых популярных инструментом вложения средств на фондовом рынке в период высокой ключевой ставки. В настоящее время основных фондов, у которых наибольшая стоимость чистых активов несколько: «Ликвидность» LQDT (ВИМ), «Сберегательный» SBMM (УК «Первая»), фонд денежный рынок от «Альфа Капитал» AKMM, фонд TMON («Т-капитал»).

Фонд денежного рынка вкладывает средства в сделки так называемого «обратного РЕПО». РЕПО — продажа ценных бумаг с обязательством выкупа через определенный срок. Обратное РЕПО — покупка ценных бумаг. Ценными бумагами являются облигации федерального займа. Каждый день стоимость пая фонда увеличивается на ставку RUSFAR/365 минус расходы фонда, где RUSFAR — так называемая справедливая стоимость денег, которая рассчитывается на основе реальных сделок. Проще говоря — это краткосрочные займы под залог облигаций федерального займа.

На этой неделе появился новый фонд денежного рынка с ежемесячными выплатами дохода от УК «Первая». Посмотрим подробнее его параметры, сравним с обычными фондами.

( Читать дальше )

Мой портфель акций на 3 июля. Какие акции и облигации купил?

- 03 июля 2025, 13:55

- |

Продолжаю формировать ежемесячный денежный поток с дивидендов и купонов, покупая дивидендные акции и облигации. Главная задача — получение максимальной суммы с дивидендов и купонов на горизонте 10 лет. Все сделки и ежемесячные отчеты публикую на канале.

Купил с 21 июня по 2 июля:

— 20 акций Сбербанка;

— 10 акций Россети Ленэнерго-ап;

— 2 акции МД Медикал групп;

— 10000 акций Россети Центр и Приволжье;

— 4 облигации Евротранс 1.

Продал акции Диасофта, облигации Гидромашсервис02, Аренза про 1Р-02 (сокращаю маленькие доли).

Стратегия и состав активов

1. На 2025 год выделил следующее соотношение акций, облигаций и золота: 55/43/2%. Сейчас доля акций составляет 54%, облигаций 44%, остальное ₽. Доля золота пока меньше 0,5%. Доходность XIRR (Extended Internal Rate of Return) составляет 18,5%.

2. Индекс Мосбиржи снова выше 2800 пунктов. Рынок акций оживился на фоне ожидания снижения ключевой ставки уже на ближайшем заседании. Также ждем позитивных геополитических новостей. В этот раз сделал акцент на дивидендных акциях.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал