SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Mabruk

Выкладываю, как и обещал.

- 20 февраля 2014, 22:00

- |

Итак, вечер пришел. Прошу извинение за задержку, дела.

Как и обещал выкладываю алгоритм торговли, постараюсь всё подробно описать, объяснить…

Поехали..

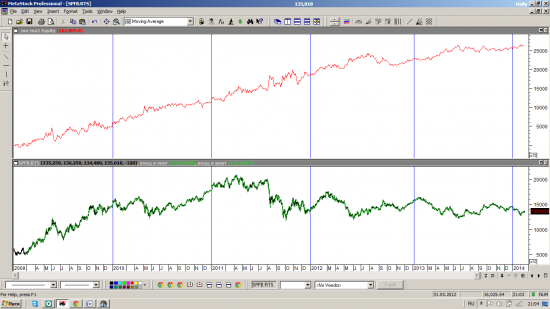

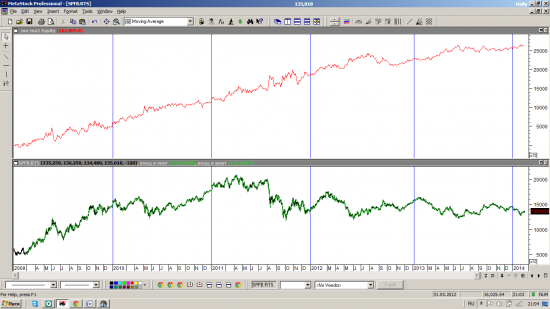

Вы постоянно в рынке. Алгоритм ревисный.

Вход в лонг, он же выход шорт. Вход в шорт, он же выход из лонга.

Условие ЛОНГ:

ma1:=90;

h>=Mov(h,ma1,E) and h>=ref(h,-1),

т.е. пробой эксп средней по хаям периодом 90 и цена должна быть выше предыдущего максимума.

Условие ШОРТ:

ma1:=90;

L<=Mov(L,ma1,E) and L<=ref(L,-1)

Текущая цена ниже предыдущего минимума и меньше средней 90 периода, расчет по лоям.

Скажете херня???? Ждали что то необыкновенно сложное??? Стакан???

Смотрим дальше.

( Читать дальше )

Как и обещал выкладываю алгоритм торговли, постараюсь всё подробно описать, объяснить…

Поехали..

Вы постоянно в рынке. Алгоритм ревисный.

Вход в лонг, он же выход шорт. Вход в шорт, он же выход из лонга.

Условие ЛОНГ:

ma1:=90;

h>=Mov(h,ma1,E) and h>=ref(h,-1),

т.е. пробой эксп средней по хаям периодом 90 и цена должна быть выше предыдущего максимума.

Условие ШОРТ:

ma1:=90;

L<=Mov(L,ma1,E) and L<=ref(L,-1)

Текущая цена ниже предыдущего минимума и меньше средней 90 периода, расчет по лоям.

Скажете херня???? Ждали что то необыкновенно сложное??? Стакан???

Смотрим дальше.

( Читать дальше )

- комментировать

- ★147

- Комментарии ( 90 )

ОАО «Мосэнергосбыт». 13 г. Отчётность и гадания на дивидендной гуще

- 20 февраля 2014, 14:00

- |

Любые сбытовые компании это особый вид бизнеса, имеющий значительные обороты рабочего капитала и соответственно привлечённых денег.

Он подобен банковскому бизнесу и, рассматриваться должен, как и всё спекулянты,

по своим спекулянтским законам.

Самое удивительное, что об этом никто не пишет, а значит никто и не знает.

Тот бред, что несут на эту тему правильные шаманы от инвест.контор, отражает очень специфичные взгляды на оценку бизнеса, основанные не на реальных деньгах или денежной базе, имеющейся в наличии к возможному получению, а на количестве оборачиваемой денежной массы.

Использование оценок на основе традиционных, бухгалтерских мультипликаторов достигает здесь апофигея своего маразма, умножающегося на бесконечность.

( Читать дальше )

Лукойл. Отчёт 13г.

- 19 февраля 2014, 19:27

- |

« 1+1=4.Итак, «1», «+», «1», «=», и правда, 4. Я сам пальцы загибал ».

Масонская арифметика от Вороннорова.

Финансы Лукойла стремительно «хужеют».

Замечено и отмечено было мною давно. Впрочем, на рынке всегда своя арифметика.

Мифы умирают последними и живут дольше их прародителей.

Про мифы вам расскажут правильные шаманы.

Я оставлю мнение о рыночной сути или о деньгах.

( Читать дальше )

ОАО «МРСК Центра». Культ «Свидетелей EBITDA».

- 17 февраля 2014, 13:36

- |

Любые мистические представления, отражающие реальность в символическом виде возникают, разумеется, не на пустом месте.

Основанием выступают вполне обыденные интересы влиятельных персон, трансформируемые правильными шаманами в мир канонических понятий.

Заказчиками данного культа выступают лица заинтересованные в создании нерыночных экономических представлений. Так как рыночный смысл прямо противоположен совершаемым ими действиям, то единственным способом это обосновать, становится создание показателей, измерителей и понятий, констатация и канонизация которых, ложиться в основу «правильной» религиозной доктрины.

В основе культа лежит представление о смысле деятельности компании не как процесса зарабатывающего деньги, а прямо наоборот, его тратящего.

( Читать дальше )

Эффективно сработано!

- 12 февраля 2014, 01:40

- |

Очевидно, что если рынок стоит на месте, то количество людей, желающих на нем торговать -уменьшается.

Все таки не знаю — есть ли тут вина или заслуга менеджмента биржи?

Как вы думаете?

Выкуп в ОАО "Туполев" (tupl). Бух. отчетность: Удмуртнефть (udmn) и Ярославнефтепродукт (slne)

- 10 февраля 2014, 12:20

- |

Выкуп в ОАО «Туполев» (tupl). Бух. отчетность: Удмуртнефть (udmn) и ЯНОС

1) ОАО «Туполев» (tupl): цена выкупа одной обыкновенной именной бездокументарной акции по требованию акционеров 0,55 р.

Содержание решений, принятых Советом директоров:

По первому вопросу повестки дня: Определение цены выкупа акций Общества по требованию акционеров.

Определить цену выкупа одной обыкновенной именной бездокументарной акции ОАО «Туполев» по требованию акционеров, голосовавших против принятия решения о реорганизации ОАО «Туполев» в форме присоединения к нему ОАО «КАПО им. С.П. Горбунова», либо не принимавших участие в голосовании по этому вопросу, в соответствии со ст. 75, 76 ФЗ «Об акционерных обществах» в размере 0,55 (Ноль целых, пятьдесят пять сотых) рублей на основании отчета независимого оценщика Закрытое акционерное общество «РОССИЙСКАЯ ОЦЕНКА» от 31.01.2014 г. № 12 БИ 0301 РО/2.

( Читать дальше )

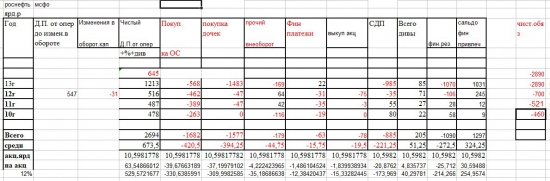

Роснефть. Отчетность 13 года.

- 05 февраля 2014, 14:14

- |

«Бой в Крыму, всё в дыму, ничего не видно.» Старая народная поговорка.

Бурные сообщения информ.агенств и комментарии аналитиков,

как всегда, похожи на репортёрский дым, за которым не виден «Крым».

Изучаем фактуру сами.

Из отчётности видно как поглощение ТНК ВР трансформировалось в рост обязательств .

Это не только кредиты, но и предоплаты по договорам поставки нефти.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал