Избранное трейдера Long Term

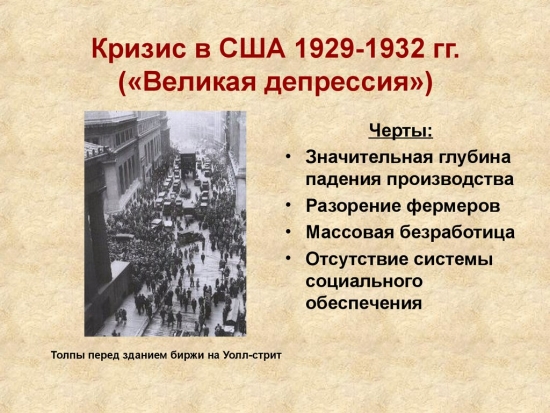

Рынки готовятся повторить крах 1929 года?

- 10 августа 2017, 16:41

- |

В последнее время было сделано немало, для того чтобы коэффициент CAPE взлетел до уровней, не наблюдавшихся с момента появления пузыря доткомов.

CAPE также известен как коэффициент Шиллера P/E, названный в честь профессора Йельского университета и лауреата Нобелевской премии Роберта Шиллера, который его создал. Он показывает соотношение между ценой акции и прибылью компании. И хотя этот показатель часто встречает критику со стороны ряда экспертов, он по-прежнему считается стандартным показателем рыночной оценки.

CAPE имеет ряд особенностей, которые отличают его от коэффициента «цена к прибыли», используемого на Уолл-стрит.

Во-первых, он использует скользящий десятилетний период прибыли. Это сглаживает колебания, основанные на временных психологических, геополитических и сырьевых факторах.

Вторая особенность заключается в том, что здесь проводится только анализ прошлого. Это исключает радужные сценарии при построении прогнозов доходов, которым так благоволят на Уолл-стрит.

( Читать дальше )

- комментировать

- 97 | ★14

- Комментарии ( 12 )

Налоговый вычет - перенос убытков на НЕСКОЛЬКО будущих периодов

- 05 августа 2017, 17:33

- |

С переносом убытка по операциям с ЦБ и ФИСС с одного года на один следующий писалось много и с этим все понятно. Возникают вопросы по переносу убытка не несколько следующих лет.

Ситуация: в 2012 году получен убыток 300 000 рублей. в 2013 году прибыль составила 100 000 рублей (налог 13 000 руб). В 2014 году подаем декларацию на возврат, нам возвращают 13 000 рублей.

В 2014 году снова получена прибыль 150 000 рублей. И тут возникают вопросы… Разумеется я могу получить вычет так как мое сальдо за 2012-2013 годы составило -200 000 руб (-300 000 руб в 2012 г + 100 000 руб в 2013).

Вопросы:

1) Как это отрицательное сальдо за прошлые годы отразить в документах на вычет?

2) К 3-НДФЛ за 2014 год нужно приложить отчеты о прибылях и убытках + 2 НДФЛ за 2012, 2013, 2014 годы и в налоговой САМИ посчитают и поймут общее сальдо за 3 года? Или нужны дополнительные документы?

3) В графе «Вычеты» на сайте ГосУслуги (подача 3 ндфл онлайн) указывать общее сальдо за 2012-2013 годы (-200 000 руб)?

4) Есть ли еще какие либо особенности в предоставлении документов в ФНС ?

Наверняка многие сталкивались с подобной ситуацией. Проясните, пожалуйста…

Видишь пять волн, жди разворот. Часть 2, построение торгового плана.

- 24 июля 2017, 16:00

- |

В рамках рассматриваемого сценария, цена по золоту выполнила минимальные условия для завершения импульса вверх, и хотя рост все еще может быть продолжен, все же можно начинать готовить торговый план.

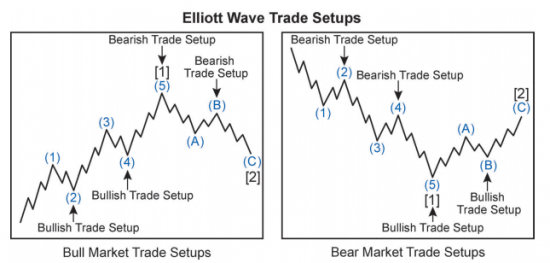

Ниже будут приведены схематическое построение торгового плана, и размещение ордеров.

В EWP торговые планы не имеют каких-либо мудреных изысканий, и они в принципе очень простые. Качество построение торгового плана зависит не от совокупности, каких либо сигналов, которые дают индикаторы, качество торгового плана зависит от качества проведенного анализа структуры движения цены.

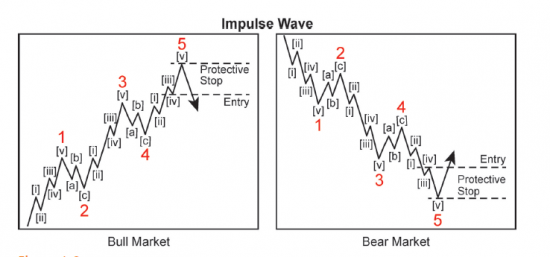

Схема начала построения торгового плана будет выглядеть, так как показано на картинке ниже из книги: Wayne Gorman & Jeffrey Kennedy — Visual Guide to Elliott Wave Trading 2013.c

( Читать дальше )

Создание и тестирование кастомных инструментов в MetaTrader 5 build 1640

- 24 июля 2017, 13:53

- |

Скачать бесплатный терминал можно по с https://www.metatrader5.com, обновиться с сервера брокера или MetaQuotes-Demo.

Что нового:

- Terminal: Добавлена возможность создавать собственные финансовые инструменты. Теперь вы можете создать любой инструмент, задать для него всевозможные настройки, импортировать в него свои ценовые данные и просматривать по нему графики.

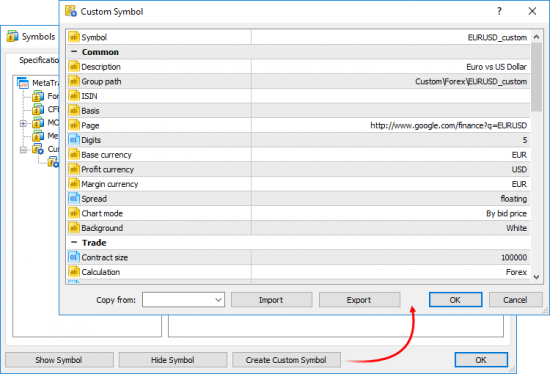

Создание пользовательского символа

Откройте окно управления символами через контекстное меню «Обзора рынка» и нажмите «Создать символ»:

Для настройки доступно множество параметров. Их список и описание можно посмотреть в документации. Вы можете быстро настроить собственный инструмент — скопируйте параметры из любого схожего инструмента, а затем измените то, что вам нужно. Для этого выберите имеющийся инструмент в поле «Скопировать из».

( Читать дальше )

Видишь пять волн, жди разворот. Часть 1.

- 24 июля 2017, 12:57

- |

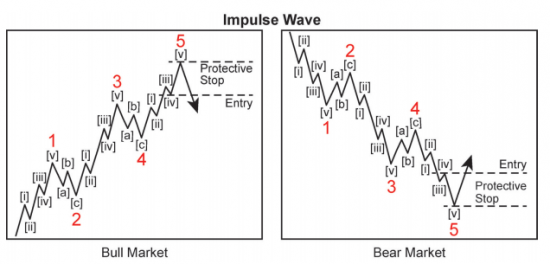

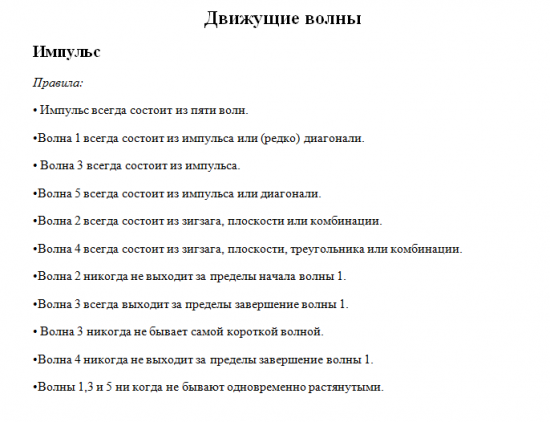

В EWP основным паттерном является пяти волновая действующая модель. Таких, действующих моделей всего две, это импульс и диагональ. Ранее уже было описана модель диагональ, и в ближайшее время заметка о диагоналях будет продолжена. В данный момент речь пойдет об импульсах.

Импульс – это наиболее распространенный вид действующей волны, и так как импульс является основным паттерном в EWP то, все, абсолютно все модели как начинаются с импульсов так ими и заканчиваются.

Существует всего несколько простых правил интерпретации ценового поведения внутри импульсов. Правило потому и называются правилом, что не допускает исключений и выполняется всегда.

( Читать дальше )

Инвестиционные фонды не хотят покупать нефть

- 16 июля 2017, 14:11

- |

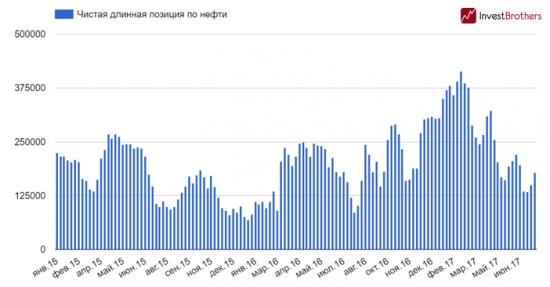

Хедж-фонды предпочли приступить к последовательному закрытию коротких позиций по нефти. За неделю количество “шортов” сократилось на 35 тыс. контрактов.

Согласно данным Комиссии по торговле товарными фьючерсами по состоянию на 11 июля в портфелях инвестиционных фондов находилось 309,9 тыс. длинных и 131,2 тыс. коротких контрактов. Получается, что чистая длинная позиция по нефти выросла до 178,7 тыс. контрактов или до 8,2 млрд долларов, что на 1,2 млрд больше, чем неделей ранее.

Это уже вторая неделю подряд, когда фонды сокращают объем “шортов”. За период с 27 июня по 11 июля их стало меньше на 49 тыс. контрактов. Хотелось бы отметить, что рост цен произошел из-за закрытия коротких позиций, однако количество длинных не увеличивается уже два с половиной месяца.

Производители, в свою очередь, нарастили объем страхования от падения котировок до 671 тыс. контрактов. Таким образом, они воспользовались восстановлением цен для того, чтобы захеджировать себя от снижения котировок.

( Читать дальше )

А ведь хорошо растет SP500

- 14 июля 2017, 22:38

- |

Очередной исторический рекорд в SP500.

И Банковский сектор сегодня у них красный — видно отчеты банков сегодня не очень порадовали. Статистика по продажам вышла хуже не куда.

Но ведь что-то или кто-то заставляет покупать и покупать). Уже верю в 2500 в скором времени

Индекс Dow Jones тоже сегодня обновил свой рекорд!

( Читать дальше )

Дивидендные истории в России. Статистика закрытия гэпов (автор Spydell)

- 11 июля 2017, 21:22

- |

В этом году стремительность закрытия дивидендных гэпов поражает, но как обстояли дела раньше? Сколько времени требуется для закрытия див.гэпа?

Акциям Газпрома с 2007 по 2011 везло, гэп закрывали в тот же день, но и дивиденды никогда не превышали 2%. Как только выросли дивиденды, так и начались сложности. В 2012 году при дивах в 8.97 руб и отсечке на уровне 165 руб потребовалось 89 торговых дней, чтобы вернуться на тот же уровень. В 2013 44 дня, в 2014 80 дней, в 2015 31 день, а в прошлом году 80 торговых дней. Другими словами, чтобы за 5 лет отбить дивиденды в Газпроме в совокупности на 37.25 рублей необходимо было 324 торговых дня. Если в прошлые 5 лет вы бы инвестировали в Газпром фиксированную сумму в рублях, например, 1 млн руб в последний день перед закрытием реестра, то примерно за 16 календарных месяцев смогли бы получить около 250 тыс рублей.

Это один из худших показателей среди всех крупных компаний на ММВБ. Газпром отличается тем, что всегда падает и очень неохотно растет. Однако, это все равно заметно выше любого вида депозита в банках.

В таблице «дни» — это количество торговых дней после закрытия реестра, в течение которых акция закрывала дивидендных гэп. «минимум» — минимальная достигнутая цена в процессе закрытия гэапа, а «мин (%)» — величина падения в % от закрытия реестра до самого минимума в дивидендном гэпе. На примере Газпрома с 2012 по 2014 инвесторы терпели в худший момент около 17% убытка от последней котировки перед закрытием реестра.

У Сбербанка раньше были низкие дивы, поэтому и закрытие гэпов стремительное за исключением 2014 года, когда попали на негативную конъюнктуру. Именно в этот момент США и ЕС начали вводить санкции против банковского сектора, чуть позже начался коллапс рубля и банковской системы России, а потом отходняк.

Инвестируя фиксированную сумму в Сбербанк, можно было бы получить около 10% доходности примерно за календарный год ожидания. Статистику смазывает 2014. В таблице лимит 226 дней – это значит, что котировки не достигли предыдущего закрытия реестра до момент но момента истечения года. В целом, раньше Сбер был не самым выгодным в контексте дивидендной доходности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал