Избранное трейдера Don Constantine

Стоит ли покупать профессиональный системник за 50-70 тыс. или обойтись обычным ПК?

- 16 июня 2015, 02:29

- |

Стоит ли покупать профессиональный системник за 50-70 тыс. или обойтись обычным ноутбуком (апгрейдить его к примеру дополнительной оперативной памятью или собрать ноутбук с большим процессором и большим кол-вом ядер (Core 8 и т.п.)?

*одно из критерий — это тихая производительность (т.е. к примеру ноуты почти бесшумные по сравнению с обычным стационарным ПК)

Хочется нормальный комп для трейдинга без тормазов т.к. запускается разом много программ (квик, скайп, ексель) + браузер в котором много вкладок уже открыты и жрут оперативку. (в будущем рассматриваю также подключение к Plaza). Торговля ручная — без роботов.

Так же хотелось бы подключить несколько мониторов (от 2 до 4). После подключения можно ли сделать так, что бы квик отображался на двух/трех мониторах, а в четвертом отображались сайты интернета?

*Предполагаю, что если подключить два монитора — то нужно будет переключать в режим «расширить экраны» и квик растягивать на все два экрана. Так же в случае передвинуть какое-нибудь окно или щелкнуть мышкой по стакану — нужно будет мышку черз эти два экрана «тащить/перетаскивать» (т.е. кнопки переключения активной области для мыши между экранами не предусмотрено?)

- комментировать

- 106 | ★6

- Комментарии ( 28 )

Шаг страйка - важно или нет?

- 11 июня 2015, 15:27

- |

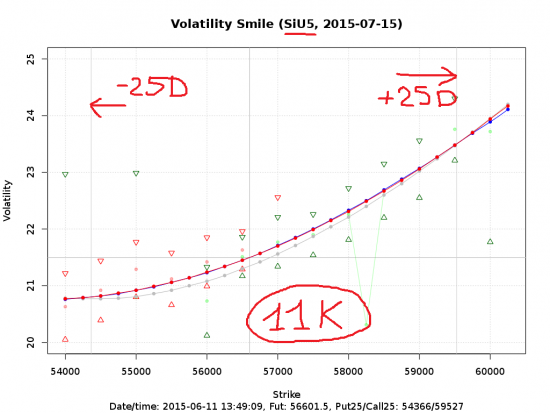

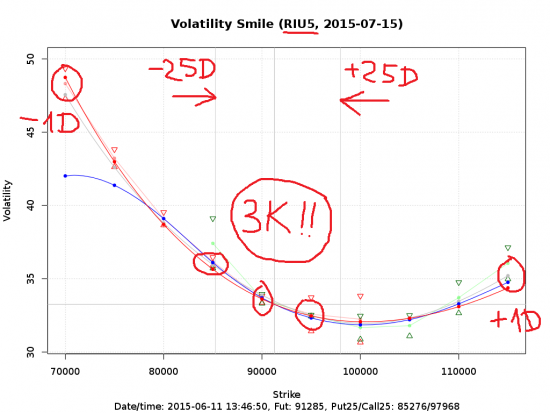

Обратите внимание: в Si между 25 дельтами помещается 11 страйков (основных, через 500 пп), в Ri — 3 (Три!!!).

Это при том что волатильность Ri — 30%, Si — 20%, т.е. не в разы отличается.

Важно это или нет. Важно!

( Читать дальше )

Три важнейших правила управления рисками

- 11 июня 2015, 10:39

- |

Не так важно, сколько вы зарабатываете или теряете в каждой сделке. Именно то, как вы управляете своими прибылями и убытками, определяет ваш успех в торговле. Используя всего три простых правила можно пересмотреть свое отношение к торговле и значительно ее улучшить.

Не так важно, сколько вы зарабатываете или теряете в каждой сделке. Именно то, как вы управляете своими прибылями и убытками, определяет ваш успех в торговле. Используя всего три простых правила можно пересмотреть свое отношение к торговле и значительно ее улучшить.

Существует одна линия разделяющая профессиональных трейдеров и всех остальных, этой линией является управление рисками. Хороший трейдер зачастую характеризует себя, прежде всего, как риск-менеджера. Если вы не умеете контролировать свои убытки, то нет никакого значения в том, сколько мелких прибыльных сделок вам удастся накопить. В данной статье будет рассмотрено три правила управления рисками, которые трейдеры легко смогут применить к своей стратегии.

Правила управления рисками

Правило 1: Нельзя назвать сильной идею, в которой риск больше, чем потенциальная прибыль.( Читать дальше )

Как это работает: эквивалентные позиции.

- 11 июня 2015, 10:35

- |

Разумеется, ситуация в Греции никак не меняется. Это только отодвигает решение проблемы самой Греции, а за ней Португалии, Испании, Кипра… ЕС.

Электрошок поддал жару рынку США, который рад был внешнему поводу к росту. Трудно сказать, будет ли полученный импульс поводом к продолжению роста или рост завянет. Рынок может впадать в безумство на пустом, по сути дела месте, как вчера: отрабатывал шаблон. Есть предположение, что этот всплеск может быть использован рынком для распродаж на хорошем ценовом уровне.

По крайней мере, для меня это хороший уровень для продажи. А чтобы продажа была безопасной, я ее хеджирую покупкой колл опциона — создаю синтетический пут. Эта позиция, носит характер учебного пособия для тех, кто хочет понимать, как работают опционы, потому что параллельно я буду отслеживать покупку пут опциона, чтобы наглядно сравнить на практике рынка, чем «длинный» синтетический пут отличается от покупки «голого» пут опциона.

( Читать дальше )

S&P 500 на максимуме: продала.

- 03 июня 2015, 18:43

- |

Страховка покупка Call 2120 Jun 2015 @20.0. Таким образом, моя позиция — это синтетический Put: ставка делается на снижение индекса от уровня 2120.

( Читать дальше )

Грааль найден. Расходимся, пацаны...

- 28 мая 2015, 23:49

- |

( Читать дальше )

Под новый проект нужен брокер - помогите определиться с выбором

- 24 мая 2015, 10:29

- |

Господа кто может подсказать — нужен солидный брокер с выходом на СМЕ, NYSE и FOREX, но с возможностью открывать большое количество счетов на одно физ. или юр. лицо (не фонд).

Вот столкнулся с такой проблемой, потому что не могу у своего брокера (к сожалению) открыть несколько счетов на себя или фирму. Предлагают субсчета, но маржа будет общая — это не подходит.

Что бы открыть на фирму предлагают зарегистрировать фонд, но это тоже головная боль, время и немалые деньги.

Количество счетов на одно лицо должно быть 10, 20, 30 в общем большое.

Не сталкивался по работе с Волфикс, Юнатидтрейдерами, но возможно у них это можно или еще кто-то — в общем если не сложно поделитесь предложениями, а главное впечатлениями от работы с этими брокерами.

( Читать дальше )

Не все ETFs Одинаковы. Детали могут стоить вам счета!

- 15 мая 2015, 12:51

- |

Проблема с Exchange Traded Funds (ETFs), ставшими теперь популярным инвестиционным инструментом, в том что мы по свойственной нашему сознанию склонности все упрощать для структурирования информации, часто принимаем желаемое за действительное.

Проблема с Exchange Traded Funds (ETFs), ставшими теперь популярным инвестиционным инструментом, в том что мы по свойственной нашему сознанию склонности все упрощать для структурирования информации, часто принимаем желаемое за действительное.Красный флаг должен подниматься если мы имеем дело с ETFs на товарные инструменты или комодитиз.

Главное правило — внимательно читать проспекты.

Если ETF на S&P, так называемый спайдер (SPY) агрегирует в себе компании входящие в индекс, то UNG — ETF на газ, имеет другую структуру. Фонд покупает дальний контракт на газ и затем при приближении к экспирации, роллирует его, т.е. закрывает и покупает новый фьючерс на следующий месяц.

Фьючерс фьючерсу рознь. Разные рынки торгуются по-разному. Газу свойственно контанго — дальний месяц торгуется дороже ближнего. С момента создания фьючерса на газ, он 80% торговался с контанго. Поэтому ETF на газ имеет врожденный порок — или потери на контанго. И если газ не трендится вверх с существенной скоростью, UNG будет терять. А если газ стоит на месте — терять еще быстрее.

( Читать дальше )

Этот сумасшедший трейдинг...

- 05 мая 2015, 20:57

- |

Продаем покрытый опцион Call выше страйка цены покупки базового актива, получаем покрытый поставочный фьючерсный контракт, поставляем актив в момент экспирации = получаем прибыль от актива + премию опциона...

Выкачиваем деньги из спекулей ФОРТС ))

Американские брокеры

- 30 апреля 2015, 10:14

- |

Я поверхностно поискал по всему смарт-лабу, кто с какими брокерами торгует на NYSE, и для себя выяснил, что лучше открывать счёт напрямую в Америке. Находил разные ссылки на рейтинги брокеров. Выбрал для себя несколько и начал процесс регистрации. Начинал с тех, которые напрямую рекомендуют здесь, на smart-lab.ru. Сначала был очень разборчив и выбирал брокера с высоким рейтингом и хорошими отзывами, и при этом же низкой для себя комиссии, $4,75 за сделку. Выбор пал на OptionsHouse, но эти ребята оказались очень медленными и не разговорчивыми, я подождал 3 рабочих дня, но потом терпение у меня закончилось, и я написал им письмо. Они ответили… Ответили, что с Россией в настоящее время не работают.

Дальше я прошелся еще по нескольким подходящим брокерам и получил такой же ответ. А потом уже начал заполнять везде, кто находится в топ-10 по оценкам большинства рейтинговых сайтов о американских брокерах. Как результат — ни один работающий брокер с Россией, у которых я заполнял заявки на открытие счета…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал