SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Kuh

Как зарабатывать 50% годовых или рецепт от FORBES и фермера Уомака

- 08 февраля 2012, 12:15

- |

В 1978 году Мелвид Хоган из Хьюстона описывал в‑журнале Forbes, как познакомился с инвестором, который никогда не проигрывал на фондовом рынке. Чем для нас примечательна эта случайная встреча в хьюстонском офисе инвестбанка Merrill Lynch? Ведь фондовый гений был никакой не Уоррен Баффетт, а простой техасский фермер.

Дело в том, что примитивная стратегия этого фермера по фамилии Уомак применима до сих пор, и не только в Америке. Секрет человека, чья долгосрочная прибыль от вложений в ценные бумаги составила больше 50%, в том, что он без особых усилий научился правильно интерпретировать шум, которым сопровождаются взлеты и падения фондового рынка. То есть постиг главный механизм работы рынков — не финансовый, а психологический.

Любой рынок, а уж тем более фондовый, по своей природе цикличен, так что каждые несколько лет на нем можно купить отличные бумаги по невероятно низким ценам — и каждые несколько лет можно продать их по ценам невероятно высоким. Казалось бы, для игрока самое важное при покупке — угадать момент, когда цены достигли «дна», а при продаже — когда они выросли до «потолка». Однако наш техасский фермер рассказал Хогану, что никогда не покупал по максимально низким ценам и не продавал по максимально высоким. Весь цикл настроений, через которые поочередно проходит рынок, он свел к двум точкам. Автор бестселлера «Искусство инвестирования» Джон Трейн насчитал в этом психологическом цикле 13 этапов. Трейн логическим путем пришел к тем же выводам, которые фермер Уомак сделал интуитивно. Рассуждал он так.

( Читать дальше )

Дело в том, что примитивная стратегия этого фермера по фамилии Уомак применима до сих пор, и не только в Америке. Секрет человека, чья долгосрочная прибыль от вложений в ценные бумаги составила больше 50%, в том, что он без особых усилий научился правильно интерпретировать шум, которым сопровождаются взлеты и падения фондового рынка. То есть постиг главный механизм работы рынков — не финансовый, а психологический.

Любой рынок, а уж тем более фондовый, по своей природе цикличен, так что каждые несколько лет на нем можно купить отличные бумаги по невероятно низким ценам — и каждые несколько лет можно продать их по ценам невероятно высоким. Казалось бы, для игрока самое важное при покупке — угадать момент, когда цены достигли «дна», а при продаже — когда они выросли до «потолка». Однако наш техасский фермер рассказал Хогану, что никогда не покупал по максимально низким ценам и не продавал по максимально высоким. Весь цикл настроений, через которые поочередно проходит рынок, он свел к двум точкам. Автор бестселлера «Искусство инвестирования» Джон Трейн насчитал в этом психологическом цикле 13 этапов. Трейн логическим путем пришел к тем же выводам, которые фермер Уомак сделал интуитивно. Рассуждал он так.

( Читать дальше )

- комментировать

- 367 | ★19

- Комментарии ( 2 )

Как распознать, что делает крупняк?

- 07 февраля 2012, 19:37

- |

Это таблица объемов за сегодняшний день 07.02.2012г.

Здесь показано сколько объемов ушло в Лонг и в Шорт, по следующей схеме:

Если в период 1 минута цена открытия больше цены закрытия то ОБЪЕМ этой свечи уходит в минус(считаем, что этот объем акций продали), если цена открытия свечи меньше цены закрытия — то в плюс(значит идет покупка акций, на этот объем)*****

Далее, объемы распределяются по закону Бенфорда

Справка:

Закон Бенфорда, или закон первой цифры описывает вероятность появления определённой первой значащей цифры в распределениях величин, взятых из реальной жизни. Закон верен для многих таких распределений, но не для всех [1].

Когда число случайным образом берется из большого объема данных, например из котировок акций, данных переписи, или научных данных, то какова вероятность того что первой цифрой этого числа будет «1»? Исключив возможность появления нуля, логично предположить что вероятность будет 1/9, или около 11.1%.

( Читать дальше )

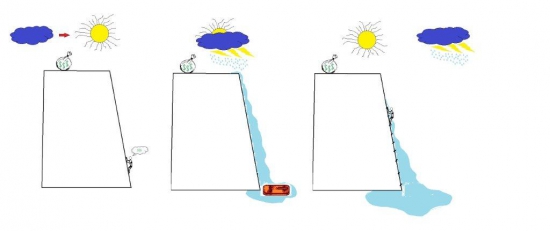

Боремся с тилтом. Метод скалолаза.

- 07 февраля 2012, 10:51

- |

Многие трейдеры, в особености опытные, периодически впадают в некий тилт (тильт). В таком состоянии некоторые биржевые спекулянты могут позволить себе за одну торговую сессию, за несколько часов или сделок слить все то, что зарабатывалось непосильным трудом в течение 1 недели, 1 месяца или, того хуже, боюсь даже написать, какого количества времени.

Конечно, именно такие «сверхудачные» сессии вдохновляют писать всякие посты, книги… Именно эти ощущения врезаются в память надолго, а отсюда уже рождаются всякие трейдерские байки и мемуары… Одним словом, страшный опыт, некоторые даже ломаются. Никогда не видели человека, которого рынок просто «раздавил»? Вряд ли кто из трейдеров захочет что-либо подобное пережить снова. Написать легко, а сделать на практике очень трудно — это так. Но если мой пост поможет хотя бы 1 трейдеру, то значит, что я не зря трудился. Я пишу о дискеционном трейдинге. Посвящается всем тем, кто торгует руками.

( Читать дальше )

Конечно, именно такие «сверхудачные» сессии вдохновляют писать всякие посты, книги… Именно эти ощущения врезаются в память надолго, а отсюда уже рождаются всякие трейдерские байки и мемуары… Одним словом, страшный опыт, некоторые даже ломаются. Никогда не видели человека, которого рынок просто «раздавил»? Вряд ли кто из трейдеров захочет что-либо подобное пережить снова. Написать легко, а сделать на практике очень трудно — это так. Но если мой пост поможет хотя бы 1 трейдеру, то значит, что я не зря трудился. Я пишу о дискеционном трейдинге. Посвящается всем тем, кто торгует руками.

( Читать дальше )

Ломка без рынка (выходные - сакс!)

- 04 февраля 2012, 07:23

- |

Опять на носу выходные,

Как возместить адреналиныч,

Не знаю я, и не знает она,

Не знаешь ни ты ни Ванга.

Депрессия от бездействя,

Все роботы нОсы повесили,

И скука, смертельная, сцуко,

Без дозы рынка не жизнь, просто мука.

И я опускаю причастия, и дее и просто частия,

Сижу, охренев без участия,

И, квадратные кубики в вену,

Помочь не могут, хоть прибыль по теме.

Сам идеал мироздания,

Манит и зовет, меня, где, мол, ты там?

А я, непонятно зачем,

отказываюсь, что, типа, незачем.

Удача не нужна в этом бизнесе,

Где через сложные призмы проходит все,

Лучи интеллекта зазря напрягаются,

Им не больше чем лось, здесь обламывается.

На рынке фьючерсов разве что гений, сцуко,

Способен выламывать другим участникам руки,

Депо опустошает, подлый козел,

Таково его свойство. А я, ребята, пошел...

Спать, спать, спать...

PS В ломке типа из за выходных. Но тем не менее, всем удачных трейдов! )))

Как возместить адреналиныч,

Не знаю я, и не знает она,

Не знаешь ни ты ни Ванга.

Депрессия от бездействя,

Все роботы нОсы повесили,

И скука, смертельная, сцуко,

Без дозы рынка не жизнь, просто мука.

И я опускаю причастия, и дее и просто частия,

Сижу, охренев без участия,

И, квадратные кубики в вену,

Помочь не могут, хоть прибыль по теме.

Сам идеал мироздания,

Манит и зовет, меня, где, мол, ты там?

А я, непонятно зачем,

отказываюсь, что, типа, незачем.

Удача не нужна в этом бизнесе,

Где через сложные призмы проходит все,

Лучи интеллекта зазря напрягаются,

Им не больше чем лось, здесь обламывается.

На рынке фьючерсов разве что гений, сцуко,

Способен выламывать другим участникам руки,

Депо опустошает, подлый козел,

Таково его свойство. А я, ребята, пошел...

Спать, спать, спать...

PS В ломке типа из за выходных. Но тем не менее, всем удачных трейдов! )))

Торговля по термометру

- 03 февраля 2012, 20:42

- |

Для поддержания сбалансированого взгляда на рынок, и моральной поддежки шортистов, которым в последнее время приходиться не сладко.

Для поддержания сбалансированого взгляда на рынок, и моральной поддежки шортистов, которым в последнее время приходиться не сладко.Astray пишет:

«Я бы с привеликой радостью играл бы и шорта если бы входящие условия по лонгу и шорту были ОДИНАКОВЫЕ! но они разные показываю на пальцах на примере термометра цена все время может играть от нуля до +бесконечность.»

http://smart-lab.ru/blog/35579.php

Проблема таких рассуждений состоит в том, что они не соответствуют принципу эффективности рынка, который, в данном случае, будет работать таким образом, что принцип термометра уже дисконтирован в цене актива. Следовательно, у лонг-онли инвестора нет преимущества, с точки зрения баланса риска и вознаграждения, находиться в лонге.

Да, цены не могут упасть ниже нуля, но актив расти в цене вообще то не обязан, пусть даже у цен бесконечный потенциал :). Инвестор/спекулянт вместо того, чтобы сидеть в нерастущем активе, мог бы разместить капитал в малорискованый депозит с фиксированой доходностью или просто получить немедленное удовольствие, купив себе автомобиль, квартиру там или просто потратив деньги в бутиках и ресторанах.

Так что узнав принцип термометра расслабляться не следует. А то градусник могут и засунуть кое куда. )))

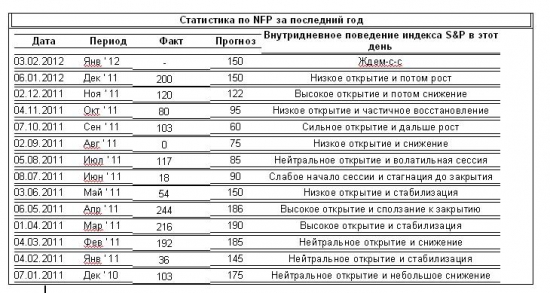

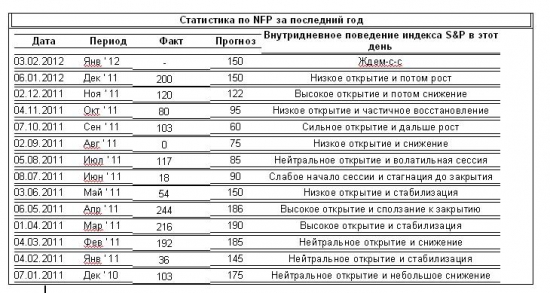

Поведение индекса S&P в этот день выхода NFP

- 03 февраля 2012, 17:06

- |

Заметил, что выходящая статистика по безработице в США за последний год кардинально не меняла направления текущего тренда на фондовых индексах

Психология толпы (часть 2)

- 03 февраля 2012, 15:20

- |

...

© Р. Мокшанцев, А. Мокшанцева

4.Психологические особенности индивида в толпе

В толпе индивид приобретает ряд специфических психологических особенностей, которые могут быть ему совершенно не свойственны, если он пребывает в изолированном состоянии. Эти особенности оказывают самое непосредственное влияние на его поведение в толпе.

Человека в толпе характеризуют следующие черты.

( Читать дальше )

© Р. Мокшанцев, А. Мокшанцева

4.Психологические особенности индивида в толпе

В толпе индивид приобретает ряд специфических психологических особенностей, которые могут быть ему совершенно не свойственны, если он пребывает в изолированном состоянии. Эти особенности оказывают самое непосредственное влияние на его поведение в толпе.

Человека в толпе характеризуют следующие черты.

( Читать дальше )

Психология толпы (часть 1)

- 03 февраля 2012, 15:20

- |

© Р. Мокшанцев, А. Мокшанцева

1.Понятие толпы. Механизм ее формирования и состав

Социальная жизнь людей отливается в великое множество самых разнообразных форм. Некоторые из них обыденны и привычны. Другие серьезно отличаются оттого, что принято считать повседневной нормой. Существуют формы поведения сугубо индивидуализированные, целиком или в значительной степени зависящие от воли, желаний или нужд личности. Но есть и такие, в которых проявления воли, желаний и нужд отдельного человека оказываются серьезно ограниченными прямым или опосредованным влиянием других людей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал