Избранное трейдера Денис Е.

Соединенные Штаты Америки переходят на зимнее время 6 ноября 2016 года.

- 02 ноября 2016, 06:03

- |

Уважаемые Клиенты!

Напоминаем вам, что Соединенные Штаты Америки переходят на зимнее время 6 ноября 2016 года. В связи с этим изменяется торговое время по некоторым инструментам.

Инструмент |

Расписание торгов с 6.11.2016 (GMT) |

XAGUSD (серебро), XAUUSD (золото) |

23:05-21:59 |

| BRN, WT | 01:05-23:00 |

CL, HO, NG |

23:05-22:00 |

Акции (кроме IDCB, LNVG, TCTZ, ADS, BMW, DBK, VOW, NINTENDO_JP) |

14:30-20:55 |

Металлы (PL, PA, HG) |

23:05-22:00 |

YM, ES, NKD, NQ |

21:30-22:00 23:00-21:15 |

TF |

01:00-22:55 |

Открытие недельной сессии в воскресенье после перевода часов в США будет происходить в 22:00 GMT, закрытие в пятницу остается без изменений.

- комментировать

- ★4

- Комментарии ( 2 )

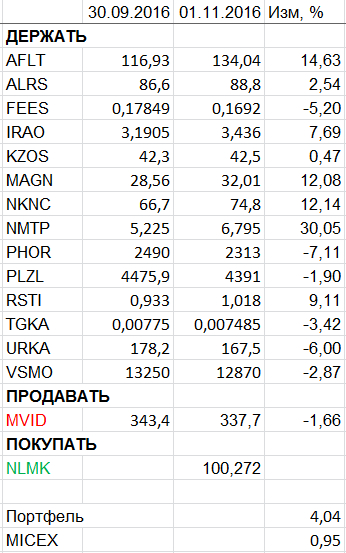

Пересмотр портфеля акций. Ноябрь 2016.

- 01 ноября 2016, 19:46

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции.

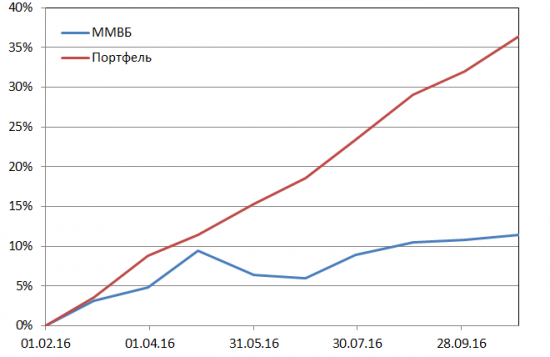

Статистика счета

Ниже представлено сравнение статистики торгового счета и индекса ММВБ с 1 февраля 2016 г. Из-за малой величины выборки (менее 3 лет) статистика на данный момент не значима.

( Читать дальше )

Вот и прошел год

- 01 ноября 2016, 19:23

- |

Добрый вечер, Смарт-Лабовцы.

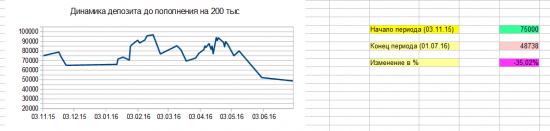

Вот и прошел год, как я пополнил новый счет в брокерской компании после свадьбы. Как вы помните, изначально у меня было 75 тыс. руб и я пытался разогнать их до первой цели — 100 тыс. руб. На графике видно, как я дважды вплотную подходил к этой отметке, но позже мой счет подвергался просадке. Так я мучался 8 месяцев, периодически делая длительные паузы, чтобы разобраться со своими тараканами в голове и допиливая систему.

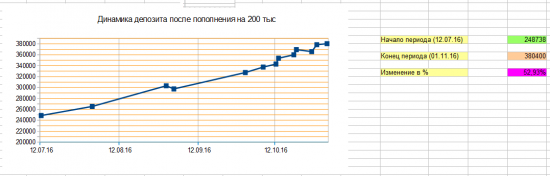

После очередной паузы в торговле, когда я понял, что с меня хватит, что я за*бался быть биржевым неудачником и пора бы перестать наступать на те же психологические грабли, я принял решение пополнить счет на 200 тыс и с ясной головой доторговать этот год до конца, уже не изменяя (от слова «измена») своей системе. Признаться честно, торговать стало легче и комфортней, когда мой месячный биржевой доход выглядел как доход среднестатистического россиянина (около 30 тыс/мес), чем доход при депо в 75 тыс. руб. Отчетность стал заполнять реже, чтобы не отвлекаться и полностью уделить внимание качеству проведения сделок.

( Читать дальше )

Ри, Си, ММВБ, Нефть. Мысли по рынку. Вошли в зону риска.

- 01 ноября 2016, 11:08

- |

1. По Ри — Я пока не особо слежу за ри. Здесь пока без взгляда. Т.к. не хочу связываться с рублём на этих уровнях условно. Почему именно так будет понятно из описания ситуации в нефти.

2. По нефти — В ней я ждал попытки уйти в более высокий диапазон в ноябре. Пока в нефти особо ничего не изменилось, она гуляет в текущем диапазоне. Пока всё ещё считаю что на следующем заседании договорённости будут достигнуты и нефть к концу года может быть в диапазоне 55-60. Но до середины ноября возможно в неё и в связанные с ней инструменты лучше не лезть.

3. По Си — Как и писал ранее, си пока на своих фундаментально обоснованных уровнях. Так что каких то серьёзных походов пока по нему не жду.

( Читать дальше )

Качать котировки с финама в авто режиме через эксель. Файл.

- 01 ноября 2016, 10:55

- |

cloud.mail.ru/public/25qc/7GXs9Sztq

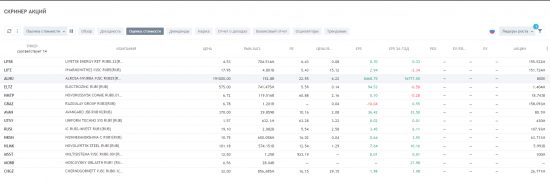

Акции, которые не боятся кризисов. США

- 01 ноября 2016, 10:40

- |

Мы продолжаем серию обзоров о компаниях, которые слабо реагируют на рыночные катаклизмы и устойчиво “делают своё дело”, платя дивиденды и повышая котировки. Сегодня речь пойдет про американские компании.

Ключевой мерой независимости цены акции от общеэкономического климата является коэффициент Beta (β). Он показывает, насколько её цена коррелирует с ценами большинства акций на рынке или с поведением общерыночных фондовых индексов типа S&P 500 или Russell 3000.

Рисковые инвесторы, которые умеют предсказывать поведение рынка, предпочитают волатильные акции с большими β>1. Но для большинства не слишком профессиональных инвесторов удобны активы с β~0, так как из них легко собрать так называемый бета-нейтральный портфель, способный давать стабильный постоянный прирост порядка 10% годовых, не реагируя на кризисы.

В этом обзоре мы расскажем об американских акциях с малыми β. Причём таких, которые не просто независимы от рынка, но показывают стабильный многолетний рост. Мы расскажем об акциях, которые сильнее всего подорожали за 10 лет при соблюдении следующих дополнительных условий.

- Коэффициент Beta (β) лежит в диапазоне от –0.3 до 0.3. Иными словами, котировки компании почти не зависят от общего поведения рынка.

- Капитализация не ниже $300M. Это значит, что компания довольно крупна. В среднем, такие компании надёжнее.

- Коэффициент P/E лежит в диапазоне от 3 до 30. Это значит, что компания не переоценена, она не является пузырём, и на каждый вложенный в неё доллар приходится немалая прибыль. Но при этом, компания и не слишком недооценена (что могло бы говорить о её близости к банкротству).

- Компания выплачивает дивиденды не ниже 3% в год. Поскольку бета-нейтральные портфели обычно интересуют долгосрочных консервативных инвесторов, дивиденды здесь тоже имеют значение.

- Изменение котировок за 5 лет положительно. Это условие позволяет в первом приближении утверждать, что рост котировок стабилен: они выросли и на 10-летнем, и на 5-летнем горизонтах.

( Читать дальше )

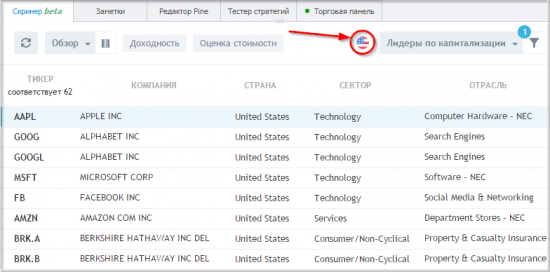

Акции Московской биржи стали доступны в скринере TradingView

- 31 октября 2016, 18:00

- |

Как вы знаете наш Скринер находится на стадии бета-тестирования и мы не стоим на месте, постоянно улучшая и дополняя его.

По многочисленным просьбам была добавлена возможность выбрать страну для поиска акций!

Кнопка выбора расположена на главной панели Скринера, а также в фильтре:

( Читать дальше )

Можно ли вернуть удержанный НДФЛ брокером-налоговым агентом?

- 31 октября 2016, 15:35

- |

Господа, подскажите, пожалуйста, по такому вопросу:

Российский брокер в этом году на выводе средств удержал налог (ндфл) на прибыль.

Но у американского брокера имеется отрицательный баланс (убыток > прибыли).

Можно ли как-то это сальдировать, ну в смысле прибыль у российского брокера и убыток у американского?

Ну, например, запросить некую справку от американского брокера, из которой будет виден убыток, эту бумажку в 2017 году отнести в налоговую, чтобы они сделали возврат?

Бюджет 2017. Гигантская дырка, сокращение расходов на здравоохранение на 33%!

- 31 октября 2016, 12:51

- |

На самом деле дефицит бюджета 2017 составляет 21% от его доходов или 2,8 трлн рублей (доходы 13,4 трлн).

Когда вы называете такую цифру, сразу приходит осознание масштаба проблем.

Если задуматься, то дисбалансы внутри бюджета просто потрясают! Суммарные «военные расходы» бюджета 2,84 млрд (сокращение почти на 1 трлн руб к 2016 году). Военные расходы составляют 21.2% доходов бюджета. Это значит, что заплатив 100 тыс рублей налогов в будущем году, вы заплатите военным 21 тыр. В этом 2016 году, 28 тыс рублей из ваших 100 тыс налогов ушло на войну.

Расходы на здравоохранение сократились на 33% до 362 млрд! (Новая газета). Таким образом, расходы на войну в 8 раз выше расходов на здравоохранение. Причем сокращение расходов на здравоохранение почти равно одноразовой выплате пенсионерам (220 млрд). Про 5 трлн социальных трат я вообще молчу. Надо так надо. Я просто моложе не становлюсь, и буду бояться заболеть теперь...

Дырка в бюджете огромная.

Заполнять её чем-то таки или иначе придется.

1. Думаю, что Газпром и Роснефтегаз все таки заставят рано или поздно платить нормальные дивиденды.

2. Теперь внимание, цифра. Физические лица держат на депозитах в российских банках 17.2 трлн рублей (вместе с валютными получается 23,45 трлн). Этих денег хватит, чтобы закрыть 6 годовых дефицитов бюджета.

Удивительный баланс экономической системы заключается в том, что падение спроса на ликвидность со стороны бизнеса и банков будет одновременно сопровождаться ростом спроса на деньги со стороны государства. Очевидно, что сбережения населения будут из банков постепенно в ближайшие годы перетекать в ОФЗ. Это совершенно естественный процесс при таких базовых вводных. Причем минфин, похоже, уже думает, как этот процесс подогреть (см. Минфин думает о введении дополнительного налога на депозиты)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал