Избранное трейдера Kapral

День плохой но бывало и хуже

- 21 октября 2016, 01:58

- |

Обычно я не анализирую свои сделки, не маленький уже. Но для сообщества пусть будет.

Весь день пытался поймать тренд. Фиг вам.

Причины сделок тут не все указаны, ибо есть часовые, 2-часовые сигналы (наверх), которые я держу в уме. Ближе к закрытию они стали достаточно противоречивы сумбур вышел. Кроме того есть опционные позы(вверх). Ну и навес предложения говорил что возможен дикий завал рынка. Как-то так...

Впрочем, с учетом взятого вчерашнего шорта с открытия, два дня получились в нуле. Ну и славно.

- комментировать

- 12 | ★2

- Комментарии ( 2 )

11 вещей, которые нужно знать каждому металлоинвестору о цинке (инфографика)

- 20 октября 2016, 18:37

- |

Определенные товары иногда исчезают с радаров на некоторое время. Например, всего пару лет назад рынки переосмысливали влияние бума электрокаров и влияние бума на рынок сырья. Цены на литий, графит и кобальт отреагировали соответствующим образом и внезапно эти жизненно важные ингредиенты для литий-ионных батарей стали горячими товарами. Еще одним из этих металлов, которые приходят и уходят является цинк — после выстрела вверх на 35% в этом году, он определенно снова стал привлекать внимание инвесторов и спекулянтов.

Эта инфографика предоставлена Pistol Bay Mining, компанией, которая специализируется на цинке и она показывает 11 интересных фактов об этом металле, которые могут дать существенный импульс цене.

1. Цинк — не самый выдающийся металл во всех смыслах. Однако для товарных инвесторов, которые ищут серьезную прибыль, цинк может быть выдающейся историей. Рынок цинка оценивается в 34 млрд. долл. в год. Это не так очевидно, но рынок цинка больше чем рынок серебра, платины и молибдена вместе взятых.

( Читать дальше )

Даты квартального пересмотра индексов MSCI 2016 - 2017

- 20 октября 2016, 17:49

- |

14 ноября 2016 - объявление новой структуры индексов MSCI

1 декабря 2016 — вступление в силу новой структуры

9 февраля 2017 - объявление новой структуры индексов MSCI

1 марта 2017 — вступление в силу новой структуры

15 мая 2017 - объявление новой структуры индексов MSCI

1 июня 2017 — вступление в силу новой структуры

10 августа 2017 - объявление новой структуры индексов MSCI

1 сентября 2017 — вступление в силу новой структуры

Включение акций в индекс MSCI — одна из основных инвест-идей по конкретным бумагам. В частности, в ноябре ожидается анонс включения ИнтерРАО в MSCI, что может положительно сказаться на её бумагах. Для всех интересующихся, я откопал даты ближайших пересмотров этого индекса и добавил в наш календарь.

см. календарь по акциям на смартлабе

Источник: https://www.msci.com/eqb/pressreleases/archive/ir_dates.pdf

Привет от Достоевского пилорамным людям и не только

- 20 октября 2016, 13:45

- |

smart-lab.ru/blog/357526.php

«старое чучело» передает привет :)

Рекомендую человеку-пилораме и иже с ним перечитать «Преступление и Наказание»… Там у Порфирий Петровича тоже нифига никаких доказательств не было… Но он был прав. На 100% прав про Раскольникова. Ему (Порфирию) нужны были юридические доказательства, чтобы вести в суд Раскольникова, но то что Раскольников убийца он понял и без них… И он при этом не был шизиком-конспирологом или проплаченным недоброжелателем Раскольникова. Ежели времени на перечитывание Достоевского нет, то можно пересмотреть «Матч Поинт» Преподобного Вуди — это на самом деле современная киноверсия (Аллен этого и не скрывает) шедевра Достоевского. Всем обличителям «теорий заговоров» и прочим любителям «а ты дакажи» смотреть обязательно… может не помочь, но попробовать стоит.

Я сейчас не буду кидать в МБ никаких несвежестей… Очевидно, что ЛЧИ нужно рассматривать как рекламный продукт услуг драг-диллинга (МБ и брокеров) со всеми вытекающими отсюда последствиями. Сам я лично «абсолютно бездоказательно» отпинал в свое время «Открытие» за «сахарную историю» на ЛЧИ по итогам одной из конференций Смарт-лаба (кому интересно тему можно нарыть в темных глубинах интернета… у меня в блоге тоже есть). Там все понятно без всяких доказательств было всем. Зажег тему вроде Феникс («На ЛЧИ творится Ад» как-то так вроде назывался его «бездоказательный наезд»). Бывает так, уважаемые «а ты дакажи»-граждане, когда юридически-безупречных доказательств нет и быть не может («эффект Сноудена» случается крайне редко, а «эффект Раскольникова» еще реже), но имеющиеся факты проще и логичнее трактовать иначе, чем представляют и трактуют их многочисленные «независимые» СМИ. Нужно уметь отличать шизо-конспирологию, от альтернативных обоснованных версий, которые выдвигаются людьми, имеющими аналитическое мышление и понимание причинно-следственных связей в соответствующей области и опираются на общеизвестные факты.

( Читать дальше )

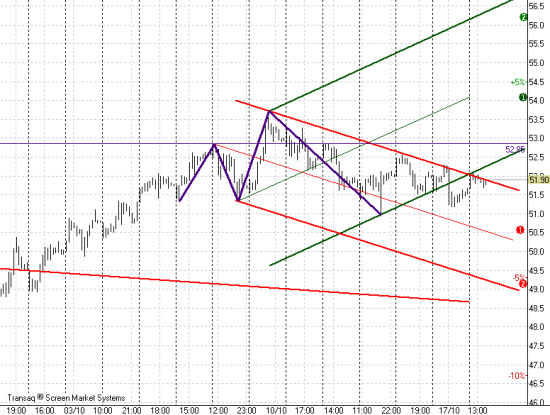

Мысли по рынку. Оглядываясь назад. Сила фундаментала.

- 20 октября 2016, 13:23

- |

Очень многие люди забывают предыдущие взгляды людей информацию от которых мы получаем. Это свойства человеческой памяти на самом деле. И как правило оно мешает адекватному восприятию информации которую мы получаем от рынка. Очень полезно перенастраивать свой мозг на несколько другую работу. Но это отдельная тема.

По прогнозу на этот год. В начале года нефть была по 30$. Рубль к доллару был в районе 80. И наши псевдоэкономисты которых особенно любят снимать в разных передачах пророчили нам и доллар по 100 рублей и нефть по 20 и т.д… Что было потом мы знаем.

Но вопрос в моменте. А что помогает нам в критические моменты не стоять против тренда глобально? Помогают представления об общих фундаментальных процессах. Многие трейдеры говорят, что мол это всё ерунда и смотреть нужно только на график и т.д.

Вот простой пример моего прогноза — первого в этом году по ри, си, ммвб и т.д.

Посмотрите на вот этот прогноз:

( Читать дальше )

Для чего нужна формула Блэка-Шоулза.

- 19 октября 2016, 21:20

- |

Добрался до опционов и сейчас вчитываюсь во все нюансы и понятия, при торговли опционами. Может для кого-то и покажется глупостью но действительно не понимаю зачем нужна эта формула и как не пытался убедить себя, что все эти греки, волатильности и прочие показатели помогут мне совершить правильную сделку- не получается этого сделать. Попытаюсь объяснить весь сумбур который у меня в голове. В основу рассуждений возьмем волатильность она используется для расчета N вероятности отклонения (если я правильно понимаю, то это вероятность исполнения опциона). Значит в зависимости от волатильности которая может меняться мы получаем теоретическую цену опциона. Следовательно при изменяющейся волатильности и цены базового актива наша расчетная цена тоже меняется.

Мы покупаем опцион по выставленной цене продавца, а в стакане предложение может быть любое и расхождение с теоретической ценой тоже присутствует всегда. Да и вот итог моих рассуждений. Мы не видим будущего и эта формула не дает нам этих возможностей все это лишь показывает, что происходит в данный момент, но на рынке с его не предсказуемостью ситуация меняется очень быстро.

( Читать дальше )

Неэффективность №2 - импульс.

- 19 октября 2016, 12:47

- |

Джозеф Лаконишек

Потом к этим двум присоединился еще один парень — Джозеф Лаконишек. Он соединил импульс с дешевизной (которую мы уже разбирали) и получил очень крутые результаты. Импульс хорош на бычьих рынках а дешевизна на медвежьих. Скрестив ужа и ежа он получил неубиваемую стратегию. Теперь его фирма LSV управляет 88 миллиардами долларов.

В следующем посте мы разберем его стратегию.

Вульф или не Вульф?

- 18 октября 2016, 16:01

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал