Избранное трейдера Kapral

Публикую с подачи Тимофея Мартынова. Немного о Газпроме, немного о шорт-термизме и прочем.

- 31 августа 2017, 19:46

- |

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 52 )

Оживление на рынке. Здравствуй, осень!

- 31 августа 2017, 19:22

- |

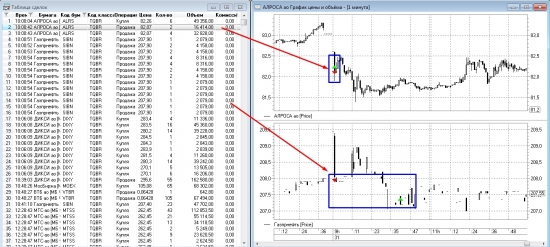

У меня сегодня много срабатываний на акциях. Намного больше обычного.

Сначала робот торговал Алросу против Газпромнефти (парная сделка). Но это семечки.

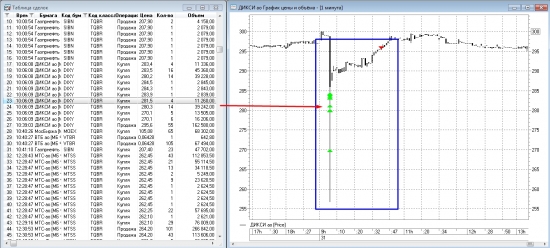

Потом веселейшая сделка на Дикси. Акцию наконец-то залили прямо мне в карман. Плюс 9 тысяч.

( Читать дальше )

Какие субфедеральные облигации реально торгуются? http://rusbonds.ru список на 3 страницы, не хочется перелопачивать...Пожалуйста,помогите СПАСИБО

- 31 августа 2017, 17:46

- |

Обзор РТС. Начало серьёзного снижения

- 30 августа 2017, 18:01

- |

Поскольку будет развиваться волна 3, снижение обещает быть динамичным , первую цель которого мы видим в районе 840 , вторая 700. О перспективам российского фондового рынка говорилось уже давно, поэтому данные цели не должны вызывать удивлении, более того: это только начало, банковский сектор тому подтверждение.

Краткосрочные сценарии развития движения индекса рассматриваются в закрытом разделе. Напоминаем, что все зарегистрированные читатели с 04.09 по 07.09 получат возможность бесплатно ознакомится с обзорами всех инструментов в него входящих.

Более подробно: ELLIOTWAVE.ORG

Диалоги про фьючерсы на ОФЗ. Часть 3: ещё пару стратегий

- 30 августа 2017, 17:27

- |

Друзья, теперь я расскажу Вам про менее тривиальные стратегии, которые можно использовать при работе с ОФЗ и фьючерсами на ОФЗ. Чтобы вспомнить методику основных расчётов, связанных с ОФЗ и фьючерсом на ОФЗ, загляните в предыдущие две части «Диалогов про ОФЗ».

1. Отыгрывание изменения формы кривой доходности

Пусть 07. 08 Вы ожидаете, что за Ваш период инвестирования кривая доходности будет переходить к нормальному виду, то есть спред между длинными и короткими доходностями ОФЗ будет увеличиваться. Таким образом, Вы хотите поставить на увеличение соотношения цены коротких госбондов к цене длинных. В таком случае нужно купить фьючерсы на короткие ОФЗ и продать фьючерсы на длинные.

Срок инвестирования: 07.08.17 — 29.08.17

Фьючерс на короткие ОФЗ: OFZ2-9.17 (CTD: ОФЗ 26214)

Фьючерс на длинные ОФЗ: OF15-9.17 (

( Читать дальше )

Итоги размещения ОФЗ 29012 и немного наблюдений

- 30 августа 2017, 16:37

- |

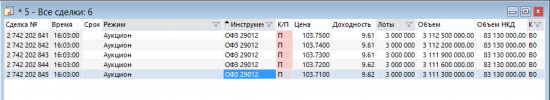

Итоги размещения выпуска № 29012RMFS:

— объем предложения – 15,000 млрд. рублей;

— объем спроса – 39,616 млрд. рублей;

— размещенный объем выпуска – 15,000 млрд. рублей;

— цена отсечения – 103,7100% от номинала;

— средневзвешенная цена – 103,7300% от номинала;

Примечательно, что выпуск похоже ушел в одни руки сегодня:

Лоты, как мы видим, ставились с шагом в 1 пипс и единым сайзом.

На данный момент флоутеры пользуются спросом у рынка, в частности наблюдал большой спрос со стороны УК некоторое время назад и крупных банков, возможны и НПФ пожаловали, так как для последних длинные флоутеры 29006 и далее интересны. На короткие 29011 и 24019 последнее время был хороший спрос, возможно из-за профицита ликвидности, возможно из-за игры кто последний при высокой текущей дохе или безопасно запарковать деньги. При учете, что в коротких флоутеров уже перезаложено понижений ставки на ближайшие 2 года, то на случай банковского кризиса и остановки снижения ставок, они сомнительный вариант.

( Читать дальше )

Статья в Ведомостях про алготорговлю

- 30 августа 2017, 15:51

- |

Статья переводная, из FT.

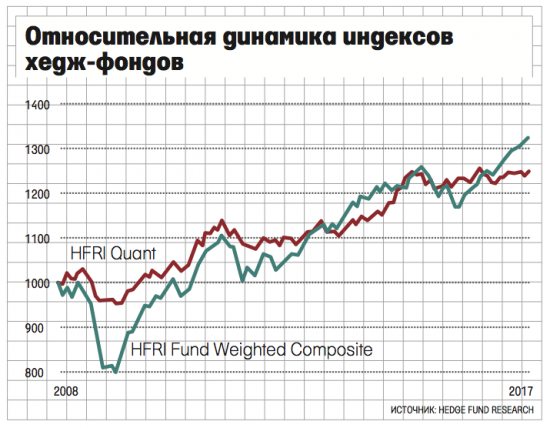

… активы под управлением так называемых количественных (или квантовых) хедж-фондов удвоились за последнее десятилетие, превысив $450 млрд в 2016 г. Однако их растущая популярность негативно сказалась на результатах. Согласно Hedge Fund Research, средняя доходность всех хедж-фондов, инвестирующих в акции, составила в этом году 7,7%, а количественных – только 4,9%***

Если все квантовые фонды полны гениев, используют мощнейшие компьютеры и огромные объемы данных, где же те простофили, что поставляют “мясо” для всех этих количественных стратегий с абсолютным доходом?

Ссылка на статью

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал