SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Kapral

Покупают или продают Сбер ?

- 16 ноября 2017, 11:09

- |

Добрый день всем !

Хотел поделиться наблюдениями...

Интересная картинка наблюдается в Сбере. Вроде бы он растет, вопросов нет. Тренд однозначно растущий, шортить нельзя.

Но шортунов запугали настолько, что лимитных плотностей на продажу в стакане практически нет.

В итоге поднимают его быстро и на очень небольших объемах, а потом по рынку сливают значительно больший объем. Снова поднимают на новую высоту и снова сбрасывают.

Складывается ощущение, что кто-то сильно умный сначала выбил всех шортистов, чтобы Сбер с минимумом затрат можно было закинуть на любые уровни. А теперь очень осторожно, чтобы никого не напугать, разгружается на самом верху. Причем разгружаются, возможно, именно нерезиденты. Доля в Сбере у них очень большая. А не сегодня-завтра новые санкции могут ввести — как раз против Сбера. Поэтому в ожидании санкций они легко могут поднять Сбер до небес, разгрузить там свои позиции и уйти в доллар. Который тоже подрастает последнее время.

P.S. Кстати, физики, которым на прошлой неделе красиво отмаржинколили шорты, вчера ощутимо увеличили объем лонговых позиций. Как говорится в старой примете: «Когда последний шортист перевернется в лонг, акция развернется». Где-то уже недалеко этот последний шортист.

Хотел поделиться наблюдениями...

Интересная картинка наблюдается в Сбере. Вроде бы он растет, вопросов нет. Тренд однозначно растущий, шортить нельзя.

Но шортунов запугали настолько, что лимитных плотностей на продажу в стакане практически нет.

В итоге поднимают его быстро и на очень небольших объемах, а потом по рынку сливают значительно больший объем. Снова поднимают на новую высоту и снова сбрасывают.

Складывается ощущение, что кто-то сильно умный сначала выбил всех шортистов, чтобы Сбер с минимумом затрат можно было закинуть на любые уровни. А теперь очень осторожно, чтобы никого не напугать, разгружается на самом верху. Причем разгружаются, возможно, именно нерезиденты. Доля в Сбере у них очень большая. А не сегодня-завтра новые санкции могут ввести — как раз против Сбера. Поэтому в ожидании санкций они легко могут поднять Сбер до небес, разгрузить там свои позиции и уйти в доллар. Который тоже подрастает последнее время.

P.S. Кстати, физики, которым на прошлой неделе красиво отмаржинколили шорты, вчера ощутимо увеличили объем лонговых позиций. Как говорится в старой примете: «Когда последний шортист перевернется в лонг, акция развернется». Где-то уже недалеко этот последний шортист.

- комментировать

- ★2

- Комментарии ( 8 )

Неизвестное неизвестное в инвестициях

- 16 ноября 2017, 11:08

- |

Взято из https://nakhusha.livejournal.com/18687.html

Ник Маджиулли, основатель ofdollarsanddata.com, размышляет о диверсификации и кризисе.

Вольный пересказ мой.

Оригинал The Unknown Unknowns of Investing

У Дональда Рамсфелда есть отличная статья о знании знания (извините за тафтологию):

"Известные известные: вещи, которые мы познали и поняли; известные неизвестные: вещи, о которых мы знаем, но не можем пока понять; неизвестные неизвестные: вещи, о которых мы даже не подозреваем".

Как раз в инвестировании полным полно неизвестных неизвестных, которые встают препонами перед нами достаточно часто. В частности, я хочу обсудить ситуацию, в которой диверсификация под влиянием неизвестных неизвестных приводит к неудаче, и как попытаться этого избежать во время следующего кризиса. Сначала поговорим о самой диверсификации.

( Читать дальше )

Ник Маджиулли, основатель ofdollarsanddata.com, размышляет о диверсификации и кризисе.

Вольный пересказ мой.

Оригинал The Unknown Unknowns of Investing

У Дональда Рамсфелда есть отличная статья о знании знания (извините за тафтологию):

"Известные известные: вещи, которые мы познали и поняли; известные неизвестные: вещи, о которых мы знаем, но не можем пока понять; неизвестные неизвестные: вещи, о которых мы даже не подозреваем".

Как раз в инвестировании полным полно неизвестных неизвестных, которые встают препонами перед нами достаточно часто. В частности, я хочу обсудить ситуацию, в которой диверсификация под влиянием неизвестных неизвестных приводит к неудаче, и как попытаться этого избежать во время следующего кризиса. Сначала поговорим о самой диверсификации.

( Читать дальше )

Мой самый эпичный слив

- 16 ноября 2017, 10:46

- |

По мотиву поста smart-lab.ru/blog/433157.php

На картинке изображен мой восстановленный по памяти график эквити. Оригинал не сохранился — брокер подтер. Длинные комментарии тут излишни. Только результат: Шесть месяцев беспросадочной торговли с доходностью под 800% были перечеркнуты одним бессистемным входом в сделку без стопа, с расчетом на быструю прибыль (шортил растущий импульс) и одним системным входом без стопа (не верилось, что система может давать сбои).

Прошло лет шесть, но этот урок я буду помнить еще очень долго.

На картинке изображен мой восстановленный по памяти график эквити. Оригинал не сохранился — брокер подтер. Длинные комментарии тут излишни. Только результат: Шесть месяцев беспросадочной торговли с доходностью под 800% были перечеркнуты одним бессистемным входом в сделку без стопа, с расчетом на быструю прибыль (шортил растущий импульс) и одним системным входом без стопа (не верилось, что система может давать сбои).

Прошло лет шесть, но этот урок я буду помнить еще очень долго.

Насим Талеб: "«А сколько у тебя на банковском счете?»

- 16 ноября 2017, 10:43

- |

Интересное интервью с автором черного лебедя на сайте РБК,

Самая страшная патология нашего времени — потеря контакта с реальностью. Когда я зарабатывал торговлей на бирже, то часто сталкивался с особым типом трейдеров, которые просчитывали какой-то сценарий на компьютере, а потом пребывали в уверенности, что в действительности все будет так же. Лучший вопрос, который сбивает с них апломб, — «А сколько у тебя на банковском счете?» Потому что теоретики редко становятся богачами: человек способен принимать здравые решения, только если он включен в реальность. Сейчас существует целый класс псевдоэкспертов — некомпетентных людей, которые думают, что они компетентны.

Подробнее на РБК:

www.rbc.ru/interview/own_business/16/11/2017/5a0c361d9a7947003e4aff7c?from=center_2

Самая страшная патология нашего времени — потеря контакта с реальностью. Когда я зарабатывал торговлей на бирже, то часто сталкивался с особым типом трейдеров, которые просчитывали какой-то сценарий на компьютере, а потом пребывали в уверенности, что в действительности все будет так же. Лучший вопрос, который сбивает с них апломб, — «А сколько у тебя на банковском счете?» Потому что теоретики редко становятся богачами: человек способен принимать здравые решения, только если он включен в реальность. Сейчас существует целый класс псевдоэкспертов — некомпетентных людей, которые думают, что они компетентны.

Подробнее на РБК:

www.rbc.ru/interview/own_business/16/11/2017/5a0c361d9a7947003e4aff7c?from=center_2

Может уже пора покупать акции “Магнита”?

- 15 ноября 2017, 22:50

- |

За два месяца акции “Магнита” потеряли в стоимости более 42%. После столь сильной коррекции невольно задумываешься, а не купить ли подешевевшие бумаги? Попробуем разобраться, стоит ли сегодня покупать акции.

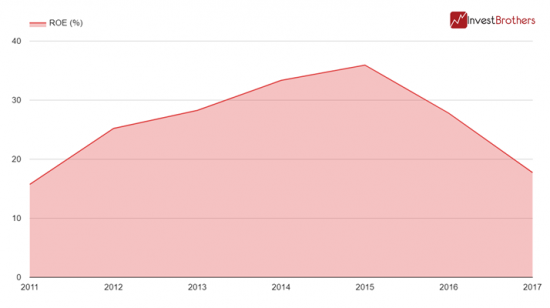

На наш взгляд, акции “Магнита” являются крайне поучительным примером поведения рынков. Сначала, когда компания начала из года в год показывать более высокие показатели, инвесторы активно скупали ценные бумаги “Магнита”, тем самым завысив их стоимость. К примеру, в 2010-2011 гг. показатель Цена/Прибыль находился на уровне в 27.

Почему инвесторы продолжали покупать акции, даже несмотря на завышенную цену? Ритейлер имел по сравнению с другими участниками рынка крайне высокую рентабельность собственного капитала – в 2010-2015 г. она колебалась от 16% до 36%. В 2016 г. ситуация стала меняться и она упала до 28%, а в текущем году опустилась и вовсе до 18%. Но это по-прежнему выше, чем на рынке и у “Дикси” в частности.

( Читать дальше )

Взгляд на МАГНИТ

- 15 ноября 2017, 21:16

- |

Магнит… думал долго долго и все таки решил поддаться земному притяжению и сиганул с горы. На графике я выделил два уровня которые задержат или вовсе развернут бумагу.

Благо бизнес основанный на жратве в России один из самых устойчивых (еще фарма и похоронка… но она на ММВБ не торгуется) и полного армагедона компании явно не грозит..

Благо бизнес основанный на жратве в России один из самых устойчивых (еще фарма и похоронка… но она на ММВБ не торгуется) и полного армагедона компании явно не грозит..

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал