SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Евгений

Проект "Разумный инвестор": Список Шадрина...

- 29 июля 2014, 00:28

- |

Начало — список-2014

Выкладываю файл с расчетами за 2014 год в файлообменник - https://dl.dropboxusercontent.com/u/25570098/%D1%81%D0%BF%D0%B8%D1%81%D0%BE%D0%BA%20%D0%A8%D0%B0%D0%B4%D1%80%D0%B8%D0%BD%D0%B0.xls

Пользуйтесь!

- комментировать

- 118 | ★14

- Комментарии ( 21 )

Про волатильность

- 28 июня 2014, 21:44

- |

Объясню во-первых, почему волатильность — это крайне важно для тех кто делает деньги на бирже.

Для спикуля чем больше вола, тем больше движухи, тем больше денег можно заработать.

Чем больше волатильность на глобальных рынках — тем больше они скоррелированы между собой, тем лучше работают «поводыри».

Чем больше волатильность, тем проще зарабатывать коэффициент альфа, хотя бы потому, что повышается дисперсия колебаний акций, что позволяет умелым портфельным управляющим извлекать из этого пользу.

основные выводы примерно следующие (то есть на что надеятся спикулям):

Теперь другие чарты.

Волатильность за 10 лет — по многим активам минимальная

Это в какой перцентили текущая волатильность по тому или иному глобальному рынку находится относительно последних 10 лет

Ну то есть сколько % времени за последние 10 лет вола была ниже, чем сейчас на данном рынке.

По графику видно, что только 7% времени 3-мес. воатильность российского рынка (RDX) была ниже, чем текущая!

Глобальная вола в абсолютном выражении:

( Читать дальше )

Для спикуля чем больше вола, тем больше движухи, тем больше денег можно заработать.

Чем больше волатильность на глобальных рынках — тем больше они скоррелированы между собой, тем лучше работают «поводыри».

Чем больше волатильность, тем проще зарабатывать коэффициент альфа, хотя бы потому, что повышается дисперсия колебаний акций, что позволяет умелым портфельным управляющим извлекать из этого пользу.

основные выводы примерно следующие (то есть на что надеятся спикулям):

- в период низкой волатильности народ начинает брать большой риск в т.ч. кредитное плечо, поэтому это рано или поздно заканчивается плачевно, но прежде чем долбанет, может копиться еще достаточно долго

- много надежды на то, что вола начнет расти после того как центральные банки начнут повышать ставки (обычно пузыри взрываются на после ужесточения монетарной политики)

- ну или случайное неожиданное геополитическое риск-событие

- вола по основным валютным парам минимальная за всю историю — торговать ими практически бессмысленно (только это мало кто понимает из тех кто торгует на форексе)!

Теперь другие чарты.

Волатильность за 10 лет — по многим активам минимальная

Это в какой перцентили текущая волатильность по тому или иному глобальному рынку находится относительно последних 10 лет

Ну то есть сколько % времени за последние 10 лет вола была ниже, чем сейчас на данном рынке.

По графику видно, что только 7% времени 3-мес. воатильность российского рынка (RDX) была ниже, чем текущая!

Глобальная вола в абсолютном выражении:

( Читать дальше )

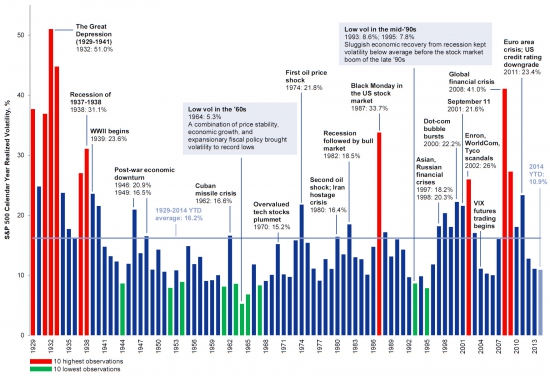

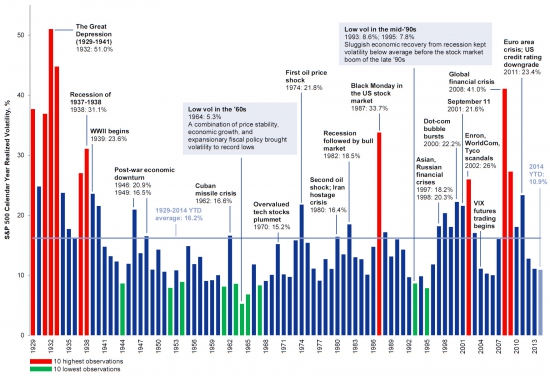

История волатильности американского рынка на одном графике

- 27 июня 2014, 19:22

- |

Понравился чарт, который ZР повзаимствовал у Голдмана:

Какие выводы можно тут сделать?

Какие выводы можно тут сделать?

- Волатильность американского рынка может быть и пониже, чем текущая

- С 2007 по 2011й на американском рынке был период повышенной волатильности

- Период 1998-2003 также можно называть золотым периодом трейдинга

- Последний низковолатильный период длился 3 года: 2004,2005,2006

- До этого 5 лет: 1992-1996

- Низкая волатильность заставляет участников рынка брать кредитное плечо, поэтому это всегда заканчивается интересно:)

Фьючерс VIX надвигающаяся коррекция

- 21 февраля 2014, 03:29

- |

Так выглядит график склеенного фьючерса на VIX (ближайший контракт). Обычно между серьезными коррекциями фьючерсная кривая находится в контанго, что делает шорт фьючерса на VIX успешной стратегией — до следующей коррекции. Внизу, для сравнения, SPY за тот же период.

( Читать дальше )

Комиссия по дешевым опционам

- 18 декабря 2013, 19:46

- |

Некоторое время назад заметил в отчетах, что биржевой сбор за сделки по опционам с премией 20-50 пп. составляет 4 рубля, хотя с 20 ноября действуют новые тарифы, которые подразумевают комиссию по опционам не более 10% от их премии.

Поговорив с брокерами, я понял, что невнимательно читал расшифровку формулы расчета комиссий — там сказано, что размер премии, который подставляется в формулу это «величина премии по опциону, равная теоретической цене опциона, которая определена по итогам последнего вечернего Расчетного периода, предшествующего Торговому дню, за который осуществляется расчет биржевого сбора».

Т.е. когда вы делаете сделку с опционом за 20 пп, а на вчерашний клиринг он стоил 150пп, вы платите вполне себе треть премии в виде комиссии.

За 2013 год у меня на рубль прибыли пришлось 2 рубля комиссий.

Будьте внимательны.

Поговорив с брокерами, я понял, что невнимательно читал расшифровку формулы расчета комиссий — там сказано, что размер премии, который подставляется в формулу это «величина премии по опциону, равная теоретической цене опциона, которая определена по итогам последнего вечернего Расчетного периода, предшествующего Торговому дню, за который осуществляется расчет биржевого сбора».

Т.е. когда вы делаете сделку с опционом за 20 пп, а на вчерашний клиринг он стоил 150пп, вы платите вполне себе треть премии в виде комиссии.

За 2013 год у меня на рубль прибыли пришлось 2 рубля комиссий.

Будьте внимательны.

Мощный инструмент в системостроительстве! Пост пятый.

- 18 декабря 2013, 15:20

- |

Это уже пятый пост из серии про основы программирования торговых систем на языке Easy (power) language. Сегодня я расскажу о крутой штуке, которая называется Variables. Обожаю их! А ещё будет пара слов об устройстве конструкции кода. Тоже интересный и немаловажный момент!

Итак, Динамические переменные. С тех пор как было принято решение делать платный курс по языку, я стал пытаться оставлять самые «сладкие» темы для его слушателей. Недаром из перечня будущих постов ушел пункт про «фишки кодинга». Моё ноу-хау стоит того, чтобы транслироваться ограниченной аудитории.

Если Вас интересуют подробности обучения – напишите мне в личку или на электронную почту ttradesystems сбк gmail.com.

И эта тема про Variables – она такая, что с одной стороны хочется её оставить для платной части банкета. Но с другой – это очень важная составляющая практически любой системы, важная часть структуры кода. И это очень мощный инструмент. А я обещал «делиться так, что вы сможете, приложив усилия, самостоятельно освоить язык». Ну, раз обещал…

( Читать дальше )

Итак, Динамические переменные. С тех пор как было принято решение делать платный курс по языку, я стал пытаться оставлять самые «сладкие» темы для его слушателей. Недаром из перечня будущих постов ушел пункт про «фишки кодинга». Моё ноу-хау стоит того, чтобы транслироваться ограниченной аудитории.

Если Вас интересуют подробности обучения – напишите мне в личку или на электронную почту ttradesystems сбк gmail.com.

И эта тема про Variables – она такая, что с одной стороны хочется её оставить для платной части банкета. Но с другой – это очень важная составляющая практически любой системы, важная часть структуры кода. И это очень мощный инструмент. А я обещал «делиться так, что вы сможете, приложив усилия, самостоятельно освоить язык». Ну, раз обещал…

( Читать дальше )

Пост Первый. О том, как настроить программу для написания торговых систем.

- 27 ноября 2013, 12:16

- |

Этот топик о том, как настроить программу для тестирования стратегий Multicharts. Я даже видео записал;) Это первый пост из серии про начало пути системного трейдера, поэтому я также расскажу, что ждет читателя в «следующих выпусках». Ну и ссылка на полезный файл с альтернативной склейкой фьючерса на индекс РТС тоже имеет место быть...

Так получилось, что я стал трейдером. И не просто трейдером – а разработчиком механических торговых систем. В своей работе я постоянно сталкиваюсь с необходимостью вспоминать математику, статистику, с необходимостью писать код.

Так получилось, что у меня гуманитарный склад ума. Я должен был стать пианистом. Или певцом. Потом у меня был риск стать филологом. Переводчиком с немецкого. И, наконец, то, что окончательно убивает успешный старт в карьере трейдера – это экономическое образование и захламленность мозга ненужными знаниями.

Но вот за что я хочу сказать огромное спасибо своему ВУЗу – так это за навыки выкручиваться из неприятных ситуаций, впитывать тонны материала за короткий срок и нормально так ворочать языком на экзаменах.

( Читать дальше )

Так получилось, что я стал трейдером. И не просто трейдером – а разработчиком механических торговых систем. В своей работе я постоянно сталкиваюсь с необходимостью вспоминать математику, статистику, с необходимостью писать код.

Так получилось, что у меня гуманитарный склад ума. Я должен был стать пианистом. Или певцом. Потом у меня был риск стать филологом. Переводчиком с немецкого. И, наконец, то, что окончательно убивает успешный старт в карьере трейдера – это экономическое образование и захламленность мозга ненужными знаниями.

Но вот за что я хочу сказать огромное спасибо своему ВУЗу – так это за навыки выкручиваться из неприятных ситуаций, впитывать тонны материала за короткий срок и нормально так ворочать языком на экзаменах.

( Читать дальше )

Управление опционами, основные принципы (2008->2013)

- 10 ноября 2013, 20:58

- |

В 2008 я ходил на курсы по опционам к легендарным Паршикову и Твардовскому. Да-да именно к тем самым авторам книги «Секреты биржевой торговли».

Сергей Валентинович раздал всем анкеты для пометок и вот теперь я хочу сравнить то, какие выводы я сделал в 2008-ом, с тем как все получилось на самом деле за 5 лет торговли опционами.

Общие принципы управления опционными позициями

1.

2008: Быть всегда в рынке.

2013: Не согласен. Нужно выбрать области эффективности стратегии. У любой даже самой лучшей опционной стратегии есть моменты эффективности и неэффективности. Их довольно просто отфильтровать, по волатильности, например.

( Читать дальше )

Сергей Валентинович раздал всем анкеты для пометок и вот теперь я хочу сравнить то, какие выводы я сделал в 2008-ом, с тем как все получилось на самом деле за 5 лет торговли опционами.

Общие принципы управления опционными позициями

1.

2008: Быть всегда в рынке.

2013: Не согласен. Нужно выбрать области эффективности стратегии. У любой даже самой лучшей опционной стратегии есть моменты эффективности и неэффективности. Их довольно просто отфильтровать, по волатильности, например.

( Читать дальше )

Обыкновенные акции или привилегированные? Что лучше?

- 20 августа 2013, 11:41

- |

Частый вопрос, который приходится слышать. И еще в последнее время стала довольно популярна тема — дивидендов (именно префы дают максимальные див. доходности). Но если эта тема стала популярна, может она уже не сработает? Попробуем посчитать…

Обыкновенные акции отличаются от привилегированных тем, что по привилегированным выплачивается условно-фиксированный дивиденд (например, в уставе компании может быть записано, что на выплату дивиденда по привилегированным акциям идет 10% прибыли компании, или что дивиденд по привилегированным акциям составляет 10% от номинальной стоимости акции). Еще в законе есть положение, что дивиденды по привилегированным акциям не могут быть меньше дивидендов по обыкновенным (кроме ОАО «Лензолото» только, там по обычке платят больше). При этом, привилегированные акции не голосуют при выборе директора и совета директоров, распределения прибыли и прочим вопросам.

( Читать дальше )

- комментировать

- 12.4К |

- Комментарии ( 20 )

Spydell о рынке

- 08 мая 2013, 10:25

- |

Копипастить не буду, дам ссылку: http://spydell.livejournal.com/496238.html

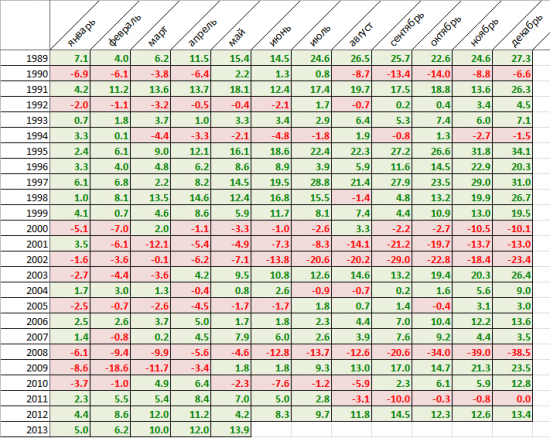

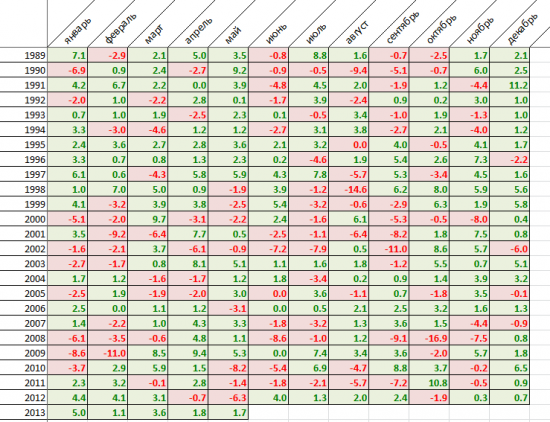

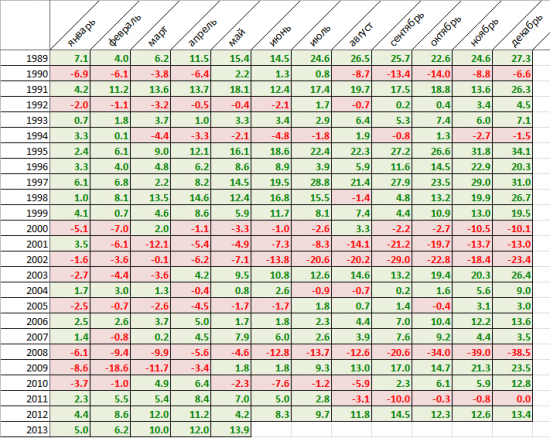

Вот любопытная табличка (такой быстрый рост как сейчас был посл. раз в 1997):

(Обожаю таблички и циферки)

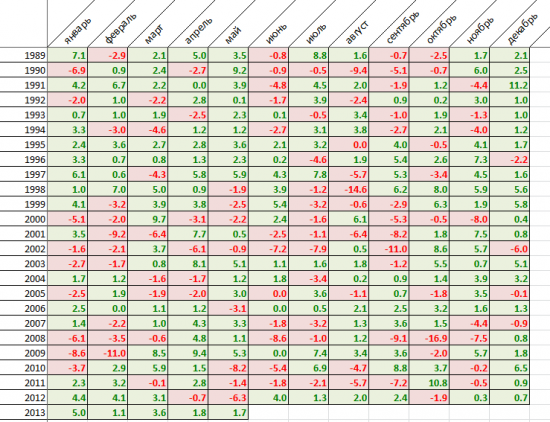

А вот помесячное изменение S&P500 — растем 7 мес подряд — такое последний раз было в 2009, 2006

Основные спайделл-выводы:

( Читать дальше )

Вот любопытная табличка (такой быстрый рост как сейчас был посл. раз в 1997):

(Обожаю таблички и циферки)

А вот помесячное изменение S&P500 — растем 7 мес подряд — такое последний раз было в 2009, 2006

Основные спайделл-выводы:

- рынки растут по принуждению центробанков

- 100% «пузырь идиотизма»

- полностью искусственный рост

- в мае-июне может быть жесткая коррекция

- вероятнее что за квартал коррекция составит 10%

- инвестиционная публика безрассудна (долбоинвесторы)

- S&P500=1900 и переход рынка в бычий цикл — бред

- оценку профитов в сезон аналы занижают на 20%

- сейчас ситуация в США хуже чем в 1997

- с точки зрения экономики сейчас у США худшие перспективы за 100 лет

- сейчас хуже, чем в 2009, т.к. тогда была низкая база

- хуже чем в 2006, т.к. ВВП был 3% «бездефицитного роста»

- 109 дней растем без 5% коррекций. Последний раз 2006-07

- рост рынка не подкрепляется ростом эк-ки и прибылей

- рынок растет т.к. капитал некуда девать

- закономерность: Если покупать в начале ноября и продавать в конце апреля следующего года, то такая тактика с 1951 года могла бы принести 5100% прибыли, а если бы покупать в начале мая и продавать в конце октября, то лишь 38% за 62 года.

- Портфель российских акций разгрузил, загрузился серебром

- обвал золота и серебра организован правительством США \ :) \ с целью поддержки статуса доллара

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал