Избранное трейдера Олег Б.

Илья Коровин: Фиксируем прибыль 8%, продаем стрэнгл

- 06 октября 2015, 11:23

- |

Утренняя передача «Торговый план» на видеопортале трейдеров YouTrade.TV 6 октября 2015 г.

- комментировать

- 18 | ★1

- Комментарии ( 3 )

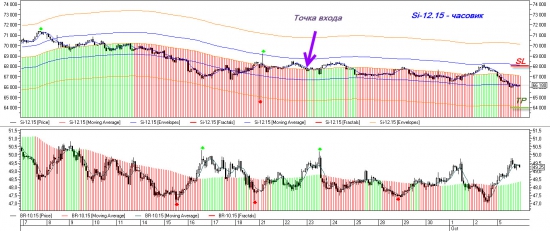

Фьючерс на доллар-рубль. Стрижём медвежий рынок.

- 06 октября 2015, 10:24

- |

23 сентября мы выпустили рекомендацию продавать в шорт фьючерс на доллар-рубль. Вот уже две недели как мы держим позицию, и она в плюсе.

( Читать дальше )

Интервью с Татарином на конференции трейдеров смартлаба!

- 06 октября 2015, 10:08

- |

Лично мне очень понравилась беседа!

Лекции Роберта Шиллера (там нет сисек и грааля)

- 06 октября 2015, 07:28

- |

В поисках ответов на свои вопросы наткнулась на бескрайних просторах интернета на лекции лауреата Нобелевской премии по экономике Роберта Шиллера. Как говорится, почувствуй себя студентом Йельского университета.

В поисках ответов на свои вопросы наткнулась на бескрайних просторах интернета на лекции лауреата Нобелевской премии по экономике Роберта Шиллера. Как говорится, почувствуй себя студентом Йельского университета.Приятно удивила манера подачи материала, особенно радует информативность. Каждая лекция длится в среднем от 15 до 30 минут и все в рамках заданной темы.

Думаю данная ссылка www.pervoclass.ru/shiller будет интересна тем, кто только еще находится в стадии изучения основ фундаментального анализа.

Не вижу смысла расписывать все темы, который рассмотрены в этом курсе лекций, но хотелось бы отметить темы по диверсификации инвестиционного портфеля, просто, доступно и практически на пальцах объяснена теория Марковица. Затрагивается тема рынков страхования на примере компании AIG. На мой взгляд, интересны лекции о теориях эффективных рынков и поведенческих финансах, теории процентных ставок, монетарной политике.

( Читать дальше )

Опционы для подростков. (часть один)

- 05 октября 2015, 22:20

- |

Эффективность рынков. Мы будем использовать этот термин и поэтому, обсудим как я его понимаю. А вы можете не согласиться или добавить. На всякий случай я дам ссылку http://investments.academic.ru/1562/%D0%AD%D1%84%D1%84%D0%B5%D0%BA%D1%82%D0%B8%D0%B2%D0%BD%D0%BE%D1%81%D1%82%D1%8C_%D1%80%D1%8B%D0%BD%D0%BA%D0%B0

Что бы было понятно, что я в курсе классической теории. Итак, предполагается, что все включено в цену. То есть, и я с этим согласен, эффективный рынок это справедливый рынок. Если вы теряете деньги на бирже, то это, конечно не справедливо и рынок не эффективен. В то же самое время если вы, мягко выражаясь, дурак, то это справедливо и эффективно. Как должен вести себя эффективный рынок? Застой. Вообще теория эффективности рынка зародилась как политическая модель противостояния СССР и США. СССР плановое хозяйство, эффективность и, результаты были. США все решает рынок и, результаты еще будут. Так или иначе нам надо примкнуть к одному из этих лагерей? Нет. Нам надо время, когда пацаны зарабатывали реальные бабки. И это время называлось ПЕРЕСТРОЙКА. Нам надо неэффективность на эффективном рынке. Давайте понаблюдаем за индексом РИ. Там, почти каждый день, случается перестройка. К графику цены надо добавить данные о заявках на покупку и продажу. Если у нас рынок эффективный, то количество дураков и умников должно быть примерно одинаковым. И бывают дни, что так оно и есть. Однако, случается, что кол умников преобладает. И начинается перестройка. Не может кол умников моментально отразится на стоимости ценной бумаги. Цена медленно идет вверх, а умников становиться больше. Но количество умников не может быть бесконечным. Рынок должен придти к равновесию. И цена падает. Разрыв между заявками на покупку и продажу я называю неэффективностью и рассчитываю, что этот спред схлопнится. Можно провести аналогии с объемами, RSI индикатором, «клюшками» волатильности и т.д. Главное, что эти неэффективности достаточно стабильны. Если они есть, то будут повторяться. И мы может, не просто гадать орел или решка, а предсказывать, будет дождь или нет. А то что дождь будет сомнений нет. Этим летом он уже был. А осенью, обычно, бывает чаще. Поэтому, рассчитывать, что дождя не будет более рискованно осенью. Здесь мы упираемся в прошлый опыт и историю. Если цена стоит в канале с маленькой волатильностью, то должна возникнуть неэффективность. Канал должен быть пробит. СССР развалится. Америка кончиться. Вопрос времени. И тут могут быть неэффективности. Не времени, конечно, а процессов и их синхронизации. Парная торговля (торговля спредами) является торговлей неэффективности. Но как отражается спред на поведении актива, опциона, волатильности? Я прошу всех заинтересованных лиц сбрасывать коменты о том, как они видят это. Используют ли? Какие сигналы побуждают вас торговать? (машки не предлагать). По этим сигналам мы и будем входить в рынок.

( Читать дальше )

Андрей Зубков: Торгуем опционами с помощью Option-Lab

- 05 октября 2015, 14:32

- |

Дивидендные воздушные замки.

- 04 октября 2015, 21:20

- |

Сначала дивидендные новости.

Уже прошли ВОСА, на которых акционеры утвердили предложенные СД дивиденды у следующих эмитентов:

— НЛМК одобрило выплату дивидендов по итогам работы в 1 полугодии 2015 года, говорится в сообщении компании. Величина дивидендных выплат на одну обыкновенную акцию составит 0,93 рубля. Закрытие реестра акционеров для получения дивидендов — 12 октября 2015 года.

— Акционеры ОАО "Красноярскэнергосбыт" на внеочередном общем собрании приняли решение выплатить дивиденды по обыкновенным акциям по результатам 1 полугодия 2015 года за счет нераспределенной прибыли прошлых лет в размере 0,27715538627 рубля на одну акцию. Также одобрено решение выплатить дивиденды по привилегированным акциям в таком же размере — 0,27715538627 рубля на акцию. Об этом сообщила компания. Закрытие реестра акционеров для получения дивидендов назначено на 9 октября 2015 года.

— Акционеры ПАО «Газпром нефть» в ходе внеочередного общего собрания утвердили выплату дивидендов за 1 полугодие 2015 года в размере

( Читать дальше )

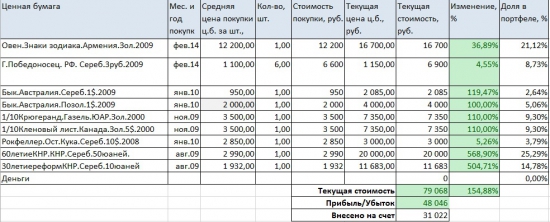

Портфель золотых и серебряных монет. Зарабатывать можно не только на акциях!

- 03 октября 2015, 15:49

- |

Профессионально я этим не занимался. Покупки носили случайный характер: что-то купил на отдыхе за границей, что-то в очереди в отделении Сбербанка и т.д.

Вкладывал по минимуму и вот уже 1,5 года ничего нового не покупал.

Сейчас решил подвести итоги за 5-6 лет покупок. Оказалась приятная неожиданность: итог 154%!

Причем все монеты в портфеле оценил по бидам: по минимальной цене, по которой я могу быстро их продать.

В реальности продать я их готов по цене на 20-30% выше, дешевле вы не купите.

В связи с этим доходность портфеля при продаже монет будет еще выше.

Рекордсменами оказались китайские монеты, купленные в 2009 году в Пекине.

( Читать дальше )

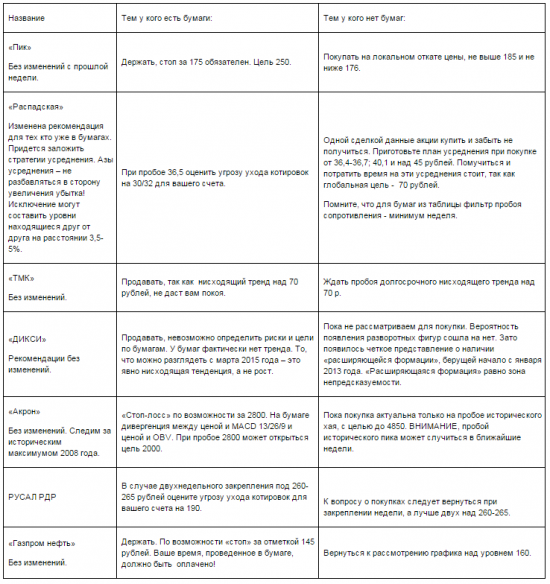

Дамы полусвета: пятничный обзор акций «второго эшелона»

- 02 октября 2015, 18:10

- |

По старой-новой традиции и, наконец, именно в пятницу, как положено, представляю вам обзор бумаг «второго эшелона».

Напоминаю, что такими бумагами в первую очередь движут фундаментальные новости, и, надеюсь, вы их уже оценили. А мой технический взгляд будете использовать ка дополнительный фактор для подтверждения своего решения и верной постановки «стоп-лоссов».

По-прежнему напоминаю, что табличку я составляю по вашим запросам, но если вы спрашиваете о совсем уж «неликвиде», об акциях, которые по результатам года находятся ниже 60 места по объему торгов, то обзор графика там бесполезен. Пожелания по остальным бумагам – пожалуйста на имейл afanaseva@corp.finam.ru.

Таблица 1. Сводные результаты технического анализа бумаг «второго эшелона».

Афанасьева Юлия, аналитик ИХ «ФИНАМ»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал