Избранное трейдера Иван Карабанов

Короткие тезисы Мозговик стратегии 2025

- 16 января 2025, 17:38

- |

Дабы прервать молчание, я решил немного забежать вперед, коротко рассказать основные тезисы неопубликованной стратегии:

( Читать дальше )

- комментировать

- 5.6К | ★6

- Комментарии ( 40 )

НОВАТЭК: отчетность за 1-е полугодие вносит оптимизм из-за валютных переоценок, но лучше ждать запуска Арктик СПГ-2

- 24 июля 2024, 12:21

- |

Так делать конечно же не нужно — важно понимать структуру этой прибыли, причины и следствия

Давайте разбираться вместе

Сначала немного операционных показателей

Добыча газа у компании не растет (в среднем добывают 20 млрд м3 природного газа в квартал), но в целом это не супер маржинальный сегмент для НОВАТЭКа (все идет на внутренний рынок)

( Читать дальше )

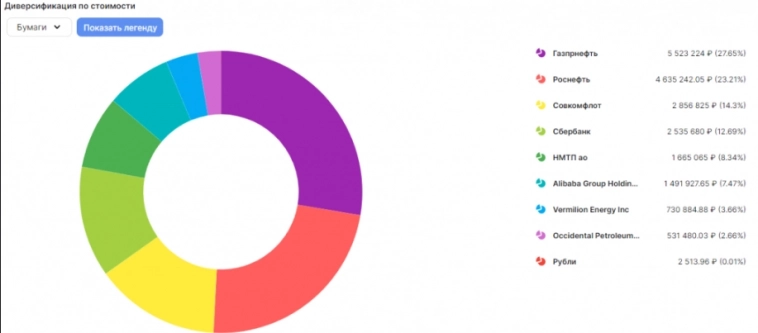

Мой Рюкзак #43: Нужно ли докупать акции на обвале или у страха глаза велики?

- 12 июля 2024, 19:13

- |

Вам не получить высокие результаты, если вы боитесь падения 50% © Чарли Мангер

Российские инвесторы начинают переживать, когда получили падение в 10% =)

Продолжаю писать про свой портфель (либо ежемесячно, либо если есть сделки). Сделки сегодня есть.

Прошлый пост Мой Рюкзак #42: Капитуляция перед LQDT или волатильность валюты может распугать держателей акций экспортеров

Было 19,8 млн руб на 19.06.2024

Стало 19,4 млн рублей на 12.07.24

( Читать дальше )

Оптимальные рублевые корпоративные облигации для портфеля

- 04 июля 2024, 18:10

- |

С начала мая текущего года рублевые корпоративные облигации заметно выросли по доходностям вслед за ОФЗ на фоне возросших ожиданий дальнейшего подъема ключевой ставки ЦБ РФ. В результате доходности приблизились к максимумам весны 2022 г. При этом спреды к госбумагам расширились, особенно заметно по ВДО – до 740 б. п. (среднегодовое значение – 540 б. п.).

В последние два месяца инвесторы закладывали в котировки облигаций вероятность повышения регулируемой ставки до 17−18% годовых. О таком сценарии на предстоящем заседании ЦБ РФ 26.07.2024 практически прямо стало говорить руководство регулятора.

Текущие уровни доходностей корпоративных рублевых бумаг выглядят довольно привлекательно учитывая, что ужесточение ДКП уже во многом учтено в ценах. Посмотрим на список потенциально интересных облигаций с фиксированными купонами для включения в бондовый портфель.

Критерии выборки:

- В выборку попали сравнительно ликвидные облигации с фиксированными купонами доступные для неквалифицированных инвесторов с доходностями выше ключевой ставки (от 16%).

( Читать дальше )

Мой Рюкзак #42: Капитуляция перед LQDT или волатильность валюты может распугать держателей акций экспортеров

- 19 июня 2024, 11:51

- |

Прошлый пост Мой Рюкзак #41: Вышел сухим из воды после обвала и готов покупать

Было 20 млн руб 05.06.2024

Стало 19,8 млн руб на 19.06.2024

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал