Избранное трейдера IliaM

Шедеврально. )))

- 13 апреля 2015, 07:49

- |

США:

Садитесь поудобней, господа.

Повестка дня простая: нам п… да.

Тревогу бить пора давно настала!

Тут речь не о размерах капитала

И разных непогашенных долгах…

Греция: (оживлённо)

Вполне согласна. Счастье не в деньгах.

Франция:

Легко п…еть, когда кругом халява…

(Россия делает большой глоток из графина)

Италия: (встаёт)

Ты, США, толковая держава,

Макдональдс, Микки Маус, спору нет…

Но, мамма миа, это – полный бред!

Мне некогда рассиживаться с вами.

Что там у нас конкретно по программе?

Гераклам недостаточно бабла?

В асфальт их закатать и все дела.

Испания:

Да сядь ты, макаронное мудило!

Страна по яйца в кризис угодила,

И между прочим, не она одна,

В говне почти что каждая страна!

Терпимей будь…

США:

И я как раз об этом…

Терпением, любовью да советом

Нам дОлжно жить по замыслу Творца.

Над нами Бог, с начала до конца!!

А мы друг друга топим беспощадно…

Израиль: (из-под очков)

Простите, Бог – над НАМИ. Впрочем, ладно…

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 17 )

Дивиденды как утешительный приз.

- 12 апреля 2015, 18:42

- |

ГМК Норникель, Северсталь и НЛМК значительно увеличивают дивидендные выплаты после продажи своих зарубежных активов.

Когда я начала разбираться, как и за счет чего это получилось, стало понятно, что ситуация с продажей зарубежных активов в компаниях разнородная.

Результаты ГМК Норникель меня очень огорчили. Вот если бы ГМК не покупал ничего за рубежом, а все эти средства выплатил в виде дивидендов :)

Вот как было дело.

Большинство крупных российских компаний, агрессивно покупали зарубежные активы в период экономического роста с 2005 по 2008 год. Однако, после 2009 года стало понятно, что экономический рост такими темпами, которые были до 2008 года, идти не будет и эффективность купленных активов в зарубежных странах довольно низкая.

Уровень прибыли, который там получается, заметно ниже, чем уровень прибыли похожих проектов в России.

Зачастую зарубежные активы российских компаний стали попросту убыточными.

Смотрим таблицу, подготовленную Московской школой управления СКОЛКОВО в 2007 году.

( Читать дальше )

ОФЗ 29006 - Возможность заработать выше депозита.

- 11 апреля 2015, 12:45

- |

На прошлой неделе котировки облигаций федерального займа (ОФЗ) РФ показали рост и соответсвенно падение доходностей. Наиболее интересными ОФЗ на ближайший год для меня — это облигации с переменным купоном: ОФЗ 29006, ОФЗ 29007, ОФЗ 29008, ОФЗ 29009, ОФЗ 29010, ОФЗ 29011. Первая в ряду уже активно проторговывается на ММВБ. Причём первичное предложение состоялось по цене чуть выше 85%. За месяц котировка достигла 93-95%. Почему же эта облигация так быстро выросла и возможно будет ещё расти. Соображения следующие:

Дело в переменном купоне, привязанном к ставке RUONIA.

Прогноз по ставке 3-го купона ОФЗ 29006:

Текущая ставка второго купона уже зафиксирован на уровне 12,66%, что уже выше чем доходности большинства государственных ценных бумаг. Третий купон будет рассчитан как среднее арифметическое значений ставок RUONIA за шесть месяцев до даты определения процентной ставки, увеличенное на 1,20 процентных пункта. То есть, чтобы понять каким будет третий купон надо сделать прогноз по поведению RUONIA примерно с 11.02.2015 по 10.08.2015. Два месяца из шести уже прошло и среднее арифметическое составило около 15% (см. рисунок)

( Читать дальше )

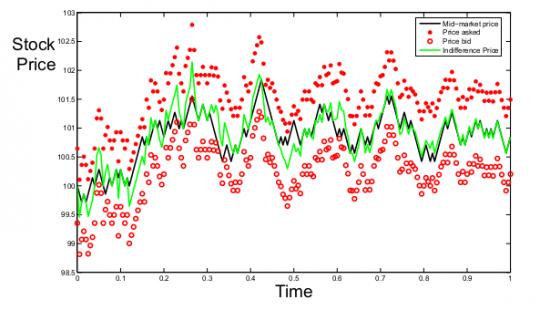

Алгоритмы маркетмейкера. Часть 4

- 07 апреля 2015, 11:25

- |

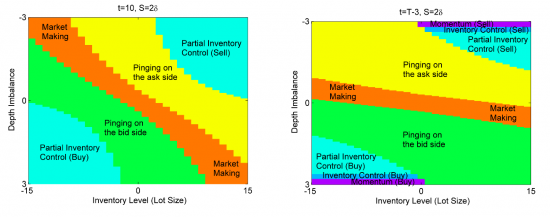

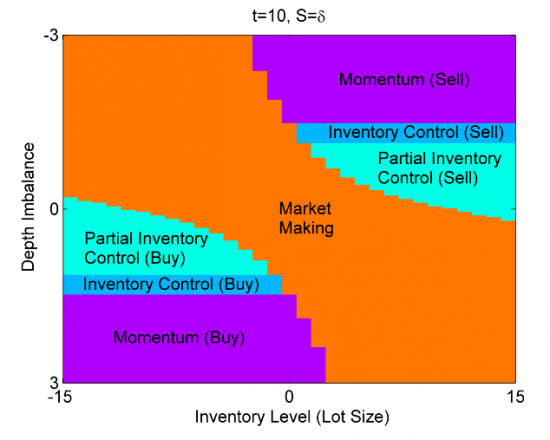

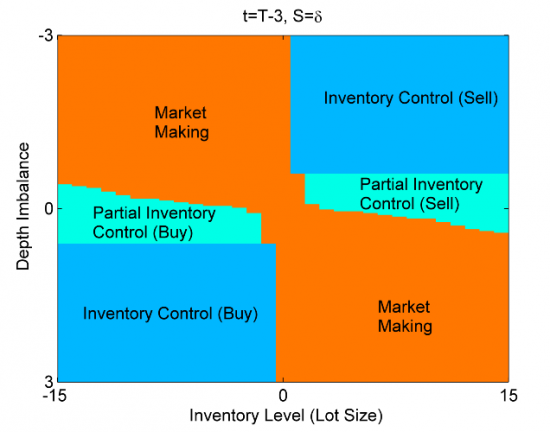

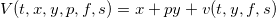

Прошлые части цикла здесь. В этой части статьи мы найдем численное решение системы уравнений оптимального управления позицией маркетмейкера. Такое решение легко запрограммировать и использовать в реальной торговле для контроля за лимитными и маркет ордерами в соответствии с полученными стратегиями θmk,θtk. Для упрощения разложим функцию владения на слагаемые, чтобы получить сокращенную функцию владения v(t,y,f,s), которая представляет собой только динамическую составляющую основной функции:

( Читать дальше )

Алгоритмы маркетмейкера. Часть 3

- 02 апреля 2015, 09:46

- |

Продолжаем разбирать работу JIANGMIN XU «Optimal Strategies of High Frequency Traders». Чтобы составить уравнение оптимального контроля, сначала сформулируем проблему оптимизации алгоритма при используемых стратегиях θ, как достижение максимума следующего матожидания:

![Алгоритмы маркетмейкера. Часть 3 \max_{\theta^{mk},\theta^{tk}}\mathbb{E}_0[X_T-\gamma\int^T_0 Y^2_{t-}d[P,P]_t]](http://mathurl.com/pthr6jr.png) ,

,

( Читать дальше )

Алгоритмы маркетмейкера. Часть 2

- 31 марта 2015, 11:10

- |

В прошлой части мы рассмотрели оптимальное управление inventory risk в маркетмейкерском алгоритме. Напомню, что формулы для нейтральной цены и оптимального спреда между лимитными ордерами были получены при допущении, что цена следует геометрическому броуновскому движению. Управление inventory risk для моделей цены, более приближенными к реальности, рассматривается, например, в статье Pietro Fodra & Mauricio Labadie «High-frequency market-making with inventory constraints and directional bets» . Однако, применить напрямую на практике алгоритмы из этих статей вряд ли получится, так как в них не учитывается действие adverse selection risk. Поэтому в данной части рассмотрим работу JIANGMIN XU «Optimal Strategies of High Frequency Traders», в которой автор делает попытку учесть этот вид риска, конечно, наряду с inventory risk.

( Читать дальше )

Алгоритмы маркетмейкера. Часть 1

- 26 марта 2015, 11:26

- |

В биржевой торговле существует ряд алгоритмов, которые можно отнести к маркетмейкерским. Как правило, это означает выставление лимитных ордеров по обе стороны стакана, то есть как на покупку, так и на продажу, и целью такого алгоритма является получение прибыли от спреда - разницы между этими лимитными ордерами. Простейшая стратегия подобного рода — постановка ордеров одновременно на лучший бид и лучший аск — будет убыточной из-за действия следующих факторов:

1. Вероятность взятия ордера на стороне, противоположной движению цены в большинстве случаев выше, чем на стороне по направлению движения. То есть, если цена актива растет, то чаще будут исполняться ордера, выставленные на продажу, а ордера на покупку, соответственно — реже, в результате возникает убыточная позиция. В англоязычной литературе этот эффект называется

( Читать дальше )

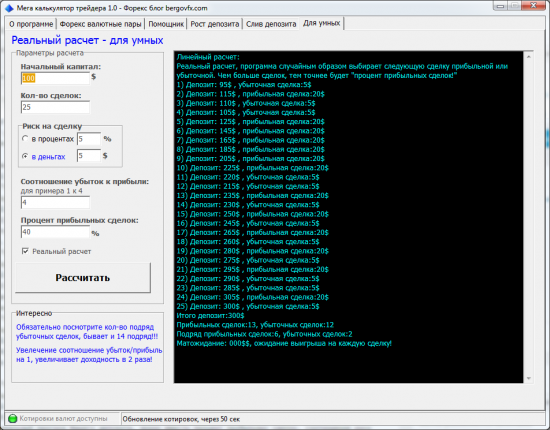

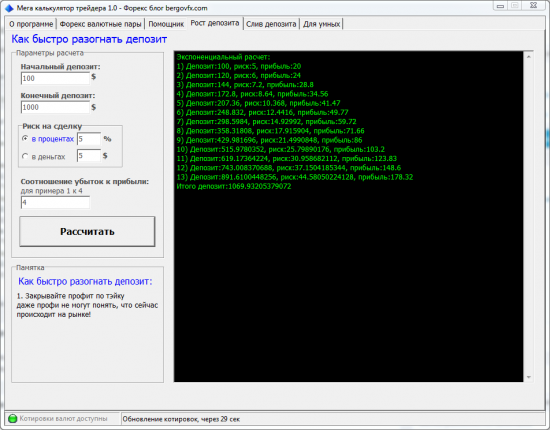

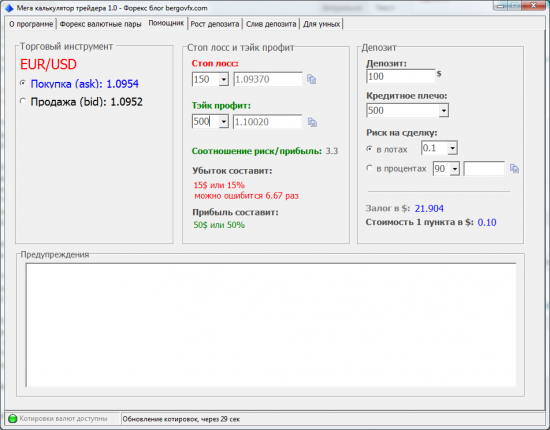

NEW! Мега калькулятор трейдера - бесплатная программа!

- 25 марта 2015, 17:21

- |

заточена больше под форекс. Но простому трейдеру тоже есть где

поиграться.

Программа бесплатная занимает, меньше 1 мб, весит в трэе не мешает торговли.

Никаких вирусов нет, это моя не первая программа на смартлабе!

Основные функции:

1) Рассчет лота в зависимости от процента депозита, стоп лосса и тэйк профита

2) Прогноз слива депозита

3) Прогноз роста депозита

4) Реальный прогноз по депозиту

5) Сравнение валютных пар по залогу и стоимости пункта.

Ссылка на подробное описание программы: калькулятор трейдера

Ссылка прямая на программу: скачать

( Читать дальше )

Халявная покупка евробонда Russia30 через фьючерс: выгода - 3%

- 25 марта 2015, 14:23

- |

Купить евробонд Russia30 с помощью фьючерса можно на 3.5 фигуры дешевле!

Котировка евробонда Russia30 сейчас находится около 113.9, в то время как лучший оффер на фьючерсе RF-30 равен 110.41. Т.е. фьючерс торгуется в бэквордации на 3,48 фигуры.

Таким образом, если доходность Russia30 не изменится до 5 июня (экспирация фьючерса), то купив сейчас фьючерс можно заработать 3,48% на периоде в долларах.

При этом если цена фьючерса к моменту экспирации приблизится к цене базового актива, то Вы просто продаете фьючерс, реализовав эту доходность.

Если же цена по фьючерсу все же отличается от базового актива, Вы выходите на поставку, покупаете евробонды по цене фьючерса (ниже справедливой цены спота) и продаете их через брокера.

Не забудьте уточнить у Вашего брокера, готов ли он выставить Ваш лот на продажу.

В рублях можно получить следующий доход:

Notional*LotSize*USDRUB *Δprice = 0,625*1000*56,8*3,48%= 1 235,4 руб.

А с учетом ГО=4933 руб., доходность на периоде составит: 1 235,4 / 4 933 = 25% на периоде, или 126,74% годовых.

Сайт для анализа доходности облигаций

- 15 марта 2015, 23:29

- |

После просмотра видео Eonian, заинтересовался облигациями (к сожалению, не найду пост на смартлабе, где увидел это видео). Будучи человеком ленивым, я подумал, а зачем каждый раз вбивать в эксель файл данные, если можно для этого сделать сайт? Тем более, как раз хотел попробовать себя в сайтостроении.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал