SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера INROS

«Quik»:Возможности дополнительных модулей

- 06 августа 2012, 19:29

- |

В настоящее время брокер ВТБ24 внедрил дополнительные модули информационно-торговой системы «Quik», позволяющие расширить набор торговых сервисов, предоставляемых Клиентам, совершающим операции на Основном рынке ММВБ-РТС и срочном рынке FORTS.

Алгоритмические заявки

Алгоритмическая заявка типа «Айсберг»

Алгоритмическая заявка типа «Волатильность»

Алгоритмическая заявка типа TWAP

Алгоритмическая заявка типа VWAP

Basket Trading

Программный интерфейс FIX

Модуль опционной аналитики

Алгоритмические заявки (алго-заявки) представляют собой поручения особого вида, условия исполнения которых заданы заранее реализованным алгоритмом. Обработка алгоритмов осуществляется специальным модулем сервера QUIK. При наступлении событий, заложенных в алгоритме, модуль посылает в торговую систему транзакции на постановку/снятие заявок, именуемых далее «связанными заявками».

( Читать дальше )

Алгоритмические заявки

Алгоритмическая заявка типа «Айсберг»

Алгоритмическая заявка типа «Волатильность»

Алгоритмическая заявка типа TWAP

Алгоритмическая заявка типа VWAP

Basket Trading

Программный интерфейс FIX

Модуль опционной аналитики

Алгоритмические заявки (алго-заявки) представляют собой поручения особого вида, условия исполнения которых заданы заранее реализованным алгоритмом. Обработка алгоритмов осуществляется специальным модулем сервера QUIK. При наступлении событий, заложенных в алгоритме, модуль посылает в торговую систему транзакции на постановку/снятие заявок, именуемых далее «связанными заявками».

( Читать дальше )

Правда и неправда об индикаторе VIX

- 05 августа 2012, 15:20

- |

Что же такое индекс VIX?

Разработанный в 1993 году Чикагской биржей опционов (CBOE) Индекс волатильности (Чикаго Опционы VIX ) является одним из самых широко признанных биржевых методов для оценки волатильности фондового рынка. Используя краткосрочные опционы «Колл» и «Пут» у денег, индекс измеряет подразумеваемую волатильность опционов на индекс S&P 500 на будущие 30 дней. Но поскольку это в основном производная производной, то он скорее всего воспринимается как барометр рынка, чем что-либо иное. И, как у барометра, у него есть конкретные цифры, которые рассказывают историю рынка.

Уровень ниже 20, как правило, считается медвежьим, указывая на то, что инвесторы стали чрезмерно удовлетворенными. Между тем, уровень больше 30, уже высокий уровень страха инвесторов и считается бычьим.

Торговля по этому индикатору заключается в том, чтобы ждать пиков VIX выше 30 и далее дожидаться снижения VIX, прежде, чем совершать свою покупку. Поскольку волатильность уменьшается, то акции в целом будут расти, и вы можете получить большую прибыль. Такое поведение рынка постоянно повторяется, потому Вы сможете увидеть это снова и снова.

( Читать дальше )

Разработанный в 1993 году Чикагской биржей опционов (CBOE) Индекс волатильности (Чикаго Опционы VIX ) является одним из самых широко признанных биржевых методов для оценки волатильности фондового рынка. Используя краткосрочные опционы «Колл» и «Пут» у денег, индекс измеряет подразумеваемую волатильность опционов на индекс S&P 500 на будущие 30 дней. Но поскольку это в основном производная производной, то он скорее всего воспринимается как барометр рынка, чем что-либо иное. И, как у барометра, у него есть конкретные цифры, которые рассказывают историю рынка.

Уровень ниже 20, как правило, считается медвежьим, указывая на то, что инвесторы стали чрезмерно удовлетворенными. Между тем, уровень больше 30, уже высокий уровень страха инвесторов и считается бычьим.

Торговля по этому индикатору заключается в том, чтобы ждать пиков VIX выше 30 и далее дожидаться снижения VIX, прежде, чем совершать свою покупку. Поскольку волатильность уменьшается, то акции в целом будут расти, и вы можете получить большую прибыль. Такое поведение рынка постоянно повторяется, потому Вы сможете увидеть это снова и снова.

( Читать дальше )

кратности

- 16 июля 2012, 10:51

- |

замысловато но говорит о многом-золото 1600 при кратности 10 у доу потенциал 16 000

( Читать дальше )

( Читать дальше )

Цюрихские аксиомы - рекомендация от Л.Вильямса

- 15 июля 2012, 13:46

- |

Рецензия на книгу «Аксиомы биржевого спекулянта» — Макс Гюнтер (Amazon)

В продолжении топика Интервью Ларри ВильямсаКакие наиболее важные книги о трейдинге вы прочитали?

Моя самая любимая – “Цюрихские аксиомы” Макса Гюнтера (Zurich Axioms by Max Gunther). Я прочитал бОльшую часть книг о рынке и думаю, это лучшая книга для спекулянта. Каждая страница наполнена мудростью и очень хорошо написана. В ней рассказывается не о том, как заработать деньги, но об искусстве зарабатывания денег. Мне настолько нравится книга, что я даже пытаюсь приобрести на нее права.

Макс Гюнтер сформулировал основные принципы торговли в книге «Аксиомы биржевого спекулянта», названные Цюрихскими аксиомами:

( Читать дальше )

Цикл обзоров по рынкам COMMODITIES - торгующим кукурузиной посвящается

- 10 июля 2012, 10:10

- |

Всем, привет!

Продолжаю свой обзор инструментов товарного рынка (коммодов).

Предыдущий обзор был по рынку сахара.

Итак, следующая на очереди - спелая, жёлтая кукурузина:

Как и в предыдущем обзоре — подготовил ряд полезных ссылок:

Из них Вы узнаете о мировых тенденциях на рынке кукурузы.

1. http://evotrade.ru/futures/corn/

2. http://ria.ru/economy/20090519/171568829.html - очень недурственная статейка, описывающая мировой рынок зерновых.

3. http://www.rts.ru/ru/forts/contract.html?isin=CRN-9.12 - ссылка на текущий (сентябрьский контракт), торгуется в рублях затонну.

( Читать дальше )

Продолжаю свой обзор инструментов товарного рынка (коммодов).

Предыдущий обзор был по рынку сахара.

Итак, следующая на очереди - спелая, жёлтая кукурузина:

Как и в предыдущем обзоре — подготовил ряд полезных ссылок:

Из них Вы узнаете о мировых тенденциях на рынке кукурузы.

1. http://evotrade.ru/futures/corn/

2. http://ria.ru/economy/20090519/171568829.html - очень недурственная статейка, описывающая мировой рынок зерновых.

3. http://www.rts.ru/ru/forts/contract.html?isin=CRN-9.12 - ссылка на текущий (сентябрьский контракт), торгуется в рублях затонну.

( Читать дальше )

Задачи трейдера. Управление капиталом. Управление риском.

- 09 июля 2012, 11:11

- |

Риск менеджмент. Риск менеджмент начинается от долгосрочного-годового, а заканчивается риском на отдельную сделку. От общего к частному. Профессиональные стандарты управляющих активами 25-30% прибыли в год. Допустимая просадка по счету 10%. Конечно в удачный год прибыль может достигать и 50 и больше процентов, НО максимальная просадка не может быть превышена! Профессиональный риск на сделку колеблется от 0,5% до 5% депозита на сделку. Оптимальный, с точки зрения профессионалов — 1-2%. Если торгуете на нескольких рынках, то имеет смысл ограничить совокупный риск портфеля, как правило до 6-10%. Если совокупный риск по открытым позициям больше 6%, то мы не имеем права открывать новую позицию. Что делать, если 6% лимит исчерпан? Ответ: не торгуйте до конца месяца. Использовать правила фиксированных рисков имеет смысл. Потому что, это позволяет двигаться кривой капитала в нужном направлении быстрее, а в обратном медленнее. Правило фиксированного процента, например 2% на сделку и 6% на все позиции высчитывается на начало каждого месяца. Если месяц был прибыльным, то ваши лимиты расширяются, если наступает просадка, то лимиты становятся меньше.

( Читать дальше )

( Читать дальше )

Если завтра война в Иране... Почему блокирование Ормузского пролива невыгодно России и почти безвредно для остального мира

- 04 июля 2012, 21:45

- |

С 1 июля действует эмбарго Евросоюза на покупку иранской нефти. В начале недели цена на «черное золото» из-за этого подросла, хотя на самом деле еще до начала эмбарго страны ЕС сокращали закупки нефти, и тем не менее цена на нее не падала. В общем, на этом рынке действует много факторов, и не всегда понятно, какой из них какие последствия вызывает. Однако есть, на первый взгляд, «бронебойный» фактор, который способен сразу разрушить рынок и отправить котировки нефти в заоблачные высоты, – это блокировка Ираном Ормузского пролива или, что еще хуже, война в проливе между США и Ираном. Анализу такого варианта развития событий посвящен доклад «Иран – если завтра война» энергетического центра бизнес-школы «Сколково».

«Ормузский пролив, расположенный в территориальных водах Ирана и Омана, является относительно узким и извилистым водным пространством, соединяющим Персидский залив с открытыми водами Индийского океана. В своей самой узкой части пролив имеет ширину, равную 21 миле (39 км), однако пригодными для судоходства являются менее 10 км, которые разделены на 2 судоходных участка по 2 мили каждый (3 км) и буферную зону между ними (также примерно 3 км).

( Читать дальше )

«Ормузский пролив, расположенный в территориальных водах Ирана и Омана, является относительно узким и извилистым водным пространством, соединяющим Персидский залив с открытыми водами Индийского океана. В своей самой узкой части пролив имеет ширину, равную 21 миле (39 км), однако пригодными для судоходства являются менее 10 км, которые разделены на 2 судоходных участка по 2 мили каждый (3 км) и буферную зону между ними (также примерно 3 км).

( Читать дальше )

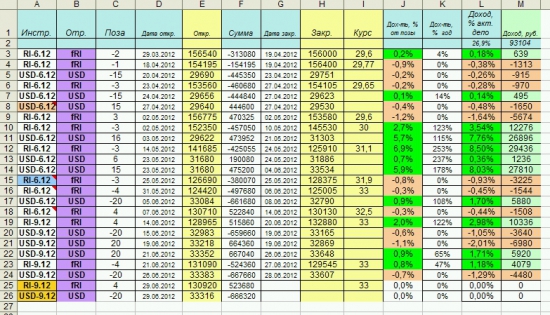

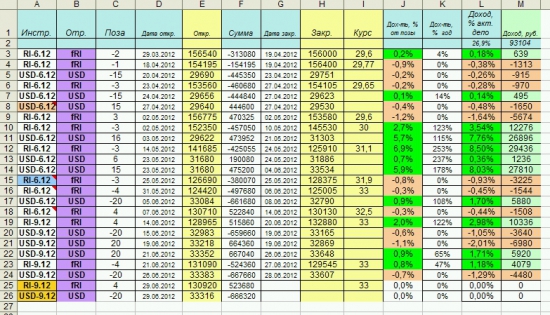

1-е полугодие сознательной торговли на бирже окончено. Итоги квартала и месяца.

- 29 июня 2012, 19:46

- |

Вот думал написать сегодня обзорный пост, но такой день выдался замечательный, что пока глобально не думается))

Доходность счета за месяц (+10%) и квартал (+30%) выше ожиданий. Таким образом, я вышел на планируемый на 1 июля размер счета, ничего не довнося, и со спокойной душой могу тратить бабло на отпуск в Барселоне)

Вчера почти заскочил в шорт по фРТС, можно сказать повезло, до сигнала оставалось несколько пунктов, сегодня с полудня в лонге фРТС и шорте бакса. Плюс к этому портфель акций, в который 28.06 добавлены преф. акции Татнефти. Кстати, на их стенде на «Нефтегазе» сегодня под конец дня никого не было, в отличии от соседней «Башнефти», понятно, что день разгрузочный, но все равно не дело. Забавляли радиообъявления РН об их передовых технологиях и гордости России. При этом стенд у них очень симпатичный. Но я что-то отвлекся.

( Читать дальше )

Доходность счета за месяц (+10%) и квартал (+30%) выше ожиданий. Таким образом, я вышел на планируемый на 1 июля размер счета, ничего не довнося, и со спокойной душой могу тратить бабло на отпуск в Барселоне)

Вчера почти заскочил в шорт по фРТС, можно сказать повезло, до сигнала оставалось несколько пунктов, сегодня с полудня в лонге фРТС и шорте бакса. Плюс к этому портфель акций, в который 28.06 добавлены преф. акции Татнефти. Кстати, на их стенде на «Нефтегазе» сегодня под конец дня никого не было, в отличии от соседней «Башнефти», понятно, что день разгрузочный, но все равно не дело. Забавляли радиообъявления РН об их передовых технологиях и гордости России. При этом стенд у них очень симпатичный. Но я что-то отвлекся.

( Читать дальше )

Выбор пал на TSlab

- 27 июня 2012, 16:12

- |

Вчера я начал краткосрочные изыскания на тему какую платформу выбрать для тестирования стратегий ссылка. Имея опыт програмирования -1 день :) остановился на TSLab. Те кто путают функцию с переменной мой выбор поймут.

Учитывая отсутствие опыта в тестировании систем, а также отсутствия как таковых сложных идей думаю данного софта будет достаточно, к тому же он русскоязычный, бесплатный (совесть чиста) и самое главное интуитивно понятен. Спустя пару часов я уже тестировал первую свою стратегию :).

Хотя сразу возникли сложности с настройками тестера и вопросы. Как я понял система восновном заточена под акции. (Могу ошибаться).

Проблема в том, что не понятно как расчитывать эквити с учетом реинвестирования, ведь программа принимает стоимость лота=катировкаХлот. Т.е. гарантийное обеспечение, а тем более стоимость шага учесть нельзя. проскальзование как я понял тоже учитывается только при наличии тикового графика, а где такой взять для офлайна, да еще и склееного фьюча РТС?

В общем доверять результатам такого теста торговли фьючерсами опасно. Думаю можно только считать фьючи с полным обеспечением и стоимостью шага 1.

Может я что-то неправильно понял? Есть кто с опытом работы в TSLab?

Учитывая отсутствие опыта в тестировании систем, а также отсутствия как таковых сложных идей думаю данного софта будет достаточно, к тому же он русскоязычный, бесплатный (совесть чиста) и самое главное интуитивно понятен. Спустя пару часов я уже тестировал первую свою стратегию :).

Хотя сразу возникли сложности с настройками тестера и вопросы. Как я понял система восновном заточена под акции. (Могу ошибаться).

Проблема в том, что не понятно как расчитывать эквити с учетом реинвестирования, ведь программа принимает стоимость лота=катировкаХлот. Т.е. гарантийное обеспечение, а тем более стоимость шага учесть нельзя. проскальзование как я понял тоже учитывается только при наличии тикового графика, а где такой взять для офлайна, да еще и склееного фьюча РТС?

В общем доверять результатам такого теста торговли фьючерсами опасно. Думаю можно только считать фьючи с полным обеспечением и стоимостью шага 1.

Может я что-то неправильно понял? Есть кто с опытом работы в TSLab?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал