SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера INROS

Вспомним простой способ упередить разворота рынка

- 02 ноября 2012, 08:35

- |

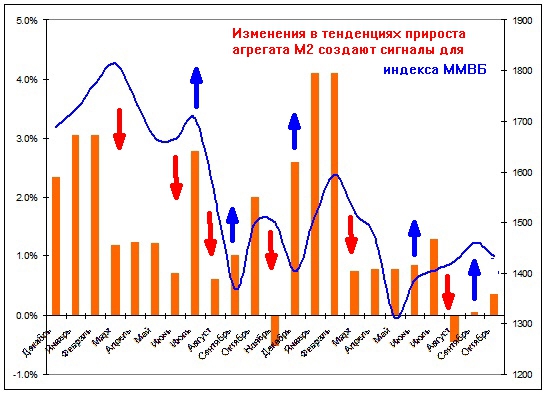

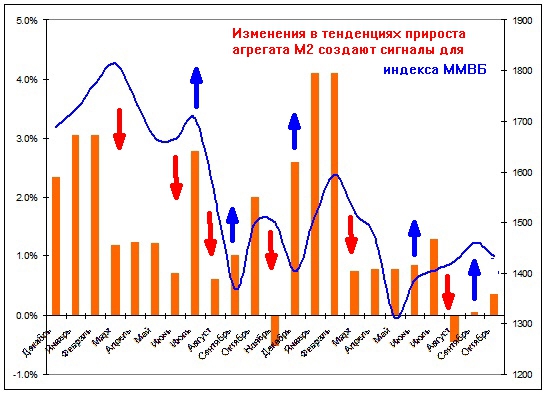

Центральный банк России регулярно публикует на своем сайте данные о состоянии макроэкономических индикаторов. Одним из самых интересных для анализа поведения фондового рынка является денежный агрегат М2. Этот показатель учитывает количество всех денег в стране, включая наличные средства, а так же остатки средств в национальной валюте на банковских счетах и средств населения на срочных депозитах.

Размер денежной базы в стране интересен по очень многим причинам. Например, он очень тесно коррелирует с уровнем доходов населения, с ценами на различные виды товаров, с динамикой стоимости квадратного метра московских квартир и тд.

За последние годы средний прирост денежного агрегата М2 составлял около 20%. Поэтому в чистом виде применять его для анализа поведения фондового рынка нельзя. Зато динамика помесячного прироста М2 более показательна. Чем выше этот прирост, тем лучше рынку акций. И наоборот.

Данные за октябрь были опубликованы 30 октября. Они составили 24657,5 млрд. рублей. В сентябре показатель составлял 24573,5 млрд. рублей. Прирост октября был +0,3%. Прирост сентября +0,0%. Таким образом, рост ускоряется (в августе прирост был отрицательный -0,5%). Следовательно, сигнал к покупке акций, возникший месяц назад, сейчас только набирает свою силу.

Размер денежной базы в стране интересен по очень многим причинам. Например, он очень тесно коррелирует с уровнем доходов населения, с ценами на различные виды товаров, с динамикой стоимости квадратного метра московских квартир и тд.

За последние годы средний прирост денежного агрегата М2 составлял около 20%. Поэтому в чистом виде применять его для анализа поведения фондового рынка нельзя. Зато динамика помесячного прироста М2 более показательна. Чем выше этот прирост, тем лучше рынку акций. И наоборот.

Данные за октябрь были опубликованы 30 октября. Они составили 24657,5 млрд. рублей. В сентябре показатель составлял 24573,5 млрд. рублей. Прирост октября был +0,3%. Прирост сентября +0,0%. Таким образом, рост ускоряется (в августе прирост был отрицательный -0,5%). Следовательно, сигнал к покупке акций, возникший месяц назад, сейчас только набирает свою силу.

- комментировать

- 25 | ★20

- Комментарии ( 8 )

Куда успеет уйти рынок до конца октября

- 26 октября 2012, 09:59

- |

До конца октября осталось меньше недели, а диапазон колебаний месяца остается самым низким в текущем году. Хотя исторически октябрь ни разу (!) за все время существования индекса ММВБ не являлся самым вялым месяцем в году. Поэтому очень логично будет предположить, что в оставшиеся дни диапазон колебаний будет существенно расширен.

Чтобы оценить возможный диапазон таких колебаний обратимся к статистике. С 1998 по 2011 год средний диапазон колебаний октября являлся вторым по величине после сентябрьского. Расчет велся в процентах величины месячного размаха котировок (максимум — минимум) от цены закрытия предыдущего месяца. Всего четыре месяца в году обычно оказывались волатильнее среднегодового показателя. К ним относятся май и все осенние месяцы.

В текущем 2012 году распределение месячной волатильности индекса ММВБ оказалось близким к многолетним значениям. Картинки во многом сходятся. Февраль ниже значений января и марта. Апрель ниже марта и мая. Резкий майский всплеск. Летнее затишье и август самый тухлый месяц. Сентябрь выше августа (правда недотянул до среднегодовой линии). И вот октябрь пока выбивается из тенденции. Хотя исторически должен опережать среднюю линию. И составлять примерно 11,3% против текущих 3,7%.

( Читать дальше )

Чтобы оценить возможный диапазон таких колебаний обратимся к статистике. С 1998 по 2011 год средний диапазон колебаний октября являлся вторым по величине после сентябрьского. Расчет велся в процентах величины месячного размаха котировок (максимум — минимум) от цены закрытия предыдущего месяца. Всего четыре месяца в году обычно оказывались волатильнее среднегодового показателя. К ним относятся май и все осенние месяцы.

В текущем 2012 году распределение месячной волатильности индекса ММВБ оказалось близким к многолетним значениям. Картинки во многом сходятся. Февраль ниже значений января и марта. Апрель ниже марта и мая. Резкий майский всплеск. Летнее затишье и август самый тухлый месяц. Сентябрь выше августа (правда недотянул до среднегодовой линии). И вот октябрь пока выбивается из тенденции. Хотя исторически должен опережать среднюю линию. И составлять примерно 11,3% против текущих 3,7%.

( Читать дальше )

Делюсь индикаторами для excel

- 23 октября 2012, 22:41

- |

Нашел вот такую приблуду — формулы индикаторов для построения в excel.

Полезно для рассчетов, теста стратегий и для обработки входных данных под роботов, нейросети. Жалую с барского плеча.

narod.ru/disk/27289616000/TA-Lib_-_nabor_indikatorov_dlya_Excel.rar.html

Полезно для рассчетов, теста стратегий и для обработки входных данных под роботов, нейросети. Жалую с барского плеча.

narod.ru/disk/27289616000/TA-Lib_-_nabor_indikatorov_dlya_Excel.rar.html

Простой способ предвосхитить разворот рынка

- 14 октября 2012, 12:20

- |

Фундаментальный анализ акций является довольно сложным способом определения наиболее выгодных моментов входа в рынок и предпочтительных объектов инвестиций. Инвесторам в этом случае приходится анализировать куда больше параметров экономики, чем приверженцам технического анализа. Но между двумя видами анализа все же существуют точки соприкосновения.

Вот один любопытный пример. Рассмотрим график индекса ММВБ недельки. На этом графике красными и синими стрелочками довольно точно отмечены моменты среднесрочных разворотов рынка. Но поразительно то, что сигналы были поданы фундаментальным анализом. Причем в самом примитивном его виде. Они основаны на изменении денежной политики Центрального Банка России.

Для получения этих сигналов достаточно раз в месяц обращаться на главную страницу сайта ЦБ РФ в раздел макроэкономических индикаторов. И в нем выбрать статистику по денежной базе М2. Сам по себе этот индикатор всего лишь показывает одну из составляющих денежной массы в стране. Его величина прямо или косвенно регулируется монетарными властями страны при помощи процентной ставки и количества бумажных денег в обращении.

( Читать дальше )

Вот один любопытный пример. Рассмотрим график индекса ММВБ недельки. На этом графике красными и синими стрелочками довольно точно отмечены моменты среднесрочных разворотов рынка. Но поразительно то, что сигналы были поданы фундаментальным анализом. Причем в самом примитивном его виде. Они основаны на изменении денежной политики Центрального Банка России.

Для получения этих сигналов достаточно раз в месяц обращаться на главную страницу сайта ЦБ РФ в раздел макроэкономических индикаторов. И в нем выбрать статистику по денежной базе М2. Сам по себе этот индикатор всего лишь показывает одну из составляющих денежной массы в стране. Его величина прямо или косвенно регулируется монетарными властями страны при помощи процентной ставки и количества бумажных денег в обращении.

( Читать дальше )

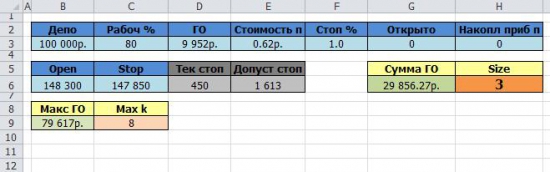

Расчёт размера позиции от стопа (эксель файл)

- 08 октября 2012, 11:34

- |

Пользуюсь табличкой в экселе для расчёта объёма для входа. Хочу поделиться, мож пригодится кому...

Расчитывает от величины стопа.

Всё ячейки голубого цвета заполняются самостоятельно.

Вот пример использования:

( Читать дальше )

Влияют ли спекулянты на цену товаров?

- 22 сентября 2012, 17:48

- |

«Спекуляции на финансовых рынках создают высокую волатильность»; «спекулянты разгоняют цены»; «если бы не спекулянты не было бы таких цен» — такое постоянно мы читаем и слышим.

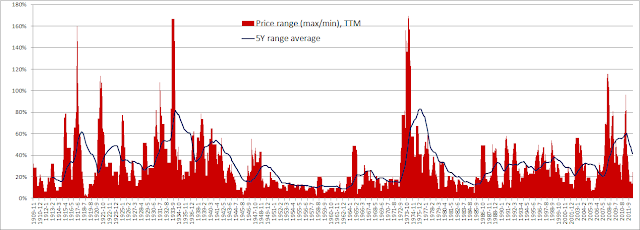

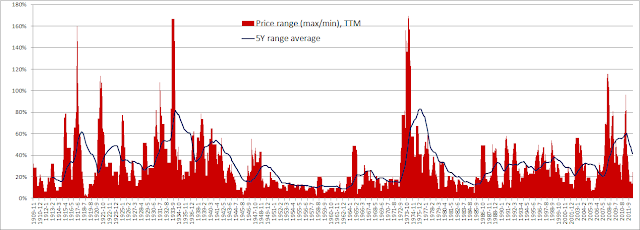

Ниже — данные о годовой волатильности цен на американскую пшеницу за последние 113 лет. Красным — размах цен за последние 12 месяцев (отношение максимума к минимуму, в %); черная линия — пятилетняя средняя.

Создают ли спекуляции на финансовых рынках более высокую волатильность? Не более, чем обычно, во всяком случае. Я тут вижу, что спайки в период начала ХХ века были существенно круче, чем сейчас. А в целом, кажется, на волатильность цен влияют намного больше войны и солнечные циклы, чем финансовые спекулянты. Активность последних, вполне возможно, даже сглаживает возможные ценовые колебания, а не усиливает их. Впрочем, судите сами.

( Читать дальше )

Ниже — данные о годовой волатильности цен на американскую пшеницу за последние 113 лет. Красным — размах цен за последние 12 месяцев (отношение максимума к минимуму, в %); черная линия — пятилетняя средняя.

Создают ли спекуляции на финансовых рынках более высокую волатильность? Не более, чем обычно, во всяком случае. Я тут вижу, что спайки в период начала ХХ века были существенно круче, чем сейчас. А в целом, кажется, на волатильность цен влияют намного больше войны и солнечные циклы, чем финансовые спекулянты. Активность последних, вполне возможно, даже сглаживает возможные ценовые колебания, а не усиливает их. Впрочем, судите сами.

( Читать дальше )

Продавай на Рош-А-Шана, откупай на Йом-Кипур

- 16 сентября 2012, 10:23

- |

В некоторых американских книжках и фильмах трейдерской тематики упоминается известная биржевая поговорка на тему особой осенней сезонности фондового рынка. Не такая значимая, как пресловутое «кристмас-ралли», но достаточно упоминаемая. Звучит она примерно как «продавай на Рош-А-Шана, покупай на Йом-Кипур». В ней упоминаются два главных еврейских праздника, которые являются по сути аналогом новогодних.

Рош-А-Шана отмечается два дня подряд. После него деловая жизнь в еврейском мире ненадолго угасает. Через десять дней народ встречает Йом-Кипур и жизнь восстанавливается. Поэтому биржевую поговорку обычно воспринимают как иронию над трейдерами еврейского происхождения.

В этом году евреи отмечают свой Новый 5773-й Год сегодня, 16 сентября. Соответственно Йом-Кипур наступит 26 сентября. В период между праздниками поговорка подразумевает падение фондового рынка. Посмотрим, что говорит статистика о поведении индекса ММВБ в период между этими праздникам за последние годы.

( Читать дальше )

Рош-А-Шана отмечается два дня подряд. После него деловая жизнь в еврейском мире ненадолго угасает. Через десять дней народ встречает Йом-Кипур и жизнь восстанавливается. Поэтому биржевую поговорку обычно воспринимают как иронию над трейдерами еврейского происхождения.

В этом году евреи отмечают свой Новый 5773-й Год сегодня, 16 сентября. Соответственно Йом-Кипур наступит 26 сентября. В период между праздниками поговорка подразумевает падение фондового рынка. Посмотрим, что говорит статистика о поведении индекса ММВБ в период между этими праздникам за последние годы.

( Читать дальше )

Падшая бестия VIX (ETN/ETF, риски, как и когда заработать). Часть III

- 12 сентября 2012, 19:26

- |

Часть I

Часть II

Не спец по предмету, но своими рассуждениями хочу поделиться. Если в чём-то не прав – тыкайте носом, скажу спасибо. Думаю, тем, кто первый раз столкнулся с VIX, будет полезно почитать эту заметку, особенно если вы умеете эффективно использовать чужой опыт.

Что такое VIX?

Что на самом деле торгует трейдер, когда покупает/продаёт фьюч VIX?

Что дают ноты (ETN) или паи фондов ETF, связанные с VIX?

Формальная часть

Итак, сам VIX — торговая марка (тикер) Чикагской опционной биржи. Это индекс волатильности S&P500.Формулы здесь разбирать не будем (лень переводить =), ибо они хорошо описаны в «белой книге».

Какой вывод можно сделать из этого документа?

Реальные активы (все компании в составе S&P500) > акции этих компаний > суммарный взвешенный индекс S&P500 > фьючерсы на индекс S&P500 > опционы на фьючерсы S&P500 > индекс VIX.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал