Избранное трейдера Pin-T-Set

Долгосрочные инвестиции. Стоит ли?.. Да!!!

- 09 июля 2018, 15:16

- |

Доброго времени суток, коллеги!

К сегодняшнему дню подготовил интересный материал. Он посвящается долгосрочному инвестированию.

В своей последней статье я уделил внимание механизму работы рынка.

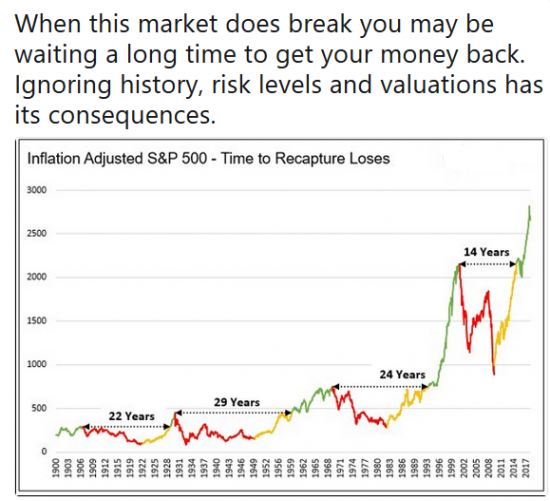

Мне понравился один из комментариев. В нем пользователь смарт лаба приложил интересный скриншот:

Коллеги, давайте рассуждать более трезво. Наш рынок образовался не так давно. 90-е были шоковым периодом для нашей страны. Может ли повториться ситуация как в 90-е? Возможно, но думаю что менее шоково. Тогда все-таки был переход на рыночную экономику и согласитесь, что при любом исходе вероятность того, что Россия от нее полностью откажется, не так велика.

У Америки (см. картинку выше) история фондового рынка в разы больше. Кстати финансовая грамотность населения выше, чем в России. Автор комментария привел пример, где указаны экстремумы рынка и их отыгрывание, но он учитывал сухие значения и интервалы между ними. Если простите брать и “тупо” инвестировать без пополнений, то да, картина удручающая… Согласен..

( Читать дальше )

- комментировать

- 9.2К | ★26

- Комментарии ( 110 )

Алгозаявки в ИТС QUIK для клиентов «Открытие Брокер»

- 05 июля 2018, 11:37

- |

Уважаемые смартлабовцы!

Информация для трейдеров, которые обслуживаются в компании «Открытие Брокер» или собираются стать нашими клиентами. Возможно, не все из вас знают, что клиенты брокера могут использовать алгоритмические заявки в ИТС QUIK для повышения эффективности торгового процесса.

Клиентам «Открытие Брокер» доступные следующие типы алгозаявок:

- «Айсберг» (не биржевой, а прописанный в алгоритмах QUIK) — позволяет скрыть реальный объём исполняемого поручения, показывая в биржевом «стакане» лишь видимый объём и скрывая истинный.

- «Волатильность» — позволяет выставлять заявки по опционам по IV (вменённой волатильности) контрактов, а не по цене.

- TWAP и VWAP — позволяют минимизировать влияние большого объёма поручения на рыночную цену за счёт равномерного распределения исполняемого объёма в определённом промежутке времени по заданной цене (TWAP) или с заданным отклонением от средневзвешенной цены (VWAP).

- «Заявка со сроком действия» — позволяет ежедневно выставлять на биржу лимитированную заявку до момента её полного исполнения или истечения заданного срока действия алгозаявки.

- «Spread» – подразумевает покупку одного инструмента и продажу другого при сохранении разницы цен между ними (не ниже минимума, заданного клиентом) между ценами покупки и продажи инструмента.

- «Стоп-заявка».

( Читать дальше )

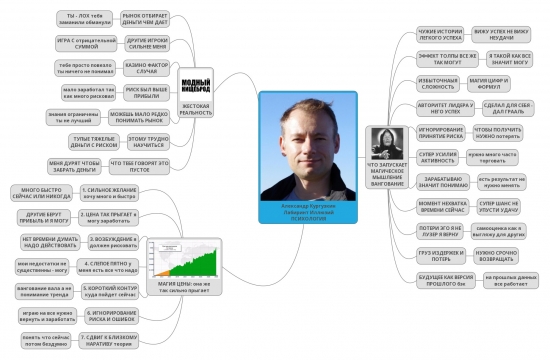

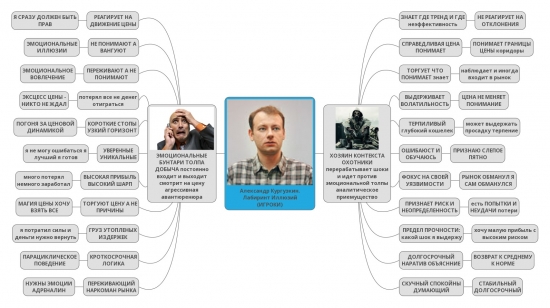

схема книги Александр Кургузкин "Лабиринт Иллюзий"

- 28 июня 2018, 18:34

- |

смысл в том что цена возбуждает нас, мы перестаем прогнозировать, вангуем на цену и теряем деньги

( Читать дальше )

41 самый полезный инвестиционный пост смартлаба.

- 24 июня 2018, 14:48

- |

Тимофей запилил пост "Самые полезные посты смартлаба". Поскольку мне интересна только инвестиционная тематика то я сделал подборку самых полезных постов лучших инвестиционных авторов ресурса. В список вошли посты Малышка, Шадрина, Ларисы Морозовой, Горчакова и мои. В рейтинг вошли посты, набравшие не менее 50 добавлений в избранное (например, за последние 7 дней столько набрал лишь один пост на смартлабе). Ну хватит предисловий, ловите мой ответ Чемберлену Тимофею:

1. Александр Здрогов "Начинаю выкладывать курс по фин. анализу". Отличное начало для желающих понимать финансовую отчетность. Без этого инвестором не стать. 146 раз в избранном.

2. Александр Шадрин "Проект Разумный инвестор. Россия — страна возможностей". Огромный пост Шадрина о его фундаментальной системе (на самом деле система Бенджамина Грэма) и результатах ее тестирования. Спойлер: результаты отличные. 136 раз в избранном.

( Читать дальше )

- комментировать

- 25.3К |

- Комментарии ( 19 )

Все, что помните - вами выдумано. Как формируются наши представления об окружающем мире.

- 12 июня 2018, 10:17

- |

Однажды с выдающимся канадским нейрохирургом Уайлдером Грейвсом Пенфилдом (первым составил подробную карту коры головного мозга) случился такой забавный эпизод.

Во время очередной нейрохирургической операции он коснулся электродом определённого участка коры мозга своей пациентки, а она вдруг услышала, как мать зовёт её на складе пиломатериалов.

А забавно в этом вот что: эта женщина никогда в жизни не была на складе пиломатериалов и даже не представляла, как он должен выглядеть. Но зато за две минуты до этого «воспоминания» Пенфилд рассказывал ей, что ему завезли штабель брёвен для строительства нового дома.

Собственно, таковы все наши воспоминания: они нами выдуманы.

Механизм памяти другой. Наш гиппокамп хранит своего рода воспоминание о воспоминании. И когда мы что-то вспоминаем, он сначала обращается к «дефолт-системе мозга», о которой я уже тоже упоминал, и запрашивает там соответствующую историю, а затем (с помощью зон, ответственных за зрение, слух и т. д.) по сути заново разыгрывает эту историю на внутреннем экране нашего сознания.

другая проблема — для внутренней экранизации наших воспоминаний мозг использует элементы, которые «ближе лежат» (как в случае с пациенткой Пенфилда), а вовсе не те реальные обстоятельства, свидетелями которых мы когда-то были.

Существует миф, что люди, погружённые в гипноз, могут отчётливо вспомнить прошлое. Но психолог Билл Патнем разбил эту иллюзию в пух и прах. Он показывал испытуемым видео автоаварии, выяснял, что они запомнили, а затем погружал их в гипноз и уточнял подробности.

И правда, воспоминания испытуемых в состоянии гипноза просто ломились от этих самых подробностей. Они буквально видели аварию словно наяву!

Проблема в том, что всё, что они добавили к своему первому рассказу, было выдумано их загипнотизированным мозгом.

Ничего этого на видео, которое они смотрели, не было.

Убытки алго-трейдеров в августе 2007 (часть 1)

- 15 декабря 2017, 20:39

- |

Что случилось с квантами в августе 2007?

web.mit.edu/Alo/www/Papers/august07.pdf

---

В августе 2007 года многие алгоритмические хедж-фонды, в прошлом весьма успешные, терпели беспрецедентные убытки. Похоже, что это было результатом массового закрытия позиций, в том числе по маржин-коллам. Это происходило резко и неожиданно (firesale — огненная распродажа). Позиции закрывали одни фонды, но это нарушало законы рынка, и убытки терпели другие фонды. Закрывались одновременно как лонги, так и шорты. Происходил делеверидж: выход из плечей.

Введение.

Всё началось с рынка ипотеки в США. Было выпущено множество облигаций с высоким кредитным рейтингом, обеспеченных мусорной ипотекой.

В начале августа 2007 года начали терпеть убытки фонды, торгующие по стратегии «статистический арбитраж». У них были одновременно лонги и шорты. Это позволяло им быть нейтральными к рынку. Если есть лонг и на такую же сумму шорт по родственным активам, то нечего волноваться куда в целом пойдёт Dow Jones или S&P500. Но в те дни августа подобная манера торговли приносила колоссальные убытки. Особенно быстро они теряли деньги 7 и 8 августа, хотя с индексом SP500 ничего особенного не происходило.

За первые две недели августа некоторые алго-фонды (в прошлом успешные) потеряли от 5% до 30%.

David Viniar из Goldman Sachs: несколько дней подряд происходили события, которые выходят за 25 стандартных отклонений. (Кто не понял смысл: график цены редко выходит за пределы 3 стандартных отклонений (сигм), а тут целых 25!)

---

Вот факторы, которые привели к этим драматическим событиям.

1. Перед этим рынок несколько лет рос. Все потеряли чувство страха.

2. У квантов начали падать прибыли из-за возросшей конкуренции. Все стали шпилить на бирже через сверх-мощные компьютеры. Из-за этого сузились спреды, уменьшился профит в каждой отдельно взятой сделке.

3. Чтобы поддерживать прежний уровень доходов, алгоритмическим фондам пришлось набирать плечи.

4. Проблемы на ипотечном рынке США.

---

Термины

( Читать дальше )

Сколько можно заработать на дивидендах.

- 08 декабря 2017, 11:26

- |

В последнее время много разговоров идет про дивиденды и дивидендные акции. Хотя я считаю, что нельзя зацикливаться только на дивидендах, но и упускать их из виду тоже нельзя.

В прошлом году я уже подводил промежуточные итоги дивидендов по портфелю, почитать можно здесь.

Как я и предполагал, дивидендная доходность портфеля за 2016 снова выше, чем за предыдущий год. И это логично, ведь балансовая цена акции растет не значительно, если вы докупаетесь на просадках. В то время как прибыли компаний растут, дивиденды в абсолютном выражении растут, котировки акций сильных компаний тоже растут.

Здесь и далее при подсчете дивидендной доходности я вычитаю из объявленного дивиденда налог (т.е. беру чистый дивиденд) и делю на затраченную сумму включая комиссии.

( Читать дальше )

Кто не понял, тот поймёт или нам бы так загнивать.

- 27 ноября 2017, 09:22

- |

--------------------

Рейтинг коррумпированности стран, 2016

1. North Korea2. Somalia

3. South Sudan

...

11. Iraq

23. Zimbabwe

44. Nigeria

45. Iran

46. Russia

98. China

98. India

102. Turkey

113. South Africa

115. Saudi Arabia

117. Italy

154. France

159. US

167. UK

176. New Zealand (Transparency International)

--------------------

Восстановительный рост российской экономики завершается:

Около 40% жителей России не хватает денег на одежду и еду.

--------------------

23.11.2017. Электроэнергия, произведенная ветром, в % от всей электроэнергии:

( Читать дальше )

Портфель Лежебоки (34/33/33) - миф или реальность супердоходности?

- 12 ноября 2017, 23:53

- |

Под этим громким заголовком таится скучнейшее слайд-шоу множества графиков и жевание темы без конкретных выводов, но с наличием субъективного мнения. Если вы не готовы — ...

В теме исследования портфелей, напомню, есть рублевый «аналог Лежебоки», состоящий из

34% акций индекса РТС (ММВБ),

33% золота

33% депозитов.

Который показал неслабую доходность за период 1995-2016 гг. При этом с минимальной волатильностью! Взрывной рост. И это без дивидендов по акциям!

Аномалия это или нет? А что, если на территории нашего государства есть камень-самоцвет, незамечаемый уважаемой публикой? Грааль? Попытаемся разобраться.

Для начала приведу график этого же портфеля, но в долларах. Доходность по прежнему впечатляет, правда, стабильность уже далеко не та.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал