Избранное трейдера Dick

Техника входа и выхода. +Анонс "Алгоритмы и стратегии торговли на NYSE и Nasdaq"

- 25 сентября 2019, 14:04

- |

«Алгоритмы и стратегии торговли на NYSE и Nasdaq»

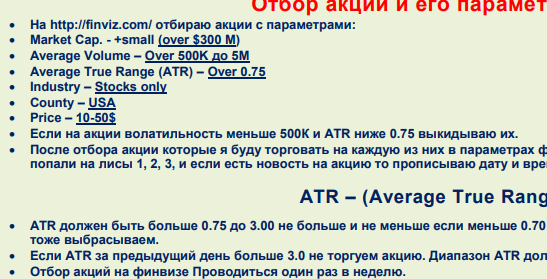

Будет предоставлено несколько алгоритмов и стратегий.

В теме, отбор акций, анализы сделок, точки входов, модели баров, расписан весь торговый день от начала и до конца торгов, то есть полный алгоритм торговли акциями.

Так же будет список полезных сайтов для торговли на NYSE, список брокеров на NYSE.

Несколько скринов с материала.

( Читать дальше )

- комментировать

- 8К | ★126

- Комментарии ( 11 )

Торгуем нефтью вместе с FullCup 24.09.2019

- 24 сентября 2019, 09:04

- |

❤ БЛАГОДАРЕН И ПРИЗНАТЕЛЕН МОИМ ЧИТАТЕЛЯМ ЗА ПЛЮСЫ!

Пусть они вернутся Вам Удачей, Успехом и Благополучием !!!

.

Благополучного дня!

ТС на открытии по рынку зайдет в шорт

.

Неужели до конца американского фингода будет так стоять цена нефти, а ТСку распиливать?!

.

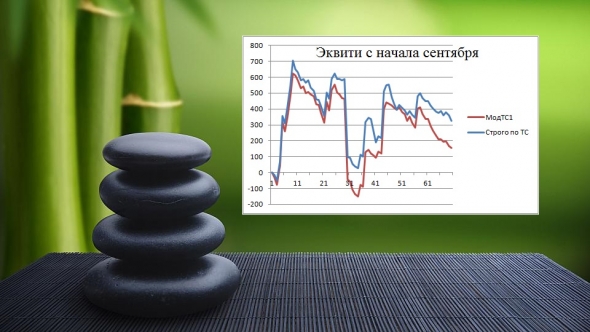

это Эквити робота ТС в шагах (пунктах, центах) с начала сентября:

(По абсциссе — номер срабатывания сигнала ТС,

по ординате — результат в шагах (пунктах, центах) на один контракт.)

.

.

Можете это итоговое значение (в шагах на один контракт) умножить на стоимость шага (сейчас 6,38 рубля) и умножить на количество торгуемых Вами контрактов. Получите Вашу сумму профита в случае Вашей торговли по сигналам ТС с начала сентября.

.

Для справки: «личка» на Смартлабе — это такой конвертик вверху справа страницы, слева от настроек профиля. И когда в нём есть сообщения, он становится желтым. Жмем по нему — и есть контакт!!! Прошу знающих ПРОСТО УЛЫБНУТЬСЯ!!! ))

Более 300 книг по трейдингу. Раздаю. Качайте.

- 19 сентября 2019, 11:47

- |

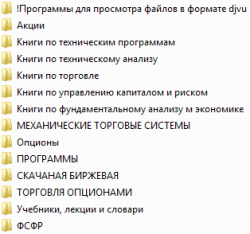

Около 300-т книг по трейдингу, статьи, тех. анализ, фундаментальный анализ, опционы.

Учебники, лекции, словари. Программы тех. анализа.

Немного скринов что там есть, это только малая часть.

( Читать дальше )

Псалм #10: мой путь в трейдинге - «околорынок», управление счетами инвесторов, алготрейдинг

- 18 сентября 2019, 20:01

- |

Это рассказ о том как я прогрессировал в качестве трейдера. Анализ полученного опыта, результатов и моментов давших однозначный положительный эффект. Статья будет полезна как для трейдеров так и для инвесторов. Прошу поддержать пост ++++++++++++++++

За 7 лет увлекательного путешествия в мире электронных торгов я:

1) учился у 3-х гуру трейдинга;

2) прошел отбор в проп TopStepTrader;

3) управлял в общей сложности инвесторским капиталом $285 000 (из них публично $120 000);

4) более 5 лет торговал с публичного счета Volfix;

5) научил торговать 28 трейдеров;

6) за 5 лет торговли руками ни разу не слился, наторговав 324% на начальный капитал;

7) уже построил 2 эффективных торговых робота для своего алгоритмического фонда;

8) обрел свободу выбора места жительства и переехал в уютную квартирку с видом на море в Сочи… откуда засматриваюсь на страны загнивающего запада ;)

( Читать дальше )

Команда Тинькофф Инвестиций изучила безрисковые ставки

- 18 сентября 2019, 12:50

- |

Привет!

При инвестиционном анализе инвесторы используют понятие безрисковой ставки процента. Мы разобрались, какие бывают безрисковые ставки, какие преимущества и недостатки связаны с использованием той или иной безрисковой ставки.

Что это такое?

Норма прибыли, которую инвесторы могут получить по финансовому инструменту без кредитного риска или с минимальным риском банкротства, называется безрисковой ставкой. Несмотря на то, что в теории прибыль рассматривается по абсолютно надежному инструменту, на практике финансовые риски существуют всегда.

Чаще всего ставку используют при анализе производных инструментов. Большинство производных инструментов исторически оцениваются путем дисконтирования их ожидаемых денежных потоков с использованием безрисковых ставок.

Казначейские облигации (краткосрочные векселя): безрисковая ставка, которую редко используют

Векселем считается долговая ценная бумага правительства США по аналогии с облигациями Минфина РФ.

( Читать дальше )

Какая тема следующего поста интересна лично для Вас?

- 08 сентября 2019, 15:32

- |

Какая тема следующего поста интересна лично для Вас?

Подскажите пожалуйста — какая из них наиболее интересна лично для Вас?

Самую популярную попробую «покопать поглубже» и сделать пост в следующие выходные.

Спасибо!

P.S. Пожалуйста имейте ввиду, что под сравнением 1937/2019 я подразумеваю рынки акций и экономики США и мировые, а не «наш 37-й».

Команда Тинькофф проверяет календарный эффект

- 26 августа 2019, 11:39

- |

Привет!

Трейдеры часто говорят о так называемом Turnaround Tuesday («разворотный вторник») — это эффект восстановления американского рынка во вторник после падения в понедельник.

Мы решили проверить, работает ли этот эффект на дневных данных, на примере ETF на S&P 500. Мы замерили данные c 2001 года.

Что делаем: под закрытие каждого торгового понедельника с 2001 года покупаем ETF на S&P 500, если цена ETF ниже цены закрытия торгов в пятницу. Фиксируем результат на окончание торгов во вторник.

Зеленым изображена доходность стратегии, синим — доходность индекса S&P 500 (все без учета дивидендов)

Что получили: доходность, сопоставимую с индексом S&P 500, со значительно меньшими просадками в срок с августа 2001 по август 2019 года. Общее число сделок за этот период — 407, средняя доходность одной сделки — 0,21%, доля положительных сделок — 58%.

( Читать дальше )

Выбор рабочего таймфрейма

- 19 августа 2019, 19:09

- |

Введение

Если вы торгуете на фондовом рынке уже не первый год, то не могли не заметить, что в последнее время резко увеличилась геополитическая нестабильность и так называемая “дерганность” рынка. Санкции, торговые войны и твиты Трампа приводят к резкому и неожиданному росту волатильности и частой смене текущей торговой тенденции.

Мне все это знакомо не понаслышке. Торгуя по системе BWS уже не первый год, я могу сделать некоторые выводы о том, как изменилась доходность торговых систем на различных интервалах от дневного до годового.

В данной статье я хочу поделиться своими наблюдениями о том, как изменился рынок в последнее время, какие таймфреймы наиболее пострадали от геополитической нестабильности и какие таймфреймы стоит выбрать, чтобы попытаться снизить влияние этих геополитических факторов.

Необходимость ограничения убытков

( Читать дальше )

Таблицы Google с кучей полезных формул и информацией об индексах ММВБ, S&P500, Nasdaq и проч. от 40-летнего "пенсионера"

- 31 июля 2019, 16:56

- |

ETF конечно инструмент хороший, но не использую его по ряду причин:

1. Комиссии на российских ETF оставляют желать лучшего.

2. Не совсем понятная для меня структура управления опять же русскими операторами — ну это субъективно, ни в коем случае не рассматривать как претензию.

3. и главное. Непрямое владение акциями/компаниями.

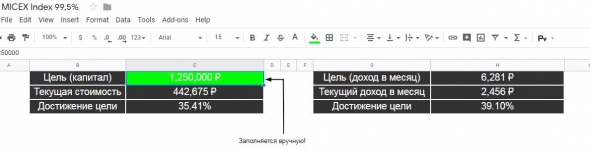

Поэтому для себя потратил месяц свободного времени по вечерам и запилил такую табличку по индексу ММВБ:

1) На главной страничке вбивается в зеленое поле Цель (капитал), будь то 100 тыс. р., будь то миллиард. Все остальные поля на странице считаются автоматически.

2) На второй страничке весь индекс ММВБ (40 тикеров), +их вес в индексе на данный момент. Цена, Изм., P/E, EPS — все тянется с Google Finance, все это динамические значения и обновляются сами по себе. «Акций купить» — это сколько надо купить например Яндекса на 3,3% от суммы запланированного капитала (такой же %, как и в индексе). «Куплено» — тянется из пункта 3 (читай ниже). "% готово" — сколько собственно куплено, у меня например можно увидеть, что я люблю наших металлургов больше, чем их любит индекс мосбиржи. По дивидендам информация обновляется со Смарт-Лаба.

( Читать дальше )

Элвис Марламов про инсайд, ЦБ, автоследование и мою торговлю

- 17 июля 2019, 13:49

- |

Статья в газете Ведомости https://www.vedomosti.ru/finance/articles/2019/07/16/806671-populyarnii-treider-reshil-suditsya-s-tsb

Трейдер Элвис Марламов, которого Центробанк год назад обвинил в инсайдерской торговле, подал иск против самого ЦБ. Об этом «Ведомостям» рассказал адвокат Марламова, управляющий партнер Law & Capital Виктор Обыдённов: иск подан в Советский районный суд Красноярска 12 июля (запрос туда остался без ответа, ЦБ это не прокомментировал). Следственный комитет (СК) завел дело против Марламова в августе 2018 г. по ч. 1. ст. 185.6 УК (использование инсайдерской информации), но Генпрокуратура признала это решение незаконным, отменила постановление о возбуждении дела и отправила материалы на дополнительную проверку. В марте 2019 г. СК повторно завел уголовное дело в отношении Марламова по той же статье.

«Ведомости» ознакомились с копией иска, Обыдённов подтвердил его подлинность. Марламов просит суд истребовать у регулятора материалы его проверки, признать обвинение в инсайдерской торговле незаконным, а информационное сообщение о факте инсайдерской торговли на сайте ЦБ – не соответствующим действительности.

( Читать дальше )

- комментировать

- 11.5К |

- Комментарии ( 57 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал