Избранное трейдера Hansa

Пока только ставка. Рынок акций остаётся интересным?

- 15 августа 2023, 12:38

- |

Стоит отметить, что за месяц это уже второе повышение. Первое было плановое с 7,5% до 8,5%, теперь внеплановое с 8,5% до 12%.

Но в запасах для стабилизации курса рубля ещё хватает инструментом. Их пока приберегли.

▫️ Как долго тут задержится ставка?

Из заявления ЦБ: «Инфляционное давление продолжает усиливаться. При этом текущие темпы прироста цен продолжают ускоряться.»

Оценка инфляции в Июле в 0.96% или 12.2% в годовом исчислении. А учитывая как вёл себя курс рубля $USDRUB последнее время инфляционное давление сохранится какое-то время.

▫️ Кто будет падать?

Т.е. ожидать скорого понижения ставки не стоит.

Сложней придётся компаниям с большими долгами. Вчера обсудили кто из компаний в зоне риска, чем дольше ставка будет выше, тем хуже будет с чистой прибылью

Т.е. МТСу $MTSS будет сложно платить дивиденды, особенно учитывая что последние выплаты они делали частично в долг, следовательно АФК системе $AFKS будет сложно собирать дивиденды со своих дочек которые уже торгуются на бирже. Будет сложно выводить выгодно на биржу новые компании. Так как это выгодно делать когда идёт цикл понижения ставок, а не повышения.

( Читать дальше )

- комментировать

- 7.1К | ★2

- Комментарии ( 12 )

Расчет реальной доходности Индекса Мосбиржи

- 07 июня 2020, 22:07

- |

Основные страновые индексы давно стали мерилом доходности фондового рынка той или иной страны. В России таким индексом является Индекс МосБиржи (IMOEX). Именно по нему и определяют доходность Российского фондового рынка в рублях, а также делают выводы о долгосрочной доходности (индекс существует с 22 сентября 1997 года)

В общем не плохой вариант, но есть некие рамки, которые хотелось расширить, чтобы более детально проанализировать прошлую доходность рынка:

1. Почему-то принято измерять годовую доходность по календарным годам. Почему не считать по 1 июля?

2. Данный индекс не учитывает, выплаченных дивидендов. Обычно делают допущения типа – «и прибавим к доходности индекса 5% дивидендной доходности». Почему именно 5%? Вот посмотрите тут, за 6 лет дивдоходность была постоянно разной.

3. Так как индекс МосБиржи не учитывает дивиденды, то он и не учитывает налоги с этих дивидендов.

4. И наконец, самое главное, на чем мы хотим сосредоточиться. Данный индекс показывает номинальную доходность, а не реальную (с корректировкой на инфляцию)

КАЛЬКУЛЯТОР, В КОТОРОМ ВЫ СМОЖЕТЕ ПОСЧИТАТЬ СВОИ ПАРАМЕТРЫ ДОХОДНОСТИ.

Итак, технология исследования:

Итак, технология исследования:

1. Вместо индекса МосБиржи мы взяли Индекс МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций) — MCFTRR. Это тот же самый индекс, но он учитывает все выплаченные дивиденды по компаниям, входящим в индекс, а также учитывает налоги, которые необходимо выплатить по данным дивидендам. Этим ходом убираем два недочета, описанные выше.

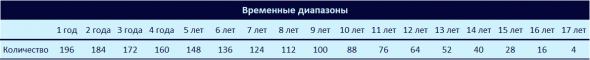

2. Индекс полной доходности начал рассчитываться 17 лет назад, с 26 февраля 2003 года. Но нам мало 17 годовых отрезков для анализа. Поэтому берем годовые отрезки со смещением в месяц. То есть первый годовой отрезок с марта 2003 по март 2004, второй с апреля 2003 по апрель 2004 и так далее, всего получаем 196 годовых отрезков. Тоже самое для 2-х годовых отрезков, 3-х годовых и так далее до 17-летних отрезков. Итого получаем 1700 временных окон для расчета доходностей. Это не так много, как на американском фондовом рынке, но уже в 100 раз больше, чем в исходных данных.

3. Рассчитываем не только номинальную, но и реальную доходность.

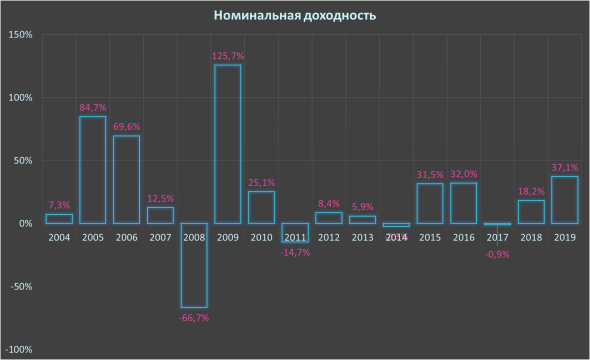

Вот традиционный расчет номинальной доходности Индекса полной доходности. Средняя номинальная доходность с 1 января 2004 по 31 декабря 2019 г составила 15,1%. При этом волатильность по годам очень высокая. В 2009 году номинальная доходность составила 125%, а в 2008 минус 66,7%. «Радует глаз», что из 16 лет всего 3 были убыточными.

( Читать дальше )

- комментировать

- 15.4К |

- Комментарии ( 50 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал