Избранное трейдера Goldman S

НЕФТЬ - Трезвый взгляд на ситуацию (надеюсь многим открою глаза)

- 28 июля 2016, 07:05

- |

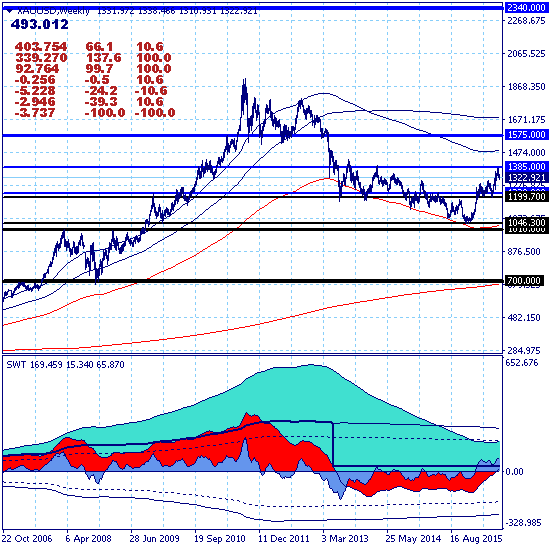

1. Перед нами тест 23% от общего движения от 0 до 145$ при этом получилась полная 5-ти волновая структура с тейк профитом в 27$, хотя в начале годя я предполагал снижение влоть до 24 в качестве захвата ликвидности.

2. После формирования опорной точки в области 27 $ мы получили полную 5-ти волновую структуру, что говорит о желании покупателей видеть нефть в среднесрочной и долгосрочной перспективе выше отметок 27$.

3. Как видно из графика 50 и 38 % от общего хода цены находися на уровнях 40 и 37, поэтому буду ждать именно этих цен для полноценного долгосрочного и среднесрочного входа — через что заходить уже дело техники.

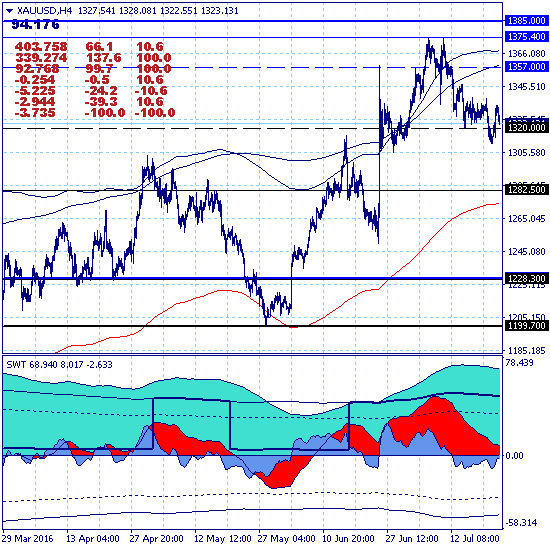

4. Если говорить о сегодняшней ситуации, то вчера вечером на ставке мы пришли к первой цели 43,50(удлиненная тройка по тф Н4)

5. Сейчас сложились все условия для коррекционного движения с минимальной целью 47$.

6. Диапазон 47-48$ выступит разворотной областью со стоп приказом 49 $ для возобновления снижения к желанным 37 и 40$, если мы получим пробой основания — 43.50, то можно смело продолжать продажи до следующего уровня 40, при этом цели по коррекции к 47- 48 сместятся. Ближайший объемный уровень покупателя находитья на отметке 41,17 поэтому призываю к осторожности при входе в покупки от фактических цен — стоп лос можно размещать на отметке 42,90 с переворотом при пробое с первоначальной целью 41,17

Ниже приведу ожидания по рынку, которые я отрабатывал на протяжении года.

вход в покупку по 27$ был отработан идеально и рост до области предполагаемой фиксации с небольшой погрешностью тоже, но вот дальнейшая структура 1-5 притерпела изменения, т.к. опционные страйки на год указывают именно на тот сценарий, который я обрисовал выше.

Так же на основании динамики нефти сделал обоснованное предположение о среднесрочном росте ртс в течении года, что в последствии и получили. Рамзетка кривая, поэтому не ругайтесь =)

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 91 )

Индикатор настроений покидает зону “самоуспокоенности” и входит в фазу “мании”

- 27 июля 2016, 14:50

- |

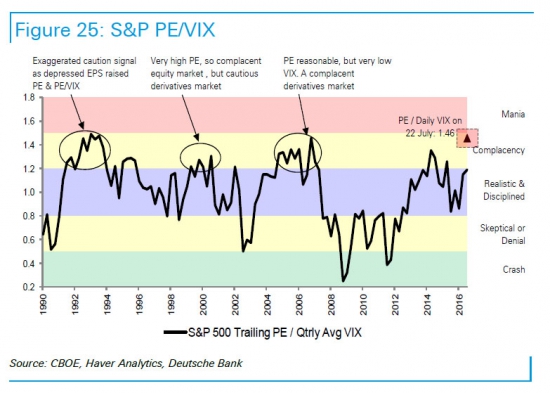

Впрочем, действительно ли разговор идет о самоуспокоенности? Согласно нашему любому графику, авторство которого принадлежит Джиму Бианко из Deutsche Bank, и который представляет собой графическое отображение отношения скользящего значения P/E индекса S&P500 к ежеквартально усреднённому VIX, рынок на самом деле не находится в фазе самоуспокоенности. Буквально за одну ночь он переместился из зоны “реализм и дисциплина”, практически полностью перепрыгнув фазу “самоуспокоенности”, и оказался на границе зоны “мания”.

Последние значения этого коэффициента представлены выделенным треугольником на графике внизу.Этот показатель еще ни разу не имел более высокие значения.

Почему это важно? Потому что каждый раз, после того, как коэффициент достигает фазы “мания” – особенно это заметно в 2000 и 2007 году – рынки начинают падать. Однако, следует добавить, что рискованные активы никогда в истории не поддерживались центральными банками так открыто, как это происходит сейчас.

Возможно, для того, чтобы S&P500 наконец-то рухнул, этот график должен прорваться выше простой фазы “мания”, что в нынешних условиях не вызовет удивления, и пойти штурмовать высоты, не виданные ранее.

Золото или акции производителей золота: что лучше выбрать инвестору?

- 27 июля 2016, 11:47

- |

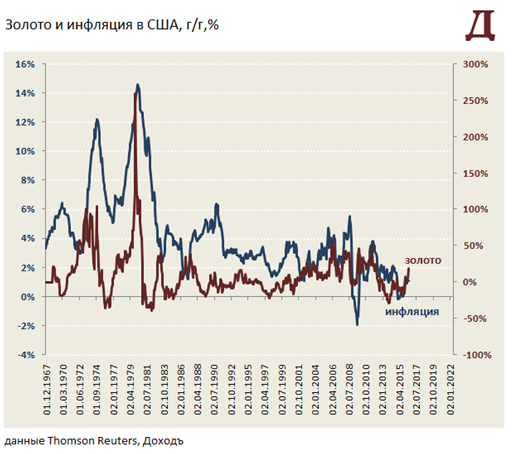

Брифинг — золото

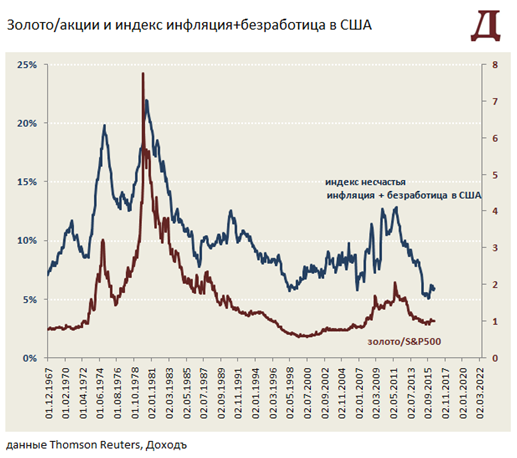

В общепринятом в инвестиционном мире подходе золото традиционно рассматривается как актив, хеджирующий риски инфляции и неопределенности в экономике. В относительно недавнем прошлом драгоценный металл в 70е и 80е годы прошлого века в США дважды спасал от резких скачков в потребительских ценах. Однако затем, при стабильной инфляции и без радикальных экспериментов в денежной политике США на протяжении почти 20 лет золото проигрывало в стоимости любому другому традиционному виду активов, практически не меняясь в стоимости.

Возвращение спроса на драгоценный металл состоялось в середине нулевых годов, когда, во-первых, наблюдался рост физического спроса со стороны быстро растущих экономик Индии и Китая, к настоящему моменту составляющего больше половины от совокупного показателя. Во-вторых, подогреть его могли нулевые процентные ставки и нетрадиционные методы денежного стимулирования в США, максимально снизившие реальные процентные ставки и, соответственно, привлекательность долговых инструментов, заставив инвесторов искать альтернативные виды вложений.

( Читать дальше )

Государство гарантирует! 5.000.000 под ставку 9,54% годовых на 1,5 года. Выше и надежней, чем у Сбербанка.

- 07 июля 2016, 18:06

- |

Государство гарантирует! 5.000.000 под ставку 9,54% годовых на 1,5 года. Выше и надежней, чем у Сбербанка.

Тонкости инвестирования в ОФЗ.

В этой статье я расскажу о привлекательности облигаций федерального займа для частного инвестора (ОФЗ).

Что такое ОФЗ?

ОФЗ – облигация, выпускаемая Министерством финансов РФ. Покупка облигации федерального займа означает, что вы даете деньги в долг государству. Государство, в свою очередь, дает обязательство не только выплатить долг держателю облигации, но и процентные выплаты по купонам.

Почему стоит инвестировать в ОФЗ?

- Облигации федерального займа приносят предсказуемый и стабильный доход;

- Низкие риски — погашение облигаций и купонные выплаты гарантированы государством;

- Накопленные проценты(купоны) сохраняются, даже если выходим досрочно – облигацию можно продать.

Купон выплачивается как правило раз в полгода и фиксирован на весь срок обращения.

( Читать дальше )

Плечо на рынке Форекс. Разница между плечами.

- 29 июня 2016, 11:41

- |

Плечо на рынке Форекс

Плечо на рынке Форекс – это соотношение между размером залога и размером позиции. Многие этого не понимают и думают, что плечо – это соотношение между собственными средствами и средствами на торговом счету. Это 2 разных плеча и их нужно различать. Первое плечо – маржинальное, второе – номинальное (реальное).

Разберем понятие маржинального плеча на примере.

У нас 1000$ на счету, мы хотим открыть позицию по паре AUD/USD размером 0.03 лота (3000$) с плечом 1:50, 1:100, 1:200, 1:500. Залог равен отношению лота к плечу, например, залог для 1:50 плеча будет рассчитываться следующим образом 3000$/50=60$. Стоимость пункта рассчитывается следующим образом: 100000 (1 лот) * 0.03 (предполагаемый объем сделки) * 0.0001 (1 пункт). Реальное плечо — это отношение размера позиции к размеру депозита 3000/1000=3.

Плечо Залог Стоимость пункта Реальное плечо

1:50 60$ 0.3$ 1:3

( Читать дальше )

29 мыслей о трейдинге.

- 24 июня 2016, 18:26

- |

У меня есть ежедневник, в который на протяжении нескольких лет я записывал мысли, приходившие в голову в результате общения с трейдерами. Каждый раз, когда меня посещала мысль по принципу “надо не забыть”, то я фиксировал её. Сегодня хочу поделиться некоторыми из них. Какие-то могут показаться спорными, но каждый из нас видит и воспринимает мир по своему.

И так:

1. Обязательно надо иметь отдушину, чтобы сбрасывать стресс и адреналин. Это может быть спорт, книги, музыка, живопись, одним словом всё, что угодно, лишь бы помогало. Да, бухать, конечно, тоже можно, но тут надо аккуратнее, дабы качество не перешло в количество.

2. Стиль торговли должен соответствовать вашей личности и образу жизни. В противном случае когнитивный диссонанс будет методично разрушать нервную систему и убивать торговлю, сводя на нет любые положительные результаты.

3. Медитация – наверное, кому-то и помогает, но я таких людей на своём пути не встречал. Возможно, просто не владеем этой сложной техникой, или что-то неправильно делаем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал