Избранное трейдера Главком Главком

Лучшие среди дивидендных

- 10 января 2023, 18:55

- |

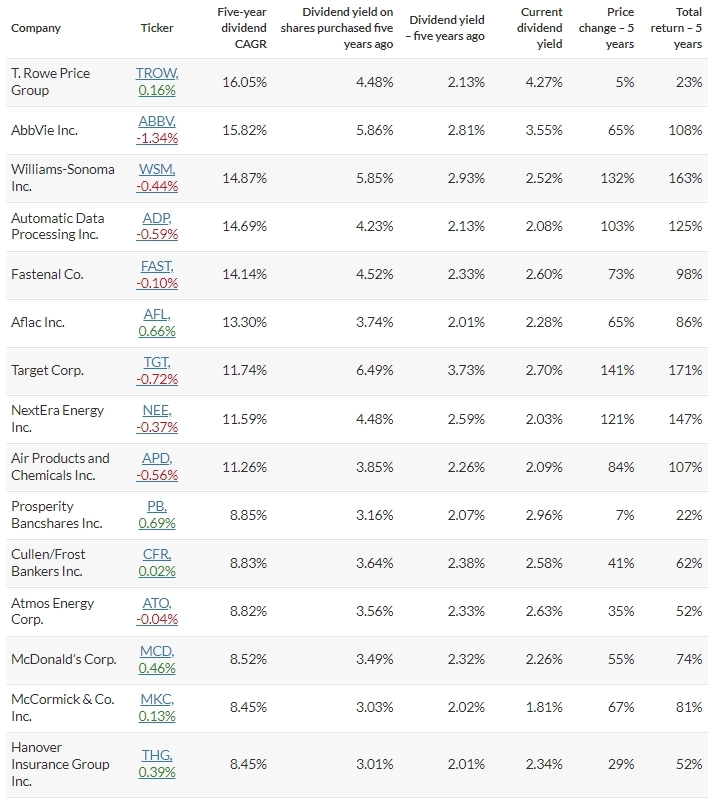

Ниже скрин с 15 компаниями дивидендными аристократами, которые больше всех подняли дивиденды за последние 5 лет. Текущая дивидендная доходность в третьем столбике с конца (инфа с FactSet).

Несмотря на акцент на дивидендах, лучше всего думать об аристократах как о долгосрочной стратегии роста.

Если владеешь акциями в течение многих лет, а компания год за годом повышает свои дивиденды, можно создать поток с привлекательной доходностью по сравнению с ценой, которую заплатил за акции много лет назад. Ну, в идеальном мире это так.

Математика такая. Например, если вы купили акции AbbVie со скидкой 1,4% на момент закрытия торгов 5 лет назад (6 января 2018 г.), вы заплатили за свои акции 101,1 доллара. Годовой дивиденд в то время составлял 2,84 доллара на акцию, поэтому ваша дивидендная доходность составляла 2,81%. Годовой дивиденд теперь составляет 5,9 доллара на акцию, а 6 января 2023 года акции закрылись на уровне 166,5 доллара. Таким образом, текущая доходность акций составляет 3,5%, но доходность ваших пятилетних акций составляет 5,8%. Между тем акции выросли на 65%. А если вы реинвестируете свои дивиденды за 5 лет, доходность акций составит 108%, что вдвое превышает доходность S&P 500 за тот же период.

Всего насчитывается около 130 дивидендных аристократа S&P. Среди этих 15 аристократов 11 превзошли пятилетнюю совокупную доходность S&P 500.

- комментировать

- ★1

- Комментарии ( 0 )

Медси-инсайд

- 24 декабря 2022, 19:31

- |

15 декабря был на дне инвестора Медси. Там погуляли, поели и поговорили. До этого я ничего не знал о Медси как о бизнесе и вот мои заметки по итогам:

Это первое подобное мероприятие компании, организовывали его для «знакомства» инвесторов с компанией. В будущем это будет полезно при планируемом размещении облигаций и потенциальном IPO. Сразу чтоб не игнорировать слона — IPO готовы делать, но их не устраивает состояние рынка. Цитата: «Мы долгое время росли до фондового рынка, теперь мы ждём, когда рынок дорастёт до нас». При том Медси — это актив АФК (их управляющий директор ходил с нами везде) и необычный. Об этом позже.

( Читать дальше )

Сравнение роста iMOEX с инфляцией

- 18 декабря 2022, 15:14

- |

Посмотрел трендовую линию индекса MOEX. За 20 лет он лишь чуть-чуть обогнал официальную инфляцию.

Если взять 23 декабря 2002, индекс был 318 и сейчас 2132.

Берем любой калькулятор инфляции, за 20 лет рост инфляции - 411%, или 318 руб в ценах декабря 2002 соответствуют 1625 руб сейчас.

Т.е. индекс Мосбиржи просто индексировался на уровень официальной инфляции + примерно 2% годовых премии.

За 10 лет среднегодовая дивидендная доходность составила 5,2%

Интересно сравнить с безрисковым ОФЗ-ИН, которые индексируются на официальную инфляцию и плюс премия сверху в 2,5% годовых.

Фактически ОФЗ-ИН в дают такую же доходность как индекс Мосбиржи (без учета дивидендов).

Единственный способ значительно обогнать инфляцию в IMOEX — уметь рассчитывать волновые колебания индекса, когда акции слишком быстро вырастают и вовремя скидывать акции, и наоборот покупать больше, когда индекс MOEX ложится на трендовую линию роста.

Но если сейчас будущие дивиденды под вопросом, цена акций может пойти на дно, то ОФЗ-ИН выглядят гораздо интереснее акций.

ОФЗ(часть 2):

- 18 декабря 2022, 12:45

- |

Доходность ОФЗ зависит от срока:

• на 3 года — 8,5%

• на 5 лет — 9,2%

• на 7 лет — 9,7%

• более 10 лет — 10%

Есть три разновидности ОФЗ по виду дохода:

1) С постоянным купонным доходом (ОФЗ-ПД) — «классические» облигации, позволяющие зафиксировать определенную доходность на протяжении всего срока.

2) С переменным купонным доходом (ОФЗ-ПК) — облигации, платежи по которым меняются (как в большую, так и в меньшую сторону) с изменением процентных ставок в экономике.

3) С индексируемым номиналом (ОФЗ-ИН) — облигации, позволяющие их владельцам защититься от инфляции. Вне зависимости от того, насколько сильным будет рост цен в экономике, стоимость облигаций и платежи будут проиндексированы.

Какие могут быть риски?

1) Для ОФЗ-ПД — риск роста процентных ставок. В этом случае цены купленных облигаций будут снижаться. Однако купоны останутся на прежнем уровне, что при удержании ОФЗ-ПД до погашения в любом случае обеспечит инвестору доходность, сформировавшуюся на момент покупки.

( Читать дальше )

FAQ по налогам для инвесторов и особенности

- 08 декабря 2022, 11:02

- |

Повторяем основы

Ставки налога

Налогооблагаемая база рассчитывается путем вычитания убытков и подтвержденных расходов (комиссий) от полученного дохода на финансовых рынках. От полученной суммы будет исчисляться и удержится налог по ставке:

• Для резидентов РФ — 13%, если налоговая база ≤ 5 млн руб., если больше — то 15%.

• Дли нерезидентов РФ — 30%.

Превышение налоговой базы 5 млн руб. определяется только в рамках одного налогового агента. Расчет базы осуществляется отдельно по реализации ценных бумаг, по дивидендам и по заработной плате.

В случае получения доходов свыше 5 млн в сумме от разных брокеров, ФНС самостоятельно доначислит налог и выставит счет.

( Читать дальше )

Что там в 2022г.?

- 14 ноября 2022, 18:16

- |

Если вы решили стать инвестором относительно недавно, тогда вы точно слышали, как из всех углов утверждалось, что инвестиции в акции, в среднем, показывают годовую рентабельность в районе 8% — 9%. Если же учесть значение на конец 2021г, тогда мы получим целые 11,8% годовых.

Мы уже писали о том, что акции растут не всегда…

…а если акции растут не всегда, тогда стоит предположить, что и индексы растут не всегда. Для всех тех инвесторов, которые пришли на рынок с надеждой получать каждый год по 8% — 9%, 2022г. окажется разочарованием и отрезвляющим душем после эйфории 2020 – 2021гг.:Как показывает картинка, большая часть годовых рентабельностей попадает в интервал от 10% до 20%, но на данный момент, 2022г. является вторым худшим годом в ХХI веке.

Стоит отметить, что упомянутые 8% — 9% в год – это, как правило, начиная с 1957г. или 1926г., и то, что годовая рентабельность на промежутках в 10, 15, 20, 30, 40 лет отличается от представленных ранее значений – как правило, в худшую сторону.

сбежавший от войны, мудрый инвестор

- 10 ноября 2022, 22:16

- |

Ковид отложил мои планы уехать в ЮВА на два года. Когда же в феврале началась война, то это был лучший пинок для меня побежать делать загран на 10 лет. Очень надеюсь что через это время весь этот кровавый фарс с туда сюда обратно — тебе и мне приятно, между двумя Вовами закончиться и я смогу вернуться.

А пока, я купил на все акций pimco PDI и получаю по 510 долларов в месяц. Есть ещё немного GME для вдруг повезет.

Начал свой путь в Паттайе, пожив там три месяца. Место хорошее но нужно иметь где то 1000 в месяц чтобы и на еду хватало и на девушек. Аренда там дешевая — отличный номер от 10 до 16 тысяч рублей. 600 метров от моря. Девушки очень красивые и молодые 3000 рублей за пару часов. Для любителей бесплатно советую брать сразу в Бангкоке. Паттайя это не про любовь)

Еда тут по цене примерно как в Москве, что удивительно. Море иногда чистое. Главная проблема тая это визовый режим и влажность. Карточки Юнион пей работают.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал