Избранное трейдера Андрей Гаврилов

💼 Мой портфель акций на 28 сентября 2025. 2,768 млн рублей. Больше пассивного дохода! Свежие покупки акций

- 28 сентября 2025, 20:06

- |

Осень в разгаре, падают листья с деревьев, вот и акции тоже падают. Посмотрел, как идут успехи у портфеля в целом и целевых значений всех акций в отдельности. Размер портфеля составляет 2,768 млн рублей.

⏳ Предыдущий срез был 14 сентября.

Акции занимают 35% от всего портфеля (актуальный отчет 1 октября — не пропустите). Если взять только биржевой (без депозитов), это 41,5%. Целевая доля акций в биржевом портфеле 40%, реальная продолжает оставаться выше. 🧮 Учёт веду в специальном сервисе, куда агрегируются все счета.

🛍 Изменения в портфеле акций во второй половине сентября такие:

- Сбер — 50 акций

- Яндекс — 1 акция

- Белуга — 1 акция

- Совкомбанк — 1000 акций

Потратил на акции около 33 тысяч рублей. Про все покупки второй половины сентября писал в отдельном посте.

🕋 Также писал про свой портфель недвижки в отдельном посте, там тоже много нового-интересного, а с тех пор также есть изменения, скоро напишу.

По плану у меня была покупка двух акций: Сбер и Яндекс. Дело в том, что в первой половине сентября на акции много потратил и так, а нужно активнее покупать ЗПИФы, поэтому денег было мало, и просадку встретил с пустыми карманами. Но ничего, то ли ещё будет;)

( Читать дальше )

- комментировать

- 6.9К | ★4

- Комментарии ( 6 )

ТОП-10 самых ПРИБЫЛЬНЫХ компаний РФ по списку Форбс 2025

- 28 сентября 2025, 18:34

- |

Форбс на днях опубликовал свой рейтинг самых-самых прибыльных компаний в РФ. Любопытно на него взглянуть.

Напомню, что год назад на Смартлабе я тоже разбирал аналогичный ТОП-10 крупнейших бизнес-гигантов России. Интересно, сменились ли лидеры🤔

💰По итогам 2024 г. суммарная прибыль таких компаний превысила 8 трлн ₽. И я практически уверен, что некоторые из них есть в вашем инвестиционном портфеле!

Чтобы не пропустить самое важное и интересное, подписывайтесь на телеграм-канал про финансы, инвестиции и недвижимость.

👇Ключевой параметр — чистая прибыль, зафиксированная по итогам 2024 г. (указана в скобках). Пойдем с конца списка Forbes в его начало, чтобы было интереснее😉

🔟Полюс (305,5 млрд ₽)

Крупнейший производитель золота в России. Выручка и EBITDA «Полюса» в 2024 г. оказались выше ожиданий аналитиков, а прибыль вообще взлетела в 2 раза год к году. Производство золота достигло рекордных 3 млн унций, а благодаря росту продаж и (самое главное!) безудержному росту самого металла, Полюс с двух ног влетел в ТОП самых прибыльных.( Читать дальше )

- комментировать

- 13.1К |

- Комментарии ( 8 )

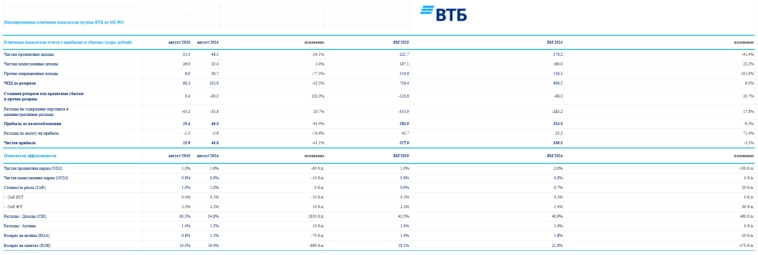

ВТБ отчитался за август 2025 г. — % маржа восстанавливается, но налоговые манёвры/работа с заблокированными активами пока формируют прибыль.

- 28 сентября 2025, 13:04

- |

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за август 2025 г. Основной заработок эмитента продолжает находиться под давлением, во многом чистой прибыли помогают разовые эффекты (работа с заблокированными активами, налоговые манёвры). Но, ключевую ставку снижают, и поэтому % маржа начала своё расширение (в сентябре будет виден ещё больший эффект), плюс банк провёл SPO для восстановления достаточности капитала (плюсуем сюда ещё 2 привлечённых суборда):

✔️ ЧПД: 35,3₽ млрд (-24,1% г/г)

✔️ ЧКД: 26₽ млрд (+2,4% г/г)

✔️ ЧП: 23,9₽ млрд (-41,1% г/г)

💬 Показатель чистой % маржи в августе составил 1,3% (в июле 1,5%, год назад 1,9%), банку дорого обошлось привлечение денег клиентов под конец 2024 г. С марта началось расширение % маржи, при дальнейшем снижении ставки банк только будет выигрывать, по сути он бенефициар снижения ключа.

💬 Комиссионные доходы продолжают демонстрировать внушительный рост благодаря позитивному эффекту от форексных транзакций и транзакционных комиссий, связанных с обслуживанием трансграничных платежей, но как вы можете наблюдать начиная с III квартала эффект угасает (уже нет роста свыше 20-30%), потому что основная работа в этом направлении началась именно в июне прошлого года.

( Читать дальше )

Проект бюджета 2026-2028 ВЫВОД: в 2026г ставка ЦБ будет высокой, по рисковому сценарию

- 28 сентября 2025, 10:35

- |

27 сентября

появился

проект бюджета 2026, 2027, 2028

economy.gov.ru/material/directions/makroec/prognozy_socialno_ekonomicheskogo_razvitiya/prognoz_socialno_ekonomicheskogo_razvitiya_rf_na_2026_god_i_na_planovyy_period_2027_i_2028_godov.html

Ориентируюсь на 2026

Долгосрочные прогнозы сейчас не работают

Бюджет часто пересматривают: подгоняют к факту

Обратите внимание на рост тарифов,

значительно выше предварительных оценок.

Т.е. выиграют сетевые компании (электроэнергетика), Газпром.

У Газпрома высокие инвестиции,

поэтому Газпром просто сможет их продолжить.

Прогноз инфляции (4%) и прогноз курса рубля — это не важно.

Эти прогнозы постоянно пересматривают:

сначала движение, потом подгонка прогноза под уже свершившееся движение.

А вот рост тарифов — это уже конкретная, важная информация.

Рост ВВП планируют 1,3%

Напомню, среднемировой рост ВВП 3,3%.

Т.е. «вес» России в мире по ВВП продолжит падение.

1.

Увеличение доли ВПК

Т.е. бизнес без гос. заказа в ж... в сложной ситуации.

2.

( Читать дальше )

LQDT, SBMM: плюс 21,6% за год. Многие ли управляющие в фондах акций смогли обогнать ??? Акции или облигации

- 27 сентября 2025, 19:44

- |

Лидеры по доходности за полный год, с 27 09 2024г. по 26 09 2025г

LQDT

26/09/2025г = 1,8093

27/09/2024г = 1,4872

+21,65%

SBMM

26/09/2025г = 16,8000

27/09/2024г = 13,8180

+21,58%

которая выше инфляции и выше, чем рентабельность подавляющего большинства компаний.

И до конца 2025г., вероятно, ставка ЦБ останется высокой.

Многие ли в акциях смогли получить за год доходность от 22%

(с учётом дивидендов, конечно) ?

Рекордсмены могут написать в комментариях.

Многие новички начинают с акций.

Покупая акции, они покупают мечту о росте в десятки % в год, а то и от 100%.

По мере получения опыта, что «не всё то золото, что блестит», начинают интересоваться облигациями,

начинают понимать теорию,

когда выгодны длинные, когда короткие

Начинают понимать, что полезно пользоваться калькулятором облигаций

www.moex.com/ru/bondization/calc

Высокий или низкий купон выгоднее

Чем меньше купон, тем больше доход на росте.

( Читать дальше )

💰 Создаем пассивный доход на длинных ОФЗ. Фиксируем 13% доходности на 5 лет

- 24 сентября 2025, 20:32

- |

Продолжаем богатеть на облигациях. На этот раз на качественных бондах федерального займа. Можно зафиксировать хорошую доходность, больше 10% годовых, и как приятный бонус, ждать переоценки тела самой облигации.

На данный момент ключевая ставка шагает уверенным 17%-м шагом по стране. Но как говорят аналитики, а говорить они умеют хорошо, к концу года мы можем ожидать снижения ключа до 14-15%.

🤔 Что будет влиять на ставку?

Факторов много, один из самых важных – это СВО, которая еще не завершена, а это все не бесплатно и государству откуда-то надо брать деньги на ее проведение. Несрастающийся бюджет, который дефицитный по причине той же СВО. Ну и наша любимая инфляция, которая вроде как снижается, но ожидания по инфляции у населения не особо падают.

Ждем бюджет на следующую трехлетку, а пока можно смело предположить, что за весь этот праздник жизни платить будут все, через налоги и через инфляцию.

🖋️ Также можете ознакомиться с подборками облигаций, которые могут заинтересовать инвестора:

( Читать дальше )

- комментировать

- 10.6К |

- Комментарии ( 23 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал