Избранное трейдера Евгений К

Минфин захотел дивиденды

- 24 сентября 2024, 18:55

- |

Минфин возмущён избыточными денежными позициями в компаниях и их желанием чрезмерного инвестирования. Речь идёт о компаниях с государственным участием, где менеджмента хлебом не корми, но дай потратить деньги куда угодно, но только не на дивиденды.

Вот список компаний с госучастием:

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 29 )

Итоги сезона отчетности за 1 полугодие 2024. Кого покупать?

- 23 сентября 2024, 12:21

- |

Друзья, цены акций долгосрочно следуют за финансовыми показателями, в первую очередь, за прибылью, поэтому важно изучать отчеты и прогнозировать будущие результаты компаний.

Этим я и занимаюсь большую часть своего рабочего времени ) Поделюсь с вами своими мыслями после прочтения более 60 отчетов российских публичных компаний за 1 полугодие.

Тенденции такие:

• Средний потенциальный P/E 2024 года для 40 компаний в моем вотч-листе = 6 (что еще не так дешево, с учетом того, что явных аутсайдеров я отсеиваю на входе)

• Есть целый ряд дешевых компаний, которые стоят от 3 до 5 прибылей, платят хорошие дивиденды, чаще всего интересные компании – голубые фишки

• Сбер — топ, в финсекторе помимо Сбера есть еще пара других идей

• Главным победителем из банков выглядит БСП (с дешевым фондированием и плавающими кредитами для юрлиц), пострадавшими в финсекторе выглядят банки, которые кредитовали розницу, в первую очередь, Совкомбанк, логика подсказывает, что при развороте ставки, последние станут первыми, будем смотреть

( Читать дальше )

Из чего складывается денежная масса и как она влияет на спрос (и инфляцию)?

- 11 сентября 2024, 10:29

- |

В сухом остатке осталось некое дежавю. Сказано много правильных слов о деньгах и текущей ситуации, но ответ на вторую часть вопроса и его постановка, как будто, из глубокого прошлого. В России 2024 обсуждается то, что могло быть актуальным 10-20 лет назад.

В реальной политике мы как будто сняли оковы денежного мультипликатора с одной ноги и поставили на другую.

⚙️ Предыстория 1: идеи MMT появились в 1990-х (см. текст Мослера Soft Currency Economics '1994 с мифом о мультипликаторе), теория оформилась и стала популярной в узких кругах в 00х, в 2010х отдельные идеи стали общепринятыми (подход Money Creation от Банка Англии). #MMT

Когда рассуждаем, что денежная масса влияет на инфляцию, предполагаем, что накопленные сбережения продолжают мультиплицироваться в реальной экономике.

Источники денег (прирост частного кредита и бюджетный дефицит) могут влиять и на спрос, и на инфляцию, если увеличивают реальные расходы в экономике. Но следствие, результат прошлых финансовых сбережений в виде М2 или другого агрегата не влияет на инфляцию сам по себе.

( Читать дальше )

Очередное дно рынке. Минус 25%. Что произошло с самыми стабильными дивидендными компаниями и что будет дальше?

- 31 августа 2024, 09:44

- |

Рынок продолжает плавное, но уверенное погружение. Мы были на дне, но снизу постучали. Индекс Мосбиржи закрылся на уровне 2 650 п., физики не видят перспектив в акциях и льют их уже четвертый месяц.

Формирую капитал из дивидендных акций, показываю все свои сделки, делюсь своим опытом инвестирования, более подробно обо всем в моем телеграм-канале, подписывайтесь.

В прошлый раз мы смотрели, как вели себя голубые фишки (ТОП-10 из индекса Мосбиржи) на летней коррекции рынка. А что у нас с компаниями, которые выплачивают стабильные и растущие дивиденды?

Есть такой показатель DSI (Dividend Stability Index) – индекс стабильности дивидендов, позволяет определить, насколько регулярно компания выплачивает дивиденды и повышает их размер.

DSI = 1 – Дивиденды по акции повышались 7 лет подряд

DSI ≥ 0,6 – Дивиденды по акции выплачивались последние 6 и более лет подряд из 7, при этом либо, наблюдается тенденция к их повышению, либо компания выплачивает одинаковые дивиденды каждый год.

( Читать дальше )

Ключевую ставку могут поднять до 22%, инфляция не снижается, рубль слабеет, недвижка не дешевеет, дивиденды, облигации и другие новости. Субботний инвестдайджест

- 31 августа 2024, 08:01

- |

ЦБ снова кошмарит сограждан, пока только словесно, да и то лишь в худшем сценарии. Ну, как говорится, готовься к худшему, надейся на лучшее. То ли обвал, то ли крах рынка то ли уже случился, то ли ещё впереди. Худший август за 25 лет для акций заканчивается, впереди худший за 25 лет сентябрь. Начинается осенний дивидендный сезон, но и он не внушает оптимизма, ещё немного про крипту, облигации, недвижимость — всё как обычно под чашечку ароматного кофе вашему вниманию в этом полном оптимизма посте.

Это традиционный еженедельный дайджест, который выходит в моём телеграм-канале, на который приглашаю обязательно подписаться, чтобы ничего не пропускать, там много интересного.

Доллар в шоке от происходящего

Доллар не понимает, что вообще происходит, поэтому не растёт. Курс за неделю немного снизился с 91,49 до 90,65 руб. за доллар (курс ЦБ 91,18). С китайцем наоборот. Юань 11,83 → 12,04 (ЦБ 12,01).

Можно посмотреть на свежие бонды ФосАгро в юанях. Не верите в сильный рубль? Вот ещё долларовые облигации Русала, Полюса и Новатэка, юаневые облигации ГТЛК, Акрона и Русала.

( Читать дальше )

Жертвы высоких ставок. Каким акциям грозит снижение из-за долгов?

- 30 августа 2024, 18:38

- |

Высокая ставка ЦБ в России надолго. Как накануне сообщил регулятор, даже в оптимистичном сценарии она будет находиться в диапазоне 12-14% годовых в следующем году, а в худшем случае составит 20-22%. Жесткая денежно-кредитная политика Банка России приводит к увеличению стоимости кредитов, в результате оказываются под давлением компании с высокой долговой нагрузкой. На фоне опасения по этому поводу в последние дни уже обвалились акции «Сегежи», «М.Видео» и «Мечела». Кто еще может стать «жертвой» высоких ставок и как в этой ситуации действовать инвесторам? Finam.ru подготовил обзор.

«Сегежа», «М.Видео», «Мечел» — насколько все плохо?Акции «Сегежи» с 27 августа потеряли более 30% стоимости после того, как компания опубликовала отчет по МСФО за 1 полугодие и сообщила о планах допэмиссии.

«Выручка и операционные доходы выросли. Но выросли и капитальные затраты. В результате чистый убыток увеличился почти на четверть.

( Читать дальше )

Рынок акций: объемы торгов, цены от max-min и ликвидность в топ-100.

- 04 июня 2024, 08:36

- |

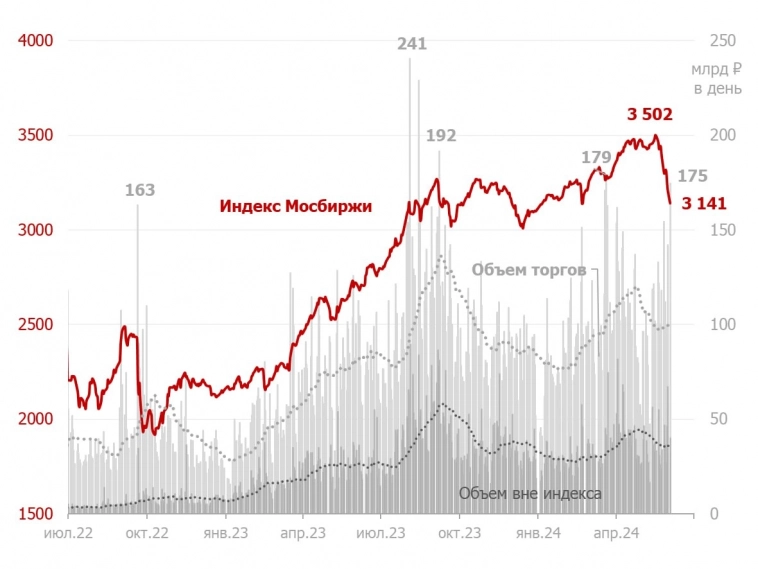

Накануне 3 июня на падении до 4% по индексу прошел один из максимальных объемов на рынке за 2 года — 175 млрд руб., в том числе 40 млрд вне индекса Мосбиржи. Средний оборот сейчас ~100 млрд в день, из них до 1/3 приходится на акции, не входящие в основной индекс Мосбиржи (до 2022 объемов вне индекса почти не было).

Топ-10 акций по ликвидности имеют оборот 2-8 млрд руб. в день. Чтобы попасть в топ-100 нужно иметь средний оборот от 0,2 млрд в день. В 2021 году такой оборот был только у топ-50 акций.

( Читать дальше )

Как я произвел 200 тандыров и 13,5 млн убытков

- 03 июня 2024, 18:02

- |

В 2021-м я решил замахнуться на собственное производство тандыров. Мы хотели сделать премиальный продукт, мой партнер любит BMW, и говорил:

Пусть все производят Жигули, а мы произведем чистокровных баварцев!

С такой визуализацией мы скинулись по 1,5 млн и начали подготовку своего производства тандыров.

Это такой горшок весом 130 кг, где можно с кайфом пожарить шашлык или запечь лепешку.

ДИСКЛЕЙМЕР: Статья написана автором блога на основе интервью с основателем производства тандыров и компании Донградус Николаем Гончаровым.

Я занялся бизнесом в 2010-м году. Пока не было воды в спортзале, мы с другом взяли у родителей по 120к и открыли в подвале копицентр. Потом мой папа выпил и взял кредит на 1,5 млн. Мама плакала по телефону, тогда нельзя было без потерь вернуть эти деньги. И я сказал, что 1,5 млн мне как раз пригодятся в бизнесе, а все платежи я возьму на себя. Тогда я купил широкоформатные принтеры.

Позднее я начал заниматься отопительными печами, но поставщик одного завода сказал:

( Читать дальше )

Какой фрифлоат компаний на Мосбирже

- 01 июня 2024, 13:28

- |

| Код | Полное наименование организации | Уровень листинга | Коэффициент free-float, % |

| SVCB | «Совкомбанк» | Первый уровень | не рассчитан |

| TATNP | «Татнефть» имени В.Д. Шашина | Первый уровень | 100 |

| SBERP | «Сбербанк России» | Первый уровень | 100 |

| SNGSP | «Сургутнефтегаз» | Второй уровень | 73 |

| RTKMP | «Ростелеком» | Первый уровень | 69 |

| MOEX | «Московская Биржа ММВБ-РТС» | Первый уровень | 65 |

| HHRU | HeadHunter Group PLC | Первый уровень | 62 |

| MTLRP | «Мечел» | Первый уровень | 60 |

| TCSG | «ТКС Холдинг» | Первый уровень | 56 |

| LKOH | «Нефтяная компания „ЛУКОЙЛ“ | Первый уровень | 55 |

| ETLN | ETALON GROUP PLC | Первый уровень | 51 |

| GAZP | »Газпром" | Первый уровень | 50 |

| SBER | «Сбербанк России» | Первый уровень | 48 |

| VKCO | «ВК» | Первый уровень | 47 |

| MTLR | «Мечел» | Первый уровень | 43 |

| MTSS | «Мобильные ТелеСистемы» | Первый уровень | 41 |

( Читать дальше )

Ничего хорошего об ОФЗ и от ОФЗ

- 14 мая 2024, 07:13

- |

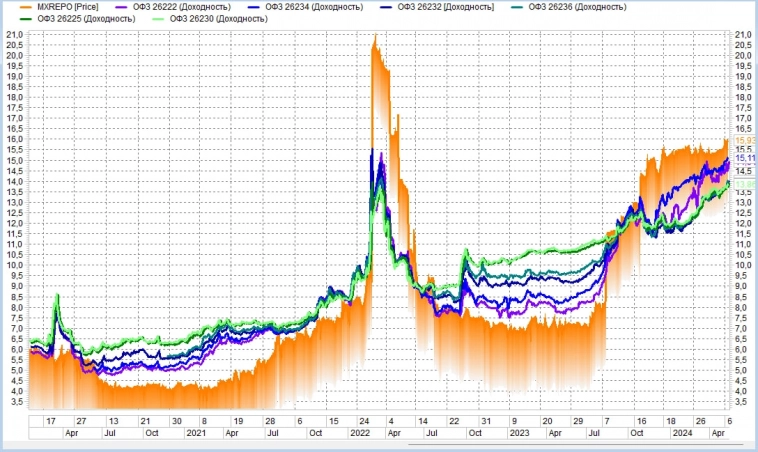

3 недели назад мы писали, что всплеск в котировках ОФЗ похож на просто всплеск. А затем 26 апреля ЦБ не только сохранил ключевую ставку на 16%, но и на словах сократил маневр для ее снижения в обозримом будущем.

Мы оказались правы, что не добавляет радости. ОФЗ вернулись к погружению (см. динамику Индекса гособлигаций RGBI 👇, нижняя часть — индекс полной доходности, включая купоны). В ответ на очередную жесткость регулятора еще и денежный рынок (однодневные сделки РЕПО с ЦК, оранжевая линия на графике доходностей) пошел вверх. То ли отражая нехватку денег на торгах, то ли потерю надежд на их дешевизну.

Надежды дешевизну и смягчение долго питали и ОФЗ. Оставляя доходности госбумаг относительно невысокими (13,8-15,5% по разной длины ОФЗ сейчас – тоже немного) и создавая опасность роста этих доходностей и падения котировок в будущем. С конца апреля у прикладного будущего новый этап.

В нашем чате возникают вопросы, где же пик ОФЗ-доходностей? Универсальный ответ: если не понимаете, что происходит на рынке (мы чаще не понимаем), ставьте на тренд. В случае с госбумагами есть тренд снижения котировок и роста доходностей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал