Избранное трейдера Watcher

3D арбитраж

- 18 апреля 2016, 09:39

- |

Общеизвестно, что классическим называют арбитраж, который реализуется между поставочным фьючерсом и его базовым активом. Он относится к рыночно – нейтральным стратегиям и является одним из самых низко рисковых стратегий работы на рынке ценных бумаг. Естественно платой за низкие риски является сопоставимая с ключевой ставкой ЦБ доходность.

Повысить доходность классической арбитражной позиции, без существенного увеличения рисков можно добавляя к двумерным арбитражным позициям (фьючерсы против базовых активов) дополнительное измерение (координату) в виде статистического арбитража фьючерсов или акций входящих в эти пары. Такой вид арбитража мы назвали 3D арбитраж.

Теоретически возможность для такого арбитража создана нашим рынком, где подавляющее число высоколиквидных ценных бумаг в среднесрочном, а тем более долгосрочном плане, высоко коррелированы. Это позволяет позицию по одной акции хеджировать двумя разными фьючерсами без существенного увеличения рисков (один фьючерс на эту же акцию, а другой — на другую акцию, но которая высоко коррелирована с первой). Или наоборот, хеджировать позицию по одному фьючерсу двумя акциями (одна акция — базовый актив, другая высоко коррелированна с базовым активом).

( Читать дальше )

- комментировать

- 1.5К | ★22

- Комментарии ( 22 )

Определение факторов прибыльности стратегии

- 21 февраля 2016, 11:48

- |

Статья из блога www.jonathankinlay.com поможет лучше понять работу вашей торговой стратегии и повысить ее производительность в будущем.

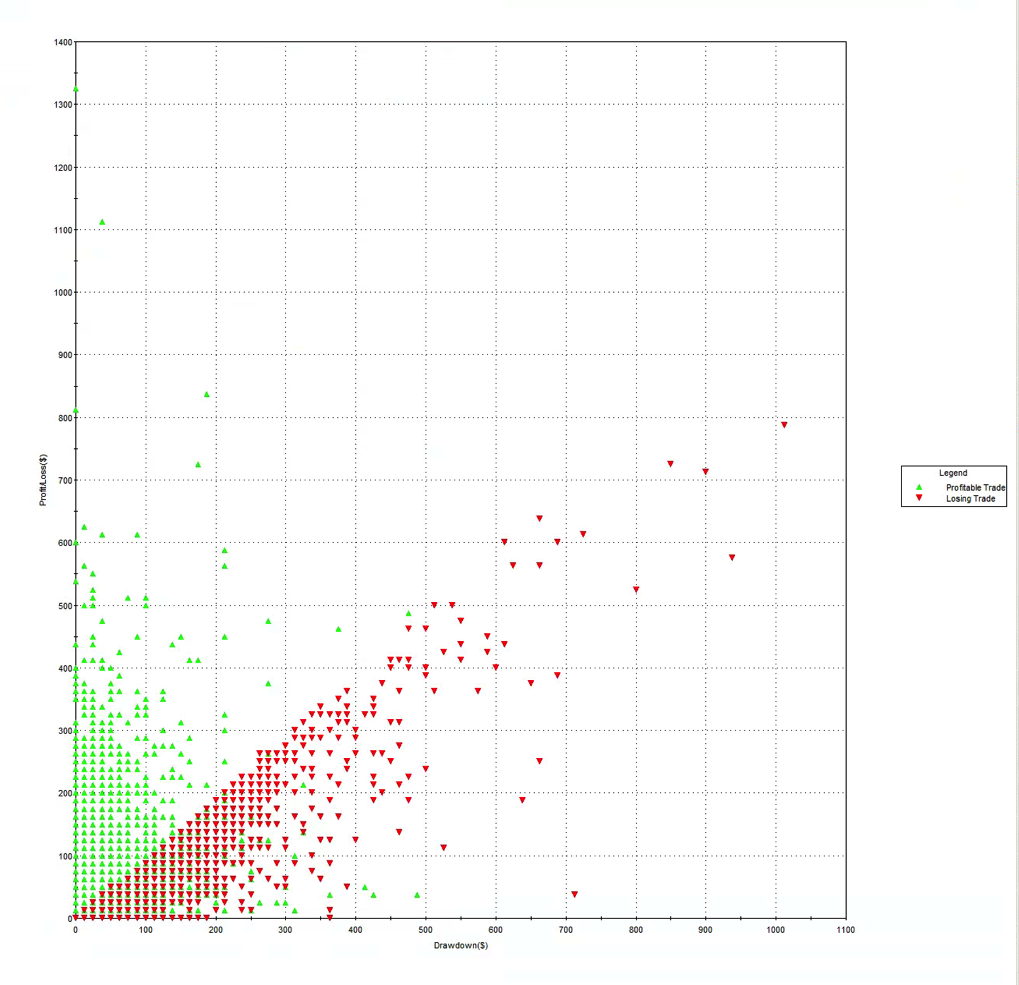

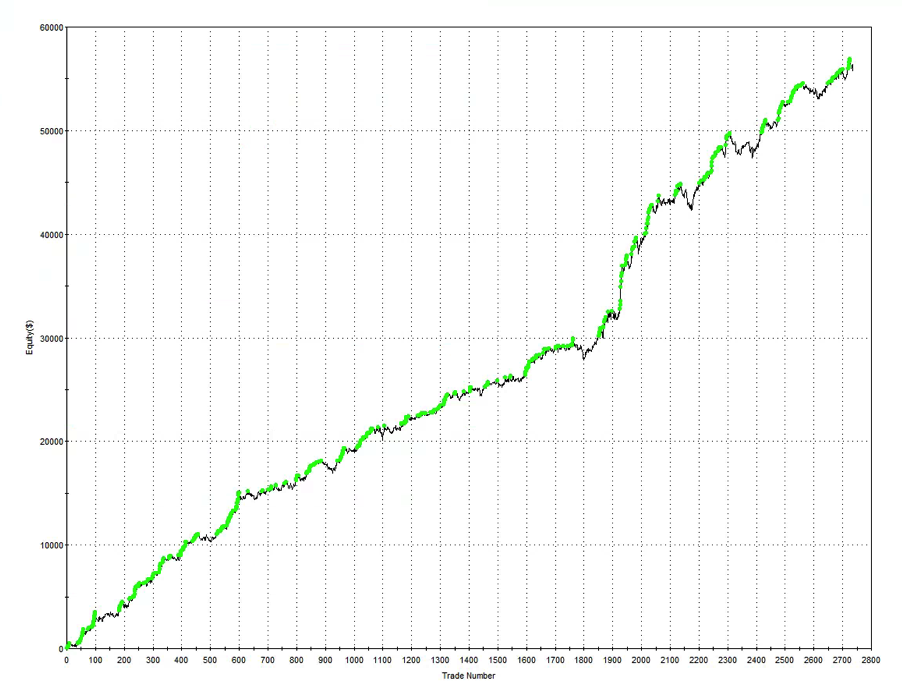

Построение прибыльной стратегии только половина успеха, трейдеру еще необходимо понимание так называемой альфы стратегии и риска. Это значит, что нужно определить факторы, обуславливающие прибыльность алгоритма и, в идеале, создать модель так, что их относительный вклад может быть вычислен. Более продвинутый путь — это конструирование мета-модели, которая будет предсказывать прибыльность и давать рекомендации, каким образом должна торговать стратегия в следующий период.

Производительность стратегии

Давайте посмотрим, как это работает на практике. В нашем случае будем использовать следующую внутридневную стратегию на фьючерсах E-mini:

Общая производительность стратегии довольна высока. Среднемесячная прибыль за период с апреля по октябрь 2015 года почти 8 000 долларов на контракт, за вычетом комиссии, со стандартным отклонением всего 5 500 долларов. Годовой коэффициент Шарпа около 5.0. На платформе с хорошим исполнением стратегия может масштабироваться до 10-15 контрактов, с годовой прибылью от 1 до 1.5 миллионов долларов.

( Читать дальше )

Изучаю FIX протокол с нуля. Пытаюсь выставить заявки. Первые обсуждения.

- 19 февраля 2016, 14:30

- |

Продолжил тут

Затем тут

Обсуждения

Сегодня будет без введения. Мои первые публикации вызвали небольшие обсуждения, как в комментариях, так и в личных беседах. Если классифицировать, то можно подвести некие итоги:- занимаюсь ерундой, до меня уже давно все создано. Прежде чем, что либо начать, конечно же я изучаю положение дел. Я прекрасно изучил, что уже есть конкретные разработки. Но я уже говорил, что я готовлюсь к хорошим вакансиям и хочу знать досконально протокол. Человек я щепетильный, мне важно знать каждую мелочь. Другого метода изучения я не придумал.

- мой код не оптимален. Хоть я и не услышал конкретные доводы, но все же склонен к такой мысли. Код только строится и конечно будет еще дорабатываться.

- выбрал не ту платформу. Тут самое интересное. Были интересные беседы. Но надо заметить. Я не отвечаю на позывы типа: «си ерунда, бери то-то». Я считаю это не профессиональным. Но все же интересные моменты были. Итог:

— Для скоростного трейдинга желательно уходить на Linux. Основной довод — несовершенство windows многозадачности. Лишним доказательством будет являться набор постоянных вакансий на рынке, где требуются именно Linux программисты. Также вы должны заметить, какое внимание Linux оказывается на будущей конференции алготрейдеров (27 февраля).

— Желательное использование Си и Java. Ничего пока не могу сказать. Но стоит заметить, как и в беседах было подчеркнуто, так и в вакансиях на рынке, западные компании требуют именно java программисты. - в любом случае, направление движения изучения вырисовывается, за что, спасибо собеседникам

- в личных беседах я увидел заинтересованности в изучении протокола. Думаю статьи и дальше будут полезны. Литературы доступной с разжевыванием мало. А интерес смотрю есть.

- получил несколько предложений поработать вместе. Оказывается СЛ читают интересные люди. Это радует.

( Читать дальше )

Изучаю FIX протокол с нуля. Подводим итоги первой части. Первая борьба за миллисекунды.

- 16 февраля 2016, 01:13

- |

Продолжение тут

Вступление

Разработка обертки протокола, только на первый взгляд, кажется простым. Нахрапом такую задачу не взять. Тут, как я уже говорил, важно посидеть с кружкой чая, полистать документацию, построить различные схемы, структуры. На основе этого, разработать логику обертки, иерархию классов и тд. Разберем иерархию команд протокола. Для анализа была взята документация самой биржи.Теоретически аспекты. Разложим немного по полочкам.

Все сообщения протокола можно разложить на несколько тем. Я начну с первой группы:- Сообщения для поддержания связи.

- Logon; Тип=A; Сообщение для инициализации сессии. Грубо говоря для подключения к серверу

- Logout; Тип=5; Сообщение для завершения сессии. Сообщаем серверу о прекращении связи

- Hearbeat; Тип=0; Сообщение для поддержания связи.

- Request; Тип=1; Сообщение для поддержания связи. Запрос второй стороны, жива ли первая

- Reject; Тип=3; Сообщение об ошибке. Получаем его, если мы не правильно оформили свое сообщение

- Resend Request; Тип=2; Повторный запрос сообщений, в случае утери. Задается интервал номеров сообщений.

- Sequence Reset; Тип=4; Используется для сброса номеров сообщений.

( Читать дальше )

Изучаю FIX протокол с нуля. Рисуем и программируем дальше.

- 13 февраля 2016, 21:00

- |

Вступление

В прошлой статье я положил начало циклу разработки класса для работы с FIX протоколом. Обсудили его особенности передачи данных. Теперь время немного по программировать. Если профессионально подходить к делу, то нахрапом такие задачи решать нельзя. Надо посидеть с кружкой чая, порисовать схемы программного продукта. Что как будет взаимодействовать. Накидать блок схемы после полученного первого опыта. Наверное многие скажут, что это какой то дедовский способ. Но и программист я из старой плеяды, до сих пор любящий семерку Delphi.Рисуем

Напомню, как работают сетевые соединения. Через сокеты связываемся с сервером и начинаем обмениваться сообщениями. Из опыта первой статьи вы наверное вспомните, что я предложил под каждый блок сообщения делать класс и на основе этих классов строить сообщение. Переспав с этой идеей, сегодня за кружкой чая, я решил остановиться на этой идее. А именно:

Из опыта первой статьи вы наверное вспомните, что я предложил под каждый блок сообщения делать класс и на основе этих классов строить сообщение. Переспав с этой идеей, сегодня за кружкой чая, я решил остановиться на этой идее. А именно:( Читать дальше )

Изучаю FIX протокол с нуля. Разбор протокола, первый код на c#

- 13 февраля 2016, 00:02

- |

Вступление

Никогда не увлекался скоростным трейдингом. Всегда хватало терминала. Изучать этот протокол меня побудил набор вакансий. Надо отметить, что я неспешно перебираю хорошие вакансии на рынке. Частному трейдеру очень сложно развиваться в одиночку — психологически, эмоционально, физически. Создавать и развиваться постоянно хочется, поэтому принял решение вливаться в коллектив. За несколько месяцев, мне удалось провести несколько собеседований. На втором этапе я проваливался именно из за не знаний протокола. Предметную область я примерно представлял. Ну что там сложного? Соединился с биржей по сокетам и начинай обмен сообщениями. Надо отметить, что в этой области есть уже готовые разработки в виде quickfix или готового API от StockSharp (правда платные). Но я принял решение разбираться с нуля, чтобы вникнуть в детали.Технические аспекты протокола

Итак. Любой протокол, какой бы он сложный не был, работает примерно одинаково. Мы создаем у себя соединение с сервером, устанавливаем некий туннель между нами и сервером, посредством которого будем обмениваться сообщениями. Протокол — это как раз и есть набор правил, по которым строятся сообщения нужного формата. Если говорить технически, то мы должны создать сокет соединение с сервером на указанный порт.

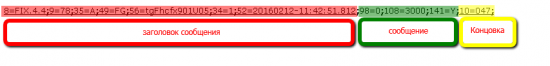

Сообщение в FIX, как и в любом другом протоколе, состоит из нескольких блоков:

- <Заголовок сообщения>

- <Сообщение>

- <Концовка сообщения>

- <Начало сообщения, версия протокола>

- <Длина (размер) сообщения>

- <Тип сообщения>

- <Идентификатор отправителя>

- <Идентификатор получателя>

- <Номер сообщения>

- <Время отправки>

- <Контрольная сумма сообщения>

- 8=FIX.4.4 _____ начало сообщения, протокол версии 4.4

- 9=78 _____ размер сообщения 78 байт

- 35=A _____ тип сообщения А, что означает попытка на соединение с сервером

- 49=<ваш идентификатор выдается биржей>

- 56=FG _____ идентификатор получателя, раздел Forts на бирже

- 34=1 _____ первое сообщение

- 52=20160212-11:42:51.812 _____ время отправки сообщения

Организационные вопросы

- Наша биржа дает тестовый контур для отработки своих алгоритмов по данному протоколу. Надо всего лишь написать запрос на доступ. Надо признать, тех служба работает отменно. Очень все быстро было организовано. Подробности http://moex.com/s442

- Обязательно понадобится описание протокола для нашей биржи ftp://ftp.moex.com/pub/FIX/Spectra/test/docs/spectra_fixgate_ru.pdf

- Чтобы вникнуть в тонкости передачи, мне очень помогла эта программа от биржи (позже я покажу как помогла) ftp://ftp.moex.com/pub/FIX/Spectra/Utils/fix_client.zip

- Описание самого протокола от создателей (на английском). Мне помог сильно wiki. http://fixwiki.org/fixwiki/FIXwiki

- Чтобы найти свои ошибки, мне приходилось перехватывать сообщения рабочего клиента биржи и сверять со своими. Для этого мне понадобился tcp/ip сниффер — программа перехвата сетевого трафика.

- Разработку я веду на c#.

К бою. Немного теоретической практики

На момент изучения протокола, я уверен, многие столкнуться со следующими вопросами:- как именно считать длину сообщения

- как разделять между собой данные

- как считать контрольную сумму

Если говорить образно. То, чтобы отправить сообщение на сервер, нам просто нужно сформировать нужную строку со всеми данными и отправить ее на биржу. Ну например:

8=FIX.4.4;9=78;35=A;49=FG;56=tgFhcfx901U05;34=1;52=20160212-11:42:51.812;98=0;108=3000;141=Y;10=047;

Если быть внимательным, то мы увидим, что кол-во символов в строке у нас 100, а в заголовке сообщения мы передаем, что 78 (9 = 78). По правилам протокола FIX, длину сообщения нужно считать без учета концовки и первых двух полей заголовка. А именно:

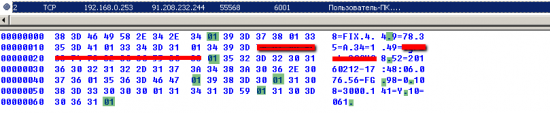

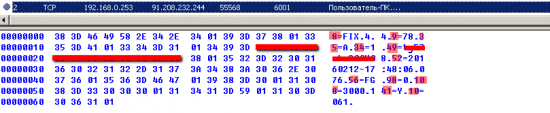

Зачеркнул свой идентификатор, прошу понять правильно. Ну а перехват сообщения выглядит так:

Зеленым я отметил именно разделители. Как вы уже видите, это просто в шестнадцатеричном виде код 01. То есть, в нашу строку в виде разделителей, нужно вставлять код 01. Также я отметил для себя последовательность полей в сообщении. Почему то в другом порядке у меня вызывало ошибки (возможно тут я не прав)

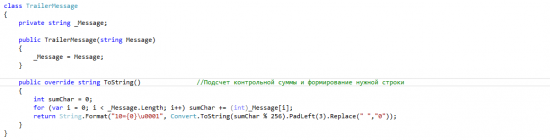

Зеленым я отметил именно разделители. Как вы уже видите, это просто в шестнадцатеричном виде код 01. То есть, в нашу строку в виде разделителей, нужно вставлять код 01. Также я отметил для себя последовательность полей в сообщении. Почему то в другом порядке у меня вызывало ошибки (возможно тут я не прав) Ну и контрольная сумма. Контрольная сумма считается над всем сообщением, за исключением концовки. То есть в расчет берется только заголовок и само сообщение. Для этого, мы переводим каждый символ в его Ascii код и вычисляем их сумму. Полученную сумму делим по модулю 256. Это и будет контрольной суммой сообщения. При этом, значение должно быть трехзначным. Если мы получаем 2 знака, то подставляем 0 слева (например, если контрольная сумма = 68, то должны передать значении 068).

Ну и контрольная сумма. Контрольная сумма считается над всем сообщением, за исключением концовки. То есть в расчет берется только заголовок и само сообщение. Для этого, мы переводим каждый символ в его Ascii код и вычисляем их сумму. Полученную сумму делим по модулю 256. Это и будет контрольной суммой сообщения. При этом, значение должно быть трехзначным. Если мы получаем 2 знака, то подставляем 0 слева (например, если контрольная сумма = 68, то должны передать значении 068).К бою. Начало программирования

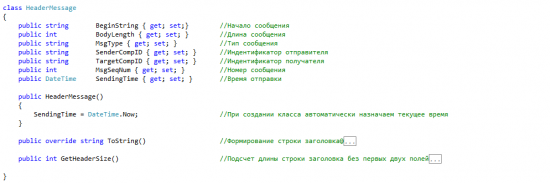

В законченном виде, разработка будет составлять готовый класс, для работы с протоколом. Теперь начинаю строить его по кирпичикам. Для начала, я создал несколько классов:- класс для работы с заголовками

- класс для работы с сообщением подключения к серверу (onLogon)

- класс для работы с концовкой

Класс для работы с заголовками. Пока просто выглядит так:

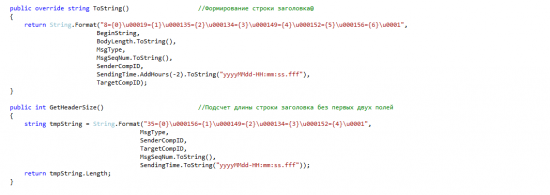

Как видим, первый метод строит нужную строку из полей. Обратите внимание, там присутствует наш разделитель в виде спец символа \u0001. Второй метод вычисляет размер заголовка (чтобы потом высчитывать размер сообщения). Надо обратить внимание, что при передачи времени, миллисекунды должны указываться в трехзначном формате (даже если миллисекунды = 52, то передаем 052). Следующие классы строятся по аналогии.

Как видим, первый метод строит нужную строку из полей. Обратите внимание, там присутствует наш разделитель в виде спец символа \u0001. Второй метод вычисляет размер заголовка (чтобы потом высчитывать размер сообщения). Надо обратить внимание, что при передачи времени, миллисекунды должны указываться в трехзначном формате (даже если миллисекунды = 52, то передаем 052). Следующие классы строятся по аналогии.Класс создания сообщения на подключение (инициализация сессии)

Класс создания концовки сообщения

Попробую привести код консольной программы для теста в виде цитаты. Картинки вставляются плохого качества. Подробно комментирую.

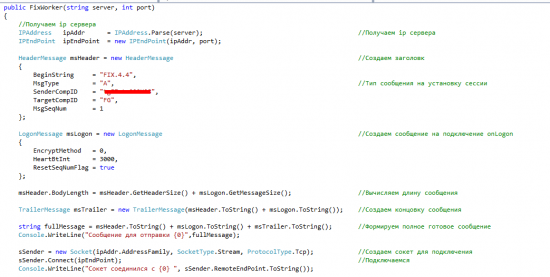

//Получаем ip сервера

IPAddress ipAddr = IPAddress.Parse(server);

IPEndPoint ipEndPoint = new IPEndPoint(ipAddr, port);

//Создаем заголовк

HeaderMessage msHeader = new HeaderMessage

{

BeginString = «FIX.4.4»,

MsgType = «A», //Тип сообщения на установку сессии

SenderCompID = "",

TargetCompID = «FG»,

MsgSeqNum = 1

};

//Создаем сообщение на подключение onLogon

LogonMessage msLogon = new LogonMessage

{

EncryptMethod = 0,

HeartBtInt = 3000,

ResetSeqNumFlag = true

};//Вычисляем длину сообщения

msHeader.BodyLength = msHeader.GetHeaderSize() + msLogon.GetMessageSize();

//Создаем концовку сообщения

TrailerMessage msTrailer = new TrailerMessage(msHeader.ToString() + msLogon.ToString());//Формируем полное готовое сообщение

string fullMessage = msHeader.ToString() + msLogon.ToString() + msTrailer.ToString();

Console.WriteLine(«Сообщение для отправки {0}»,fullMessage);//Создаем сокет для подключения

sSender = new Socket(ipAddr.AddressFamily, SocketType.Stream, ProtocolType.Tcp);

//Подключаемся

sSender.Connect(ipEndPoint);

Console.WriteLine(«Сокет соединился с {0} », sSender.RemoteEndPoint.ToString());

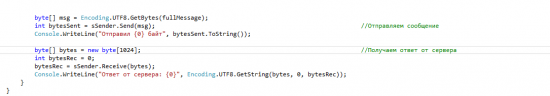

byte[] msg = Encoding.UTF8.GetBytes(fullMessage);

//Отправляем сообщение

int bytesSent = sSender.Send(msg);

Console.WriteLine(«Отправил {0} байт», bytesSent.ToString());

//Получаем ответ от сервера

byte[] bytes = new byte[1024];

int bytesRec = 0;

bytesRec = sSender.Receive(bytes);

Console.WriteLine(«Ответ от сервера: {0}», Encoding.UTF8.GetString(bytes, 0, bytesRec));

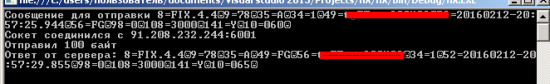

Все таки приложу и в виде картинок. Так наглядней. Кликабельно.

В результате мы запросили у сервера подключение с нашим логином. И получили от него ответ.

По мере развития, буду продолжать с теоретической частью. Если модераторы перенесут в раздел «Алго», я не против.

Продолжение Изучаю FIX протокол с нуля. Рисуем и программируем дальше.

Варианты прямого доступа к Московской Бирже

- 11 февраля 2016, 20:26

- |

На колокации в зоне биржи доступны:

1.Валютный рынок и Рынок Акции/Облигации

FAST — протокол мультикаст раздачи рыночных данных.

FIX - протокол для постановки заявок.

ASTS Bridge он же Teap - забудьте о его существовании.

Волшебные буквы ASTS подразумевают подключение любым из вариантов -)))

2. Рынок FORTS

CGate — уникальная утилитка в виде черного окошка.(Здесь следует добавить заклинание Plaza II ). Позволяет получать два вида биржевых данных.

Без ордер лога — урезаный режим в котором поступают данные по стаканам.

Полный ордер лог - режим в котором приходит лог всех заявок (поставленных снятых исполненных и т.д.)

( Читать дальше )

История одного разрыва

- 05 февраля 2016, 11:27

- |

Сезон 2010 — 2011. Торговал наш фонд тогда успешно. Ну а как сделать более лучше хорошо? Правильно, увеличить плечо! Наш аналитик обратил внимание на то, что спред между трехмесячными фьючами показался ему необычайно большим. От слова Очень. И родилась у него в мозгу блестящая идея этот спред продать. Поскольку торговля такого рода спредами считается менее рискованной, чем открытие позы в одну сторону, управляющие быстро согласились. Убедительно он нас тогда убедил. Казалось, все учел. И предполагаемый дивиденд, ставки, истерическую колотильность и т.д. Но как говорит RomanAndreev (привет!): если ты думаешь, что имеешь рынок, то скорее всего, именно в этот момент рынок имеет тебя. Но кто только не бросал вызов этому утверждению.

Сказано — сделано. Тогда не было календарных спредов как класса инструментов, поэтому своеобразный своп получился синтетическим. Это я сейчас осознал, что особенностью риск-менеджмента того времени был подход в точности как у брокера того бедняги, который 15 лимонов за полчаса слил: фактическая ставка ГО по свопу оказалась меньше, чем на любом плече. И это позволило набрать позу довольно немалую. Где-то 4 — 4,5 тыс. контрактов Ri у нас было открыто.

( Читать дальше )

Наступило время вернуть убытки

- 14 января 2016, 10:18

- |

Добрый день, коллеги!

Наступил 2016 год и можно уже приниматься за процедуру возврата налога и зачета убытков на фондовом рынке за 2015 год. Многие из вас закрыли прошлый год в “плюсе”. Это хорошо, но давайте вспомним, были ли у вас убытки в период с 2010 до 2014 года. Если да, тогда надо собирать документы:

1) Справки об убытках за убыточные годы. Возможно, что брокер вам даст не справку, а налоговый регистр или выписку. Казалось бы, название документа другое, но суть одна — нужен документ, в котором указана сумма убытка.

Как выглядит такой документ? В нем должна быть отражена следующая информация:

— год, за который получен убыток,

— название операции и ее код, например, если вы получили убыток по операциям с ценными бумагами, тогда код операции будет “1530”. У каждого вида дохода есть свой код, по нему легко ориентироваться,

— сумма убытка.

— и все! Не надо отражать суммы налогов в такой справке, они не нужны.

2) Справка 2-НДФЛ за прибыльный год. Если у вас прибыль за 2015 год, значит, надо справку 2-НДФЛ получить за 2015 год. Эта справка имеет свой “индивидуальный” вид — в ней отражается сумма полученного дохода и сумма удержанного налога. Вот тут сумму НДФЛ (подоходного налога) надо отражать обязательно.

( Читать дальше )

Использование стоплоссов-3

- 25 августа 2015, 08:59

- |

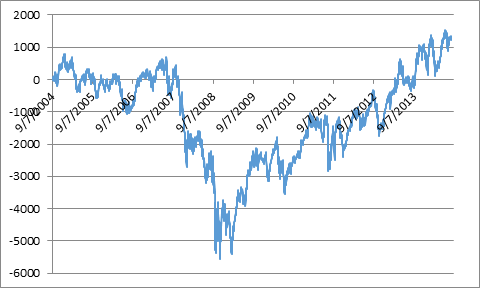

В прошлой части мы проводили симуляцию для одного определенного процесса — геометрического броуновского движения с положительным дрифтом. Можно сделать подобный же анализ для более сложных и более реалистичных наборов данных. Мы можем добавить толстые хвосты распределения, ассиметричность и т.п. Также можно сделать результат одной сделки зависимым от предыдущих. Во всех этих случаях результат будет одним и тем же — стоплоссы снижают средний доход и меняют его распределение на что-то подобное бимодальному. Но что произойдет на реальном рынке, где процесс приращения цен неизвестен и точно не соответствует нормальному? Давайте перенесем теорию в реальную торговлю.

Очевидно, многие инвесторы используют стопы. Некоторые настаивают, что стоплосс абсолютно естественнен и его правильное использование приводит, в общем, к долгосрочной успешной торговле. Не будем принимать это утверждение на веру просто из-за его распространенности и проверим, так это или нет. Учитывая, что большинство тестов показывают — стопы стоят денег, что по этому поводу думают трейдеры?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал