Избранное трейдера MrD

О распределении приращений логарифмов H+L дней («давно я не брал в руки шашек»)

- 28 мая 2021, 20:29

- |

Это исследование я сделал под влиянием бурной дискуссии на форуме о распределении «хвостов» приращений логарифмов цен, возникшей, казалось, на «пустом месте»: насколько корректны доверительные интервалы для оценок параметров линейной регрессии в альфа-бета модели?

Кроме указанной ссылки, дискуссия продолжилась в еще двух ветках: тут и тут.

Действительно, эти оценки в классическом случае строятся на основе центральной предельной теоремы для статистик оценок параметров линейной регрессии. Однако, как я уже писал на смартлабе, необходимым условием которой является скорость роста дисперсии суммы слагаемых как О(N), N – число слагаемых, а для быстрой сходимости в центральной области еще и требуется конечность абсолютного третьего момента любого слагаемого (если говорить о сходимости на всей прямой, включая «большие уклонения», то еще требуется и конечность всех моментов отдельных слагаемых). Однако эти условия не выполняются для части распределений Парето и Стьюдента с полиномиальной скоростью убывания «хвостов» и поэтому для «хорошего» приближения суммы таких слагаемых нормальным законом требуется очень большое число испытаний, которых, как правило, в альфа-бета модели, построенной на дневных данных, нет. А значит традиционные методы построения доверительных интервалов для оценок параметров этой модели «не работают».

( Читать дальше )

- комментировать

- 6.8К | ★25

- Комментарии ( 53 )

Исследуя простенькие фильтры "пилы"

- 17 мая 2021, 13:14

- |

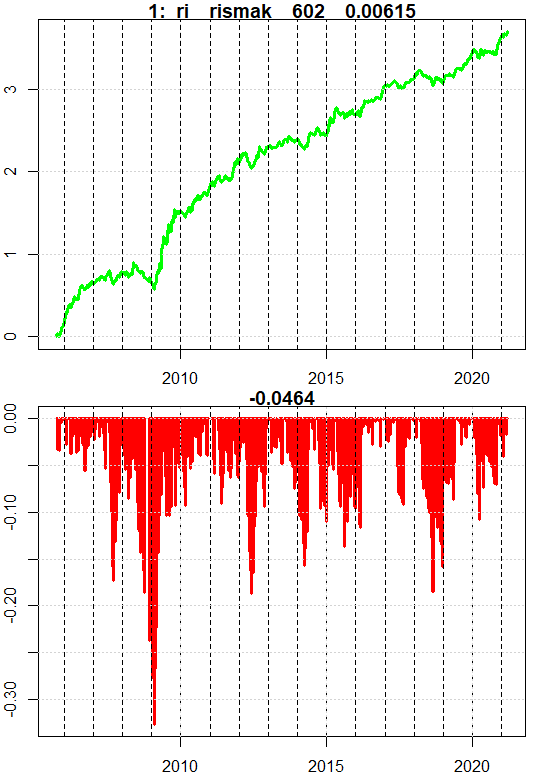

Да и рынок благоволит:

В этот раз в идею фильтра легло наблюдение за дневками. Если они идут подряд ровненько на одном горизонтальном уровне, то там пила и хорошо бы эти места пропустить. Итого, берём несколько прошедших дней, в каждом дне имеем свой хай и лоу дня. Если минимум хаев ниже максимумов лоев за выбранные дни, то там, скорее всего, была пила. Этот фильтр и проверим на примере одной лонговой системы на РИ. Все расчеты различаются только количеством дней от 1 до 7. Очевидно, что при одном дне фактически фильтр не работает, поскольку максимум за один прошедший день всегда выше минимума за этот же прошедший день. Далее картинки.

( Читать дальше )

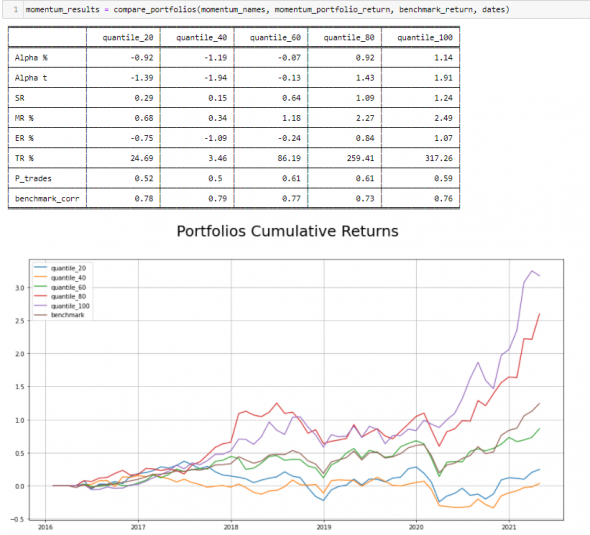

Системно тестируем аномалии на Python. Релиз библиотеки Portfolio Quantitive Research (PQR)

- 13 мая 2021, 17:42

- |

Привет! Сегодня не про результаты, а про методы. Закончил писать базовый функционал библиотеки для количественных исследований. Вот что из него можно выжать:

- Моделирование портфелей по кросс-секции и временным рядам;

- Квантильная методика формирования портфелей в % от выборки или фиксированное число инструментов;

- Возможность гибко задавать веса в портфеле по дополнительному фактору (почти smart beta);

- Можно вырывать данные для аналитики на каждом промежуточном этапе: сделки, размер позиций, комиссии, доходность портфелей;

- Возможность относительно точно учесть комиссионные расходы;

- Пока самая простая визуализация и метрики.

Как выглядит итоговая отрисовка:

Небольшая предыстория или зачем писать свой тестер

Не являясь базовым программистом, я пользовался готовыми решениями для бэктестов и особенно долго засиживался на платформе Quantopian. В прошлом году компания не получила нового транша от инвесторов и объявила о закрытии. Вместе с ней сгинул и весь написанный код, а знания синтаксиса несуществующей платформы близки по полезности к 1С-программированию при переезде в долину.

Поработав с другими сервисами, понял, что их существенные недостатки можно разделить на 3 группы:

( Читать дальше )

Оптимизации портфеля с помощью Python и PyPortfolioOpt

- 11 мая 2021, 21:57

- |

Портфельная теория Марковица(далее ПТМ) (Modern portfolio theory) — разработанная Гарри Марковицем методика формирования инвестиционного портфеля, направленная на оптимальный выбор активов, исходя из требуемого соотношения доходность/риск. Сформулированные им в 1950-х годах идеи составляют основу современной портфельной теории.

Основные положения портфельной теории были сформулированы Гарри Марковицем при подготовке им докторской диссертации в 1950—1951 годах.

Рождением же портфельной теории Марковица считается опубликованная в «Финансовом журнале» в 1952 году статья «Выбор портфеля». В ней он впервые предложил математическую модель формирования оптимального портфеля и привёл методы построения портфелей при определённых условиях. Основная заслуга Марковица состояла в предложении вероятностной формализации понятий «доходность» и «риск», что позволило перевести задачу выбора оптимального портфеля на формальный математический язык. Надо отметить, что в годы создания теории Марковиц работал в RAND Corp., вместе с одним из основателей линейной и нелинейной оптимизации — Джорджем Данцигом и сам участвовал в решении указанных задач. Поэтому собственная теория, после необходимой формализации, хорошо ложилась в указанное русло.

( Читать дальше )

Связь Lua -> ваша программа. RAM Disk.

- 11 мая 2021, 21:33

- |

Очень многие неплохо владеют основами программирования, но написать DLL, связь через TCP или что-то другое для экспорта-импорта в Lua — это достаточно сложная процедура, и требует дополнительных знаний и много времени. Однако, если такую связь как-то по простому реализовать, то решились бы многие проблемы обмена данными с C#, Python и другими средами, и не надо вникать во всяческие C-API и прочие премудрости.

Однако, есть достаточно простой и доступный способ — обмен данными через файлы. Например, так:

1. программа Lua пишет строку (строки) данных в формате CSV в файл data.csv,

2. программа Lua создает пустой файл flag.ddd,

3. ваша программа проверяет наличие файла flag.ddd, что означает, что данные готовы к чтению,

4. при наличии файла flag.ddd программа читает данные файла data.csv и удаляет файл flag.ddd,

5. программа Lua проверяет наличие файла flag.ddd, и если этот файл отсутствует пишет строку (строки) данных в файл data.csv (см. п.1)

При обратном обмене происходит все тоже самое, только имена файлов другие.

( Читать дальше )

Вопрос оптимизаторам ТС и любителям МАшек

- 05 мая 2021, 02:18

- |

Пусть у нас есть любимый актив и его история в минутных барах. Достаточная. Год. Для FX это примерно 360000 баров +-.

Выберем любимый индикатор. Пусть это будет комбинация МАшек с неизвестными параметрами.

Верно ли что на любом интервале истории можно подобрать параметры МАшек так, чтобы торговля показала положительный результат?

Тот же вопрос для моментума.

Тот же вопрос для любого другого индикатора или системы, с которыми вы имели дело (если в нем не 100500 параметров).

Просто у меня получается, что это не так.

Но, вполне возможно, что я допустил ошибку в своих расчетах.

С уважением

Портфель как замена прогноза?

- 04 мая 2021, 00:13

- |

Недавно столкнулся со следующей проблемой.

Есть набор систем, которые (в теории) должны хорошо (с положительным МО) отрабатывать следующий таймфрейм.

Попытка выбрать из них оптимальный прототип потерпела фиаско (ну, либо у меня руки кривые).

В итоге — запустил портфель из всех систем/прототипов — в среднем он работает по плану.

МЫСЛЬ.

Если из набора кандидатов в чемпионы трудно выбрать самого перспективного — следует всех заставить бежать к финишу.

Но это только в том случае, если мы знаем, что все кандидаты добегут до финиша за время, не более, чем...

Что вы думаете по этому поводу, коллеги?

С уважением

Опционы. Выбор дельты для дельта-хеджа

- 12 апреля 2021, 17:54

- |

Я решил использовать возможности своего софта и базу данных с целью сравнить различные подходы к решению этого вопроса.

Существует мнение, что классическая дельта плохо подходит для хеджа опционных конструкций.

Требуются поправки, учитывающие движение улыбки после изменения цены базового актива.

Обычно в анализ включают горизонтальное смещение улыбки, что выливается в полное или частичное использование sticky delta.

Реже говорят об учете вертикального смещения улыбки.

Популярны также разговоры о том, что при хедже греки должны быть фиксированы, чтобы избежать лишней торговли на дрожании улыбки.

В этом случае обычно используют некую усредненную или прогнозную форму кривых волатильности.

Я реализовал по своему эти подходы и выполнил их сравнительный анализ.

В данной статье не затрагиваются вопросы о поиске оптимального шага или лучшего таймфрейма для дельта-хеджа.

( Читать дальше )

Почему трейдеры используют curve fitting?

- 03 апреля 2021, 03:51

- |

Все мы, в разное время, занимались онанизмом подгонкой торговой системы на исторических данных.

Занятие это полезное и увлекательное. Но что заставляет нас думать, что «подогнанная» система будет работать в будущем?

Попробую провести математическую аналогию.

Возьмем задачу построения многочленов, наименее уклоняющихся от нуля (на некотором отрезке, ессно). Решение ее давно известно (Чебышев и более поздние товарищи).

Однако за пределами исходного отрезка (интервал оптимизации) эти многочлены начинают быстро (полиномиально) расти или падать. Т.е. как раз максимально уклоняться от нуля )))

ВОПРОС:

Когда мы оптимизируем эквити на отрезке — что заставляет нас думать, что за пределами отрезка она будет расти?

Хотелось бы услышать Ваши соображения, коллеги.

Ну т.е. у меня они тоже есть (при каких требованиях к приращениям цен и системам/индикаторам можно ожидать рост эквити), но боюсь, что при технической загрузке темы она опять будет никому не интересна...

Как всегда с уважением и просьбой в теме не срать

Простой бот для крипто биржи Deribit

- 29 марта 2021, 21:50

- |

1. Написать на python 3

2. Нужно использовать asyncio так как API Deribit работает через websockets

3. Для управления зависимостями использовать poetry

4. Запуск робота через docker и docker compose

5. Написать пару тройку юнит тестов

6. Данные по сделкам сохранять в mysql базу данных.

Не долго думая решил его закодить, потренироваться лишний раз в программировании, заодно разобраться в API Deribit.

Базу данных использовал sqlite. Юнит тесты пока не делал.

Бот можно использовать как пример работы с API Deribit. Код работает как есть без всяких гарантий.

Ссылку на гитхаб можно найти у меня в телеграме: t.me/zenoftrading/68

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал