Избранное трейдера MrD

Простой способ отличить закономерность от подгонки

- 13 апреля 2023, 11:03

- |

Хочу поделиться с теми из вас, кому это интересно, простой, но полезной фичей.

Не секрет, что все алготрейдеры в том или ином виде используют подгонку для получения рабочих стратегий.

Кто-то делает это в лоб и надеется, что полученный методом curve-fitting алгоритм будет работать в будущем.

Кто-то дополнительно делает WTF WFT тесты и отбраковывает плохих кандидатов.

Кто-то просто использует моделирование для подбора оптимальных параметров системы.

Во всяком случае мне неизвестна ни одна алгоритмическая ТС вообще без параметров.

Ниже я расскажу, как отличить пруху от собственной гениальности потенциально проявившую себя закономерность от простого результата подгонки

1. Тестируем алго в достаточно большом окне (лично я использую 500000+ баров)

2. Тестируем алго в окне вдвое большего размера (1000000+ баров)

Если результат вырос в 2 раза (примерно) — возможно, наша ТС эксплуатирует некую стабильную закономерность

Если в 1.5 раза (примерно, точнее в sqrt(2)) — скорее всего, это тупо результат подгонки

( Читать дальше )

- комментировать

- 5.1К | ★6

- Комментарии ( 109 )

Почему MA (скользящие средние) работают на рынке? Или не работают?

- 28 марта 2023, 21:34

- |

Хочу написать набор постов, которые убедительно покажут, что классический ТА на рынке не работает.

Поскольку надо с чего-то начать — попробую начать с МА.

Классическая идея заключается в том, что использование МА позволяет построить прибыльную стратегию.

Т.к. цена всегда возвращается к уровню МА.

АНТИТЕЗА:

Не цена возвращается к уровню МА, а МА возвращается к уровню цены.

Т.к. МА — не более, чем среднее от цены (арифметическое, взвешенное,… — пох)

ДЛЯ ЭСТЕТОВ:

Существуют процессы, которые возвращаются к своим средним (Орштейн-Уленбек, ...)

Но рыночные цены — это другое...

Что вы думаете по этому поводу, коллеги?

С уважение

Коннекторы Fix/Fast, Plaza2, Twime C# часть 2. Технические нюансы FIX, написание коннектора на C#.

- 27 марта 2023, 20:14

- |

Что такое FIX?

Fix — это текстовый протокол общения, который был описан и придуман Робертом Ламуро и Крисом Морсатттом. Они создали протокол FIX для внедрения электронной передачи данных об акциях между компаниями Fidelity Investments и Salomon Brothers аж в 1992 году! Первая публичная версия появилась в 1995 году и во многом была прорывной для тех лет. Задумка гениальная и простая создать некий унифицированный вариант API, если его можно так назвать, для общения между клиентом и биржей.

На этом история заканчивается и мы переходим к версии FIX 4.4, которая дожила до наших лет.

Fix общается посредством текстовых строк, которые собраны определенным образом со специальными полями.

Вот пример строки, которая отвечает за отправку ордера. Также есть другие виды сообщений в виде строки (входящие, исходящие). Logon (подключение), отклик о выставленной заявки (Execution Report), отправка ордера (Single Order) и т.д. Было разработано огромное количество полей, чтобы FIX был универсален для любой биржи.

( Читать дальше )

Как выглядит идеальная эквити?

- 13 марта 2023, 13:29

- |

В самом деле — как должна выглядеть идеальная эквити?

Желательно без картинок (хотя они приветствуются) и с минимальным обоснованием.

С уважением

Варианты прямого доступа к Московской Бирже 2023

- 12 марта 2023, 21:20

- |

smart-lab.ru/blog/310157.php

Наша МосБиржа чудотворна во всех смыслах этого слова, и обладает невероятно мощными технологическими штучками для алги!

Для начинающих есть плаза2 ФОРТС через тырнет, или более модные штучки на все рынки через VPN.

Ну а дальше, как обычно, колокация! И тут биржа молодец! На любой вкус предлагает Блэкджек.

1 Колокация стоит денег, биржа хочет взять за малюсенький 1 юнит, с блоком питания до 500 Вт включительно, всего ничего 24 к рублей в месяц.

2 Когда мы наш чудесный юнит разместили, нам нужно кабель купить для доступа к бирже, обычная оптика 10 гигабит. чтобы получать маркетдату, и отправлять наши транзакции, всего за 60 к в месяц.

3 Ну и чтобы как то дружить с нашим юнитом, управлять им, смотреть и тд тп, необходимо на юнит подключить интернет. Всего ничего, 2400 руб за 1 мегабит скорости.

( Читать дальше )

Коннекторы Fix/Fast, Plaza2, Twime C# часть 1. Подробности работы, стоимость и т.д.

- 10 марта 2023, 18:11

- |

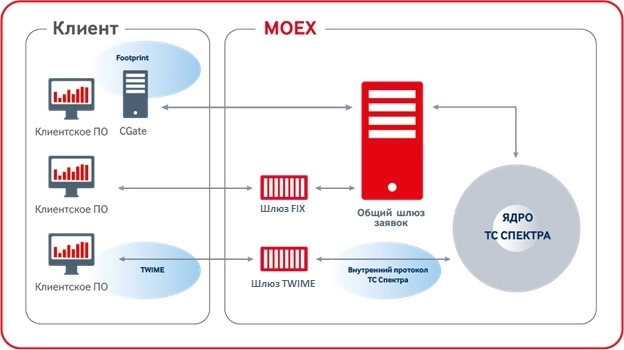

В прошлой статье я решил немного рассказать о своем опыте с прямыми коннекторами для биржи и мне очень сильно понравился отклик. Спасибо. Поэтому я начинаю серию статей, которые будут постепенно раскрывать тему прямого подключения к московской бирже (moex) с организационной части и с технической.

1. На текущий момент Twime является одним из самых быстрых, современных коннекторов к бирже, но есть некоторые нюансы. Московская биржа это не только срочный рынок, но также и фондовый и валютный рынок.

И вот тут выходят нюансы :)

Срочный рынок стоит в месяц 4 000 р./месяц, а если вы захотите торговать на фондовом или валютном, то вам придется уже платить 30 000 р. в месяц. Также отдельно стоит сказать, что Twime — это только работа с ордерами. То есть никакие маркет данные отсюда вы также не сможете получать, а это означает, что вам также понадобиться еще и Fast подключение для маркет данных (об этом чуть позже).

Я думаю, что большинство читающих здесь людей не профессиональные HFT трейдеры, а скажем так «любители», которые хотят поиграться в арбитраж к примеру и платить по 30к в месяц довольного много, поэтому такими подключениями в основном пользуются серьезные «компании/конторы», которые занимаются арбитражем на российском рынке.

( Читать дальше )

Странный феномен в рыночных ценах

- 05 марта 2023, 15:44

- |

Давеча уважаемый wistopus задал вопрос — почему я перестал публиковать в своем блоге посты по рыночной математике?

Причина банальна — их мало, кто читает, мало, кто обсуждает, зато полно срача в камментах.

Возможно, еще одна причина заключается в том, что я не привожу готовых рецептов и не выкладываю готовых решений (и не собираюсь).

Поэтому, попробую тряхнуть стариной и предложить вашему вниманию интересный феномен рыночных цен.

Начнем с моего любимого тестового кирпичика — реверсивной системы, основанной на линейном индикаторе. Точнее:

Пусть X(0), X(1), ..., X(N) — последовательность рыночных цен

Пусть D(1), ..., D(N) — последовательность их приращений D(I)=X(I)-X(I-1)

Пусть L(1), ..., L(n) — коэффициенты линейного индикатора

Сам индикатор — это Ind(I)=знак(сумма(L(J)*D(I-J)))

Если индикатор положительный — покупаем, отрицательный — продаем, ноль — пофиг (просто поверьте на слово, что ноль будет встречаться редко и на результаты не повлияет, лично я переопределяю функцию ЗНАК, чтобы она никогда ноль не выдавала. Самые щепетильные могут при нулевом индикаторе ничего не делать, т.е. сохранять предыдущую позицию).

( Читать дальше )

Коннекторы Fix/Fast, Plaza2, Twime C# с прямым доступом к MOEX

- 04 марта 2023, 15:20

- |

Приветствую.

Готов поделиться опытом работы с российскими коннекторами прямого доступа к московской биржи (MOEX). Я довольно долго искал коннекторы для прямого доступа на московскую биржу Fix/Fast, Plaza2, Twime на C#, в итоге пришлось все написать самому :)

Я пробовал использовать готовые решения (закрытые библиотеки), которые предлагает к примеру S#. Там очень часто появляются ошибки, которые могут не исправляться просто годами. Во-вторых, непонятно, что происходит внутри и огромные задержки по скорости отправления заявок. Исходные коды стоят довольно дорого и в конце неизвестно то же, что будет тебя ждать.

Поскольку я сам программист, пришлось написать эти коннекторы самому.

От перепутья коннекторов, технологий и пересечения, какой подходит под какие задачи вы офигеете.

И честно скажу полный хаос также твориться и в описании документации к этим подключениям у самой биржи.

С одной стороны высокий барьер входа это хорошо и позволяет реализовывать простые арбитражные схемы на российском рынке, что нельзя было бы сделать к примеру на других рынках. Но с другой стороны — это просто ад и кошмар. Все запутано, документация крайне не дружелюбна, нормальных примеров нет.

( Читать дальше )

Биржевое распределение вероятностей

- 13 февраля 2023, 18:28

- |

Кто не первый день торгует на бирже, тот знает, что для описания вероятностных процессов происходящих на биржевых торгах не подходит формула нормального распределения вероятностей (распределение Гаусса). Рассмотрим нормальное распределение вероятностей (НР) и биржевое распределение вероятностей (БР).

Нормальное биржевое распределение

Первое отличие БР от НР заключается в том, что БР имеет более «толстые хвосты». То есть, немного большая часть вероятностных событий находится дальше от точки математического ожидания. Этот факт можно объяснить тем, что в НР {\displaystyle \sigma } б — среднеквадратическое отклонение (волатильность) является константой, а в БР волатильность величина переменная и тоже случайная. Наличие своей дисперсии у волатильности дает нам дополнительное «размазывание» плотности вероятностей.

( Читать дальше )

Как я пришел в p2p арбитраж и написал программу

- 28 января 2023, 15:52

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал