Избранное трейдера Dachnik

Кто-нибудь решил вопрос с отображением сделок на истории в QUIK? Нужно отображение сделок на графиках из простого csv файла по разным инструментам - пните в правильном направлении, плз

- 18 декабря 2015, 21:43

- |

- ответить

- 180 | ★10

- Ответы ( 4 )

Банк Санкт-Петербург: инвесторы рукоплещут!

- 18 декабря 2015, 19:33

- |

Свершилось!

Совет директоров Банка Санкт-Петербург инициирует процедуру выкупа собственных акций с вторичного рынка по цене 46 рублей в объеме 13,8 млн. акций (3% уставного капитала).

МУАК заработал! Это очень радует акционеров!

УК Арсагера в Блогофоруме написала — статью Передовики корпоративного управления

В последнее время российские компании нечасто радуют нас позитивными новостями в части корпоративного управления. Тем приятнее нам было ознакомиться с существенным фактом, раскрытым сегодня Банком Санкт-Петербург (http://www.e-disclosure.ru/portal/event.aspx?EventId=J6eDliAgMUqYZbF4DShnuw-B-B). Согласно представленным данным Совет директоров банка инициирует процедуру выкупа собственных акций с вторичного рынка по цене 46 рублей в объеме 13,8 млн. акций (3% уставного капитала).

( Читать дальше )

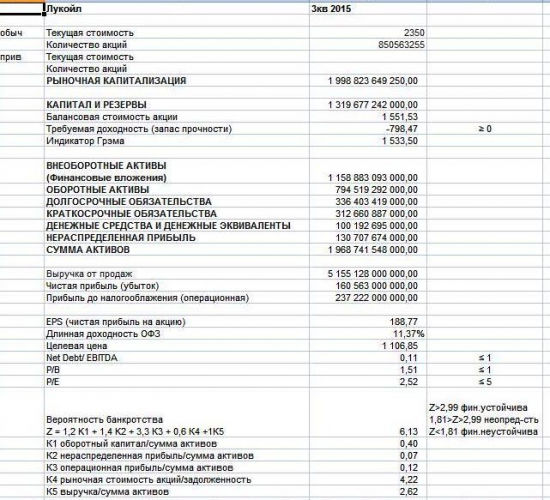

Лукойл. Дивиденды.

- 17 декабря 2015, 10:41

- |

Прогуливаясь, захожу в ресторан «Лукойл»

Привлекает вывеска: «Купи акции до 22.12. Попади в отсечку 24.12 и получи дивиденды за 9 мес в размере 65 руб на акцию».

При текущей цене в 2350 это 2,77% прибыли.

Итак, знакомлюсь с меню:

Очень низкий уровень долга Net Dept/EBIDTA = 0,11. Все долги компания может закрыть 10-й частью активов.

Коэффициент Р/Е=2,52 и показывает, за сколько годовых прибылей окупаются вложения.

По уровню банкротства 5+ за финансовую надежность.

Коэффициент Р/В=1,51 и показывает уровень перепроданности. Рыночная стоимость в 1,51 раза превышает стоимость активов. В идеале Р/В должен быть равен 0,7. Это будет недооцененность с запасом прочности в 0,3.

Ради проверки: целевая цена – 1106,85, индикатор Грэма – 1533,50, рыночная – 2350 руб. Перепроданность в 1,51 раза примерно сохраняется.

В итоге, цены в ресторане «Лукойл» мне кажутся высоковатыми, хотя сам ресторан очень привлекателен. Если бы он был единственным в городе, то цены были бы приемлемы. Но в городе есть еще такие элитные заведения как «Газпром», «Роснефть», «Башнефть», «Сургутнефтегаз». Буду ждать, когда ресторан «Лукойл» станет менее популярным. Он должен столкнуться с временными трудностями. Например, из меню исчезнет фирменное блюдо, официанты начнут хамить, а пьяный повар устроит танцы на банкетном столе гостей. Предполагаю, что после мелких неприятностей, цены в меню снизятся до приемлемых (целевых). Но в будущем ресторан должен восстановить свою популярность, а я буду хвастаться друзьям, что в нем когда-то обедал.

В общем, пока пропускаю посиделку в Лукойле и жду целевые цены.

Прошу высказывать свои соображения.

R. ОИ на фьючерс РТС

- 08 декабря 2015, 01:29

- |

Физики нервно курят в сторонке, пока юрики не могут решить куда пойдем.Юрики как мы увидим ниже по большей части в шортах. А физики экстремально в лонгах почти на 10 000 контрактов.

Так же коменты классные, в духе конспералогии.

Watto, в том то и дело, если посмотреть открытые сегодня позы юриков, то видно, что они одинаковы по объему и в лонг, и в шорт. Отсюда и возникает легкое непонимание.А как может быть иначе? Об кого открывать лонги юрикам то? Об физиков что ли с их нищенскими депо? В целом маркет мейкер это и есть Юр. Лицо и по большому счету он и является контрагентом для Юр. Лиц.

Давно еще это исследовал, нет какой-либо линейной связи между движением индекса и ОИ, и не важно кто Юрики или Физики имеют большие позиции. Вот к примеру графики ОИ Юриков, начиная с начала года. Красное — шорты, Зеленое — лонги.

( Читать дальше )

Short squeeze Сбербанка или почему Вася прав.

- 20 ноября 2015, 18:21

- |

Сегодня в моем утреннем посте я объяснил, откуда растут ноги у так называемой паники покупок акций на российском рынке http://smart-lab.ru/blog/291984.php

Теперь бы я хотел сказать несколько слов, что же случилось со Сбербанком.

Ну чтобы закрыть тему, как крупные фонды входят в акции, откройте книжку 2003 года Твардовского/Паршикова и прочитайте. Эти два достойных товарища еще 12 лет назад спалили все граали, которые бесплодно ищут обитатели смарт-лаба. Для особо ленивых скажу, что фонды при входе устанавливают коридор. Например, от 68 до 75 рублей за акцию, и в этом коридоре нанятые брокеры тихо и кропотливо неделями и месяцами проводят закуп. Если цена начинает разгоняться, то ее глушат сверху мощными продажами ранее купленных акций. В итоге задание фонда по покупке, например, 50 миллионов акций Сбербанка может быть выполнено брокером путем покупки 150 миллионов и продажи 100 миллионов акций в горизонтальном коридоре от 68 до 75 рублей. Что в принципе и происходило с акциями Сбербанка этим летом. И ни один другой брокер не посмеет на зло конкуренту разогнать цену, так как знает, что в следующий раз жертвой такого разгона может быть он. А закуп на росте в 40% — это профессиональный конфуз любого брокера. Его просто выгонят с рынка за непрофессионально произведенный закуп акций. Так что выбросите глупости про закуп Сбера зарубежными фондами из головы.

Итак, а теперь об аномалии Сбебанка последних 2-х недель. А аномалии нет. Есть шорт-сквиз

( Читать дальше )

R. Как искать закономерности на рынке

- 15 ноября 2015, 03:04

- |

В числовом ряде искать закономерности глазами это чистое безумие, Сегодня будет пара примеров того как эти самые закономерности можно искать, в частности поговорим о закономерностях типа «в последнюю неделю квартала последний час торговли зеленый чаще чем красный», подобную закономерность заметить глазами невозможно, но найдя что-то подобное можно построить примитивную, а следователно идеальную не ограниченную степенями свободы систему. И так.

Для начала нам понадобяться сами данные.

getSymbols('MICEX', from='2009-01-01', src='Finam', period='hour')

Давайте разберем несколько выдумманых гипотез относительно доходностей рынка в определенный период.( Читать дальше )

Индикатор Брента в рублях для Квик (Quick Lua Indicators)

- 09 ноября 2015, 20:17

- |

brent.lua:

Settings =

{

Name = «Brent»,

USDRUB = «USDRUB_TOM»,

line =

{

{

Name = «rubrent»,

Color = RGB (0, 255, 0),

Type = TYPE_LINE,

Width = 1

}

}

}

function Init()

return 1

end

function OnCalculate(index)

rubrent = nil

local br,n,i = getCandlesByIndex (Settings.USDRUB, 0, index, 1)

if br ~= nil then

rubrent = br[0].close * C(index)

end

return rubrent

end

Копируем в LuaIndicators (если нет — надо создать создать)

на графике с USDRUB_TOM в настройках указываем «идентификатор» равный «USDRUB_TOM»

добавляем в брент этот индикатор

всё

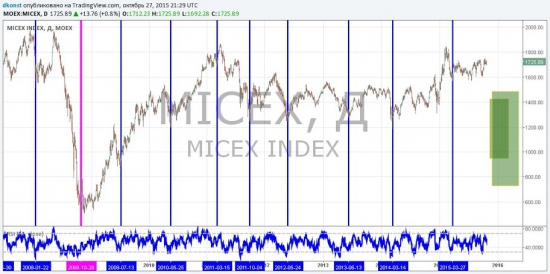

Циклический анализ индекса ММВБ

- 29 октября 2015, 14:10

- |

В добавление к ранее опубликованному волновому анализу ММВБ выкладываю циклический анализ

Циклы нам говорят:

- Низы сезонного цикла ожидаются с 17ноябрая15 года по 3марта16 года ( малый прямоугольник).

- Одновременно с сезонными низами мы ожидаем и 4х летние низы с 27ноября15 года по 5мая16 года ( большой прямоугольник).

- Так же стоит обратить внимание на уровень предыдущих низов от 27марта15 — 1569,69, если нам удастся обновить то значение, то согласно волновой теории мы находимся в падающем цикле.

- Так же стоит обратить внимание на уровень 1300 п.п., где был показан предыдущий 4х летний низ и где согласно техническому анализу находится серьезная поддержка.

Как же применять циклический анализ в реальной торговле? Ответ очевиден… ну как минимум не стоит перед годовыми+сезонными низами надеяться на быстрый рост.

( Читать дальше )

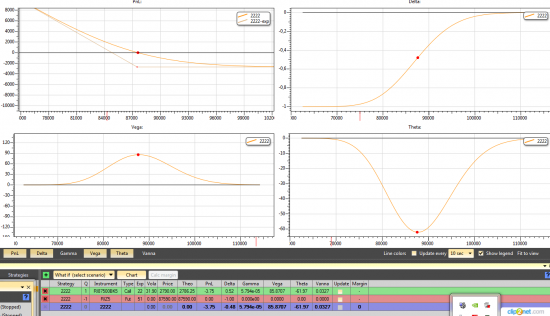

Опционы для подростков. (часть семь)

- 25 октября 2015, 20:37

- |

Еще одна тема. Использование опционов в качестве стопов. Тут надо разобраться в дефиницах. Что такое стоп? Полный выход из позиции. Вы вошли в рынок и ошиблись. Цена пошла в другую сторону. Тогда вам надо перевернуться, купить позицию в другую сторону? Или это мани менеджмент. У вас убыток более 10% и надо, просто, тупо выйти. Я никогда не понимал стопы. Ведь когда вы входите в рынок вы чем руководствуетесь. У вас есть виды на рост. Вы входите позицией, но цена туда не идет. Необходимо сократить позицию, дождаться низов и увеличить позицию. Как то так. Нахождение в рынке это риск. Как в любом бизнесе. И вы либо в бизнесе, либо нет. Невозможно создать строительную компанию и продавать ее всякий раз, когда дела идут плохо. Потом откупить, может не получиться. Вы должны быть в рынке и контролировать риски. Независимо, четверг сегодня или понедельник. У опционных позиций мы видим уровни отсечек. Это приводит к некоторой иллюзии, что цена сейчас там будет. Но будет она там на экспирацию. Я уже приводил пример с торговым роботом. В ручном режиме это выглядит так: Вы купили 10 фьючей, но рынок падает. Вы начинаете продавать по одному фьючу на каждые 1000 пунктов падения. Рынок разворачивается и вы, начинаете покупать. И когда рынок достигнет цели, плюс 2000 п, у вас 12 купленных фючей. Примерно так работает направленная дельта. Она увеличивает вашу позицию при росте и уменьшает при падении. При этом делает это без комиссии биржи и через каждый тик. За аренду такого робота, вы платите дневную Тетту. А вот волатильность и вега, как правило, не на вашей стороне. И пока мы не стали изучать календарные конструкции, посмотрим, как с этим можно справиться в одной серии.

Цена фьюча 87590. Предполагаем движение порядка 3500 пунктов в ту или иную сторону. Наш прогноз вниз. Поэтому мы продаем фьюч и покупаем 87500 колл. Как будут развиваться события? Если цена идет вниз и приходит на 8400.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал