Блог им. muxavit

Лукойл. Дивиденды.

- 17 декабря 2015, 10:41

- |

Прогуливаясь, захожу в ресторан «Лукойл»

Привлекает вывеска: «Купи акции до 22.12. Попади в отсечку 24.12 и получи дивиденды за 9 мес в размере 65 руб на акцию».

При текущей цене в 2350 это 2,77% прибыли.

Итак, знакомлюсь с меню:

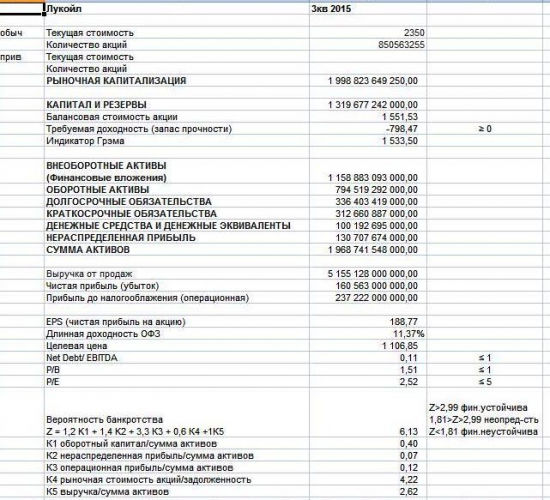

Очень низкий уровень долга Net Dept/EBIDTA = 0,11. Все долги компания может закрыть 10-й частью активов.

Коэффициент Р/Е=2,52 и показывает, за сколько годовых прибылей окупаются вложения.

По уровню банкротства 5+ за финансовую надежность.

Коэффициент Р/В=1,51 и показывает уровень перепроданности. Рыночная стоимость в 1,51 раза превышает стоимость активов. В идеале Р/В должен быть равен 0,7. Это будет недооцененность с запасом прочности в 0,3.

Ради проверки: целевая цена – 1106,85, индикатор Грэма – 1533,50, рыночная – 2350 руб. Перепроданность в 1,51 раза примерно сохраняется.

В итоге, цены в ресторане «Лукойл» мне кажутся высоковатыми, хотя сам ресторан очень привлекателен. Если бы он был единственным в городе, то цены были бы приемлемы. Но в городе есть еще такие элитные заведения как «Газпром», «Роснефть», «Башнефть», «Сургутнефтегаз». Буду ждать, когда ресторан «Лукойл» станет менее популярным. Он должен столкнуться с временными трудностями. Например, из меню исчезнет фирменное блюдо, официанты начнут хамить, а пьяный повар устроит танцы на банкетном столе гостей. Предполагаю, что после мелких неприятностей, цены в меню снизятся до приемлемых (целевых). Но в будущем ресторан должен восстановить свою популярность, а я буду хвастаться друзьям, что в нем когда-то обедал.

В общем, пока пропускаю посиделку в Лукойле и жду целевые цены.

Прошу высказывать свои соображения.

теги блога Юрий Садовничий

- ALRS

- LaraM

- MTSS

- NMTP

- акции

- Алроса

- баффет

- биржа

- Брокер

- вопрос

- Газпром

- госкомпании

- деньги

- Дивидендные акции

- дивиденды

- женщина

- идеи

- инвестиции в акции

- инвестор

- комиссия

- коррекция

- Кубаньэнерго

- Лариса Морозова

- лидеры роста и падения

- ЛСР

- Лукойл

- любовь

- Магнит

- МегаФон

- ММВБ

- ММВБ Акции

- мтс

- нефтегазовый сектор

- Нефть

- НЛМК

- НМТП

- Норникель

- обратный выкуп

- портфель

- расчет

- Северсталь

- стоимостное инвестирование

- стратегии

- топ 10

- Украина

- ФСК Россети

- фундаментальный анализ

- цены

- Цитаты

- яма

… при таком шеф-поваре есть вероятность дождаться…

А как у вас получилось P/E 2,5?

Всем приятного аппетита)