Избранное трейдера Игорь Димов

Покупки ВЭБа на средства ФНБ в 2008-м. Как это было

- 01 марта 2022, 16:51

- |

Решение о выделении 800+ млрд. рублей на поддержание ликвидности финансового сектора, санацию банков и покупку акций российских компаний (175 млрд. из этих 800+) было принято в конце сентября-начале октября. Я узнал о нем по прилету из Италии, так как пользоваться в Италии мобильным интернетом по российским сим-картам было все-таки дороговато, а в англоязычных каналах, транслируемых по ТВ в гостиницах, об этом не говорили.

На «раскачку» ВЭБу потребовалось 2-3 недели (больше 2-х, но меньше 3-х). Дальше дело происходило так. С 10 до 11 рынок отыгрывал вчерашнюю динамику сиплого. Вверх или вниз – это по ситуации. В 11:00-11:01 большим бидом сносились 5-10 первых оферов и бид зависал «в стакане». Ему «вливали», но он стоял, как «стойкий оловянный солдатик». Когда рынок понимал тщетность попыток пробить «неубиваемый» бид, цены уходили выше. И через некоторое время торговли без видимости этого бида в первых 10-ти бидов-оферов, большой бид снова появлялся в «стакане» на 1-2 месте. Дальше повторялось то, что было при первом появлении бида в 11:00-11:01. В 17:00 выяснялось, что в «стакане» бида нет и рынок валился, если валились штаты или оставался на месте в противном случае.

( Читать дальше )

- комментировать

- 11.3К | ★36

- Комментарии ( 89 )

Что делать? Вроде как придумал выход!

- 01 марта 2022, 14:48

- |

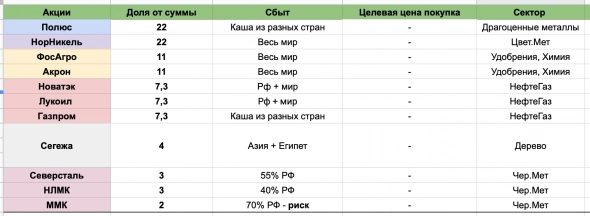

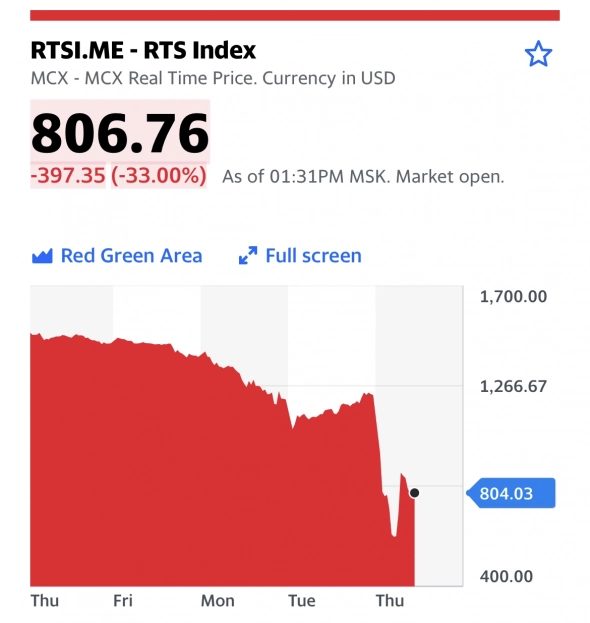

P.S. Все классы активов можно разделить на три равные доли и ждать (чего-то хорошего)

( Читать дальше )

Офз и банковские депозиты

- 01 марта 2022, 12:03

- |

В свете происходящего, повышения ставки, и уже появившихся предложений банков по депозитам выше 20% годовых в рублях, становится все более любопытный вопрос...

На сколько должны упасть офз при открытии торгов, чтобы доходность стала привлекательной?

Текущие выпуски предлагают купонную доходность (5-7%), ну и к номиналу дисконт, все вместе даёт 12+-. Сильно мало на фоне инфляции и текущих краткосрочных ставок.

Предположим, офз могут быть привлекательны при купонной доходности равной депозитной, это 20-23% (пока), тогда условный выпуск 26211 (с купоном 34.9*2) должен опуститься на уровень ниже 80% от номинала, и даунсайд тут минимум 15% от текущих 950 рубасов, и это только для равновесия с депозитом.

По длинным облигам совсем получается трешак? Например 26228 текущая (была 74.4% от номинала, с купоном 38.04*2*17), плюс премия к номиналу, и для равновесия нужно припасть ещё на 30%?

Или оно так не работает? Любопытно, при каких обстоятельствах и условиях, офз должны гипотетически стать интересны физикам, и как государство и фининституции будут себя вести в ближайшее время?

Ну а в принципе очень интересно, много людей застряло в облигах?

Всем хорошего дня и профитов, когда торги откроют, когда нибудь, если откроют, ну вы поняли) что бы ни было, удачи всем!

Продолжаем думать как жить дальше. Разбираем дивиденды металлургов в 2014 и сейчас.

- 01 марта 2022, 11:05

- |

Биржа «вовремя» спохватилась и запретила торги. В четверг ясно не было?

Есть мнение, что просто у брокеров нет механизма запрета продаж инорезами ценных бумаг, и вот его спешно делают. Ну ладно, продолжаем готовится. Напомню, что в первой части я для себя вывел стратегию покупки нефтегазового и алмазных секторов.

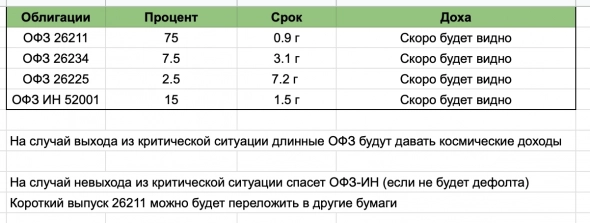

Теперь про металлургов. Цены на сталь в 2014 сильно припали.

( Читать дальше )

- комментировать

- 10.2К |

- Комментарии ( 26 )

Повышение ставки ЦБ: влияние на акции и облигации

- 01 марта 2022, 10:35

- |

Действие со стороны нашего ЦБ логично. Надо повысить привлекательность рублевых депозитов для населения, чтобы остановить отток ликвидности из банковского сектора. Также это действие может стимулировать население конвертировать доллары обратно в рубли, потому что появится

возможность сберегать в рублях на депозитах под двузначную доходность.

Переоценка акций в ближайшие дни не планируется

Повышенные ставки ОФЗ и ставка ЦБ РФ сейчас на таких уровнях, когда дивидендная доходность будет мало влиять на стоимость акций. В 2014-2020 годах ключевая ставка была гораздо выше дивидендной доходности рынка (то есть безрисковые ставки давали больше, чем дивидендные доходности).

Самые главные вводные для фундаментальных оценок мы получим, когда будут введены все пакеты санкций (согласно публичным заявлениям, впереди еще третий пакет санкций от Запада и контрсанкции от России).

Сейчас мы анализируем риски отдельно по каждой компании, связанные с потенциальным ограничением экспорта и импорта товаров со странами ЕС и США. Считаем, что самое важное — понять, чей бизнес под наибольшей угрозой, и при появлении торгов на Мосбирже ребалансировать портфель в пользу более устойчивых компаний.

( Читать дальше )

Просьба поделиться мнением, что делать сейчас с облигациями

- 28 февраля 2022, 10:52

- |

Покупал в конце дек 2021, ОФЗ и корпораты (Сбер, Магнит и другие «надежные»)

Сейчас ставка ЦБ поднялась до 20% годовых.

Пока своего мнения не выработалось, работаю-)

Просьба поделиться мнением, что делать с ОБЛИГАЦИЯМИ — продать, держать?

(с акциями для меня ситуация более-менее понятная-)

Держать первое мнение ИМХО совсем невыгодно.

Возможно, продать ( в убыток) и использовать в интрадей торговле (малый положит опыт есть)

Поделитесь мнением, как у вас и как вы планируете поступать в данной ситуации

/>/>

Паника на российской бирже: почему ETF продают по искаженной цене

- 25 февраля 2022, 14:17

- |

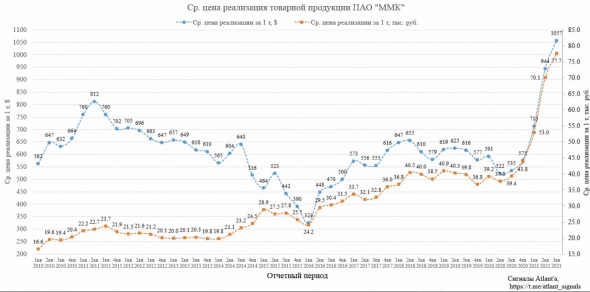

График индекса RTS 24.02.2022

То, во что никто особо не верил еще месяц назад, произошло. Россия де-факто развязала войну с соседней страной. Не буду касаться политической стороны вопроса, здесь всё слишком грустно (кратко написал свои мысли здесь) — давайте лучше поговорим про финансы.

Российский фондовый рынок, конечно, отреагировал на новости позавчерашней ночи шоком: индекс РТС на открытии рынка практически уполовинился, а от пика октября прошлого года падение составило почти 70%.

Не хочу здесь обсуждать, являются ли текущие уровни выгодными для покупки для долгосрочных инвесторов — тут каждый должен решать для себя сам (в условиях политической неопределенности такая инвестиция всё-таки продолжает нести в себе довольно большие риски). В этой статье я хотел поговорить немного о другом: о нарушении работы некоторых рыночных механизмов, которые обычно работают отлично — но сейчас могут привести к лишним потерям денег.

( Читать дальше )

Расскажите, как вчера себя показали фонды денежного рынка и ОФЗ, как "удобные кошельки".

- 25 февраля 2022, 10:54

- |

Вчера было несколько сообщений, что некоторые фонды показали себя по-разному.

Один только хвалят.

Расскажите, как вчера себя показали фонды денежного рынка и ОФЗ, как «удобные кошельки».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал