Избранное трейдера Дмитрий, Тольятти

Учитесь сберегать. Даже при маленьком доходе это вполне реально.

- 21 ноября 2021, 00:04

- |

Продвинутые сайты, блоги, заметки, будут вам вещать, что надо откладывать 10% от вашего дохода и хранить деньги в деньгах. Оставить на карточке, перевести на депозит, спрятать в конверт. Это уничтожит ваш капитал, а главным злодеем в этой истории будет инфляция. Да, и 10%, -это не то, что вам нужно. Пункты, которые заставят вас переосмыслить многое в накоплении капитала:

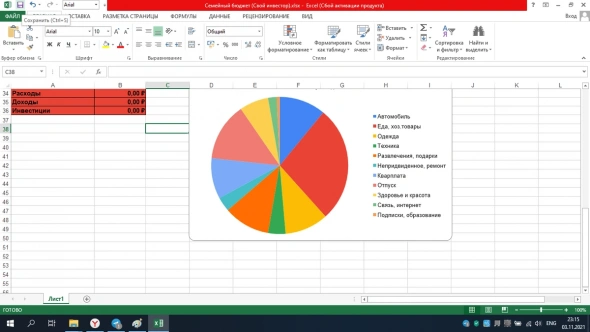

- Семейный бюджет. У меня уже была статья по этому поводу. Добавлю ещё немного мыслей по поводу этого пункта. Вести бюджет необходимо. Семья — это малый бизнес. Расходы/доходы — всё нужно учитывать, тогда вы поймёте, куда уходят ваши деньги и где изыскать их на накопление. Никакие приложения вам не нужны ни на компьютер, ни на смартфон. Обычная Google-таблица, которая всегда под рукой и в которой можно корректировать ваши показатели с любого устройства.

- План. Создайте его и придерживайтесь намеченного. Определите какую сумму вы хотите инвестировать, какую тратить на каждый пункт, а где ещё сможете изыскать денег. Заглядывайте в него часто, чтобы не сбиваться с пути.

- Откажитесь от крупных трат. Новая машина, ремонт, покупка земельного участка или последний айфон. Это вам не нужно, вы просто пускаете на ветер ваши деньги. Лучше думайте, как инвестор. Если новый ремонт обойдётся мне в 500 тысяч рублей, то ежемесячно это около 4000 рублей только дивидендов. Итак, с каждой крупной тратой берёте сумму и просматриваете див.доходность, а ещё держите в уме подорожание акций.

- Долги. Все силы и средства необходимо пустить именно на их сокращение и исчезновение. С ними трудно инвестировать, но можно.

- Доход. Его всегда можно увеличить. Вторая работа, повышение по карьерной лестницы, новое образование или фриланс. С появлением интернета возможностей заработка появилось множество, надо найти свою нишу.

- Сокращайте ваши расходы. В каких-либо пунктах ваших трат есть чёрная дыра, куда уходят ваши деньги. Брендовые вещи, рестораны быстрого питания, ненужные подписки, персональный тренер, переплата за развлечения и многое другое. Я уверен, если внимательно присмотреться, то каждый найдёт свои необоснованные траты.

- Цели. Ставьте их и добивайтесь нужно результата. Например, откладывать в инвестиции 20%, а не 10% доходов. Увеличение дохода на 20-30 тысяч рублей. Создать подушку безопасности 200 тысяч рублей. Ваша мотивация будет запредельной, если вы будете карабкаться к намеченной цели. Если 70-80% ваших целей будет исполнено, то определенно вы двигаетесь в нужном направлении.

- Не давайте в долг. Да, вам вернут его, но ваши деньги обесценятся за период долга. Конечно, есть исключение для родственников. Бывают разные ситуации в жизни.

- Брокерский счёт. Как только получаете зарплату/прибыль, то сразу отправляйте намеченный процент на счёт. И старайтесь с любой прибыли отправлять некий процент. Будет меньше соблазна, всё это растратить.

( Читать дальше )

- комментировать

- 4.1К | ★6

- Комментарии ( 32 )

Второй ИИС (ошибочно). Нужен совет.

- 16 ноября 2021, 15:33

- |

Первые шаги на пути инвестора. Проанализировав свой бюджет, начал 30-40% из него инвестировать.

- 16 ноября 2021, 15:26

- |

Изначально, ещё не касаясь тем инвестирования, я задумывался над своим бюджетом: жизнь от зарплаты до зарплаты меня не радовала. Не сказать, что я бедствовал или нуждался в чём-то, но я не умел рационально распределять свой бюджет. Навязанное чувство потребления обществом долгие годы довлело надо мной. Увы, но маркетинг делал свою работу даже если нам что-то не надо, то это необходимо купить (модную технику, брендированную одежду, статусный автомобиль). А если нет денег, то, пожалуйста, всегда есть: кредит, рассрочка, ипотека, автокредит. Замкнутый круг, из которого очень сложно выйти, но я смог.

( Читать дальше )

Вместо ETF-свой портфель на 100000 рублей на индекс ММВБ-дивиденды, количество, цена бумаг в портфеле и немного про налоги...

- 16 ноября 2021, 14:07

- |

Как формировался максимально приближенный к индексу ММВБ на общую сумму 100000рублей описал тут: smart-lab.ru/blog/739339.php

В итоге получился портфель на сумму 99714рублей, 70 коп., в который вошли 33 из 43 составляющих индекс эмитентов.

Сформированный портфель принёс бы своему обладателю за 2021год дивидендов на сумму 5525рублей, 89 коп. до уплаты налога на доходы.

Кто попал в портфель и в каком количестве приведено в таблице.

Название |

Вес в |

Лот |

Лотов |

Цена в |

Дивиденд |

Сумма |

|

индекс |

|

портфеле |

|

( Читать дальше )

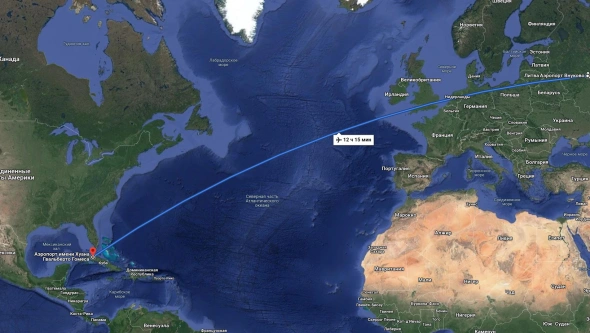

Личная жизнь / Путешествие / Куба

- 15 ноября 2021, 15:02

- |

День первый. Анапа — Москва.

Очень давно не передвигались на поезде и решили добраться до Москвы именно таким видом транспорта.

2 669 р. Анапа-Крымск, плацкарт (время в пути 1 ч. 39 м.);

23 065 р. Крымск — Москва, купе фирменного поезда (время в пути 20 ч. 10 м.);

Очень понравились условия в фирменном поезде, был удивлен наличию Wi-Fi вот с такой скоростью:

День второй. Москва — Варадеро.

1 450 р. обед в вагоне-ресторане;

( Читать дальше )

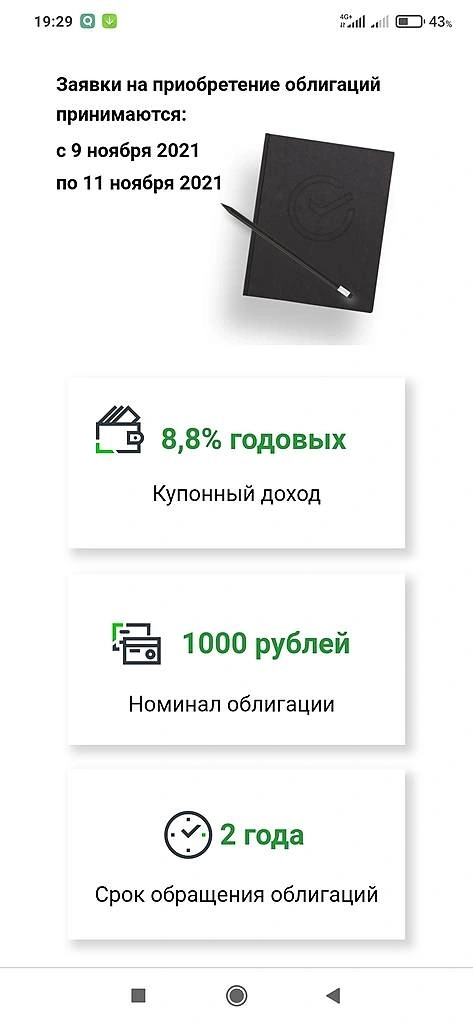

Зеленые облигации Сбера 8.8%

- 09 ноября 2021, 19:33

- |

Ссылка тут www.sberbank.ru/promo/green_bonds/?utm_source=sms&utm_medium=sms&utm_campaign=green_bonds

Посоветуйте какую ОФЗ взять

- 09 ноября 2021, 03:36

- |

Деньги понадобятся через полтора месяца.

Сейчас не хочу чтобы все лежало просто кешем, акции соответственно тоже не вариант, так как риски.

Верно ли я понимаю, что взять офз будет выгоднее, чем оставлять деньги на депозите, под 4%?

Посоветуйте какую конкретно офз в моем случае лучше всего взять.

Благодарю.

Как компании зарабатывают деньги. Производство прямогонного бензина

- 08 ноября 2021, 22:56

- |

Омский нефтеперерабатывающий завод. Фото «Газпром нефть»

Рассмотрев все продукты компаний ФосАгро и Акрон, приступаем к изучению продуктовой линейки последнего представителя сектора удобрений на Мосбирже — Куйбышевазот. Эта компания, в отличие от ФосАгро и Акрона, производит только азотные удобрения — аммиак, аммиачную селитру, карбамид, сульфат аммония и КАС. Фосфорных и калийных удобрений в портфеле компании нет. Цепочка азотных удобрений основана на переработке природного газа: метан -> водород -> аммиак; и дальнейшей переработке аммиака. Все эти технологии были уже рассмотрены при анализе ФосАгро или Акрона, поэтому в статьях о Куйбышевазоте рассмотрим его производства продукции органического синтеза. Если для Акрона вторая по значимости после удобрений технологическая цепочка — это карбамидоформальдегидные смолы, то для Куйбышевазота — шинный корд. Корд — это тканевая основа автомобильной шины, на неё наносят резиновую смесь перед вулканизацией.

( Читать дальше )

Invest Planner — бесплатный сервис учёта и аналитики инвестиций

- 02 ноября 2021, 14:54

- |

Хочу поделиться с вами историей создания бесплатного сервиса учета инвестиций Invest Planner, а также, рассказать о том, что он умеет и чем будет полезен.

Мы много лет специализируемся на туристической сфере и занимается разработкой соответствующих продуктов.

Но в 2020, все пошло не так, как мы планировали и у нас неожиданно появилось много свободного времени. Пока туризм стагнировал, мы решили провести время с пользой.

К тому моменту, когда миллионы физиков ломанулись на фондовый рынок, многие из нас уже интересовались инвестициями и были погружены в тему.

Брокерские счета были открыты у нас у разных брокеров и мы видели, что никто из них не дает нормальной аналитики.

В интернете мы нашли сервисы учета инвестиций, но либо они были бесплатными и по факту являлись просто записной книжкой со списком активов, либо же были платными, но функционала все равно не хватало.

( Читать дальше )

Полная доходность компаний (с учетом дивидендов) за последние 10 лет

- 01 ноября 2021, 11:59

- |

Всем привет!

Нашел чудеснейшие данные — информацию по полной доходности компаний (т.е. изменение курсовой стоимости + полученные дивиденды). Причем посчитаны правильно, по полной внутренней доходности, а не как некоторые «эксперты» минусуют полученные дивы из цены покупки и показывают сотни процентов годовых.

Внимание — а таблицах указана средняя доходность в % годовых без учета налога на дивиденды (поэтому компании с высокими дивидендами оказываются несколько выше в списке, чем надо). Также естественно не учтены комиссии брокера и биржи, т.к. это дело сугубо индивидуальное. Все банки тоже не присутствуют в таблице, т.к. она составлялась для определения рентабельности, что к банкам не совсем применимо.

( Читать дальше )

- комментировать

- 10.1К |

- Комментарии ( 20 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал