SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Anton

Охота на Герчика Пришел, заработал, потратил. Частный трейдинг как бизнес

- 20 апреля 2012, 15:35

- |

В гостях: Андрей Степанов (ник asf-trade), частный трейдер.

- комментировать

- ★60

- Комментарии ( 70 )

Контанго, бекворд.

- 19 апреля 2012, 14:38

- |

Увидел топик

smart-lab.ru/blog/51091.php

у меня глаз задергался.

Вот думаю дай напишу плюсиков заработаю, вещи очевидные, но иопть, глаз так и дергается.

И так из чего рождается контанго или бекворд на производном инструменте:

1 Стоимость денег, т.е. текущие ставки по валюте той или иной. (выше ставки больше контанго, отсюда кстати и контанго(бекворд) на валютных фьючах это разница по ставкам)

2 Наличие выплат по базовому активу отсутствие оных по деревативу, понятно это типа дивиденды.

3 Логистика поставки на поставочных фьючах, для акций она нулевая, для коммодов хранение до поставки денег стоит.

4 Действия спекулей и возможность противодействия им арбитражерами, ликвидность тут важна, на сипе этот пункт почти неитрален на нашем индекс-фьюче влияет, так как арбитражить тяжеловасто.

4а Иные рыночные несуразности, тут можно вспомнить как ростелеком КИТ держал при этом фьюч торговался гораздо ниже, или как полюс золото скупали перед отсечкой из-за разности зачета акций к собранию на ММВБ и РТС цена на РТС была один день ниже гораздо чем на ММВБ. (это достаточно экзотический пункт)

Вроде все.

smart-lab.ru/blog/51091.php

у меня глаз задергался.

Вот думаю дай напишу плюсиков заработаю, вещи очевидные, но иопть, глаз так и дергается.

И так из чего рождается контанго или бекворд на производном инструменте:

1 Стоимость денег, т.е. текущие ставки по валюте той или иной. (выше ставки больше контанго, отсюда кстати и контанго(бекворд) на валютных фьючах это разница по ставкам)

2 Наличие выплат по базовому активу отсутствие оных по деревативу, понятно это типа дивиденды.

3 Логистика поставки на поставочных фьючах, для акций она нулевая, для коммодов хранение до поставки денег стоит.

4 Действия спекулей и возможность противодействия им арбитражерами, ликвидность тут важна, на сипе этот пункт почти неитрален на нашем индекс-фьюче влияет, так как арбитражить тяжеловасто.

4а Иные рыночные несуразности, тут можно вспомнить как ростелеком КИТ держал при этом фьюч торговался гораздо ниже, или как полюс золото скупали перед отсечкой из-за разности зачета акций к собранию на ММВБ и РТС цена на РТС была один день ниже гораздо чем на ММВБ. (это достаточно экзотический пункт)

Вроде все.

Слабо-гамма-положительный топик

- 17 апреля 2012, 19:06

- |

Захотелось немного обобщить, для себя в первую очередь, разрозненную информацию из разных источников касательно темы сабжа. Очень, очень тезисно и кратко, источники главным образом интервью и видео + посты смартлабовцев. Все ссылки есть в местном уютном финсловаре.

Идеология, параметры и некоторые особенности.

1) Смысл и самоназвание стратегии — ультранизкорисковый арбитраж улыбки волатильности ближней и квартальной серии опционов. Философия «купил дешево — продал дорого» в терминах волатильности, реализуемая через хитрый набор-модификацию позиции.

2) Неоднократно заявленная эмпирическая вероятность неблагоприятного сценария — первые проценты, вероятность всего остального сильно выше.

3) Историческая доходность стратегии — высокая и крайне высокая, то есть двузначные проценты на экспирацию, трехзначные и выше за год.

4) Заявки лимитками в стакан не выставляются, объем берется с рынка (маркет-тейкинг), торговля ежедневная, крайне активная. Все в терминах волатильности, пут-колл без разницы, не менее 10 страйков. В некоторых страйках имеет очень большой вес от общего числа открытых позиций. ГО забито полностью.

( Читать дальше )

Идеология, параметры и некоторые особенности.

1) Смысл и самоназвание стратегии — ультранизкорисковый арбитраж улыбки волатильности ближней и квартальной серии опционов. Философия «купил дешево — продал дорого» в терминах волатильности, реализуемая через хитрый набор-модификацию позиции.

2) Неоднократно заявленная эмпирическая вероятность неблагоприятного сценария — первые проценты, вероятность всего остального сильно выше.

3) Историческая доходность стратегии — высокая и крайне высокая, то есть двузначные проценты на экспирацию, трехзначные и выше за год.

4) Заявки лимитками в стакан не выставляются, объем берется с рынка (маркет-тейкинг), торговля ежедневная, крайне активная. Все в терминах волатильности, пут-колл без разницы, не менее 10 страйков. В некоторых страйках имеет очень большой вес от общего числа открытых позиций. ГО забито полностью.

( Читать дальше )

Основные понятия теории вероятностей для всех

- 11 апреля 2012, 10:24

- |

По моей просьбе первую лекцию моего видеокурса учебный центр сделал открытой и общедоступной. Она здесь. В этой лекции по возможности «на пальцах» изложены понятия теории вероятностей, необходимые для корректной формулировки основной задачи, решаемой при построении торговых алгоритмов — задачи статистического прогноза будущих приращений цен.

С уважением

С уважением

ТЕОРИЯ ВЕРОЯТНОСТЕЙ

- 08 апреля 2012, 22:46

- |

ВЕРОЯТНОСТЕЙ ТЕОРИЯ

занимается изучением событий, наступление которых достоверно неизвестно. Она позволяет судить о разумности ожидания наступления одних событий по сравнению с другими, хотя приписывание численных значений вероятностям событий часто бывает излишним или невозможным. [...]

ЭЛЕМЕНТАРНАЯ ТЕОРИЯ

В очень простых ситуациях интуитивно ясно, каким образом можно приписать вероятности отдельным событиям. Например, если в коробку положить 8 красных и 2 белых фишки для игры в покер и хорошенько потрясти ее, то представляется более вероятным, что, извлеченная из коробки, наудачу, фишка окажется красной; и действительно, вероятность извлечь красную фишку в четыре раза больше вероятности извлечь белую фишку. Так как это испытание (извлечение из коробки первой фишки) имеет 10 возможных исходов, из которых 8 приходится на долю красных фишек, то доля благоприятных исходов подсказывает, что вероятность извлечь красную фишку составляет 8/10 или 4/5. Ту же самую ситуацию нередко формулируют иначе, говоря, что шансы вынуть красную фишку равны 4 к 1; шансы p к q означают, что какое-то событие происходит с вероятностью p/(p + q).

( Читать дальше )

занимается изучением событий, наступление которых достоверно неизвестно. Она позволяет судить о разумности ожидания наступления одних событий по сравнению с другими, хотя приписывание численных значений вероятностям событий часто бывает излишним или невозможным. [...]

ЭЛЕМЕНТАРНАЯ ТЕОРИЯ

В очень простых ситуациях интуитивно ясно, каким образом можно приписать вероятности отдельным событиям. Например, если в коробку положить 8 красных и 2 белых фишки для игры в покер и хорошенько потрясти ее, то представляется более вероятным, что, извлеченная из коробки, наудачу, фишка окажется красной; и действительно, вероятность извлечь красную фишку в четыре раза больше вероятности извлечь белую фишку. Так как это испытание (извлечение из коробки первой фишки) имеет 10 возможных исходов, из которых 8 приходится на долю красных фишек, то доля благоприятных исходов подсказывает, что вероятность извлечь красную фишку составляет 8/10 или 4/5. Ту же самую ситуацию нередко формулируют иначе, говоря, что шансы вынуть красную фишку равны 4 к 1; шансы p к q означают, что какое-то событие происходит с вероятностью p/(p + q).

( Читать дальше )

а тут кто задумавался на тему пирамиды в краткосрочных облигах?

- 07 апреля 2012, 00:34

- |

Конечно я написал банальность, но может кому будет интересно как можно делать чтобы зарабатывать мало но уверенно на облигациях.

Господа, простите мне мою серость. В облигациях, хотя это и срочный в моем понимании инструмент на процентные ставки/риски эмитента, я не очень силен.

Может идея не нова и давно кем-то эскплуатируется, может есть еще какие подводные камни.

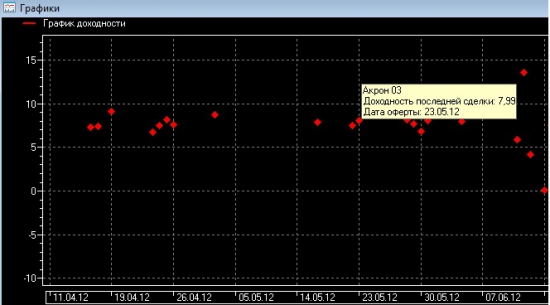

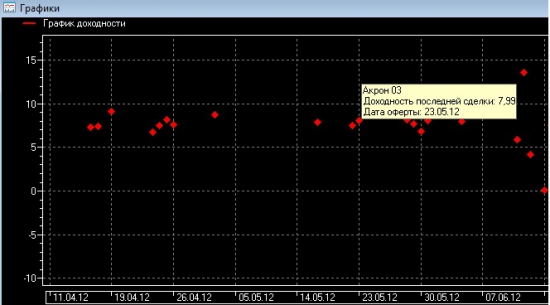

Суть простая. Берем А1 облигации ММВБ, рисуем картинку в Квике по доходности последней сделки и что мы видим:

23 05 12 то ли обратный выкуп то ли погашение, короче не суть, важно что доходность по последней сделке выше доходности по РЕПО с облигациями.

Срок очень короткий, посему риск сильного изменения процентных ставок практически отсутствует.

Собственно суть в том, что мы берем на 10 лямов этого добра под 7 доходность, размещаем в РЕПО под скажем 4-5% и имеем за мизерный риск БАНКРОСТСТВА АКРОНА в течение месяца и КАТАСТРОФИЧЕСКОГО ИЗМЕНЕНИЯ процентных ставок в течение месяца практически халявные 2% годовых (Доходность — РЕПО).

Ну конечно есть еще дисконт, издержки на голосовые площадки… итд.

Но ведь ГРААЛЬ :) или я тормоз :)

Господа, простите мне мою серость. В облигациях, хотя это и срочный в моем понимании инструмент на процентные ставки/риски эмитента, я не очень силен.

Может идея не нова и давно кем-то эскплуатируется, может есть еще какие подводные камни.

Суть простая. Берем А1 облигации ММВБ, рисуем картинку в Квике по доходности последней сделки и что мы видим:

23 05 12 то ли обратный выкуп то ли погашение, короче не суть, важно что доходность по последней сделке выше доходности по РЕПО с облигациями.

Срок очень короткий, посему риск сильного изменения процентных ставок практически отсутствует.

Собственно суть в том, что мы берем на 10 лямов этого добра под 7 доходность, размещаем в РЕПО под скажем 4-5% и имеем за мизерный риск БАНКРОСТСТВА АКРОНА в течение месяца и КАТАСТРОФИЧЕСКОГО ИЗМЕНЕНИЯ процентных ставок в течение месяца практически халявные 2% годовых (Доходность — РЕПО).

Ну конечно есть еще дисконт, издержки на голосовые площадки… итд.

Но ведь ГРААЛЬ :) или я тормоз :)

модная тема Продажа волатильности и чем это все заканчивается

- 03 апреля 2012, 11:08

- |

"

Продажа высокой волатильности

Одна из привлекательных вещей в опционах это то, что есть возможность торговать волатильностью.

я думаю, что наиболее подходящей стратегией была бы

продажа стрэнгла – продажа опционов Call и продажа опционов Put в таком же количестве."

optiontraders.ru/2008/11/16/prodazha-vysokoj-volatilnosti/

"- Продать бы сейчас волатильность,

— ликвидность маловата… придется набирать по чуть чуть"

www.option.ru/analysis/option#position

«В последнем интервью Алексей. К. сказал конкретно — вола большая была весь январь и февраль, и что он ее продавал, хотя и не любит обычно так делать.»

М. Чекулаев

«Продажа волатильности способна генерировать неограниченный убыток.»

( Читать дальше )

Продажа высокой волатильности

Одна из привлекательных вещей в опционах это то, что есть возможность торговать волатильностью.

я думаю, что наиболее подходящей стратегией была бы

продажа стрэнгла – продажа опционов Call и продажа опционов Put в таком же количестве."

optiontraders.ru/2008/11/16/prodazha-vysokoj-volatilnosti/

"- Продать бы сейчас волатильность,

— ликвидность маловата… придется набирать по чуть чуть"

www.option.ru/analysis/option#position

«В последнем интервью Алексей. К. сказал конкретно — вола большая была весь январь и февраль, и что он ее продавал, хотя и не любит обычно так делать.»

М. Чекулаев

«Продажа волатильности способна генерировать неограниченный убыток.»

( Читать дальше )

Статистические модели трендов. Авторегрессивность.

- 30 марта 2012, 20:16

- |

Обещанное продолжение. Предыдущий пост из серии: http://smart-lab.ru/blog/43277.php

В чем собственно смысл понятия авторегрессивности/автокорреляции/персистентности. Расмотрим простейший процесс в котором последующие приращения зависят от предыдущего. Обозначим приращение в момент времени t — X_t, в момент времени t + 1 — X_t+1. Соответственно мы хотим, чтобы приращение в момент времени t+1, каким то образом зависело от предыдущего t. Если выразить такую зависимость качественно, то у нас есть два варианта.

1) первый вариант, мы предполагаем что положительное приращение X_t должно увеличивать вероятность положительного приращения в следующий момент времени X_t+1, аналогично для отрицательного. Проще говоря Х_t и X_t+1 положительно скоррелированны. Такая модель является «трендовой, персистентной», то есть покупая/продавая то что растет/падает мы смещаем вероятность выигрыша в свою сторону.

2) второй вариант, мы предполагаем что положительные приращения X_t должны увеличивать вероятность отрицательных в момент времени X_t+1, а отрицательные приращения — положительных. То есть X_t и X_t+1 отрицательно скоррелированны. Такая моделья является «контр трендовой, анти-персистентной», то есть продавая то что выросло и покупаю то что упало, мы получаем статистическое преимущество.

( Читать дальше )

В чем собственно смысл понятия авторегрессивности/автокорреляции/персистентности. Расмотрим простейший процесс в котором последующие приращения зависят от предыдущего. Обозначим приращение в момент времени t — X_t, в момент времени t + 1 — X_t+1. Соответственно мы хотим, чтобы приращение в момент времени t+1, каким то образом зависело от предыдущего t. Если выразить такую зависимость качественно, то у нас есть два варианта.

1) первый вариант, мы предполагаем что положительное приращение X_t должно увеличивать вероятность положительного приращения в следующий момент времени X_t+1, аналогично для отрицательного. Проще говоря Х_t и X_t+1 положительно скоррелированны. Такая модель является «трендовой, персистентной», то есть покупая/продавая то что растет/падает мы смещаем вероятность выигрыша в свою сторону.

2) второй вариант, мы предполагаем что положительные приращения X_t должны увеличивать вероятность отрицательных в момент времени X_t+1, а отрицательные приращения — положительных. То есть X_t и X_t+1 отрицательно скоррелированны. Такая моделья является «контр трендовой, анти-персистентной», то есть продавая то что выросло и покупаю то что упало, мы получаем статистическое преимущество.

( Читать дальше )

Охота на Герчика Выпуск 20 Как совмещать аналитику и трейдинг?

- 30 марта 2012, 13:34

- |

В гостях: Дмитрий Кулешов, заместитель начальника аналитического отдела ИК РУСС-ИНВЕСТ.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал