Избранное трейдера Curieux

Trade Foolosophy

- 28 апреля 2016, 11:40

- |

Есть несколько мифов, которые должны быть развенчаны.

Миф №1. Опасно усредняться.

Это утверждение видимо происходит от патологических трусов, т.е. тех, кто однажды обжегшись на молоке теперь дуют на воду! На самом деле, усреднение это очень полезный прием в арсенале трейдера. Особенно, если он уже сидит на большом колу. Тогда имеет смысл (и даже показано) усредняться!

Но делать это лучше по умному: Допустим, у вас шорт по Сберу и большое желание добавить сверху. В этом случае, лучше подождать еще денёк/другой (т.к. замечено, что после возникновения желания всегда имеется временной лаг перед его идеальным исполнением: либо цены становятся еще лучше, либо желание пропадает и больше не возвращается) и, только после этого, можно добавить шорт. НО! Не в Сбере, а, например, в Газпроме! Т.е. вместо обычного кола мы имеем классический двузубец.

Какие бонусы получает от данного действия профессиональный трейдер.

( Читать дальше )

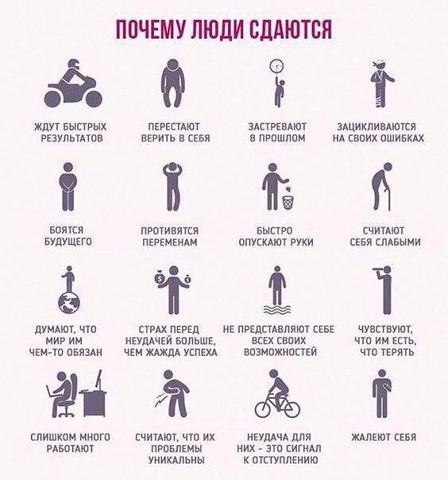

Основы психологии трейдинга — на заметку!

- 27 апреля 2016, 22:29

- |

Совет, который не теряет актуальности:

«В трейдинге нет опаснее врага, чем вы сами. Успех придет только тогда, когда вы научитесь контролировать себя и свои эмоции».

Воспоминания биржевого спекулянта (Эдвин Лефевр, 1923 г.)

1. Осторожность

Волнение (и страх перед упущенными возможностями) часто убеждает трейдера войти в игру преждевременно, до того как это действительно будет безопасно. После медвежьего рынка будет множество ложных ралли, прежде начнется настоящий разворот. Таким же образом, эмоциональное удовлетворение от прибыльной торговли может ослепить трейдера, и он не заметит сигналов о смене тенденции.

2. Терпение

Ждите правильного состояния рынка перед торговлей. Иногда лучше оставаться вне рынка и наблюдать со стороны.

3. Убеждения

Отстаивайте свои убеждения: предпримите действия, чтобы защитить вашу прибыль, когда видите, что тренд ослабевает, но не позволяйте страху лишить вас части дохода. Ведь есть хороший шанс, что тренд продолжит свое движение.

( Читать дальше )

Джесси Ливермор - Как торговать акциями

- 27 апреля 2016, 20:38

- |

Это вторая и последняя книжка Джесси Ливермора, которая замыкает мой список прочитанных книг в уходящем году (N.B. декабрь 2012). В отличие от первой, в этой Джесси не стал скрывать своё авторство. Хотя, как я уже говорил, чуть позже его жизнь закончится разорением и ужасной трагедией, в момент написания Ливермор пока находится на пике своей 40-летней карьеры спекулянта, купается в славе и богатстве и пользуется всеобщим уважением.

В книге рассказываются все секреты успешного спекулянта, но как мне кажется, их невозможно перенять без должной практики, личных взлётов и болезненных падений. Все знают о том, что торговля — это бизнес, а не игра, что с рынком не поспоришь, что надо ограничивать уровень риска — резать убытки и давать прибыли расти, что надо терпеть и ждать, поскольку беспроигрышные возможности для крупного выигрыша открываются всего 4-5 раз в год. Но знание без практики ничего не стоит.

( Читать дальше )

Система Татарина. Часть 4. Заключительная

- 25 апреля 2016, 09:02

- |

9. Работа на послеторговых сессиях.

Только наиболее ликвидные бумаги. Требование маржинальности и доступности в шорт.

Вход.

После окончания основных торгов, начиная с 18:40, ищем в «стаканах» крупную заявку, которая явно может сдвинуть результирующую цену послеторговой сессии в свою сторону. Цена должна сильно (на 0,8-1%) отличаться от Цены закрытия последней свечи основных торгов. Встаем перед ней ей в противоход.

Объем.

Без плечей, таким объемом, чтобы не сдвинуть «стакан».

Выход.

На предторговой сессии или на открытии основных торгов следующего дня.

Если мировые рынки, в первую очередь американский, пойдут против позиции, Цена чаще всего открывается близко к точке входа. В этом случае выход по безубытку или с небольшим убытком.

В противном случае цель — половина полученной разницы между ценой входа в позицию и ценой закрытия последней свечи основных торгов.

Стоп: отсутствует.

( Читать дальше )

Система Татарина. Часть 3.

- 25 апреля 2016, 08:57

- |

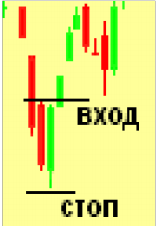

6. Свечные паттерны. Разворот

Рисунок 23

После сильной дневной свечи (от 2%) появляется свеча противоположного направления, также не менее 2%, и закрытие на макс/мин дня. Тень в направлении второй свечи не более 0,3%.

В позицию пока не входим, ждем третий день.

Если следующая свеча пробивает уровень первой и второй свечи гэпом по направлению второй свечи — входа нет.

Условие входа: открытие против второй, сигнальной свечи, или на уровне макс/мин сигнальной свечи.

Вход — стоп-приказом на уровне макс/мин второго дня (по его направлению).

Объем 2-3 плеча.

Стоп 0,3% от точки входа.

Цель — 0,5% для первых 50% позиции и 1% для вторых 50% позиции.

Если первые 50% позиции закрыты по цели 0,5%, стоп переносится на уровень цены входа в позицию.

Удержание позиции не более 30 минут.

Переноса позиции нет.

Направление позиции лонг/шорт.

( Читать дальше )

Система Татарина. Часть 2.

- 25 апреля 2016, 08:45

- |

4. Контртренд.

Работает для 30 наиболее ликвидных бумаг.

Точка входа ищется только в первые 2 часа торгов.

Не использовать, если по акции вышла новость, вызвавшая сильное движение цены (до недели тому назад) .

Вход только на свои, без плечей.

Направление позиции лонг/шорт.

При прочих равных, выбирается более «быстрая» бумага.

Желательно, чтобы бумага опережала рынок, или шла в против рынка.

Ищем бумагу, которая в первые 2 часа работы выросла на 2,5-3%. Рост отсчитывается от последней сделки вчерашнего дня, результаты послеторговой сессии не учитывается.

Вход против движения на 50% портфеля.

По-возможности ищется плотность котировок в стакане и заявка размещается перед ней (± 10 копеек).

Откуп позиции — 0,5% от точки входа.

Если после входа цена не откатывает и не продолжает движение, т.е. консолидируется, то выход через 30 минут.

Если рост продолжается до 3,5-4%, вход на оставшиеся 50% портфеля.

Стоп устанавливается на усмотрение трейдера — 4,3-4,5% роста бумаги.

При доливке позиции, средняя цена получается в районе 3—3,5% роста.

Цель устанавливается на 0,5% ниже средней цены позиции.

Есть выход по времени — макс. 30 минут после доливки.

( Читать дальше )

Объяснить необъяснимое: Откровения пирамид

- 25 апреля 2016, 02:03

- |

( Читать дальше )

Ростов-на-Дону. Куча красивых фото

- 24 апреля 2016, 21:29

- |

Оказывается, в Ростове тоже есть IKEA. Живет кстати в этом городе 1.1 млн человек. Это 10-й по численности город России. Хотя аэропорт расположен совсем недалеко от центра города, красивых фото при приземлении сделать не получилось.

Что необычного можно увидеть прям на этой фотке из нашей гостиницы Don Plaza? Во-первых, Дон, за которым уже нет никакой цивилизации. Во-вторых виден контраст, как новые здания уживаются с очень старыми. Причем во дворах старых зданий прям трущобы реальные. Странное здание справа — это Музыкальный театр.

Вот чуть крупнее и влево. Местные нам говорят, что вот этот район который прилегает непосредствено к Дону и идет вдоль реки, очень неблагоприятный и в ночное время там ходить опасно. Типа туда исторически свозили на стройку чуть ли не зэков, они там ассимилировались ну и потомство у них соответствующее. Хотя мы там и гуляли в самое что ни на есть ночное время, никаких гопников там не видели.

Видите краны там за эти высоким зданием? Это строится Ростов-Арена, где будет проходить ЧМ-2018. Видите там лужа дальше справа такая большая справа от здания? Это огромные гребной канал. А лужа слева от здания это тоже строится какой-то странный водно-спортивный

( Читать дальше )

Еще немного о проблемах в трейдинге (более развернуто)

- 24 апреля 2016, 20:38

- |

Изначально, трейдинг как и все, что основано на вероятностях, во многом соткан из субъективизма. В этом и состоит его первая сложность. В зависимоти от взгляда, настроения, подхода, и метода анализа, можно по разному интерпретировать различные ситуации на рынке, и в конкретном инструменте, не всегда, но часто. Это касается направления, а уж тем более стопов и целей.

Второй проблемой я бы назвал эмоции. Можно назвать это тильтом, так вернее. В процессе наблюдения за бумагами, чем больше тем сильнее наступает момент когда разумная/логическая часть сознания отключается/ослабевает и начинает преобладать его бессознательная часть в которой рулят инстинкты. (тут я спорить не хочу даже, я на эту тему имею образование и работаю профессионально в этой сфере :) ) И вот тут жадность и страх вступают в игру, рулят поступками человека — что заставляет делать ошибки трейдера, впрочем это также и моя основная проблема, так как я человек крайне эмоциональный и подвержен влиянию тильта (покерный термин). Есть некоторая техника, которая позволяет развивать в себе сопротивление отключению сознательной части мозга в принятии решения, но это отдельная тема.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал