Избранное трейдера Антон Иванов

И еще раз про ограничения ЦБ

- 26 сентября 2016, 15:29

- |

( Читать дальше )

- комментировать

- 216 | ★13

- Комментарии ( 37 )

С началом новой недели. Пусть у всех будет все прекрасно, как на данном фото.

- 26 сентября 2016, 09:37

- |

Торговля через американского брокера.

- 25 сентября 2016, 14:06

- |

Итак учитывая полугодовой мой опыт торговли через американского брокера могу вам кое что пояснить:

1 рекомендую желающим торговать на американских и любых других иностранных биржах выбирать одного из крупнейших и надежных американских брокеров.

2 не ведитесь на кухни или офшорные прокладки-только настоящий американский брокер

3 обратите внимание на комиссии брокера и поддержку-мой брокер берет от 0,7 до 2,40 доллара за 1 лот, имеет полностью русскоязычный сайт и русскоязычную поддержку по бесплатному телефонному номеру, поддержка обычно работает во время американской сессии.

4 обратите внимание есть ли в торговой платформе брокера режим тренировочной торговли-у моего брокера есть, платформа торговая также полностью русифицирована.

5 все необходимые документы и справки отправляются на электронный почтовый ящик брокера-сканируется документ и в электронном виде отправляется, список необходимых документов брокер пришлет на мыло.

( Читать дальше )

Хороший, плохой, х...вый.

- 24 сентября 2016, 10:12

- |

Продолжаем проект богатеем медленно.

В этом посте я открою вам величайший инвестиционный грааль. Правда я не первый, кто сообщит вам о нем. Есть еще один парень. Кажется его зовут Уоррен Баффет. А грааль собственно состоит в понимании какой бизнес можно считать хорошим а какой плохим. Чтобы выяснить это нужно ответить на два вопроса:

1. Как компания финансируется, из прибыли или допэмиссий.

2. На сколько эффективно работает капитал компании, эффективно ли компания использует нераспределенную (не выплаченную в виде дивидендов) прибыль.

Давайте рассмотрим примеры (все цифры за 1 полугодие 2016). Тест №1

Сургутнефтегаз. Акционерный капитал равен 3402729 млн. руб. Нераспределенная прибыль равна 3190129 млн. руб. Процент нераспределенной прибыли в капитале равен 93,8%. Мы видим что компания финансируется из прибыли. Это говорит о хороших операционных результатах. Компания прошла первый тест.

( Читать дальше )

Хотите рубить бабло - Простой алгоритм.

- 21 сентября 2016, 11:17

- |

В одной из первых стратегий Эд сейкота применял вполне простейшую, но эффективный алгоритм действий

Две скользящие средние экспоненциальные.

Значения. Короткая: 11. Длинная: 65

Действие. При пересечении снизу вверх короткой — покупка сверху вниз пересечении – продажа. Работает не плохо. Рекомендую для начала, но нужно усовершенствовать. Проверено!

Вот как пример. Gold, timeframe — day. Но это скорее тактика, чем стратегия.

Сколько денег я должен откладывать каждый месяц? $ 50? $ 500? 10%? 50%?

- 21 сентября 2016, 00:07

- |

Есть ли правильный ответ на вопрос о том, какую часть вашей зарплаты вы должны сберегать каждый месяц?

Если вы задаетесь вопросом: «Сколько я должен откладывать каждый месяц?», у меня есть ответ для вас: как можно больше! На деньги покупают много желаемого и много свободы.

Но если серьезно, сколько от вашей зарплаты, вы должны откладывать — это на самом деле не вопрос. Вопрос заключается в том: что вы будете делать с экономией? Если вы не мотивированы вдохновляющей целью, я могу поспорить, что вы не будете экономить много.

Так представьте свою жизнь после выхода на пенсию или досрочного выхода на пенсию, свободу, которую вы получили бы чтобы путешествовать, проводить время со своими детьми или для работы над проектом своей мечты… вы ее получите? Давайте начнем экономить!

«Лучшее время посадить дерево было 20 лет назад. Следующее лучшее время, чтобы посадить дерево — это сейчас.» Эта китайская пословица является мудрой для многих областей жизни и трудно сказать точнее, когда речь идет о сбережениях.

( Читать дальше )

Про возврат налога НДФЛ за убытки с торговли. Важный момент.

- 20 сентября 2016, 17:36

- |

На днях позвонили из налоговой, просили переделать декларацию (т.к. бух-ша заполнила как обычно для физиков, без учета биржевой специфики, а там нужно специальный лист З (не три, а «зе») заполнять), подать корректировку по ней и сдать декларации за 2013-2014 годы, где указать полученный убыток. Это все бухгалтерша подготовила, сегодня отнес… Более ранние декларации сдавать нельзя, т.к. принимают только за последние 3 года.

Вот какой важный момент получается (в НК в редакции 2010 года это все есть). Убытки, по закону, можно учитывать в течение 10 лет, но все они должны были быть своевременно задекларированы в налоговой (именно в виде деклараций с убытками), чтобы возвратом убытка потом можно было воспользоваться при получении прибыли. А тут есть ограничение в 3 предыдущих года, если вовремя не оформили все как надо.

( Читать дальше )

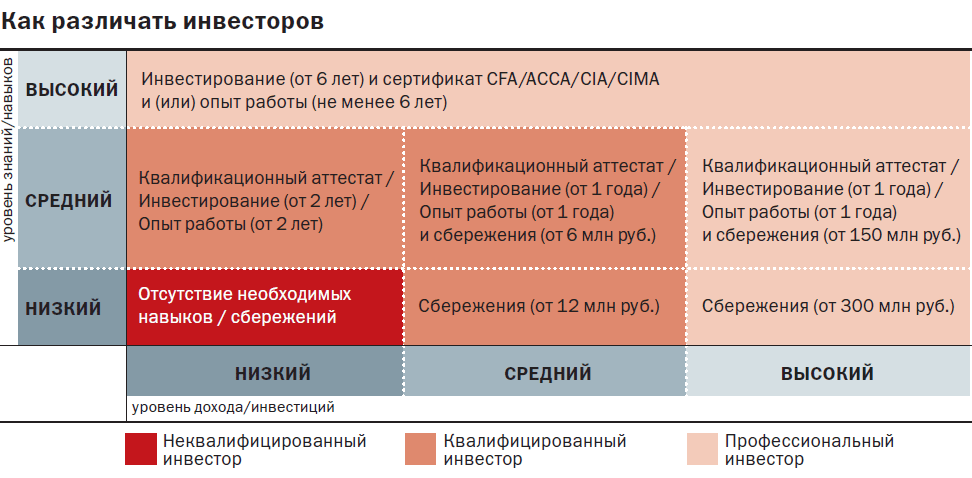

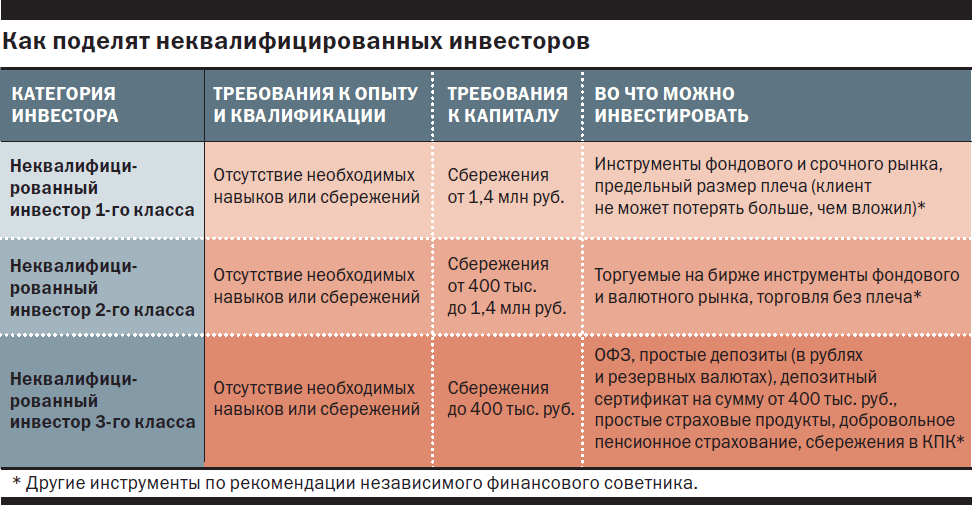

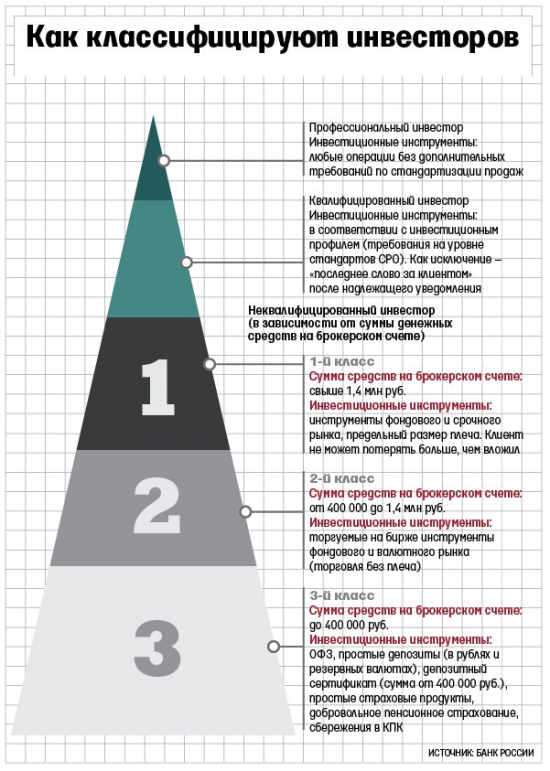

Почему мерка по деньгам, а не по знаниям и опыту,доходности по годам?

- 17 сентября 2016, 14:17

- |

Он стал тут же квалифицированным!

А другой, который диверсифицирует риски размещая капитал в 1/3 на ФР и у 3-4 брокеров по 1300 000, не квалифицированный!

И не будет иметь возможность захэджировать риски от падения ММВБ опционами, фьючерсами на срочке или валютные риски, по причине не достаточности средств на счете в 1400 000руб!

Надеюсь брокеры хэдж обсуждают? Или эта статья не важна?

Вы готовы платить фин.советнику с которым в корне не согласны?

Тому, кто видит иначе и в корне ошибается?

Вот последние новости с полей,

Вы на вершине или принимаете классовость???

www.vedomosti.ru/finance/articles/2016/09/16/657169-tsb-gotov-risk#/galleries/140737492928867/normal/1

Как посчитать реальную среднегодовую доходность ваших инвестиций?

- 15 сентября 2016, 22:11

- |

Есть два способа подсчета доходности инвестиций: ср. арифметический и ср. геометрический. Первый способ показывает завышенные результаты. Чем сильнее колеблется цена актива по годам, тем сильнее будут отличаться эти доходности.

Зачастую управляющие показывают только ср. арифметическую доходность, чтобы завлечь инвесторов. Последние «покупаются», вкладываются, а затем их доходность оказывается гораздо ниже, чем они ожидали, судя по рекламе.

Пример. Фонд в первый год получил + 100%, во второй -50% доходности. Ср. арифм. доходность равна (100-50)/2= 25%. А ср. геом. доходность равна (1+100/100)*(1-50/100)-1 = 2*0,5-1= 0. То есть управляющий вам говорит в рекламе: «Наша средняя доходность 25%». А в реальности, если бы вы вложили на два года деньги, то получили бы 0% доходности.

Можно проверить это «на пальцах»:

- вкладываете 100 руб. С учетом доходности 100%, на счете 200 руб. в конце года;

- на второй год -50%. Т.е. 200 руб. — 100 руб. = 100 руб. Заработали 0.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал