Избранное трейдера Будущий Инвестор

Не читайте отчеты по диагонали.

- 05 октября 2017, 15:25

- |

Прочитал пост про «недооцененную» Северсталь. Уважаемый аналитик правда не учел что из 93 миллиардов рублей прибыли 43 это воздух. Поскольку это рассчитанные курсовые разницы от продажи итальянского подразделения, а не реальные деньги. Если это учесть, то картина сильно поменяется. Поэтому не читайте отчеты по диагонали — рынок ведь накажет!

- комментировать

- ★2

- Комментарии ( 4 )

Лучшее, что вы можете сделать.

- 05 октября 2017, 13:58

- |

1. Умение оценить актив.

2. Правильное отношение к колебаниям рынка.

А как это сделать рассказал Бартон Биггс в книге "Вышел хеджер из тумана":

Думаю, меня можно было бы назвать человеком, родившимся с серебряной инвестиционной ложкой во рту. Мой отец был очень успешным профессиональным инвестором. Он работал в инвестиционном подразделении Bank of New York и входил в состав ряда корпоративных правлений. Мои родители дарили каждому из трех своих сыновей в день, когда нам исполнялось по 18 лет, инвестиционный портфель из приблизительно 15 акций, стоимостью примерно 150 тыс. долл., и всячески поощряли наш интерес к инвестициям. По мере нашего взросления, во время семейных обедов разговоры за столом все чаще заходили о рынках и экономике. Правда, меня они не слишком занимали. Однажды мой отец организовывал среди членов семьи соревнование по лучшему выбору акций. Каждый из нас должен был выбрать пять акций. Мой итоговый результат оказался худшим, а моя мать, которая никогда не интересовалась фондовым рынком, стала победителем. Ее подход состоял в том, чтобы выбрать компании, продукция которых ей нравилась или которые имели для нее сентиментальную привлекательность. Например, двумя компаниями, принесшими ей наибольший доход, были Procter & Gamble и Iowa Power (мама родилась и выросла в штате Айова). Я был разочарован.

( Читать дальше )

Акции ЦМТ - покупать или нет?

- 05 октября 2017, 11:33

- |

Все это было написано в ноябре 2015 года, я одно время даже держал обыкновенные акции ЦМТ. Тогда эти акции казались неплохим выбором. Кажется я даже «зацепил» то время, когда ЦМТ впервые потерял свои деньги в депозите — у банка, где держал свой депозит ЦМТ отобрали лицензию — бывает. Но акции я все равно вскоре продал — по иным причинам. Кто-же мог знать, что ЦМТ и второй раз «попадет» на банкротство банка? Хотя этот мини-анализ показывает, что акции ЦМТ и являются неплохим выбором, следует помнить, что ЦМТ дважды «попадал» на банкротство банков. И все очень похоже на то, что менеджмент «каГБэ знал». В общем, считаю нужным специально упомянуть, что ЦМТ «умеет» выбирать банки, в которых держать депозиты.

-----------------------------------

Инвестиционная привлекательность:

( Читать дальше )

Стоит ли покупать привилегированные акции МГТС?

- 05 октября 2017, 11:13

- |

Первоначально статья была написана в ноябре 2015 года, с тех пор много воды утекло, что-то может быть уже неактуальным, да и опыта в анализе компаний у меня тогда было поменьше. Но статья до сих пор пользуется популярностью, так что пусть остается как есть.

-----------------------------------------

Инвестиционная привлекательность

( Читать дальше )

Инвестиционные правила Уоррена Баффета

- 05 октября 2017, 11:06

- |

Перед тем, как инвестировать в акции конкретной компании, в соответствии с правилами Уоррена Баффета, необходимо ответить на 10 ключевых вопросов:

1) Есть ли у компании опознаваемая потребительская монополия или фирменный продукт/услуга и бренд? Или это компания сырьевого типа?

Все выше перечисленное будет склонять (а в случае с монополией — вынуждать) потребителей покупать продукт данной компании — так что потребительские монополисты и узнаваемые бренды весьма желательны. Сырьевых компаний желательно избегать, т.к. они не контролируют цены на свою продукцию и их выручка зависит от «рыночного произвола»

2) Я понимаю, как компания зарабатывает деньги? Прибыли компании устойчивы и имеют тенденцию к росту?

Понимая, как компания зарабатывает деньги, как формируется выручка и чистая прибыль — можно прогнозировать будущее компании, уж во всяком случае можно будет увереннее говорить о снижении\увеличении выручки и чистой прибыли. Понимать такие вещи нужно :)

( Читать дальше )

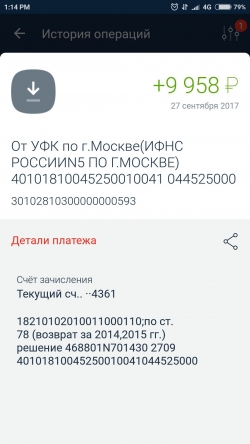

Налог пришёл на карту за 4 месяца

- 04 октября 2017, 14:57

- |

пост от 4 июля про то, как я решил вернуть налог с прибыли 14-го года.

Прошло 4 месяца, деньги пришли на карту, всё круто )

(видео)

Что можно добавить по теме:

Не зря я друзьям и знакомым рекомендую выбирать брокера из списка ТОП-20 банков. К примеру, за подготовку документов (НДФЛ и отчётов брокера) Финам берет более 10 т.р.!!! а мой Альфа-директ прислал все документы заказным и бесплатно!

Далее. Компания, которая занималась возвратом налога — по сути — избавила меня от необходимости что-то изучать и решать — работает именно с крупными банками. Что на сайте Сбербанка, что на сайте Альфа-банка, её название даже не упоминается, но именно они обрабатывают заказы и ведут клиентов от начала и до конца.

( Читать дальше )

7 смертных грехов портфельного инвестирования

- 04 октября 2017, 10:08

- |

Небольшая брошюрка от инвестиционной компании Aberdeen. Кому-то эти советы покажутся банальными, а кто-то, может быть, найдет в ней что-то полезное. В любом случае, эту брошюру стоит посмотреть хотя бы ради иллюстраций — брошюра небольшая, много времени ее прочтение не займет :) - прим. пер.

* * *

Инвестиционные ловушки и как их избежать

Инвестирование — это деятельность сопряженная с возможностью приобрести плохие привычки, прельщаться чем-то или принимать решения на основе неверных причин. Остерегаться поведенческих ловушек и искушений, которые поджидают невнимательного инвестора — это первый шаг, чтобы избежать их.

Семь смертных грехов были сформулированы в раннем христианском учении, чтобы последователи были внимательны к природным человеческим порокам — вожделение, обжорство, жадность, праздность, гнев, зависть и гордыня.

На следующих страницах мы адаптируем эти семь смертных грехов к миру инвестиций, обличая общепринятые тенденции инвесторов, которых следует избегать, чтобы достигнуть надежной долгосрочной доходности для наших клиентов.

( Читать дальше )

Как искать супердоходные акции роста

- 03 октября 2017, 10:29

- |

Ваши акции просто не растут. Да, они, кажется, дают фантастические значения, и они кажутся выгодными по сравнению с тем, какими они были до этого. Но они просто не растут. Покупать дешево и продавать дорого кажется уже не работает. Ваши золотые гуси просто не несут яйца. Почему? Возможно ваши акции пропустили что-то, что превращает обычные акции в супердоходные акции.

Что ведет к супердоходности акций

Никаких отстающих. Никакого удержания акций годами, пока они теряют ваши деньги у замораживают капитал. Никаких бессонных ночей, если вы не хотите жертвовать своей финансовой свободой. Все из-за одной вещи. Вы купили акций с растущей прибылью. Фондовый рынок не застревает в прошлом. Он фокусируется на будущем и на росте. Когда вы покупаете акции вы хотите покупать в тренде. То есть, покупать акции на который есть большой спрос со стороны участников рынка, таких как фонды и другие институциональные инвесторы. Институциональные инвесторы загружены анализом а-ля Уолл-Стрит, когда ищут знаки того, что прибыли улучшатся. Если рост прибыли достаточно сильный, то это хороший шанс, что он акция станет любимцем институциональных инвесторов, и фонды переворачивают все с ног на голову, когда покупают акции. Вот по этой причине цена акций уходит выше и превращает их в супердоходные акции.

( Читать дальше )

Предположим

- 03 октября 2017, 09:08

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал