Избранное трейдера FromDeepSpace666

Позиции Норвежского пенсионного фонда по России

- 10 мая 2020, 13:42

- |

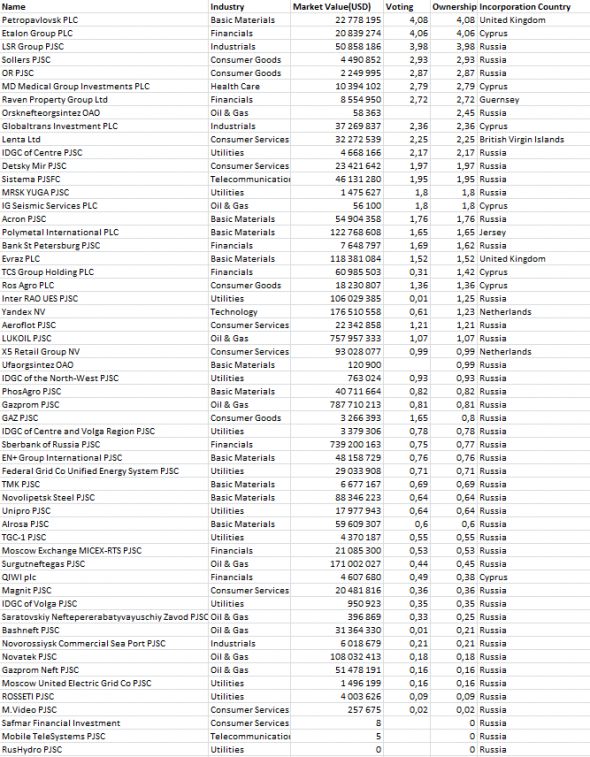

По состоянию на 31.12.2019 г. инвестиции фонда в ОФЗ составляли $2,303 млрд, а в акции российских компаний $4,054 млрд. Ниже приведен список акций, которые фонд купил. Крупнейшие инвестиции по доле владения более 2%: Петропавловск, Эталон, ЛСР, Соллерс, Обувь России, Мать и детя, Raven, Глобалтранс, Лента, МРСК Центра. Крупнейшие инвестиции по стоимости более $100 млн: Газпром, Лукойл, Сбербанк, Яндекс, Полиметалл, Евраз, Сургутнефтегаз, Новатек, Интер РАО.

Upd: дополнил таблицу Яндекс, Евраз, Полиметалл, Петропавловск, Raven

- комментировать

- ★26

- Комментарии ( 39 )

Погашать ли ипотеку досрочно, если ставки падают

- 08 мая 2020, 22:50

- |

Центробанк допустил дальнейшее снижение ключевой ставки. Стоит ли в таких условиях погашать ипотеку досрочно или только ее рефинансировать каждые полгода, рассмотрим цифры.

( Читать дальше )

Результаты портфельного инвестирования. 01 июня 2019г — 08 мая 2020г

- 08 мая 2020, 22:38

- |

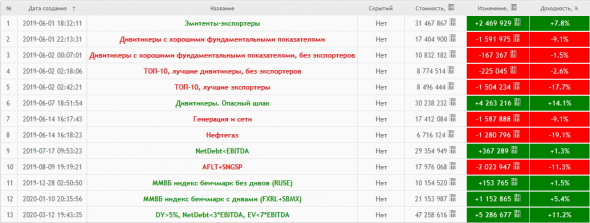

Все портфели — виртуальные.

smart-lab.ru/q/portfolio/Speculator2016/order_by_added_dt/asc/

Портфели созданы 01 июня 2019г (по ценам закрытия 31 мая 2019г) (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

Доходность портфелей указана с момента их создания и без учёта выплаченных дивидендов. (кроме портфеля ММВБ индекс бенчмарк с дивами (FXRL+SBMX), в цене компонентов которого дивиденды уже учтены)

Дивиденды не учитываются изза того, что ещё не закончена разработка раздела Смартлаба «Портфель»

( Читать дальше )

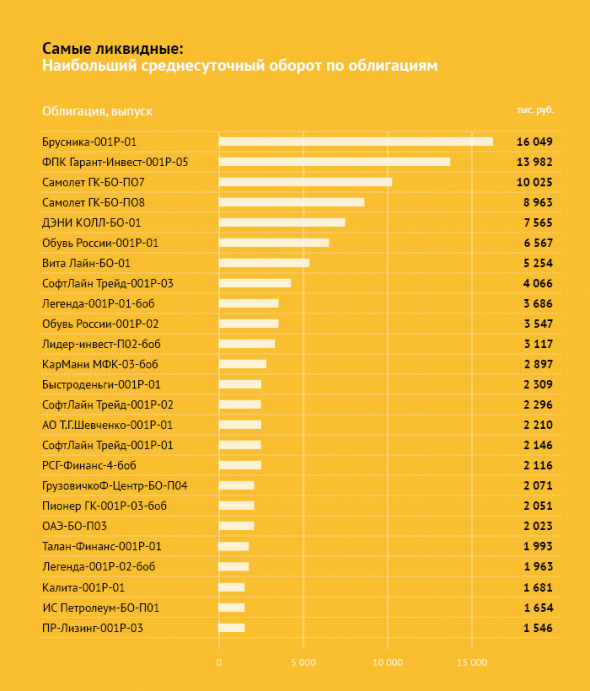

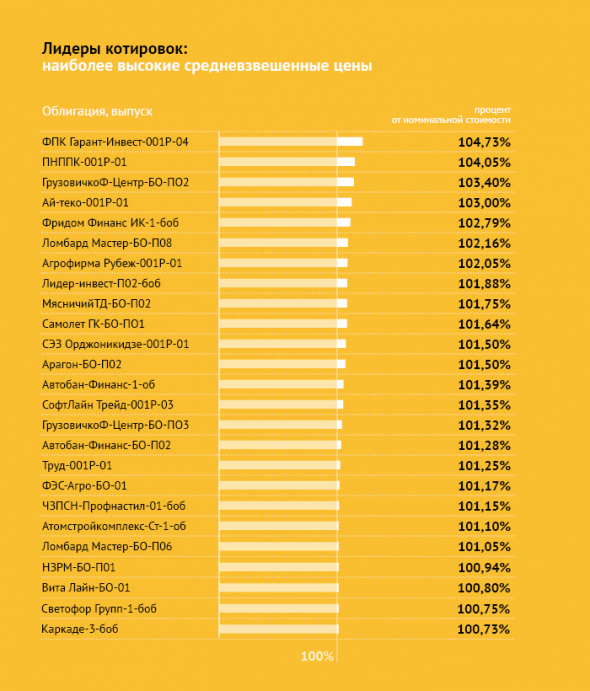

На дистанции: итоги торгов ВДО за апрель

- 08 мая 2020, 13:27

- |

Отметим, что облигации Дэни Колл являются не только самыми доходными с наиболее низкой ценой, но и продолжают держать лидерство среди самых торгуемых как по объему, так и по количеству сделок.

Наиболее просевшие облигации в цене — это практически все выпуски лизинговых компаний (обычно имеющие большую дюрацию и низкий купон, в результате рыночная доходность в 14-16% формируется ценой на 6-12% ниже номинала), а также выпуски наиболее пострадавших от пандемии компаний: Кисточки Финанс, Тред Менеджмент (сеть Lady & Gantlmrn city), ФПК Гарант Инвест (управляет торговыми комплексами).

( Читать дальше )

Дивидендные акции. Часть II: доходности, риски, гэпы

- 08 мая 2020, 12:15

- |

2:34 Доходность дивидендных акций

9:06 Дивиденды: ожидания и реальность

13:28 Компания снизила дивиденды, что дальше?

21:14 Дивидендный гэп

( Читать дальше )

Облигационный штиль: обзор рынка за первый квартал

- 07 мая 2020, 11:46

- |

На конец 1 квартала 2020 года объем биржевых корпоративных облигаций в обращении составил 13 594 млрд рублей, из которых 76% объема принадлежит эмитентам первого эшелона, а 6% — эмитентам третьего. Всего 403 эмитента разместили 1 679 выпусков биржевых облигаций, при этом ликвидным из них являются 417 выпусков 173 эмитентов общим объемом 2 615 млрд рублей.

Больше половины неликвидных выпусков принадлежат эмитентам нефтегазовой (3 702 млрд руб., 34%) и банковской (2 548 млрд руб., 24%) отраслей. В нефтегазовой отрасли большую часть занимают выпуски «Роснефти» (3 041 млрд руб., 28%), в банках большую часть занимают неликвидные выпуски Сбербанка (537 млрд руб., 21%), ВЭБ.РФ (518 млрд руб., 20%), Газпромбанка (243 млрд руб., 10%), Россельхозбанка (230 млрд руб., 9%).

( Читать дальше )

Лучшие бумаги недели. Выпуск 344 – обновления для четверга

- 07 мая 2020, 08:38

- |

Лучшие бумаги недели. Выпуск 344 – обновления для четверга

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 29.04.2020 по 06.05.2020. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 07.05.2020.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

( Читать дальше )

О продлении самоизоляции и о живучести чужого бизнеса на примере собственного

- 07 мая 2020, 08:07

- |

Вчера я в первый с конца марта раз не смотрел обращение Владимира Путина вовсе. Думаю, не только я. По сообщениям в печатных СМИ, сюжет оказался ожидаемым. Президент полностью передал полномочия по отмене ограничительных мер главам регионов. Отмена будет стрессовой, поскольку до нее самой еще, похоже, не близко. Стрессовые ассоциации пусть тоже уйдут на уровень региональных чиновников. Сергей Собянин первым из них вчера и сообщил, что режим самоизоляции в своей основе будет продолен еще не наделю. Исключение сделано для строителей и промпредприятий, которые должны начать работу с 12 мая. Компенсироваться оно, вероятно, будет новыми, пока не объявленными запретительными нормами.

Вчера я в первый с конца марта раз не смотрел обращение Владимира Путина вовсе. Думаю, не только я. По сообщениям в печатных СМИ, сюжет оказался ожидаемым. Президент полностью передал полномочия по отмене ограничительных мер главам регионов. Отмена будет стрессовой, поскольку до нее самой еще, похоже, не близко. Стрессовые ассоциации пусть тоже уйдут на уровень региональных чиновников. Сергей Собянин первым из них вчера и сообщил, что режим самоизоляции в своей основе будет продолен еще не наделю. Исключение сделано для строителей и промпредприятий, которые должны начать работу с 12 мая. Компенсироваться оно, вероятно, будет новыми, пока не объявленными запретительными нормами.( Читать дальше )

Статья про налоги. Прочтите пожалуйста.

- 06 мая 2020, 19:12

- |

Статья про налоги. Прочтите пожалуйста. 3-НДФЛ

Доброго времени суток, коллеги!

Сегодня в своей статье я опишу крайне важную и объемную тему, с которой рекомендую ознакомиться всем.

Покажу на примере Interactive Brokers.

У других брокеров аналогичная схема.

Итак, начнем

В статье будет идти повествование по налогообложению резидентов. Данная информация поможет Вам ориентироваться на рынке ценных бумаг. Информация будет полезной, как инвесторам, так и спекулянтам.

Кто признается налоговым резидентом: признаются граждане РФ, иностранные граждане, лица без гражданства, если они находится на территории РФ более 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды выезда физического лица за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья. И другие.

( Читать дальше )

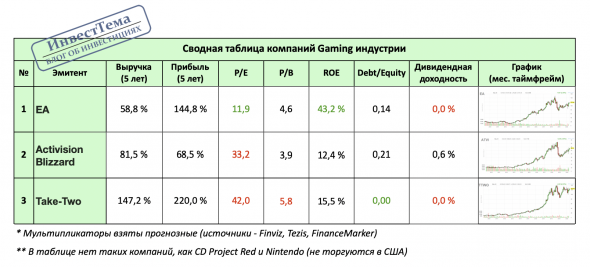

Сводная таблица мультипликаторов компаний Gaming индустрии

- 06 мая 2020, 18:13

- |

Всем привет, Друзья. Уже традиционным стала публикация сравнительной таблицы мультипликаторов по компаниям сектора, к которому относится та компания, которую анализирую. В ней можно найти не только мультипликаторы, но и другие полезные параметры. Сегодня я начал подготовку к разбору компании Electronic Arts. Очень интересные получаются выводы. В процессе подготовки сделал сравнительный анализ сектора.

Самая оперативная информация у меня в Telegram «ИнвестТема»

Как обычно, выводы позже в статье, а сейчас сравнительная таблица компаний Gaming индустрии ⬇️

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал