SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Baurkz

Кризисы. Предсказания К. Маркса

- 26 ноября 2013, 19:19

- |

Предлагаю вашему вниманию выдержку на основе поучительного видео «Кризисы. Предсказания К. Маркса» Данное видео можно найти по ссылке: http://killerwhale.ru/kinozal/

Первая часть видео посвящена истории Карла Маркса и его фундаментальному труду «Капитал». Уже тогда, в 1867 году Маркс утверждал следующее: «С развитием капитализма мир так же далек от человеколюбия, как гильотина. Единственное, что им правит – это всепоглощающая жажда наживы. Эта цель слишком низка, и пока человечество ей следует, ему не выбраться из тупиков кровавых войн, из тупиков кризисов и постыдной бедности!»

Маркс утверждал, что депрессии и спады не что иное, как родимое пятно капитализма. Иными словами, кризы являются неотъемлемой частью капиталистической системы.

В своем труде он указал на основные причины возникновения кризисов. Так основной причиной Маркс считал тот факт, что интересы капитала и общества почти полярно далеки. Именно это противоречие создает множество диспропорций и толкает мир к новым кризисам. При этом финансовый кризис является преддверием кризиса экономического.

( Читать дальше )

- комментировать

- 95 | ★1

- Комментарии ( 13 )

40 классических торговых правил, проверенных временем необходимых для выживания трейдера.

- 26 ноября 2013, 08:50

- |

1. Планируйте вашу торговлю. Торгуйте ваши планы.

2. Записывайте ваши результаты.

3. Сохраняйте позитивный настрой в независимости от ваших потерь.

4. Не приносите рынок с работы домой.

5. Постоянно повышайте уровень ваших целей.

6. Покупайте на плохих новостях и продавайте на хороших.

7. Не бойтесь покупать высоко и продавать низко.

8. Всегда имейте хорошо спланированное время для изучения рынка.

9. Изолируйте себя от мнений других.

10. Будьте всегда спокойны, настойчивы и последовательны, действуйте рационально.

11. Ограничивайте ваши потери — используйте стопы!

12. Никогда не отменяйте стоп после того как вы его поставили.

13. Никогда не входите в рынок потому, что вам надоело быть вне рынка. Быть вне позиции — это тоже позиция.

14. Не надо входить и выходить из рынка слишком часто.

15. Трейдеры учатся на потерях — не на прибыли. Изучайте каждый лосс для улучшения своих знаний о рынке.

16. Самая сложная задача в торговле — не предсказание, а самоконтроль. Успешный трейдинг сложен и часто сопровождается негативными эмоциями. Самый важный элемент успешной торговли — это Вы.

17. Всегда дисциплинируйте себя следованием заранее определенным правилам.

18. Помните, что медвежий рынок может за месяц разрушить то, что вы выстроили за три месяца бычьего рынка.

19. Не позволяйте превращаться большим профитам в большие лоссы — ставьте трейдинг-стопы на 20%.

20. Вы должны иметь план, вы должны знать свой план — и вы должны следовать ему.

21. Ожидайте потери и воспринимайте их с достоинством. Те, кто мрачнеют от потерь, обязательно пропустят следующую возможность, которая скорее всего будет прибыльной.

22. Делите вашу прибыль и никогда не рискуйте более 30% прибыли действуя против рынка.

23. Ключ к успешной торговле — изучение самого себя.

24. Различие между приобретающими на рынке и теряющими там не столько в природных способностях, сколько в способности дисциплинированно изучать свои ошибки.

25. Воспринимайте потери как шаг навстречу победе.

26. Вы приняли лосс? Забудьте о нем быстро. Вы получили профит? Забудьте о нем еще быстрее. Не позволяйте эгоизму и жадности мешать вам ясно думать и упорно трудиться.

27. Один из важнейших секретов трейдеров — соизмерять свои желания с желаниями рынка. Рынок — это истина, поскольку отражает все силы, борющиеся на нем.

28. Намного легче войти в трейд, чем выйти из него.

29. Если рынок не делает того, что вы от него ожидаете — выходите из рынка.

30. Никогда не добавляйте к проигрывающей позиции. Проигрывающая позиция означает, что Вы не правы.

31. Не пробуйте предопределить вашу прибыль.

32. Ключ к богатству в торговле — простота. Избегите методов, которые Вы не понимаете.

33. Не будьте чрезмерно любопытны в отношении причин, двигающих рынок.

34. Остерегайтесь открывать слишком большие позиции, который могут повлиять на ваши эмоции. Не будьте слишком агрессивны на рынке. Обходитесь с ним мягко, пусть ваши прибыли растут постепенно, а не взрывом.

35. Не пытайтесь определить пики и вершины.

36. Вы должны верить себе и в свою способность здраво рассуждать, если вы хотите выиграть в этой игре.

37. На тонком рынке не стоит пытаться угадать в какую сторону будет следующее большое движение — вверх или вниз.

( Читать дальше )

2. Записывайте ваши результаты.

3. Сохраняйте позитивный настрой в независимости от ваших потерь.

4. Не приносите рынок с работы домой.

5. Постоянно повышайте уровень ваших целей.

6. Покупайте на плохих новостях и продавайте на хороших.

7. Не бойтесь покупать высоко и продавать низко.

8. Всегда имейте хорошо спланированное время для изучения рынка.

9. Изолируйте себя от мнений других.

10. Будьте всегда спокойны, настойчивы и последовательны, действуйте рационально.

11. Ограничивайте ваши потери — используйте стопы!

12. Никогда не отменяйте стоп после того как вы его поставили.

13. Никогда не входите в рынок потому, что вам надоело быть вне рынка. Быть вне позиции — это тоже позиция.

14. Не надо входить и выходить из рынка слишком часто.

15. Трейдеры учатся на потерях — не на прибыли. Изучайте каждый лосс для улучшения своих знаний о рынке.

16. Самая сложная задача в торговле — не предсказание, а самоконтроль. Успешный трейдинг сложен и часто сопровождается негативными эмоциями. Самый важный элемент успешной торговли — это Вы.

17. Всегда дисциплинируйте себя следованием заранее определенным правилам.

18. Помните, что медвежий рынок может за месяц разрушить то, что вы выстроили за три месяца бычьего рынка.

19. Не позволяйте превращаться большим профитам в большие лоссы — ставьте трейдинг-стопы на 20%.

20. Вы должны иметь план, вы должны знать свой план — и вы должны следовать ему.

21. Ожидайте потери и воспринимайте их с достоинством. Те, кто мрачнеют от потерь, обязательно пропустят следующую возможность, которая скорее всего будет прибыльной.

22. Делите вашу прибыль и никогда не рискуйте более 30% прибыли действуя против рынка.

23. Ключ к успешной торговле — изучение самого себя.

24. Различие между приобретающими на рынке и теряющими там не столько в природных способностях, сколько в способности дисциплинированно изучать свои ошибки.

25. Воспринимайте потери как шаг навстречу победе.

26. Вы приняли лосс? Забудьте о нем быстро. Вы получили профит? Забудьте о нем еще быстрее. Не позволяйте эгоизму и жадности мешать вам ясно думать и упорно трудиться.

27. Один из важнейших секретов трейдеров — соизмерять свои желания с желаниями рынка. Рынок — это истина, поскольку отражает все силы, борющиеся на нем.

28. Намного легче войти в трейд, чем выйти из него.

29. Если рынок не делает того, что вы от него ожидаете — выходите из рынка.

30. Никогда не добавляйте к проигрывающей позиции. Проигрывающая позиция означает, что Вы не правы.

31. Не пробуйте предопределить вашу прибыль.

32. Ключ к богатству в торговле — простота. Избегите методов, которые Вы не понимаете.

33. Не будьте чрезмерно любопытны в отношении причин, двигающих рынок.

34. Остерегайтесь открывать слишком большие позиции, который могут повлиять на ваши эмоции. Не будьте слишком агрессивны на рынке. Обходитесь с ним мягко, пусть ваши прибыли растут постепенно, а не взрывом.

35. Не пытайтесь определить пики и вершины.

36. Вы должны верить себе и в свою способность здраво рассуждать, если вы хотите выиграть в этой игре.

37. На тонком рынке не стоит пытаться угадать в какую сторону будет следующее большое движение — вверх или вниз.

( Читать дальше )

Как вы будете зарабатывать в США?

- 16 ноября 2013, 09:34

- |

Итак, допустим, ваша голубая мечта — смыться в обитель прогрессивной цивилизации — США. Сразу скажу, что не факт, что реальность оправдает ваши мечты. Фактически, для того, чтобы переехать в США, у вас может быть только несколько мотивов:

1. Вы очень богаты и вам на пятки уже наступает ФСБ.

2. Вы дееспособный нищеброд из глубинки.

3. Вас пригласили в США по работе, как специалиста высого профиля.

4. Вы не в состоянии уже терпеть то дерьмо, к-е происходит вокруг вас в России.

Если же вы бездельник и неудачник, и думаете, что, приехав в США, сразу станете удачником, то, вы заблуждаетесь. Тут придется тяжело работать, чтобы что-то заработать. Да тут:

Чтобы жить более менее комфортно тут во Флориде, вам необходимо иметь $5000 в месяц. Этого хватит на норм хату, на машину в лизинг, интернет и еду:)

Соответственно, если планируете жить тут, только лишь торгуя, то вам необходимо генерировать $60,000 income after tax. Честно говоря, не знаю, какой будет налог, если вы будете жить в США постоянно, и торговать на ФОРТС, но допустим все те же 13% (счет открыт на подставное лицо в России). В этом случае вам надо генерить:

( Читать дальше )

1. Вы очень богаты и вам на пятки уже наступает ФСБ.

2. Вы дееспособный нищеброд из глубинки.

3. Вас пригласили в США по работе, как специалиста высого профиля.

4. Вы не в состоянии уже терпеть то дерьмо, к-е происходит вокруг вас в России.

Если же вы бездельник и неудачник, и думаете, что, приехав в США, сразу станете удачником, то, вы заблуждаетесь. Тут придется тяжело работать, чтобы что-то заработать. Да тут:

- относительно неплохой уровень жизни у обычных людей

- но в целом высокая конкуренция везде, поэтому легких денег тут не будет.

Чтобы жить более менее комфортно тут во Флориде, вам необходимо иметь $5000 в месяц. Этого хватит на норм хату, на машину в лизинг, интернет и еду:)

Соответственно, если планируете жить тут, только лишь торгуя, то вам необходимо генерировать $60,000 income after tax. Честно говоря, не знаю, какой будет налог, если вы будете жить в США постоянно, и торговать на ФОРТС, но допустим все те же 13% (счет открыт на подставное лицо в России). В этом случае вам надо генерить:

( Читать дальше )

Нобелевская премия по экономике за 2013 и проблемы фондового рынка.

- 06 ноября 2013, 10:18

- |

Присуждение нобелевской премии по экономике Юджину Фаме, Роберту Шиллеру и Ларсу Питеру Хансену возобновило дискуссии об эффективности и границах применимости краткосрочных и долгосрочных прогнозов. Так как предложенная Ю. Фамой идея информационной эффективности рынка, по сути, есть другая формулировка главной аксиомы теханализа – цены учитывают все, а подход Р. Шиллера опирается, прежде всего, на результаты работы компании (отношение дивидендов к цене), то эта дискуссия, по сути, представляет собой спор сторонников фундаментального и технического анализов. Первый подход активно развивается УК «Арсагера». Их точка зрения представлена на площадке смарт-лаба блогом http://smart-lab.ru/my/Arsagera/. Сторонников технического анализа гораздо больше и выделить кого либо, кто персонифицировано выражает эту точку зрения сложно.

Эта дискуссия началась в блоге http://smart-lab.ru/blog/145649.php. Однако продолжения не получила.

( Читать дальше )

Эта дискуссия началась в блоге http://smart-lab.ru/blog/145649.php. Однако продолжения не получила.

( Читать дальше )

Торговля акциями при высокой волатильности

- 06 ноября 2013, 09:44

- |

Сегодня инвесторы могут купить или продать акции всего лишь одним нажатием мыши или жестом на планшетном компьютере или даже смартфоне. При этом свои услуги предлагает на выбор почти сотня онлайн-брокеров. Таким образом, инвестировать в фондовый рынок сейчас как никогда легко. Механизм заключения сделок бывает простым, и ввести приказ можно одним кликом мыши. Но в какой момент этот приказ будет исполнен? В спокойные времена – скорее всего, почти моментально. Однако на волатильном фондовом рынке ситуация может быть иной. При торговле акциями в онлайновом режиме осторожность, с которой принимаются инвестиционные решения, должна быть удвоена.

Основная проблема при покупке и продаже акций через торговые платформы заключается в том, что в периоды крайней нестабильности инвесторы не могут быть уверены в том, что их сделка будет исполнена по той цене, по которой они хотят. Это объясняется тем, что в такие периоды брокеры – и онлайновые, и традиционные – обрабатывают огромный поток приказов. В результате, возникает колоссальный дисбаланс, который приводит к задержкам в исполнении приказов. Компьютерные системы становятся перегружены, и приказы отправляются в системную очередь. Для того чтобы без потерь преодолевать такие периоды, онлайн-брокеры и брокерские дома разработали специальные правила, призванные защитить их от высоких рыночных рисков и одновременно обеспечить непрерывное исполнение приказов клиентов. Некоторые фирмы, например, приостанавливают автоматическое исполнение приказов и стараются обрабатывать их вручную. Также может быть ограничено количество акций, которые можно купить в определенном секторе. Обычно это касается тех секторов, где наблюдается самая высокая волатильность.

( Читать дальше )

Основная проблема при покупке и продаже акций через торговые платформы заключается в том, что в периоды крайней нестабильности инвесторы не могут быть уверены в том, что их сделка будет исполнена по той цене, по которой они хотят. Это объясняется тем, что в такие периоды брокеры – и онлайновые, и традиционные – обрабатывают огромный поток приказов. В результате, возникает колоссальный дисбаланс, который приводит к задержкам в исполнении приказов. Компьютерные системы становятся перегружены, и приказы отправляются в системную очередь. Для того чтобы без потерь преодолевать такие периоды, онлайн-брокеры и брокерские дома разработали специальные правила, призванные защитить их от высоких рыночных рисков и одновременно обеспечить непрерывное исполнение приказов клиентов. Некоторые фирмы, например, приостанавливают автоматическое исполнение приказов и стараются обрабатывать их вручную. Также может быть ограничено количество акций, которые можно купить в определенном секторе. Обычно это касается тех секторов, где наблюдается самая высокая волатильность.

( Читать дальше )

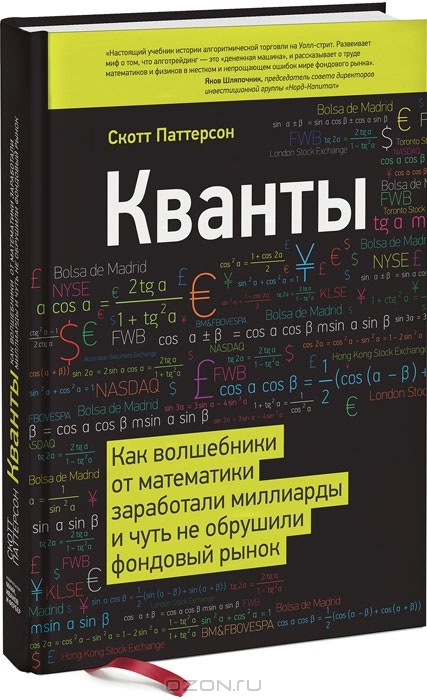

рецензия на книгу Скотта Паттерсона "Кванты"

- 04 ноября 2013, 22:02

- |

Рецензия на книгу «Кванты» — Скотт Паттерсон (Скачать)

продолжаю читать книги о кризисе 2007-2008 (предыдущие посты smart-lab.ru/blog/144020.php и smart-lab.ru/blog/128692.php)и так, книга Скотта Паттерсона «Кванты»

«Эта книга о квантах — королях Уолл-стрит, колдующих над фондовым рынком. О тех, кто устроил кризис 2007 года, кто сейчас выводит из него мировую экономику и, увы, имеет возможность повторить этот круг еще не раз.

Что мы знаем о людях, творящих финансовую историю? Ничего, кроме стереотипов. Они делают деньги из ничего? В каком-то смысле да. Некоторые из них начали путь к богатству с нескольких десятков долларов. Возможно, не обошлось без удачи. Но мало кто знает, что первые и самые важные инвестиции кванты в свое время сделали в образование и саморазвитие. Люди, находящиеся на вершине финансовой пирамиды — не фокусники. Это математики и физики, шахматисты и блестящие игроки — в покер ли, в блэкджек. А игра на Уолл-стрит, в которой они ставят на кон миллиарды, основана на непостижимых математических моделях и сложнейших компьютерных программах.

( Читать дальше )

Еще раз про делеверидж

- 30 октября 2013, 10:42

- |

Про делеверидж в американской экономике много писал в 2013 году.

В конце сентября вышел отчет Z.1 Flow of Funds за второй квартал. Обновил цифры и добавил несколько важных моментов в описание процесса делевериджа после появления видео от Рэя Далио «Как действует экономическая машина?» (в том же посте ссылки на мои материалы по этой теме).

Начну с теоретической части, затем представлю обновленные графики и цифры, в конце подведу выводы.

Итак, согласно концепции Рэя Далио, существуют три главные силы, лежащие в основе экономического роста:

1. Рост производительности (долгосроч.период, голубая линия)

2. Кратковременный кредитный цикл (5-10 лет, зеленая линия)

( Читать дальше )

В конце сентября вышел отчет Z.1 Flow of Funds за второй квартал. Обновил цифры и добавил несколько важных моментов в описание процесса делевериджа после появления видео от Рэя Далио «Как действует экономическая машина?» (в том же посте ссылки на мои материалы по этой теме).

Начну с теоретической части, затем представлю обновленные графики и цифры, в конце подведу выводы.

Итак, согласно концепции Рэя Далио, существуют три главные силы, лежащие в основе экономического роста:

1. Рост производительности (долгосроч.период, голубая линия)

2. Кратковременный кредитный цикл (5-10 лет, зеленая линия)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал