SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Batareykin

Интервью с Андреем Дрониным

- 13 мая 2014, 17:16

- |

Один из мастодонтов российского рынка деривативов рассказал Financial One о том, как он торговал «на полу» Санкт-Петербургской фьючерсной биржи 20 лет назад, и о том, чем живет российский рынок опционов сегодня.

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 18 )

Убытки прошлых лет сальдируются по типам базовым активов

- 13 мая 2014, 14:52

- |

Cегодня будет достаточно важный кейс по возврату излишне уплаченных налогов трейдерами. Возможно, он будет несколько мудренный, но достаточно важный ибо надо четко понимать какие активы и когда можно сальдировать.

Напомню основную мысль — возвращайте часть своих налогов в прибыльных годах за счет прошлых убыточных лет.

Итак, у нас есть следующие базы:

1) Ценные бумаги, которые обращаются на организованном рынке ценных бумаг;

2) Ценные бумаги, которые не обращаются на организованном рынке ценных бумаг;

3) Финансовые инструменты срочных сделок (ФИСС), которые обращаются на организованном рынке ценных бумаг;

4) Финансовые инструменты срочных сделок (ФИСС), которые не обращаются на организованном рынке ценных бумаг.

Итак, «мешать» указанные базы при учете прошлогодних убытков, никак нельзя.

Надо запомнить четыре правила:

Первое

Не допускается перенос на будущие периоды убытков, полученных по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, и по операциям с ФИСС, не обращающимися на организованном рынке;

( Читать дальше )

Напомню основную мысль — возвращайте часть своих налогов в прибыльных годах за счет прошлых убыточных лет.

Итак, у нас есть следующие базы:

1) Ценные бумаги, которые обращаются на организованном рынке ценных бумаг;

2) Ценные бумаги, которые не обращаются на организованном рынке ценных бумаг;

3) Финансовые инструменты срочных сделок (ФИСС), которые обращаются на организованном рынке ценных бумаг;

4) Финансовые инструменты срочных сделок (ФИСС), которые не обращаются на организованном рынке ценных бумаг.

Итак, «мешать» указанные базы при учете прошлогодних убытков, никак нельзя.

Надо запомнить четыре правила:

Первое

Не допускается перенос на будущие периоды убытков, полученных по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, и по операциям с ФИСС, не обращающимися на организованном рынке;

( Читать дальше )

ЕЦБ в решимости... спасти банки от нового финансового кризиса, а не от дефляции в Еврозоне

- 09 мая 2014, 09:54

- |

Все же пост пришлось писать уже после выступления Марио Драги из-за передислокации в теплые края, но меня несколько удивило четкая речь главы ЕЦБ. Что я выделил для себя, как основное в его политике ““forward guidance”:

- Мы готовы к действиям на следующем заседании в июне;

- Мы обсуждали весь спектр инструментов.

Сейчас все ломают головы над тем, что же предпримет ЕЦБ уже в ближайшее время. Судя по всему, что, во-первых, евро станет волатильным перед следующим решением по ставкам, а во-вторых, все будут ждать цифр по инфляции за июнь месяц.

Сейчас все ставят на то, что ЕЦБ снизит ключевую процентную ставку MRO с 0.25% до 0.1%, а DF будет снижена от нуля до -0.15%. На сколько вероятен данный сценарий – это одно дело, но насколько эффективно будет данное решение в плане борьбы с дефляцией – это совсем уже другая история.

Дело в том, что снижение ставок ни к чему толком не приведет, и это сейчас отмечают многие эксперты, которые занимаются и занимались вопросами дефляции. Второе, о чем хочется поговорить – масштабная программа выкупа активов. Вероятность данной программы очень низкая, но я склоняюсь лишь к одному мнению, что в совокупности с данной программой и снижением ключевых ставок – будет полная каша. Как я уже отмечал в предыдущем посте, ссылаясь на shortmarkets, то снижение DF в отрицательную зону приведет к ужесточению денежно-кредитной политики. А вот выкуп активов куда более понятен и эффективен будет для решения проблемы с дефляцией. Но во втором решении есть пробелы, которые ЕЦБ, судя по всему, заполнит уже в июне месяце – расширение ломбардного (collateral) списка активов в Additional Credit Claims (ACC). Влияние на инфляцию данной затеи можно проиллюстрировать графиком ниже:

( Читать дальше )

- Мы готовы к действиям на следующем заседании в июне;

- Мы обсуждали весь спектр инструментов.

Сейчас все ломают головы над тем, что же предпримет ЕЦБ уже в ближайшее время. Судя по всему, что, во-первых, евро станет волатильным перед следующим решением по ставкам, а во-вторых, все будут ждать цифр по инфляции за июнь месяц.

Сейчас все ставят на то, что ЕЦБ снизит ключевую процентную ставку MRO с 0.25% до 0.1%, а DF будет снижена от нуля до -0.15%. На сколько вероятен данный сценарий – это одно дело, но насколько эффективно будет данное решение в плане борьбы с дефляцией – это совсем уже другая история.

Дело в том, что снижение ставок ни к чему толком не приведет, и это сейчас отмечают многие эксперты, которые занимаются и занимались вопросами дефляции. Второе, о чем хочется поговорить – масштабная программа выкупа активов. Вероятность данной программы очень низкая, но я склоняюсь лишь к одному мнению, что в совокупности с данной программой и снижением ключевых ставок – будет полная каша. Как я уже отмечал в предыдущем посте, ссылаясь на shortmarkets, то снижение DF в отрицательную зону приведет к ужесточению денежно-кредитной политики. А вот выкуп активов куда более понятен и эффективен будет для решения проблемы с дефляцией. Но во втором решении есть пробелы, которые ЕЦБ, судя по всему, заполнит уже в июне месяце – расширение ломбардного (collateral) списка активов в Additional Credit Claims (ACC). Влияние на инфляцию данной затеи можно проиллюстрировать графиком ниже:

( Читать дальше )

«Beautiful deleveraging» по-американски (часть 2)

- 05 мая 2014, 19:32

- |

Первая часть здесь.

Содержание второй части:

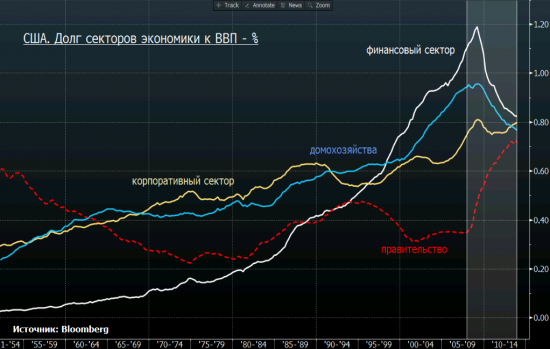

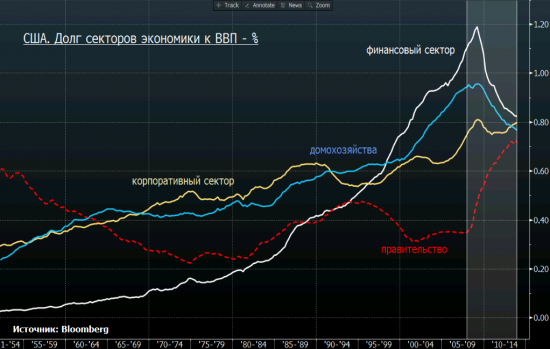

Для полного понимания сути процесса делевериджа в США необходимо проанализировать структуру и изменения балансов экономических субъектов США: домохозяйств, корпоративного сектора, финансового сектора и правительства.

Динамика долга к ВВП наглядно показывает процесс делевериджа в американской экономике в последние годы. После 2008 года правительство США стало активно замещать выпадающий спрос частного сектора через значительное расширение государственного долга, который монетизировался ФРС:

( Читать дальше )

Содержание второй части:

Долг к ВВП

Для полного понимания сути процесса делевериджа в США необходимо проанализировать структуру и изменения балансов экономических субъектов США: домохозяйств, корпоративного сектора, финансового сектора и правительства.

Динамика долга к ВВП наглядно показывает процесс делевериджа в американской экономике в последние годы. После 2008 года правительство США стало активно замещать выпадающий спрос частного сектора через значительное расширение государственного долга, который монетизировался ФРС:

( Читать дальше )

«Beautiful deleveraging» по-американски (часть 1)

- 05 мая 2014, 19:08

- |

Сжатие кредитного пузыря в 2008 году запустило процесс делевериджа в США. По прошествии шести лет с начала кризиса американские домохозяйства продолжают сокращать уровень кредитного плеча. Выпадающий спрос частного сектора вынуждено замещать государство – дефицит бюджета финансируется выпуском нового долга, который монетизируется Федрезервом через программы выкупа активов (QE).

Пройдя этап дефляционного делевериджа в 2009-2010 годах, сегодня экономика США находится в стадии, которую Рей Далио, основатель крупнейшего хедж-фонда в мире с активами более $120 млрд, обозначил как «beautiful deleveraging» или «красивый делеверидж».

Пост состоит из двух больших блоков. Содержание первого блока:

Согласно концепции Рея Далио существуют три главные силы, лежащие в основе экономического роста:

1. Рост производительности (долгосрочный период)

( Читать дальше )

Пройдя этап дефляционного делевериджа в 2009-2010 годах, сегодня экономика США находится в стадии, которую Рей Далио, основатель крупнейшего хедж-фонда в мире с активами более $120 млрд, обозначил как «beautiful deleveraging» или «красивый делеверидж».

Пост состоит из двух больших блоков. Содержание первого блока:

Часть 1. Природа делевериджа

Три составляющие экономического роста

Согласно концепции Рея Далио существуют три главные силы, лежащие в основе экономического роста:

1. Рост производительности (долгосрочный период)

( Читать дальше )

Некоторые быстрые методы работы с формулой Блэка-Шоулса

- 25 апреля 2014, 12:01

- |

При торговле опционами весьма неплохо знать и понимать теорию Блэка и Шоулса. Можно, конечно, смотреть профили позиций и прочее на многочисленных специальных сервисах типа www.option.ru, но, как известно, хочешь сделать хорошо--сделай все сам. В применении к опционам это вполне правильная вещь--не стоит доверять сторонним сервисам. Не потому, что они плохи (они обычно вполне корректно все рассчитывают), а потому, что опционы надо чувствовать.

Краткая и лаконичная суть теории Блэка и Шоулса изложена здесь: http://anatoly-utkin.livejournal.com/2835.html . Ничего сложного в ней нет, это просто теория эффективного рынка в применении к опционам, не более. В настоящей заметке я хотел бы привести некоторые быстрые расчетные методы для работы с формулой Блэка-Шоулса, позволяющие быстро находить цены опционов и IV.

Итак, формула Блэка-Шоулса имеет вид: C=KN(d1)-SN(d2) ( Wikipedia ). Первое, что тут есть из нетривиального--это функция N(x)--функция нормального распределения. В трейдерской тусовке модно аппроксимировать N(x) полиномом, однако мне это режет глаз, поскольку при этом не выполнено экспоненциальное стремление N(x) к единице на плюс бесконечности и к нулю на минус бесконечности. Поэтому такая метода мне абсолютно не нравится.

( Читать дальше )

Краткая и лаконичная суть теории Блэка и Шоулса изложена здесь: http://anatoly-utkin.livejournal.com/2835.html . Ничего сложного в ней нет, это просто теория эффективного рынка в применении к опционам, не более. В настоящей заметке я хотел бы привести некоторые быстрые расчетные методы для работы с формулой Блэка-Шоулса, позволяющие быстро находить цены опционов и IV.

Итак, формула Блэка-Шоулса имеет вид: C=KN(d1)-SN(d2) ( Wikipedia ). Первое, что тут есть из нетривиального--это функция N(x)--функция нормального распределения. В трейдерской тусовке модно аппроксимировать N(x) полиномом, однако мне это режет глаз, поскольку при этом не выполнено экспоненциальное стремление N(x) к единице на плюс бесконечности и к нулю на минус бесконечности. Поэтому такая метода мне абсолютно не нравится.

( Читать дальше )

Возврат НДФЛ. Продолжение

- 22 апреля 2014, 18:13

- |

В предыдущем посте Я рассказал о документах, необходимых для возврата налога удержанного по нескольким периодам, в которых были прибыли и убытки.

На этой неделе пообещал перейти к практической части.

Итак, все документы подготовлены, справки по форме НДФЛ3 подготовлены для проверки, иду опять в налоговую. К счастью в налоговой стоит принтер на котором я смог отпечатать подготовленные справки по форме 3НДФЛ(сейчас налоговая организует рабочее место для налогоплательщиков). Моя задача в этот раз проверить что я заполнил все правильно. При этом оставались вопросы по заполнению НДФЛ3:

1. Как всетаки заполнять НДФЛ3: в строгом соответствии с НДФЛ2, где не отражены убытки, или по справкам по реальным доходам/расходам брокера?

Ответ: по реальным доходам и убыткам. Итоги показывать также реальные.

2. Для дохода с кодом 1532 в программе формировки НДФЛ3 невозможно выбрать код вычета 205

( Читать дальше )

На этой неделе пообещал перейти к практической части.

Итак, все документы подготовлены, справки по форме НДФЛ3 подготовлены для проверки, иду опять в налоговую. К счастью в налоговой стоит принтер на котором я смог отпечатать подготовленные справки по форме 3НДФЛ(сейчас налоговая организует рабочее место для налогоплательщиков). Моя задача в этот раз проверить что я заполнил все правильно. При этом оставались вопросы по заполнению НДФЛ3:

1. Как всетаки заполнять НДФЛ3: в строгом соответствии с НДФЛ2, где не отражены убытки, или по справкам по реальным доходам/расходам брокера?

Ответ: по реальным доходам и убыткам. Итоги показывать также реальные.

2. Для дохода с кодом 1532 в программе формировки НДФЛ3 невозможно выбрать код вычета 205

( Читать дальше )

Майские пирамиды

- 18 апреля 2014, 21:11

- |

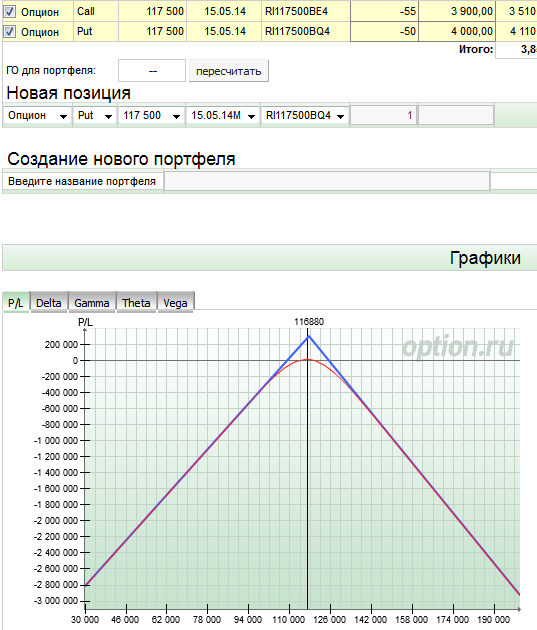

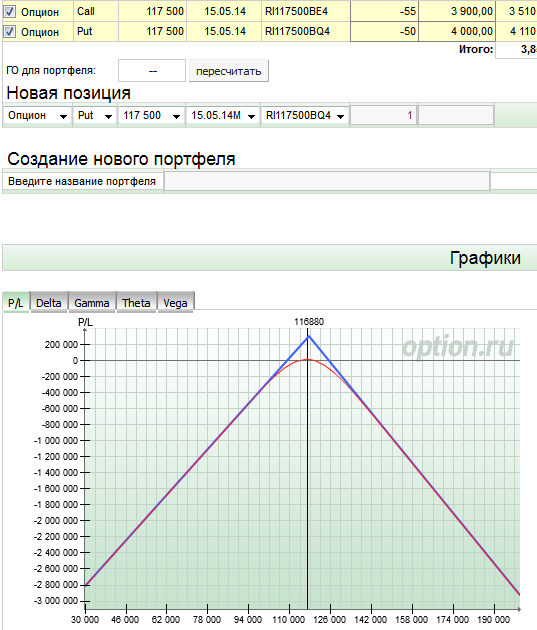

Что имеем на данный момент. Спад напряженности позволил рынку отскочить. При этом риски остаются, волатильность относительно высокая. Майские праздники уменьшают количество торговых сессий, временной распад будет более интенсивным. Сформированы два опционных барьера на 120 коллах и 110 путах (хотя этот фактор считаю менее значимым). На рынке после движения вероятна вязкая проторговка. Все эти факторы на руку нам продавцам.

Поэтому на данный момент считаю оптимальным продажу стредла, что я и сделал сегодня. Продан стредл 117.5 по цене 7900 (3900+4000). Соотношение кол-пут 10:9. В диапазоне 112-122 прибыль около 3% к депо. БУ 109-125. Если будет движение к границам планирую пирамидиться стредлами 112.5 или122.5 для увеличения диапазона прибыли.

Поэтому на данный момент считаю оптимальным продажу стредла, что я и сделал сегодня. Продан стредл 117.5 по цене 7900 (3900+4000). Соотношение кол-пут 10:9. В диапазоне 112-122 прибыль около 3% к депо. БУ 109-125. Если будет движение к границам планирую пирамидиться стредлами 112.5 или122.5 для увеличения диапазона прибыли.

Как вернуть излишне уплаченный НДФЛ по годам. Инструкция.

- 18 апреля 2014, 18:16

- |

Я занялся вопросом возвращения НДФЛ и поскольку четкой инструкции не нашел, делюсь с Вами своим опытом.

Сразу предупрежу, что у меня самый общий случай(2 брокера, 1 УК) и это означает, что простым запросом к брокеру ситуацию не решить. Если Вы торговали по одному брокеру, то вопрос возврата может быть простым — пишите заявление брокеру о возврате излишне уплаченого НДФЛ. Брокер проверяет и если есть убытки по периодам на его счетах, то он учитывает все ваши прибыли и убытки по всем периодам и возвращает Вам налог по указанным реквизитам.

Итак, что делать если ситуация сложная(как у меня)? В этом случае вернуть излишне уплаченный НДФЛ можно ТОЛЬКО через налоговую.

В СВОЮ налоговую(по месту регистрации) вы приносите следующие документы от каждого брокера/УК:

1. Справки НДФЛ2 по всем периодам

2. Справки по убыткам по всем периодам(попросите своего брокера сделать их)

( Читать дальше )

Сразу предупрежу, что у меня самый общий случай(2 брокера, 1 УК) и это означает, что простым запросом к брокеру ситуацию не решить. Если Вы торговали по одному брокеру, то вопрос возврата может быть простым — пишите заявление брокеру о возврате излишне уплаченого НДФЛ. Брокер проверяет и если есть убытки по периодам на его счетах, то он учитывает все ваши прибыли и убытки по всем периодам и возвращает Вам налог по указанным реквизитам.

Итак, что делать если ситуация сложная(как у меня)? В этом случае вернуть излишне уплаченный НДФЛ можно ТОЛЬКО через налоговую.

В СВОЮ налоговую(по месту регистрации) вы приносите следующие документы от каждого брокера/УК:

1. Справки НДФЛ2 по всем периодам

2. Справки по убыткам по всем периодам(попросите своего брокера сделать их)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал