SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Batareykin

немного про ИИС: как уменьшить налогооблагаемую базу на 400 000 руб в год

- 25 августа 2014, 23:22

- |

С 01.01.15 запускается новый интересный проект — индивидуальные инвестиционные счета, а на смартлабе об этом ни слова.

Да и в прессе вышла только одна статья — в Журнале ФО, которая на мой взгляд не полностью раскрыла плюсы от этой идеи.

Решила немного восполнить пробел.

Индивидульный инвестиционный счет (ИИС) — аналог брокерского счета, владелец которого получит льготу по налогообложению (на выбор владельца счета либо налоговый вычет на сумму взноса, либо на финансовый результат).

ИИС будет регулироваться Законом о рынке Ценных бумаг и НК РФ. Уже в Интернете можно найти 420 ФЗ, который с 01.01.15 вносит изменения в закон о рынке Ценных бумаг. www.consultant.ru/document/cons_doc_LAW_156529/

ИИС может открыть любое физ лицо, налоговый резидент РФ.

Дата открытия ИИС строго позже 01.01.15.

Существующему брокерскому счету нельзя присвоить признак ИИС.

Один человек может открыть только один ИИС.

( Читать дальше )

Да и в прессе вышла только одна статья — в Журнале ФО, которая на мой взгляд не полностью раскрыла плюсы от этой идеи.

Решила немного восполнить пробел.

Индивидульный инвестиционный счет (ИИС) — аналог брокерского счета, владелец которого получит льготу по налогообложению (на выбор владельца счета либо налоговый вычет на сумму взноса, либо на финансовый результат).

ИИС будет регулироваться Законом о рынке Ценных бумаг и НК РФ. Уже в Интернете можно найти 420 ФЗ, который с 01.01.15 вносит изменения в закон о рынке Ценных бумаг. www.consultant.ru/document/cons_doc_LAW_156529/

ИИС может открыть любое физ лицо, налоговый резидент РФ.

Дата открытия ИИС строго позже 01.01.15.

Существующему брокерскому счету нельзя присвоить признак ИИС.

Один человек может открыть только один ИИС.

( Читать дальше )

- комментировать

- ★99

- Комментарии ( 129 )

Мани-менеджмент в торговле от пани Юли

- 16 августа 2014, 12:57

- |

Существует несколько подходов к контролю рисков в торговле.

1. Стопы.

2. Диверсификация.

3. Управление позицией, т.е. мани-менеджмент.

У разных людей разные психологические особенности, поэтому каждый выбирает себе зону комфорта. Для меня стопы являются психологически неприемлемыми, так как фиксировать убыток и признавать собственные ошибки мне сложно. Я прекрасно понимаю, что не я одна такая, и зачастую это как раз очень мужское свойство, поэтому опишу один из принципов прибыльной торговли без стопов.

Диверсификация является вторым принципом управления рисками, которым я также не пользуюсь. С моей точки зрения это хороший принцип инвестирования, но никак не торговли.

Ну и наконец управление позицией. Принцип, который позволяет максимально снизить риски с моей точки зрения, если знать, как он работает.

( Читать дальше )

1. Стопы.

2. Диверсификация.

3. Управление позицией, т.е. мани-менеджмент.

У разных людей разные психологические особенности, поэтому каждый выбирает себе зону комфорта. Для меня стопы являются психологически неприемлемыми, так как фиксировать убыток и признавать собственные ошибки мне сложно. Я прекрасно понимаю, что не я одна такая, и зачастую это как раз очень мужское свойство, поэтому опишу один из принципов прибыльной торговли без стопов.

Диверсификация является вторым принципом управления рисками, которым я также не пользуюсь. С моей точки зрения это хороший принцип инвестирования, но никак не торговли.

Ну и наконец управление позицией. Принцип, который позволяет максимально снизить риски с моей точки зрения, если знать, как он работает.

( Читать дальше )

7 цитат Ричарда Брэнсона

- 07 августа 2014, 18:33

- |

Когда Ричарду Брэнсону было 16, он основал журнал Student.

Через шесть лет после этого он открыл звукозаписывающую студию. Первая песня, выпущенная студией – “Tubular Bells”, записанная Майком Олдфилдом, продержалась в британских чартах 247 недель.

Так началась империя Virgin.

Теперь Брэнсону 64, и он в равной степени человек и миф. Его Virgin Group состоит из 400 компаний, у нее 60 тысяч сотрудников, и работает она более, чем в 30 странах. Его капитал по некоторым оценкам составляет 5 миллиардов долларов.

Брэнсон также любитель адреналина. Он пересек Атлантический океан на воздушном шаре, а пролив Ла-Манш – на кайте.

Чтобы лучше понять этого предприимчивого и невероятно успешного человека, мы подробно изучили его речи, интервью и мнения на разных сервисах. И вот что мы нашли.

( Читать дальше )

Фьючерсы на ОФЗ 2

- 30 июня 2014, 12:17

- |

Расскажу немного о том, что происходит при покупке продаже облигаций и фьючерсов на них. Опишу только технические моменты покупки/продажи, т.е. что значит котировка в торговом терминале, какие движения при этом происходят на счете. Кто знает, что значит котировка ОФЗ 26207 = 98,65, ничего нового здесь не узнает )))

Цена бонда

Пусть сейчас выпускается облигация со сроком погашения – 1год, купоном 8% и номиналом 1000 руб. На рынке облигация котируется по 99,08. Вопрос, выгодно ли купить сейчас эту облигацию?

Пусть у инвестора есть альтернатива — купить эту облигацию или вложить деньги в банк под 9% годовых.

Через 1 год инвестор, купив облигацию, получит 1000*(1+8%)=1080 руб., а вложив деньги в банк, получит 1000*(1+9%)= 1090 руб. Чтобы покупка облигации и вклад в банк давали одинаковый доход, облигация должна стоить 1080/1,09=990,83 руб. Цена облигации указывается в процентах от номинала, т.е. котировка в данном случае должна быть равна 99,08 – т.е. совпадает с рыночной котировкой.

( Читать дальше )

Цена бонда

Пусть сейчас выпускается облигация со сроком погашения – 1год, купоном 8% и номиналом 1000 руб. На рынке облигация котируется по 99,08. Вопрос, выгодно ли купить сейчас эту облигацию?

Пусть у инвестора есть альтернатива — купить эту облигацию или вложить деньги в банк под 9% годовых.

Через 1 год инвестор, купив облигацию, получит 1000*(1+8%)=1080 руб., а вложив деньги в банк, получит 1000*(1+9%)= 1090 руб. Чтобы покупка облигации и вклад в банк давали одинаковый доход, облигация должна стоить 1080/1,09=990,83 руб. Цена облигации указывается в процентах от номинала, т.е. котировка в данном случае должна быть равна 99,08 – т.е. совпадает с рыночной котировкой.

( Читать дальше )

Страх роста или падения. Part II

- 30 июня 2014, 11:05

- |

“The key to successful investing is not predicting the future, but looking at the present with clarity”, Dr. David Kelly

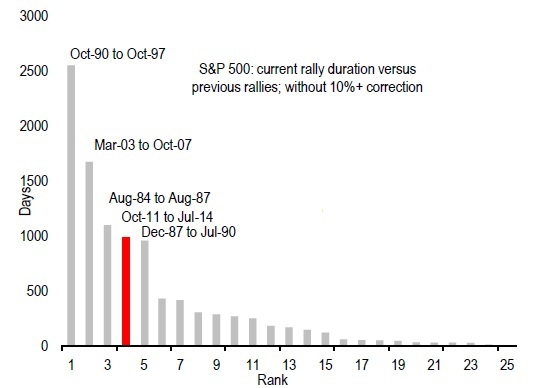

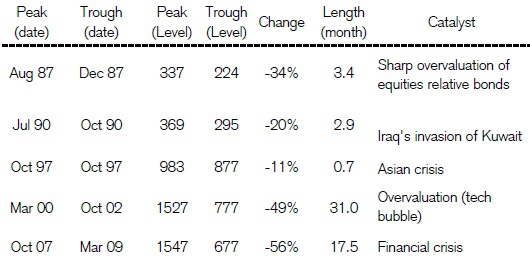

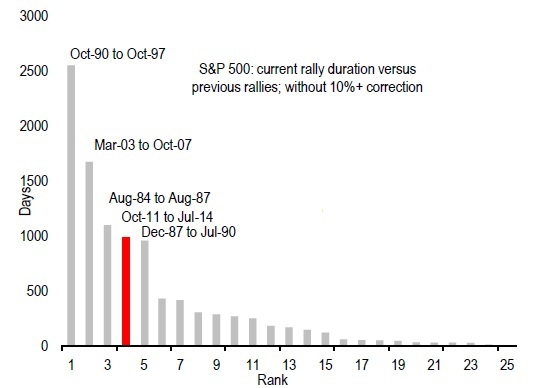

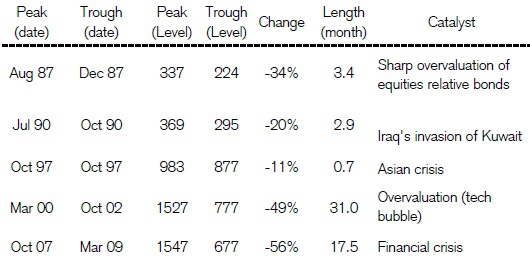

403 дня, 403 дня,… именно столько индекс S&P 500 уже держится выше 200 дневной скользящей средней. Это технический момент, но он отчетливо характеризует все безумство пустых денег от различных программ стимулирования, низких процентных ставок и безальтернативности их инвестирования.

С октября 2011 года по июль месяц этого года не было ни одного периода, который бы дал коррекцию больше 10%.

Как правило, когда не бывало здоровых коррекций более 10%, то это приводило к резким спадам в последствии, и входило в историю под каким-нибудь умным названием. Нет смысла вдаваться в разъяснения тех или иных периодов, но представить наглядность того, что может быть в разрезе истории, будет не лишним.

( Читать дальше )

403 дня, 403 дня,… именно столько индекс S&P 500 уже держится выше 200 дневной скользящей средней. Это технический момент, но он отчетливо характеризует все безумство пустых денег от различных программ стимулирования, низких процентных ставок и безальтернативности их инвестирования.

С октября 2011 года по июль месяц этого года не было ни одного периода, который бы дал коррекцию больше 10%.

Как правило, когда не бывало здоровых коррекций более 10%, то это приводило к резким спадам в последствии, и входило в историю под каким-нибудь умным названием. Нет смысла вдаваться в разъяснения тех или иных периодов, но представить наглядность того, что может быть в разрезе истории, будет не лишним.

( Читать дальше )

Про волатильность

- 28 июня 2014, 21:44

- |

Объясню во-первых, почему волатильность — это крайне важно для тех кто делает деньги на бирже.

Для спикуля чем больше вола, тем больше движухи, тем больше денег можно заработать.

Чем больше волатильность на глобальных рынках — тем больше они скоррелированы между собой, тем лучше работают «поводыри».

Чем больше волатильность, тем проще зарабатывать коэффициент альфа, хотя бы потому, что повышается дисперсия колебаний акций, что позволяет умелым портфельным управляющим извлекать из этого пользу.

основные выводы примерно следующие (то есть на что надеятся спикулям):

Теперь другие чарты.

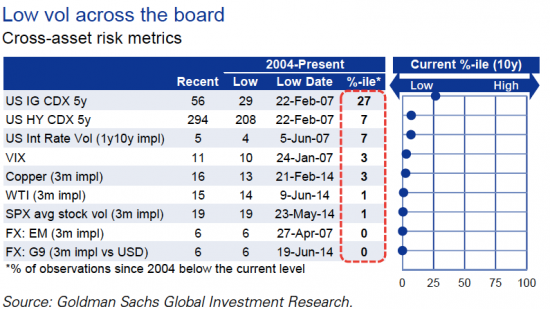

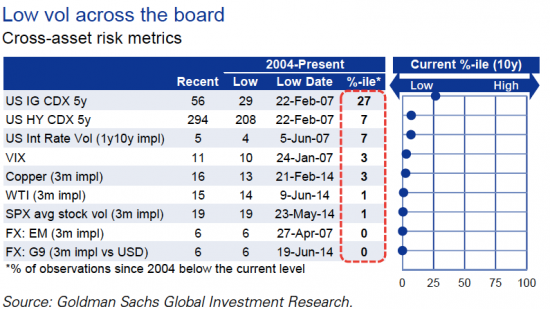

Волатильность за 10 лет — по многим активам минимальная

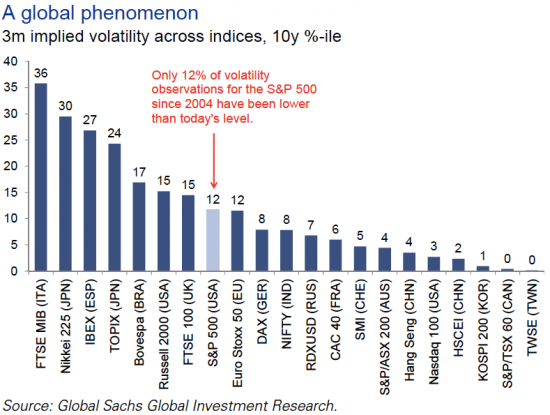

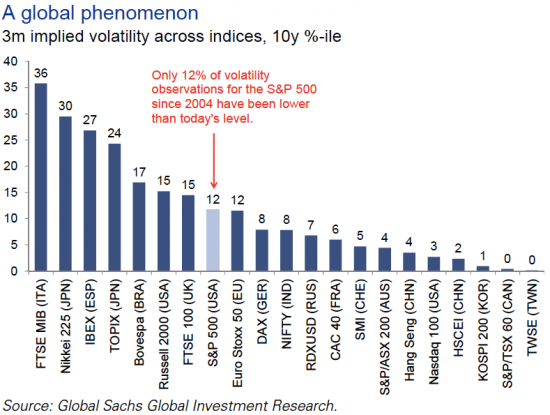

Это в какой перцентили текущая волатильность по тому или иному глобальному рынку находится относительно последних 10 лет

Ну то есть сколько % времени за последние 10 лет вола была ниже, чем сейчас на данном рынке.

По графику видно, что только 7% времени 3-мес. воатильность российского рынка (RDX) была ниже, чем текущая!

Глобальная вола в абсолютном выражении:

( Читать дальше )

Для спикуля чем больше вола, тем больше движухи, тем больше денег можно заработать.

Чем больше волатильность на глобальных рынках — тем больше они скоррелированы между собой, тем лучше работают «поводыри».

Чем больше волатильность, тем проще зарабатывать коэффициент альфа, хотя бы потому, что повышается дисперсия колебаний акций, что позволяет умелым портфельным управляющим извлекать из этого пользу.

основные выводы примерно следующие (то есть на что надеятся спикулям):

- в период низкой волатильности народ начинает брать большой риск в т.ч. кредитное плечо, поэтому это рано или поздно заканчивается плачевно, но прежде чем долбанет, может копиться еще достаточно долго

- много надежды на то, что вола начнет расти после того как центральные банки начнут повышать ставки (обычно пузыри взрываются на после ужесточения монетарной политики)

- ну или случайное неожиданное геополитическое риск-событие

- вола по основным валютным парам минимальная за всю историю — торговать ими практически бессмысленно (только это мало кто понимает из тех кто торгует на форексе)!

Теперь другие чарты.

Волатильность за 10 лет — по многим активам минимальная

Это в какой перцентили текущая волатильность по тому или иному глобальному рынку находится относительно последних 10 лет

Ну то есть сколько % времени за последние 10 лет вола была ниже, чем сейчас на данном рынке.

По графику видно, что только 7% времени 3-мес. воатильность российского рынка (RDX) была ниже, чем текущая!

Глобальная вола в абсолютном выражении:

( Читать дальше )

Measuring Historical Volatility

- 23 июня 2014, 16:20

- |

Вычисление подразумеваемой (implied) волатильности – задача хоть и не тривиальная (требуется знание численных методов), но весьма простая. К тому же мы всегда имеем уникальное единственное решение – значение волатильности для заданного опциона. С исторической (historical) волатильноcтью дела обстоят несколько сложнее. Количество наблюдений, участвующих в расчетах, и метод ee оценки оказывают сильное влияние на конечный результат.

За основу данного поста взят материал из моей статьи в Financial One.

Рассмотрим основные методы оценки исторической волатильности и разберем их особенности.

В срочной секции Московской Биржи активно торгуются фьючерсы на обменный курс доллара США к рублю и опционы на этот контракт. В последнее время волатильность данного фьючерсного контракта возросла. Оценим его историческую волатильность.

Так как срочный контракт имеет ограниченный срок обращения, заменим его спотовым активом – валютной парой USD/RUB. Корреляция этих активов крайне высока. Для учета разницы во времени торгов будем использовать внутридневные цены только из временного интервала, соответствующего дневной торговой сессии на срочном рынке Московской биржи – с 10:00 до 18:45. Для этих данных вычислим дневные цены: open (O), high (H), low (L), close (C ) – и будем использовать полученные данные для расчета исторической волатильности.

( Читать дальше )

За основу данного поста взят материал из моей статьи в Financial One.

Рассмотрим основные методы оценки исторической волатильности и разберем их особенности.

В срочной секции Московской Биржи активно торгуются фьючерсы на обменный курс доллара США к рублю и опционы на этот контракт. В последнее время волатильность данного фьючерсного контракта возросла. Оценим его историческую волатильность.

Так как срочный контракт имеет ограниченный срок обращения, заменим его спотовым активом – валютной парой USD/RUB. Корреляция этих активов крайне высока. Для учета разницы во времени торгов будем использовать внутридневные цены только из временного интервала, соответствующего дневной торговой сессии на срочном рынке Московской биржи – с 10:00 до 18:45. Для этих данных вычислим дневные цены: open (O), high (H), low (L), close (C ) – и будем использовать полученные данные для расчета исторической волатильности.

( Читать дальше )

Тактики управления позицией (плюс Грааль)

- 22 июня 2014, 12:57

- |

Управление рисками через размер позиции — базовая часть общего управления рисками. И даже иногда специфичные приёмы типа «торговля на эквити» рассматриваются как самостоятельные тактики.

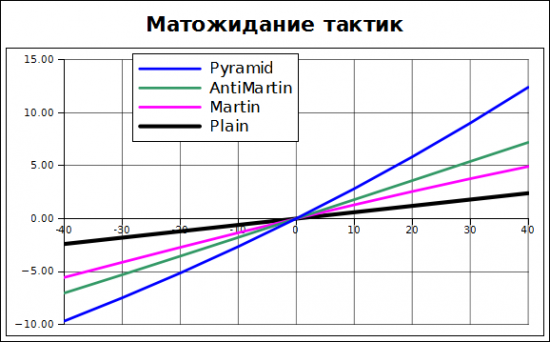

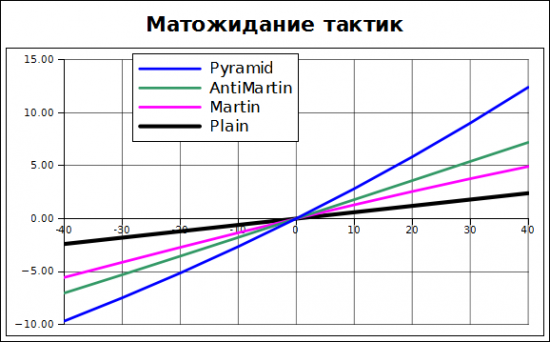

Рассмотрим 4 характерных тактики управления позицией:

1) Plain — простая тактика, когда размер позиции всегда одинаков, например 1 контракт.

2) Martin — «Мартингейл», после проигрыша позиция увеличивается в 2 раза.

3) AntiMartin — «АнтиМартингейл», после проигрыша позиция уменьшается в 2 раза.

4) Pyramid — «Пирамида», после выигрыша позиция увеличивается в 2 раза.

Посмотрим, как ведут себя тактики в различных условиях. За базовую стратерию возмём BuyAndHold (или SellAndHold). Поскольку потенциальных активов и типов поведения рынка — огромное множество, то тестировать тактики будем на случайных рядах (с дрейфом или без).

Тестирование будет такое: берём маленький кусочек ряда, в 3 шага, и отрабатываем на нём тактику, через 3 шага позиция полностью закрывается, и всё начинается заново. Это будут такие 3-х шаговые серии.

( Читать дальше )

Рассмотрим 4 характерных тактики управления позицией:

1) Plain — простая тактика, когда размер позиции всегда одинаков, например 1 контракт.

2) Martin — «Мартингейл», после проигрыша позиция увеличивается в 2 раза.

3) AntiMartin — «АнтиМартингейл», после проигрыша позиция уменьшается в 2 раза.

4) Pyramid — «Пирамида», после выигрыша позиция увеличивается в 2 раза.

Посмотрим, как ведут себя тактики в различных условиях. За базовую стратерию возмём BuyAndHold (или SellAndHold). Поскольку потенциальных активов и типов поведения рынка — огромное множество, то тестировать тактики будем на случайных рядах (с дрейфом или без).

Тестирование будет такое: берём маленький кусочек ряда, в 3 шага, и отрабатываем на нём тактику, через 3 шага позиция полностью закрывается, и всё начинается заново. Это будут такие 3-х шаговые серии.

( Читать дальше )

Анализ объемов как единственный верный.

- 21 июня 2014, 18:51

- |

Добрый день.

Что знает о трейдинге начинающий трейдер? Обычное поверхностное суждение: трейдинг похож на игру, в которой есть шанс выиграть быстро и много, но есть и возможность быстро потерять. Многих людей привлекает в трейдинге первая часть суждения, о второй они стараются не задумываться. Кто копает глубже, обнаруживает, что трейдинг – это трудная и привлекательная профессия, которой нужно учиться. Понимание того, где и как учиться трейдингу, зачастую может прийти через долгое время и повлечь затрату значительных ресурсов.

Неоспоримо, что учиться управлению автомобилем нужно у инструктора по вождению, научить пилотированию может только пилот, а овладеть трейдингом лучше других поможет трейдер.

Я же долгие месяцы пытался разгадать рынок сам, найти тот единственный грааль, при помощи которого можно будет зарабатывать деньги.

Я прошел через все: все индикаторы в торговой платформе, различные методы анализа, японские свечи, фибоначи, вееры, каналы, временные циклы и т.д., но ничего не привело к успеху. Однако однажды я наткнулся на одну всем известную программу для анализа объема в различных его интерпритациях.

( Читать дальше )

Что знает о трейдинге начинающий трейдер? Обычное поверхностное суждение: трейдинг похож на игру, в которой есть шанс выиграть быстро и много, но есть и возможность быстро потерять. Многих людей привлекает в трейдинге первая часть суждения, о второй они стараются не задумываться. Кто копает глубже, обнаруживает, что трейдинг – это трудная и привлекательная профессия, которой нужно учиться. Понимание того, где и как учиться трейдингу, зачастую может прийти через долгое время и повлечь затрату значительных ресурсов.

Неоспоримо, что учиться управлению автомобилем нужно у инструктора по вождению, научить пилотированию может только пилот, а овладеть трейдингом лучше других поможет трейдер.

Я же долгие месяцы пытался разгадать рынок сам, найти тот единственный грааль, при помощи которого можно будет зарабатывать деньги.

Я прошел через все: все индикаторы в торговой платформе, различные методы анализа, японские свечи, фибоначи, вееры, каналы, временные циклы и т.д., но ничего не привело к успеху. Однако однажды я наткнулся на одну всем известную программу для анализа объема в различных его интерпритациях.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал