SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Osypovich

Страх роста или падения. Part II

- 30 июня 2014, 11:05

- |

“The key to successful investing is not predicting the future, but looking at the present with clarity”, Dr. David Kelly

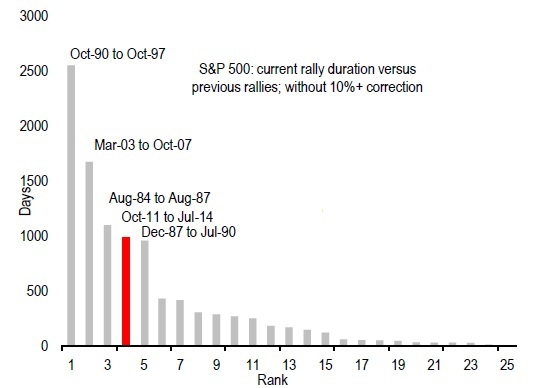

403 дня, 403 дня,… именно столько индекс S&P 500 уже держится выше 200 дневной скользящей средней. Это технический момент, но он отчетливо характеризует все безумство пустых денег от различных программ стимулирования, низких процентных ставок и безальтернативности их инвестирования.

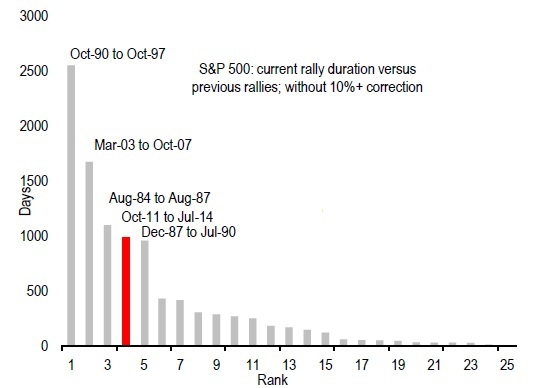

С октября 2011 года по июль месяц этого года не было ни одного периода, который бы дал коррекцию больше 10%.

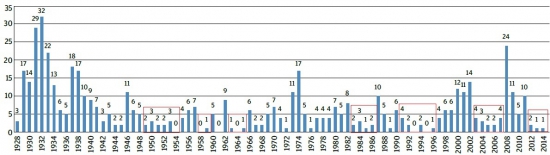

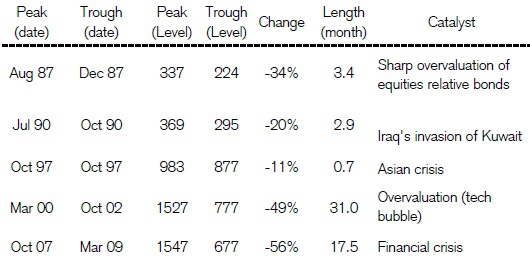

Как правило, когда не бывало здоровых коррекций более 10%, то это приводило к резким спадам в последствии, и входило в историю под каким-нибудь умным названием. Нет смысла вдаваться в разъяснения тех или иных периодов, но представить наглядность того, что может быть в разрезе истории, будет не лишним.

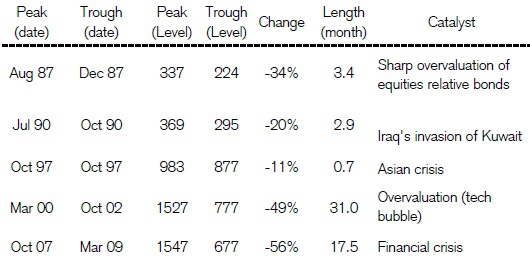

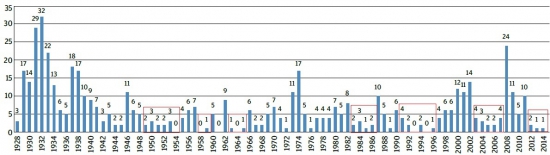

Еще бы обратил внимание на более мелкую разбивку – коррекции в 5% и количество их за один год. В периоды, которые обвел красными прямоугольниками характеризовались падением доходностей по долговым бросовым бумагам, а так же ростом S&P500 и падение волатильности к своим или близко исторических значений.

Повторится ли история – я почему-то в этом не сомневаюсь. Но поправлюсь сразу и соглашусь с умной мыслью, что на поздних этапах бычьего рынка лучше торговать то, что есть на мониторе. Сейчас уже достаточно много признаков того, что рынок дорог, но для кого? У проф. Участников всегда есть выбор: или остаться в стороне или вступить в игру на одной из сторон. Хотя многие и считают, что мультипликатор P/E уже на достаточно высокой отметке, но это не так, а как раз наоборот – мы точно на средне исторических величинах.

Здесь стоит отметить лишь одно, что бухгалтерскими уловками можно нарисовать именно то, что нужно. На эту тему рассуждает zerohedge в посте “Правда о прибыли индекса S&P500 в первом квартале ”.

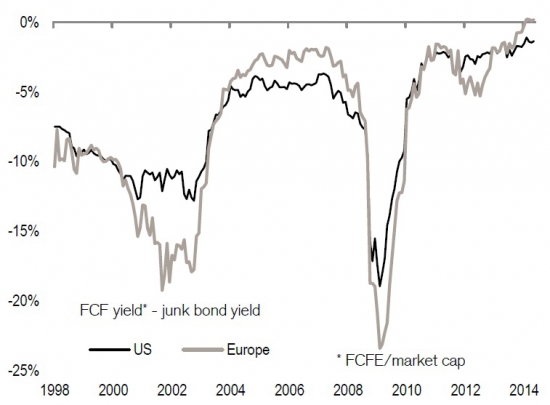

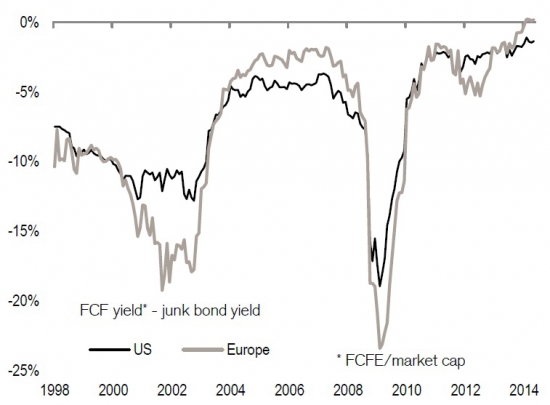

Есть один момент на который раньше не обращал внимание — это сравнение доходности бросового рынка и сравнение доходности рыночной цены к приходящейся на нее величины денежного потока индекса S&P 500, который значительно лучше предсказывает или определяет пики индекса. Дифференциал достиг исторического максимума сегодня и это на фоне того, что доходности бросового рынка продолжает падать, в то время как спред с марта месяца находится во флэте (75% случаях при падении доходности трижерис спрэд OAS расширялся).

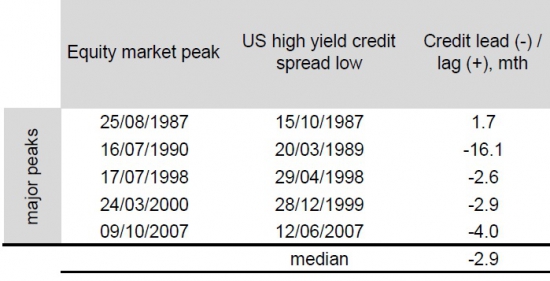

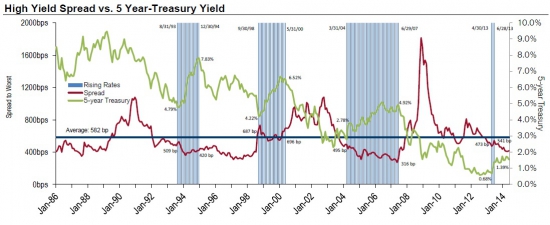

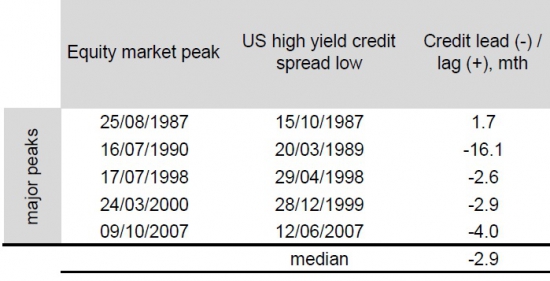

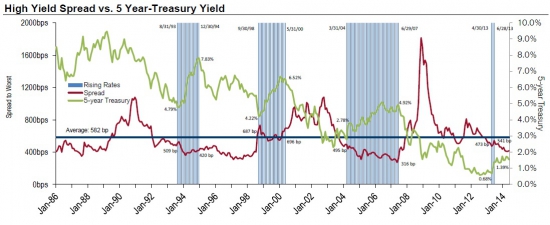

Я достаточно много времени посвящаю именно долговому бросовому рынку. Не всегда получается писать что-то толковое, да и написать так, чтоб была понятна основная мысль. Поэтому и приходится чаще картинками заполнять пробелы – это, наверное, и есть большая слабость при написании. Следующий график как раз и иллюстрирует то, почему именно спред OAS так важен. Дело в том, что он является опережающим индикатором пиков. В среднем после роста спреда от минимумов проходит еще три месяца, когда индекс S&P500 достигал своего максимума.

Сейчас мы не наблюдаем никакого роста спреда, что больше сигнализирует в пользу того, что индексы продолжат свой рост или останутся еще некоторое время во флэте.

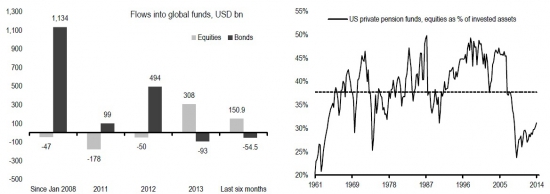

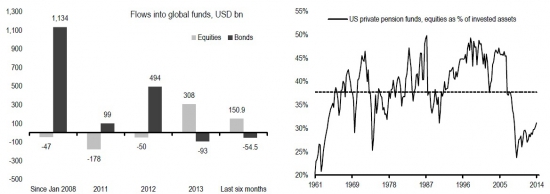

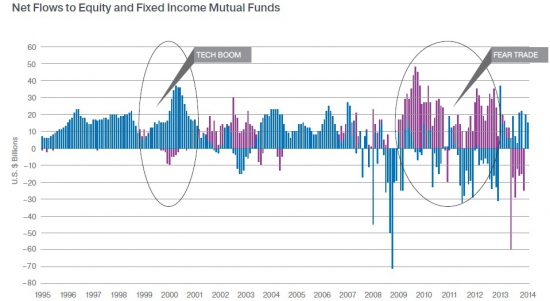

Что касается всего вышеописанного, то я на стороне того, что крутая развяза будет сильнее и болезненнее именно на долговом рынке, чем на фондовом. Ответ здесь в том, что приток капитала на долговой рынок с 2008 года составил 1,580 млрд. долларов, в то время как в фондового рынка приток за этот же период чуть больше, чем 184 млрд. долларов. То есть, предположение строится на том, что будет пертрубация обычных связей на рынке с 2008 года – вливания в долговой рынок. Да и очень похоже на то, что пенсионные фонды вступят в игру. Средне исторический показатель вложения в рынок капитала от всех активов составляет 38%, в то время как сейчас этот показатель меньше на 600 б.п.

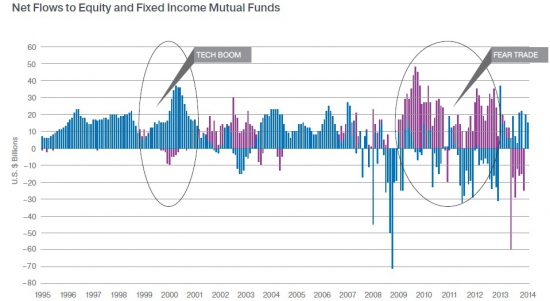

Кстати, очень интересно было глянуть, какими были потоки в различные фонды и периоды времени. Вот как эта картина выглядит сегодня:

Я не стал загружать пост тем, как ведут себя спреды OAS после первого повышения процентных ставок, так как за это уже писал около года назад. Но последний график все же скину для дополнения. На нем четко видно, как вели себя доходности и спред OAS во времени и при различных денежно-кредитных условиях.

Добавлю одно, что мои поспешные выводы обходятся мне дорого, но ничего не поделаешь – без “граблей” ум и тело обмякло бы уже.

P. S. А кто-нибудь есть на instagram? Если да, то добавляйтесь. Немного выкладываю фото из жизни, да и интересно, как другие живут.

403 дня, 403 дня,… именно столько индекс S&P 500 уже держится выше 200 дневной скользящей средней. Это технический момент, но он отчетливо характеризует все безумство пустых денег от различных программ стимулирования, низких процентных ставок и безальтернативности их инвестирования.

С октября 2011 года по июль месяц этого года не было ни одного периода, который бы дал коррекцию больше 10%.

Как правило, когда не бывало здоровых коррекций более 10%, то это приводило к резким спадам в последствии, и входило в историю под каким-нибудь умным названием. Нет смысла вдаваться в разъяснения тех или иных периодов, но представить наглядность того, что может быть в разрезе истории, будет не лишним.

Еще бы обратил внимание на более мелкую разбивку – коррекции в 5% и количество их за один год. В периоды, которые обвел красными прямоугольниками характеризовались падением доходностей по долговым бросовым бумагам, а так же ростом S&P500 и падение волатильности к своим или близко исторических значений.

Повторится ли история – я почему-то в этом не сомневаюсь. Но поправлюсь сразу и соглашусь с умной мыслью, что на поздних этапах бычьего рынка лучше торговать то, что есть на мониторе. Сейчас уже достаточно много признаков того, что рынок дорог, но для кого? У проф. Участников всегда есть выбор: или остаться в стороне или вступить в игру на одной из сторон. Хотя многие и считают, что мультипликатор P/E уже на достаточно высокой отметке, но это не так, а как раз наоборот – мы точно на средне исторических величинах.

Здесь стоит отметить лишь одно, что бухгалтерскими уловками можно нарисовать именно то, что нужно. На эту тему рассуждает zerohedge в посте “Правда о прибыли индекса S&P500 в первом квартале ”.

Есть один момент на который раньше не обращал внимание — это сравнение доходности бросового рынка и сравнение доходности рыночной цены к приходящейся на нее величины денежного потока индекса S&P 500, который значительно лучше предсказывает или определяет пики индекса. Дифференциал достиг исторического максимума сегодня и это на фоне того, что доходности бросового рынка продолжает падать, в то время как спред с марта месяца находится во флэте (75% случаях при падении доходности трижерис спрэд OAS расширялся).

Я достаточно много времени посвящаю именно долговому бросовому рынку. Не всегда получается писать что-то толковое, да и написать так, чтоб была понятна основная мысль. Поэтому и приходится чаще картинками заполнять пробелы – это, наверное, и есть большая слабость при написании. Следующий график как раз и иллюстрирует то, почему именно спред OAS так важен. Дело в том, что он является опережающим индикатором пиков. В среднем после роста спреда от минимумов проходит еще три месяца, когда индекс S&P500 достигал своего максимума.

Сейчас мы не наблюдаем никакого роста спреда, что больше сигнализирует в пользу того, что индексы продолжат свой рост или останутся еще некоторое время во флэте.

Что касается всего вышеописанного, то я на стороне того, что крутая развяза будет сильнее и болезненнее именно на долговом рынке, чем на фондовом. Ответ здесь в том, что приток капитала на долговой рынок с 2008 года составил 1,580 млрд. долларов, в то время как в фондового рынка приток за этот же период чуть больше, чем 184 млрд. долларов. То есть, предположение строится на том, что будет пертрубация обычных связей на рынке с 2008 года – вливания в долговой рынок. Да и очень похоже на то, что пенсионные фонды вступят в игру. Средне исторический показатель вложения в рынок капитала от всех активов составляет 38%, в то время как сейчас этот показатель меньше на 600 б.п.

Кстати, очень интересно было глянуть, какими были потоки в различные фонды и периоды времени. Вот как эта картина выглядит сегодня:

Я не стал загружать пост тем, как ведут себя спреды OAS после первого повышения процентных ставок, так как за это уже писал около года назад. Но последний график все же скину для дополнения. На нем четко видно, как вели себя доходности и спред OAS во времени и при различных денежно-кредитных условиях.

Добавлю одно, что мои поспешные выводы обходятся мне дорого, но ничего не поделаешь – без “граблей” ум и тело обмякло бы уже.

P. S. А кто-нибудь есть на instagram? Если да, то добавляйтесь. Немного выкладываю фото из жизни, да и интересно, как другие живут.

25 |

Читайте на SMART-LAB:

🖥 Софтлайн накопил долги

Разработчик ПО отчитался за 4 квартал и весь прошлый год Софтлайн (SOFL) ➡️ Инфо и показатели Результаты за 4 квартал —...

19 февраля 2026, 14:43

Самолет лидер по объему ввода жилья в МО

Друзья, привет! Продолжаем делиться своими результатами. 🚀 По данным Главстройнадзора МО , мы стали лидером по объемам ввода жилья в...

20 февраля 2026, 08:47

теги блога Osypovich

- Abbott Laboratories

- Alcoa

- balance sheet

- bitcoin

- BOJ

- bond

- BP Plc

- bubble

- budget

- cash

- CDS

- China

- Citi

- coal

- cov-lite loans

- CPI

- Credit Suisse

- debt

- Default

- draghi

- ecb

- EPS

- EUR USD

- EUR-USD

- EURUSD

- FOMC meeting

- forex

- FRN

- Gold

- Government Shutdown

- high yield bond bubble

- high-yield bond

- HYG

- inflation

- interest rate

- LTM

- LTRO

- margin debt

- Mario Draghi

- monetary policy

- MRO

- Oil

- omt

- portfolio managment

- qe

- QEIII

- robotization

- Russia

- S&P500

- Santander

- smp

- Spain

- spread

- SPY

- stock

- stock market bubble

- t-bill

- treasuries

- US

- VIX

- Wall Street

- Yield Curve

- Абэ

- азия

- Азия и еже с ними

- акции

- банки

- безработица

- бернанке

- будущее

- бюджет

- вопрос

- Все

- дефолты

- заметка

- золото

- идиотизм

- инвестиции в основной капитал

- индексы

- история

- Китай

- кривая доходности

- кризис

- мысли в воскресный день

- мысли вслух

- мысли делитанта

- мысли дилетанта

- ожидания

- отток капитала

- отчетности

- отчетность

- Пузыри на рынке

- российский рынок акций

- сделки

- Сирия

- Украина

- фондовый рынок

- фракталы

- ФРС

- этанол