Избранное трейдера Саня

Фильм о трейдерах.

- 23 февраля 2016, 00:54

- |

Я не знаю чо там как фильм. Сам первый раз смотрю. Но вроде о трейдерах. Так сказать конкурент священного фильма о трейдерах «Тюремная биржа» 1987 г. Смотрим. Have fun

- комментировать

- 68 | ★26

- Комментарии ( 18 )

Определение факторов прибыльности стратегии

- 21 февраля 2016, 11:48

- |

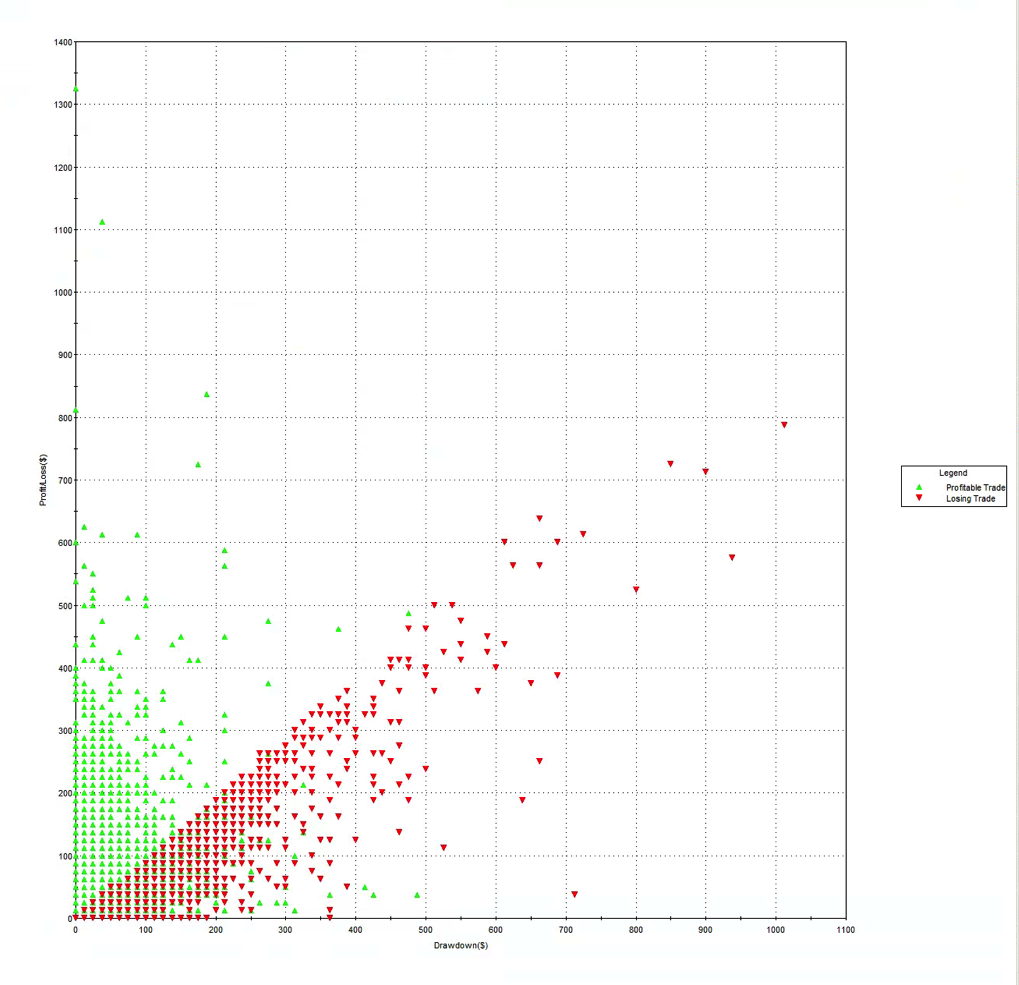

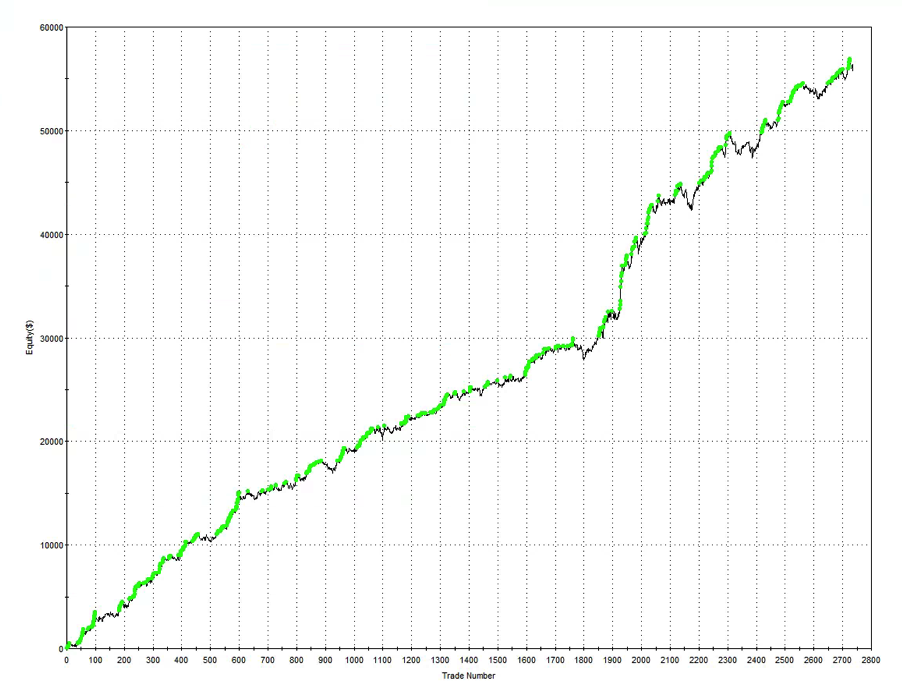

Статья из блога www.jonathankinlay.com поможет лучше понять работу вашей торговой стратегии и повысить ее производительность в будущем.

Построение прибыльной стратегии только половина успеха, трейдеру еще необходимо понимание так называемой альфы стратегии и риска. Это значит, что нужно определить факторы, обуславливающие прибыльность алгоритма и, в идеале, создать модель так, что их относительный вклад может быть вычислен. Более продвинутый путь — это конструирование мета-модели, которая будет предсказывать прибыльность и давать рекомендации, каким образом должна торговать стратегия в следующий период.

Производительность стратегии

Давайте посмотрим, как это работает на практике. В нашем случае будем использовать следующую внутридневную стратегию на фьючерсах E-mini:

Общая производительность стратегии довольна высока. Среднемесячная прибыль за период с апреля по октябрь 2015 года почти 8 000 долларов на контракт, за вычетом комиссии, со стандартным отклонением всего 5 500 долларов. Годовой коэффициент Шарпа около 5.0. На платформе с хорошим исполнением стратегия может масштабироваться до 10-15 контрактов, с годовой прибылью от 1 до 1.5 миллионов долларов.

( Читать дальше )

Мой опыт: торговля на большом и маленьком счете.

- 19 февраля 2016, 11:48

- |

В прошлый раз я решился и написал свой первый пост (http://smart-lab.ru/blog/310809.php), который был положительно встречен публикой и повисел денек в лучших записях дня.

Напомню, я говорил о своем опыте, что часто мы торопимся входить в рынок, а на самом деле сделки наши не должны быть одинаковыми по своему значению, и лучше бы ждать и готовить свою ключевую, на которой вы и будете делать свой недельный профит.

При этом правильно, если вы будет ожидать движения в два раза больше (например, 4-5%), чем собираетесь взять в плюс (2-3%). В итоге 1-4% в неделю – вполне реальная доходность при таком неторопливом выжидательном подходе.

В целом, комментарии были конструктивными, но один обратил особое внимание:

«Юрий Никулин, 1-3% в неделю — это, несомненно, успех. Хорошо, если еще депозит крупный и такая доходность позволяет спокойно жить «с рынка».

Я писал, что за последнее время систематизировал большой объем своих старых записей, которые собирал на протяжении более 5 лет, записывая мысли ярких персонажей, опубликованных на зарубежных и отечественных форумах. Так вот, почти все мои «авторы» говорили, что часто мы делаем ошибку, когда начинаем торговать маленьким счетом совсем по другим правилам, нежели большим.

( Читать дальше )

Ожидания глобальной рецессии - это самоисполняющееся пророчество

- 12 февраля 2016, 10:09

- |

Обзор рынков. Пятница, 12 февраля 2016

[напоминание. все графики достаточного качества, чтобы их рассмотреть в chrome: правый клик, открыть картинку в новом окне]Финансовые рынки с начала 2016 года вошли в явный режим “risk off” (риск выключен), и этот режим становится все более и более явным. Растут в цене “безопасные гавани” — госбумаги и золото. Наблюдается высокая волатильность и динамика активов напоминающая условия глобальной рецессии. Однако новостей оправдывающих негативные ожидания и страхи почти не так и много.

Из цепи событий можно выделить следующее. В конце года ФРС подняла ставку с 0...0.25% до 0.5%, хотя это не является радикальным ужесточением. Однако после 9 лет нулевых ставок это породило “новую реальность”. Также, 2016 год начался с обвала китайских акций, что потянуло за собой распродажи акций по всему миру и, очевидно, способствовало обвалу нефти (Брент доходил до 27 долл./барр.). Сейчас китайцы празднуют новый год по лунному календарю и всю текущую неделю не работают (со следующего понедельника вернутся к обычному режиму).

S&P 500 в вчера упал до минимума с апреля 2014 г. (если не обращать внимание на интрадей и считать по закрытию), STOXX Europe 600 в четверг потерял 3.7%, и вышел район новых минимумов с сентября 2013. С максимума в этом году STOXX 600 потерял уже 27%, что соответствует классическим признакам “медвежьего рынка” (падение больше 20%). S&P 500 с исторических максимумов мая потерял только 14%, но это много для этого индекса. Завал продолжается и в текущий момент, на момент написания Nikkei 225 показывает минус 4.9%, с июля 2015 г. это падение 29%. Жуть.

Среди отчетливых признаков текущего момента — резкое ухудшение отношения к банкам. График выше показывает резкое и синхронное расширение спрэдов свопов на кредитный дефолт крупнейших банков для “старших” (то есть не субордирированных долгов).

5-ти летний контракт CDS на долги Deutsche Bank-а вчера вырос в цене до 265 б.п. (базисных пунктов). Границы больше 200 б.п. (как и спрэды дефолта >2%) мы бы считали границей начала “джанка” (не-инвестиционного уровня). Отсутствие у банка инвестиционной ступени крайне нежелательно, поскольку может привести к набегу вкладчиков. Нам кажутся маловероятными потери по вложениям огромного глобального банка имеющего большое значение для Германии, страны с рейтингом ААА и большой возможностью занимать.

Однако рынки ожидают потерь в этом банке и растущую необходимость привлечь капитал. CDS на субординированные долги (5-ти летний контракт) Deutsche Bank-а вчера поднялся в цене до рекордных значений за все время обращения этих контрактов и превзошли рекорды кризис 2007-2009 гг. и период долгого кризиса еврозоны 2011-2012 годов (график ниже — для субординированных долгов банка, которые в случае необходимости конвертируются в акции). Под этим есть основания,

( Читать дальше )

БЕЗРАБОТИЦА !

- 11 февраля 2016, 13:52

- |

Ищу себе финансового директора в один из проектов.

Разместили вакансию на хэдхантере, т.к. среди знакомых/друзей подходящих, свободных кандидатов не нашлось, а платить агентству 30% от годового дохода кандидата, при текущем рынке труда, просто преступление.

За первые 5-ть дней, получили 584 резюме.

Что удивило, и почему решил поделиться с вами.

1. В основной своей массе это уже безработные люди, причем некоторые с середины-конца 2014 года.

2. На наши предыдущие вакансии (руководитель проекта и юрист), которые размещали на хэдхантере в 2013 году, было 68 и 54 отзыва. Т.е. сейчас в 10 (!) раз больше. А позиция-то ТОП, на нее обычно меньше бывает претендентов.

3. Самый интересный или скорее печальный факт: люди находят наши емэйлы, рабочие и даже личные телефоны, звонят и уговаривают и/или сильно просят взять их на работу, «я все умею, я все сделаю, готов (а) обсуждать любое снижение з/п от среднерыночной». Такого раньше не было. Нанимаю себе персонал разного уровня с 1997 года, и никогда с таким не встречался.

Как-то даже не по себе становится, как будто на дворе «война».

Людей очень жалко.

( Читать дальше )

Нужен программист

- 07 февраля 2016, 18:37

- |

Спасибо большое! Кстати, программа в итоге Вам очень пригодится, даже если решите заняться разработкой своей системы.

P.S. Формулы есть, порядок выполнения задач есть нужно только запрограммировать.

Получение значения свечей и индикаторов из Quik в Excel.

- 06 февраля 2016, 13:22

- |

Представляю вашему вниманию программу для вывода значения свечей и индикаторов из Квик в Эксель. Она позволит за несколько минут настроить экспорт, БЕЗ НАПИСАНИЯ КОДА И РЕДАКТИРОВАНИЯ СКРИПТОВ.

Программа позволит алгоритмизироваться огромному количеству людей.

И это статья/инструкция о том, как ей пользоваться.

План:

1) Как создать скрипт для Quik при помощи TableFromQuikToExcel;

2) Как запустить скрипт и вывести таблицу Quik;

3) Как импортировать данные свечей и индикаторов в Excel;

4) Заключение

1 Как создать скрипт для Quik при помощи TableFromQuikToExcel

( Читать дальше )

Брокер ВТБ24 маржинколит покупателей опционов.

- 01 февраля 2016, 21:42

- |

Сегодня брокер ВТБ24 выпустил офигенную новость, о том как он всё хорошо придумал.

www.olb.ru/servnews/art_detail/1082538/

Просто ГО на бирже ВТБ24 уже не достаточно, они придумали своё КДС(коэффициент достаточности средств на срочном рынке). Вкратце смысл простой — денег на счёте для удержания позиций должно быть больше чем раньше, иначе начинают закрывать. И причём делают это они не после клиринга, а прямо во время торговой сессии!

Но как мы знаем вариационная маржа по купленным опционам может быть отрицательной внутри торговой сесси и только после клиринга, ГО уменьшается.

Простой пример: У вас 10тр. Вы на всё покупаете опционов. Внутри сессии цена опциона уменьшилась на один рубль. Ваш КДС стал отрицательный, и за вами приходит рискменеджер и начинает потихоньку продавать ваши опционы по рынку, пока КДС не станет положительным.

В результате этого гениального нововведения, брокер продал по рынку мартовские колы со страйком 85 и 90. Так как посчитал что данная позиция слишком рискована для меня как для трейдера так и вероятно потенциально несёт серьёзные убытки брокеру.

ЛАРРИ ВИЛЛЬЯМС.

- 27 января 2016, 19:37

- |

кому будет полезно welcome

Ларри Вильямс в Москве 2015. Торгует 53 года.

1. Не занимаюсь дей трейдингом.

2. Стараюсь ловить большие движения

3. Кто угодно может научиться успешно торговать.

4. Есть робот, который постоянно у него торгует

5. Успех в торговле происходит от двух факторов:

6. Каждый из нас торгует своим ЭГО, собой, своим интеллектом

7. В основном заработал на:

a. Золото

b. Е-mini (s&p)

c. Облигации

8. Любит торговать индексами. Их гораздо легче спрогнозировать, чем единичную акцию.

9. Использует паттерны, сезонность, моментную игру

10. Ключ к успеху – эффективное управление депозитом.

11. Масштабное исследование показало: больше всего теряют денег ДЕЙТРЕЙДЕРЫ, те кто купил и забыл – заработали больше всех.

12. Люблю низковисящие фрукты

13. Очень важно активное Управление средствами.

14. «Греховная акция» — очень интересная группа акций.

15. Концепция эффективного Управления счетом

16. В Росси действует большой 80 недельный цикл. Цикл важен, но очень важен Тайминг. В России обычно первая половина года ралли, потом распродажа. И летом ралли вниз.если вы это знаете, то небудите вставать против тренда.

17. Размер роста или падения определяешься фундаментальными условиями на рынке.

18. Модель оценки: сравниваю американские акции и похожие акции в России.

19. Очень важно оценивать перекупанного

20. Рынком управляет настроение-эмоции

21. Ралли почти всегда идёт в конце месяца

22. Покупаем акции за два дня до окончания месяца, два дня держим и продаём. – 60% таких сделок ПРИБЫЛЬНЫЕ

23. Как улучшить эти 60%? Два фактора: месяц и тренд. Исключаем: май, июнь, август. Январь, март, июнь, ноябрь, декабрь

24. Понедельник очень плохой день для российского рынка

25. Если сегодняшнее закрытие выше, чем 40 дней назад – это тренд, работаем от покупок

26. Упс- трейды. Если открылись с гепом вниз и потом вернулись к минимуму предыдущего дня – я буду покупать. То же самое в обратную сторону.

27. Не держите убыточные позиции. Всегда будете лузерами.. С кем поведёшься того и наберешься. Вышел раньше хорошо. Убыток, Бог с ним, заработаем ещё больше.

28. Я условный трейдер, потому что торгую по условиям.

29. В Китае в основном торгуют женщины. 30-40 лет. 70% женщин. Их называют курицами.

30. В России. Если вторник был сильным днём, то как правило среда становиться лучшим днём недели.

31. Если я вошёл в позицию, то я либо выхожу на баре который открывается с прибылью, либо по стоп-лоссу

32. Как лучший день на покупку в России? Среда

33. Какой лучший день на продажу в России? Вторник.

34. Думайте своей головой. Я не смотрю ни Bloomberg, ни CNBC. Очень много шума. Нальют так, что потом не разберёшься.

35. По контрактам на e-mini самый сильный день на покупку вторник, особенно если в понедельник закрылись низко.

36. Ложные паттерны. Ключевой разворот.

37. 4 типа дней на рынке

a. Восходящий диапазон

b. Нисходящий диапазон

c. Внутренний диапазон – важные дни. Пружина. Надо смотреть куда она выстрелит. Особенно внимателен, если таких дней несколько – это как трамплин, с которого рынок рванет. Вверх или вниз надо смотреть на перепроданность или пере купленность.

d. Внешний диапазон

38. Лучшая книга по управлению средствами написана Ralph Vince

39. 25% от суммы на трейд. Но это тоже очень много. 15% сумма трейда, даёт тот же риск как и 35%. Исходя из показанного графика.

40. Наращивать размер сделки по мере роста прибыли, и соответственно сокращать размер сделки по мере сокращения прибыли.

41. Всегда фиксировать размер сделки от депозита.

42. Тренд – функция времени.

43. Ставьте мало, но ловите большие движения.

44. Ключ к богатству понимание: время – твой друг. Надо уметь торговать трендом.

45. Эмоции зашкаливают в зависимости от суммы поставленной на сделку.

46. Считает Стива Коэна лучшим трейдером в мире.

47. В года заканчивающиеся на 5 рынок обычно растёт

48. В года заканчивающиеся на 7 происходит падение рынка.

49. Условия для торговли.

50. Если ADX > 60%, значит близок конец тренда. ADX>40%, сигнал на покупку.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал