Избранное трейдера Профессор

Дума эпохальный проект рассматривает, а тут молчок

- 13 октября 2016, 21:44

- |

и закон распространяется на сделки в прошлом

О человеческом капитале и причинно-следственных связях

- 13 октября 2016, 20:00

- |

О человеческом капитале и причинно-следственных связях

На прошедшем недавно в Берлине «Форуме Бориса Немцова» много говорили о стоящих перед Россией проблемах и их причинах. Много языком политических заклинаний, меньше языком макроэкономических терминов. Со многим сказанным я был совершенно согласен, но меня не покидало ощущение, что некоторые выступающие сознательно или несознательно искажают причинно-следственные связи.

Конечно, авторитаризм и отсутствие стабильно работающих институтов негативно сказываются на экономике. Не буду спорить и с тем, что уровень концентрации капитала или история залоговых аукционов, продолжают влиять на настоящее будущее нашей политической системы. Ну а про недопустимость наращивания оборонных расходов при сокращении расходов на образование и здравоохранение я сам постоянно говорю. Но все вышеперечисленное это скорее следствия, а не первопричины нашего текущего бедственного положения.

Гораздо ближе к этим причинам следующие факты, изложенные одним из немецких участников форума.

Производительность труда на территории бывшего ГДР до сих пор составляет лишь 70% от уровня территорий бывшей ФРГ и этот разрыв уже много лет не демонстрирует никакой динамики к сокращению.

Помимо производительности труда восток существенно отстает от запада и по целому ряду других важных индикаторов уровня конкурентоспособности экономики. На востоке создается меньше предприятий на 10 000 жителей, внедряется в разы меньше инноваций на предприятие, меньше доля экспорта в производимой продукции.

Этот список можно продолжать еще долго, вывод один: экономика востока через 26 лет интеграции до сих пор качественно хуже экономики запада и разрыв скорее растет нежели сокращается.

( Читать дальше )

Посмотрите на оффер в ГМК

- 13 октября 2016, 18:43

- |

Сам индикатор описан тут

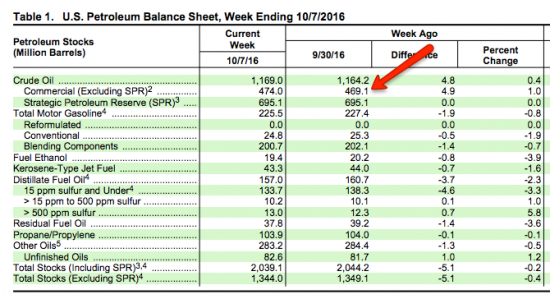

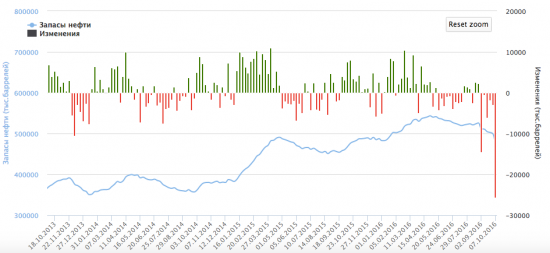

И как им можно доверять!??? 30 млн баррелей просто взяли и пропали из запасов США!

- 13 октября 2016, 18:36

- |

Неделю назад запасы были 499 млн баррелей, а сегодня они говорят что на самом деле было 469.1

Что получилось де-факто?

О чем говорит?:))

Они манипулируют статистикой, как хотят!

Они все предыдущие данные пересмотрели!

Как они объяснили? Очень просто:

Year-ago data originally published for crude oil stocks included lease stocks which began being excluded from commercial crude oil inventories with data for the week ended October 7, 2016.

Россия растеряла кредиторов

- 13 октября 2016, 16:37

- |

Интерес инвесторов к кредитованию правительства России в октябре резко упал.

На фоне обострения отношений с Западом по Сирии, выхода РФ из соглашения по утилизации плутония с США и подготовки лидерами ЕС новых антироссийских санкций спрос на аукционах облигаций федерального займа рухнул втрое.

Размещение 5 летних ОФЗ 5 октября привлекло покупателей всего на 18,1 млрд рублей; бумаги с плавающим купоном серии 29011 12 октября встретили спрос всего на 16,3 млрд рублей.

Для сравнения: 21 сентября аукционы Минфина встретили спрос на 29,4 и 35,9 млрд рублей; неделей ранее — на 21,4 и 40,7 млрд рублей.

Суммарный недельный спрос на акционах ОФЗ месяц назад составлял 45-69 млдр рублей, т.е. был выше в 2,8-4,3 раза.

Одновременно уже более недели идет распродажа долговых бумаг России на вторичном рынке.

Цена 10-летних ОФЗ (26207) упала в четверг до минимума с начала августа, достигая 99,08% от номинала. Судя по данным МосБиржи, коррекция в российских гособлигациях началась 4 октября — на следующий день после заявлений президента РФ Владимира Путина о «коренном» ухудшении отношений с США из-за конфликта в Сирии. За это время доходности прибавили от 15 до 35 базисных пунктов.

Из российского рынка облигаций «активно выходят» иностранные фонды, говорит аналитик Райффазенбанка Денис Порывай.

www.finanz.ru/novosti/obligatsii/rossiya-rasteryala-kreditorov-1001454318

Вот зачем надо было троллить?

- 13 октября 2016, 10:52

- |

Классический пример с разворотом цены и с точкой входа, про которую писал заранее 2 дня назад.

Два дня назад. Готовимся и входим. Первая цель видна.

( Читать дальше )

Только что пообщался с Швецовым по поводу новой квалификации частных инвесторов (Финнополис, Казань)

- 13 октября 2016, 10:10

- |

Перед началом основной программы Финнополиса удалось «поймать» Швецова в первом ряду. Узнал настроения по поводу введения квалификации для частных инвесторов. Скажу тезисно так:

- Нет никакого «заказа сверху», например загнать всех инвесторов в ОФЗ

- Все что делается, делается в рамках опыта развитых стран, но с российской спецификой. Так что никакой жести не будет.

- Швецов убежден, что надо развивать рынок и новые меры приведут к уменьшению потерь на фондовом рынке, и открытию большего количества счетов (сказал, что 80 тыс текущих — это смешно мало)

- Для тех лудоманов, кто сознательно хочет слить свои бабки ничего не изменится. Важно оградить от потерь тех, кто теряет по незнанию.

- Все будущие меры по ограничению сейчас находятся в стадии активного обсуждения проф.сообществом и пока никаких оконачательных решений нет, но если и будут отклонения от текущего фреймворка, то незначительные.

p.p.s. Пойду еще Михаила Мамуту поймаю.

Что будет с облигациями, если процентные ставки пойдут вверх?

- 12 октября 2016, 18:14

- |

Спрос на доходность стимулировал кредитные рынки большую часть 2016 года, что приводило к более узким кредитным спредам, более низким доходностям и щедрым прибылям в большинстве облигационных секторов. Американские облигации инвестиционного класса и высокодоходные облигации дали прибыль 9,4% и 14,7% соотвественно с начала года (по состоянию на 28 сентября). Это значит, что этот рынок стал третьим по уровню доходов за последние 20 лет. Существует две основные причины таких сильных результатов. Во-первых, США вышли из промышленного спада в феврале, что стимулировало рост прибылей в более рискованных секторах фиксированной доходности. Во-вторых, низкие процентные ставки позволили компаниям рефинансировать свои долги по более низким ценам, таким образом улучшив свои балансы и ликвидность. И самое главное, падение ставок составило примерно 67% от ставок по облигациям инвестиционного уровня и 25% от ставок высокодоходных облигаций в этом году. Так что случится, если ставки пойдут вверх?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал