SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Apollo13

Брокер выбран! (Часть 3)

- 30 августа 2013, 17:40

- |

В продолжение — http://smart-lab.ru/blog/137076.php и http://smart-lab.ru/blog/132693.php

Завершу тему выбора оптимального брокера по цене и удобству работы для себя. Сразу оговорюсь, что брокер выбирался для осуществления инвестиций в российские акции через ММВБ, т.е. это не спекуляции, не ФОРТС, не фьючерсы и опционы. Для регулярных покупок в 30-50 тысяч рублей и с возможностью перерывов в работе, вводе/выводе любых сумм. Искал брокера, который не берет минимальных плат за месяц, можно вводить и выводить быстро и удобно денежные средства и желательно с низкой комиссией…

( Читать дальше )

- комментировать

- 696 | ★42

- Комментарии ( 36 )

ТОРГОВЛЯ ВРЕМЕНЕМ (В унисон Тимофею Мартынову)

- 16 августа 2013, 01:26

- |

В данном топе, http://smart-lab.ru/company/smartlabru/blog/135265.php Тимофей сказал буквально следующее:

«Долгосрочные диверсифицированные инвестиции без плечей — это то, что в долгосрочном плане совершенно точно не даст вам потерять деньги.»

Если позволите, я бы хотел дополнить эту мысль статьей, которая расширяет принцип инвестиций до понимания того, что не только долгосрочные инвестиции, но буквально ВСЕ успешные стратегии на ВСЕХ рынках в своей основе имеют базовые принципы, которые я назвал принципы «Торговля Временем».

Советую внимательно прочитать этот текст, поскольку опыт публикации на других ресурсах показал, что многим поначалу кажется написанное в статье тем, что они уже давно знали (например, многие путают эту стратегию с байэндхолд).Но спустя какое то время, многие люди перечитывая текст по 2-3 раза, с удивлением обнаруживали, что этот подход КАРДИНАЛЬНО меняет их представление о рынке и принципах работы на нем.

Могу сказать, что в этой статье содержится выжимка выводов, к которым я пришел за 20 лет работы на очень разных рынках в очень разных качествах по обе стороны прилавка ( от руководителя брокерской компании и создателя клиенского форекса на базе своего банка до скальпера на ММВБ, от ваучеров и ГКО до опционщика на Фортсе).

( Читать дальше )

«Долгосрочные диверсифицированные инвестиции без плечей — это то, что в долгосрочном плане совершенно точно не даст вам потерять деньги.»

Если позволите, я бы хотел дополнить эту мысль статьей, которая расширяет принцип инвестиций до понимания того, что не только долгосрочные инвестиции, но буквально ВСЕ успешные стратегии на ВСЕХ рынках в своей основе имеют базовые принципы, которые я назвал принципы «Торговля Временем».

Советую внимательно прочитать этот текст, поскольку опыт публикации на других ресурсах показал, что многим поначалу кажется написанное в статье тем, что они уже давно знали (например, многие путают эту стратегию с байэндхолд).Но спустя какое то время, многие люди перечитывая текст по 2-3 раза, с удивлением обнаруживали, что этот подход КАРДИНАЛЬНО меняет их представление о рынке и принципах работы на нем.

Могу сказать, что в этой статье содержится выжимка выводов, к которым я пришел за 20 лет работы на очень разных рынках в очень разных качествах по обе стороны прилавка ( от руководителя брокерской компании и создателя клиенского форекса на базе своего банка до скальпера на ММВБ, от ваучеров и ГКО до опционщика на Фортсе).

( Читать дальше )

Проект «Разумный инвестор»: практическая часть. Запись #1.

- 01 августа 2013, 15:04

- |

В продолжение http://smart-lab.ru/blog/127845.php, http://smart-lab.ru/blog/ideas/129270.php и http://smart-lab.ru/blog/mytrading/130434.php — вот я и подошел к практической реализации своего проекта. Все обязательства улажены, и кроме того осталась некая сумма денежных средств, свободная для инвестирования.

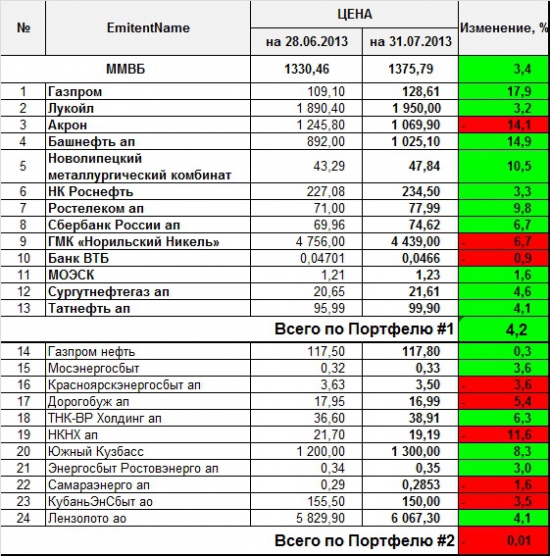

За последний месяц рынок акций подрос (в середине июля был мощный скачок – «шортокрыл»). Ниже изменения ММВБ и акций из моего теоретического портфеля (портфель #1 – это акции, входящие в ММВБ, портфель #2 – акции, вне ММВБ).

( Читать дальше )

Итоги июльской экспирации. Продаем волатильность

- 16 июля 2013, 07:42

- |

Вернувшись в конце июня из отпуска с семьей, встал вопрос – участвовать ли в июльской экспирации. До нее оставалось всего 2 недели и ранее к этому сроку я обычно выходил со сформированной позицией. Я готов был принять небольшой убыток или хорошую прибыль и уже не предпринимал никаких активных действий по управлению. Все в большей степени зависело от рынка. В июне получился довольно неплохой результат +33% на планового ГО, которое благополучно увеличилось вслед за движением рынка.

В этот раз было принято решение строить стратегию от продажи волатильности. Был выделен 1 млн. рублей под ГО. Продажу решил начать с центральных страйков и по мере движения рынка покрывать новые диапазоны (считаю эту технику более прибыльной в отличие от дельта-хеджирования). Одновременно с этим была куплена страховка в виде спрэдов на случай сильного движения цены в ту или иную сторону. Всего в результате управления было проведено 5 итераций, задействовано 5 страйков.

В итоге позиция на экспирацию оказалась следующая (зеленая линия – конечный профиль)

( Читать дальше )

В этот раз было принято решение строить стратегию от продажи волатильности. Был выделен 1 млн. рублей под ГО. Продажу решил начать с центральных страйков и по мере движения рынка покрывать новые диапазоны (считаю эту технику более прибыльной в отличие от дельта-хеджирования). Одновременно с этим была куплена страховка в виде спрэдов на случай сильного движения цены в ту или иную сторону. Всего в результате управления было проведено 5 итераций, задействовано 5 страйков.

В итоге позиция на экспирацию оказалась следующая (зеленая линия – конечный профиль)

( Читать дальше )

90% положительных сделок. Стратегия. Результат по дивидендным акциям от 6 февраля.

- 14 июля 2013, 20:30

- |

investorself.com

signaltarg.com

90% положительных сделок. Стратегия. Результат по дивидендным акциям от 6 февраля.

В самом начале февраля этого года я опубликовал пост «Как выбрать хорошие дивидендные акции на американском рынке» довольно с простой инструкцией отбора дивиденндных акций на американском рынке.

Напомню критерии и рекомендуемые компании:

----------

В список акций для дальнейшего изучения компании должны попасть те, которые удовлетворяют хотя бы пяти следующим критериям из шести:

Компания увеличивала дивиденды, по крайней мере, 5 раз в течение последних декад

Компания имеет рейтинг «А» в S&P

( Читать дальше )

Дивиденды – на взлёт! Таблица роста размера дивидендов и див доходностей по итогам 2012 года

- 14 июля 2013, 17:07

- |

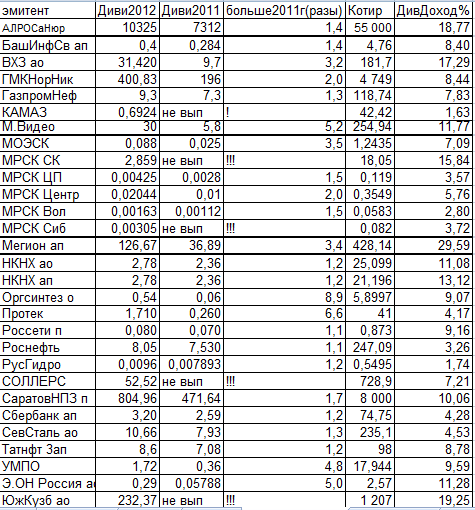

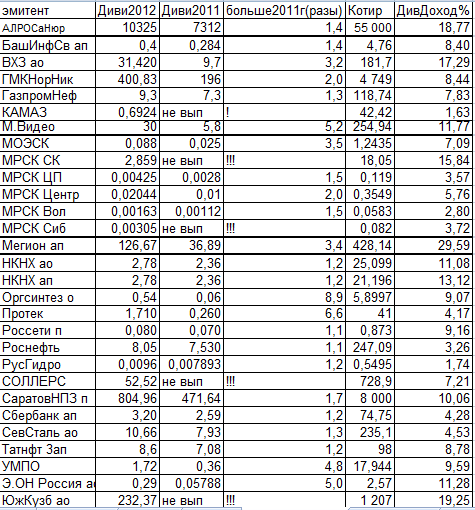

В комментах кпредыдущему блогу «Реквием по дивидендам» было высказано пожелание рассмотреть таблицу, отражающую рост размера дивидендов по итогам 2012 года, чтобы обзор дивидендного сезона 2013 года не выглядел однобоко.

Не вопрос. Вот таблица, так сказать ударников дивидендного производства, нарастивших дивидендные выплаты в 2013 году по итогам 2012 года.

И, мне кажется, будет интересно посмотреть не только увеличившийся размер дивиденда, но и дивидендную доходность на текущий момент. Поэтому котировки в таблице даны на закрытие пятницы, 12 июля 2013 года

дивидендов и див доходностей по итогам 2012 года" title="Дивиденды – на взлёт! Таблица роста размера дивидендов и див доходностей по итогам 2012 года" />

дивидендов и див доходностей по итогам 2012 года" title="Дивиденды – на взлёт! Таблица роста размера дивидендов и див доходностей по итогам 2012 года" />

Не обессудьте: бесспорного лидера по размеру дивидендов и дивидендной доходности

( Читать дальше )

Не вопрос. Вот таблица, так сказать ударников дивидендного производства, нарастивших дивидендные выплаты в 2013 году по итогам 2012 года.

И, мне кажется, будет интересно посмотреть не только увеличившийся размер дивиденда, но и дивидендную доходность на текущий момент. Поэтому котировки в таблице даны на закрытие пятницы, 12 июля 2013 года

дивидендов и див доходностей по итогам 2012 года" title="Дивиденды – на взлёт! Таблица роста размера дивидендов и див доходностей по итогам 2012 года" />

дивидендов и див доходностей по итогам 2012 года" title="Дивиденды – на взлёт! Таблица роста размера дивидендов и див доходностей по итогам 2012 года" />Не обессудьте: бесспорного лидера по размеру дивидендов и дивидендной доходности

( Читать дальше )

Мои итоги первого полугодия 2013 года. Планы. (Часть 2)

- 14 июля 2013, 15:05

- |

Начало тут — http://smart-lab.ru/blog/130108.php

Грааль №5: Опционная система «Зиг заг удачи !!!»

На рынке регулярно случаются страшные обвалы и головокружительные взлеты индекса. Многие пытаются на этом заработать. Но не у многих это получается.

Как практически решить данную задачу?

Во-первых, сигналом для работы не должен быть общепринятый индикатор – RSI, ADX, MACD, уровни Фиббоначи, и прочее;

Во-вторых, лучше использовать нелинейный инструмент – опцион, т.к. при использовании опционов для гораздо больше состояний рынка при котором будет прибыль, а также в случае ошибки в направлении – размер убытка значительно ниже размера прибыли, в этом и есть плюс нелинейности.

Сигнал для входа.

( Читать дальше )

Мои итоги первого полугодия 2013 года. Планы. (Часть 1)

- 14 июля 2013, 14:57

- |

Спекуляции опционами. Финиш.

Во втором квартале спекуляции с опционами дали отрицательный результат, на конец марта было +15,74% (с начала года), а сейчас -8,42%.

Хотя депозит маленький и является экспериментальным, но немного неприятно, ведь всё-таки был расчет, что данные эксперименты перерастут во что-то более серьезнее. Как же так? Ведь всё было проверено на истории...( Но на то это и спекуляции — рисковый вид инвестиций (если это можно назвать инвестицией) и вероятность получения убытка была весьма большая — и она реализовалась...

Честно сказать я уже год назад «разочаровался» в спекуляциях на срочном рынке, так как стабильную прибыль я так и не смог получать от этого вида деятельности. Но на конец 2012 года оставалось несколько опционных систем, которые приносили прибыль в реальности и имели хорошую историю «на бумаге», и я решил продлить еще на год торговлю.

( Читать дальше )

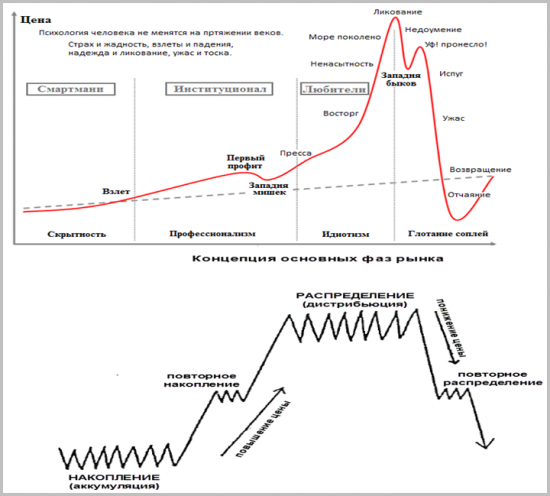

ПРИНЦИП ИСПОЛЬЗОВАНИЯ БИРЖЕВОЙ ИНФОРМАЦИИ

- 11 июля 2013, 15:00

- |

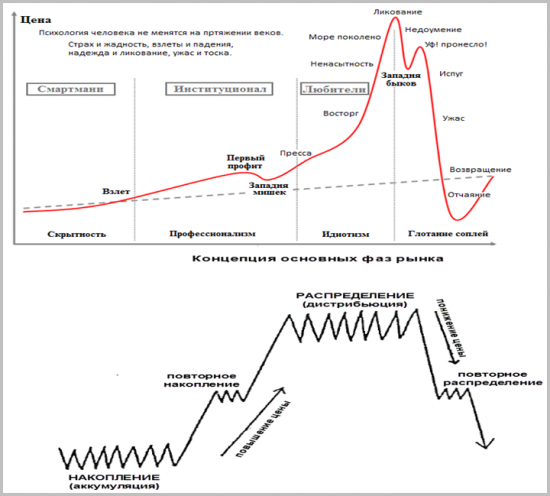

Прогнозировать рынок довольно сложно — цены зависят от очень многих факторов. Но все факторы в конце-концов воздействуют на рынок через Smart Money — «умные» деньги, которые этот рынок и «двигают». И это как раз одно из направлений Факультета биржевой торговли — отслеживать перемещение денег через различные биржевые отчёты.

Рынок двигают большие деньги, которые находятся у операторов рынка. Чтобы рынок работал и приносил одним прибыль — другие должны «сливать». Как говорит статистика, 10% участников имеют 90% рыночной прибыли. Поэтому основная масса всегда должна входить на пиках, когда крупняк уже начал распродавать активы. Вот примерный механизм:

1. Принимается решение о «развороте» инструмента: будь то весь рынок, или нефть, золото, и с какой целью — неважно, главное — сам механизм.

Пусть рынок идёт в уверенных покупках, и вот «умные деньги» начинают выходить из позиций и продавать — это мы определяем с помощью отчётов СОТ, и длится это может от недели до пару месяцев — ведь деньги немалые, и сразу их «светить» нельзя. Рынок пока движется в том же направлении.

2. Начинается «отстой» или «коррекция» — идут «тихие» распродажи. О том что это коррекция или разворот никто кроме «них» и не догадывается, поэтому другие начинают усредняться и докупаться.

3. За пару дней до начала большого движения начинается кардинальная перестройка позиций — это мы можем увидеть по ежедневным отчётам СМЕ (объёмы и открытый интерес по фьючерсам и опционам).

( Читать дальше )

Рынок двигают большие деньги, которые находятся у операторов рынка. Чтобы рынок работал и приносил одним прибыль — другие должны «сливать». Как говорит статистика, 10% участников имеют 90% рыночной прибыли. Поэтому основная масса всегда должна входить на пиках, когда крупняк уже начал распродавать активы. Вот примерный механизм:

1. Принимается решение о «развороте» инструмента: будь то весь рынок, или нефть, золото, и с какой целью — неважно, главное — сам механизм.

Пусть рынок идёт в уверенных покупках, и вот «умные деньги» начинают выходить из позиций и продавать — это мы определяем с помощью отчётов СОТ, и длится это может от недели до пару месяцев — ведь деньги немалые, и сразу их «светить» нельзя. Рынок пока движется в том же направлении.

2. Начинается «отстой» или «коррекция» — идут «тихие» распродажи. О том что это коррекция или разворот никто кроме «них» и не догадывается, поэтому другие начинают усредняться и докупаться.

3. За пару дней до начала большого движения начинается кардинальная перестройка позиций — это мы можем увидеть по ежедневным отчётам СМЕ (объёмы и открытый интерес по фьючерсам и опционам).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал