Избранное трейдера Андрей Недвигин

Настроения профессиональных инвесторов самые медвежьи с октября прошлого года

- 22 сентября 2021, 12:31

- |

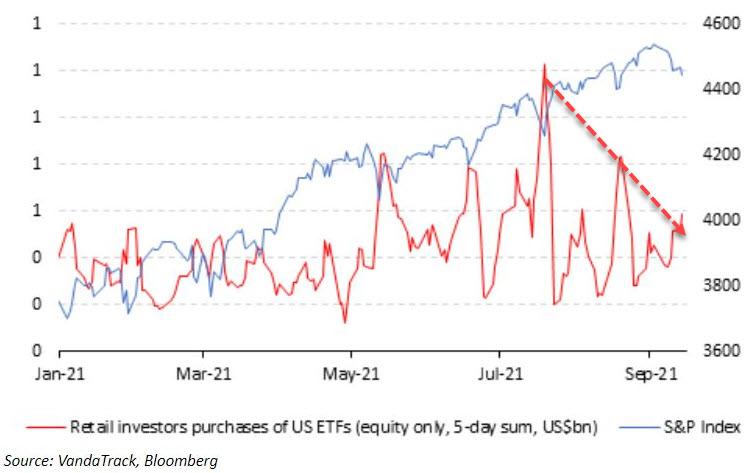

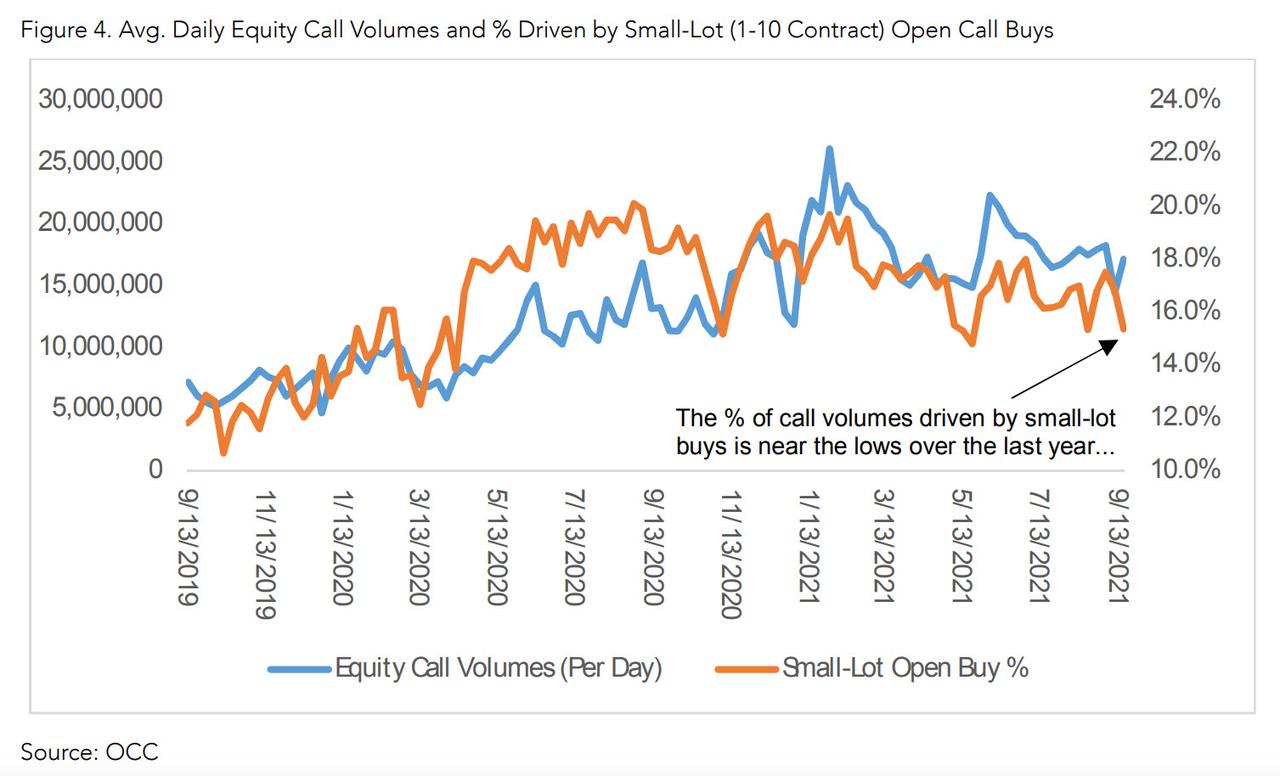

«Несмотря на то, что на этой неделе мы наблюдаем рост покупок ETF, их масштабы были немного неутешительными по сравнению с предыдущими распродажами», — написали Бен Онатибия и Джакомо Пьерантони. «Этот снижающийся аппетит к поддержке ралли акций увеличивает шансы на более крупную распродажу, если институциональные инвесторы продолжат продавать». Пока вместо полномасштабной 10%-ной коррекции мы получили в S&P первую 5%-ную просадку с 2020 года. Так называемые трейдеры-новички — те, кто покупает или продает 10 контрактов или меньше за раз, — продолжают сокращать свои покупки колл-опционов на акции почти до 17-месячного минимума.

«Несмотря на то, что на этой неделе мы наблюдаем рост покупок ETF, их масштабы были немного неутешительными по сравнению с предыдущими распродажами», — написали Бен Онатибия и Джакомо Пьерантони. «Этот снижающийся аппетит к поддержке ралли акций увеличивает шансы на более крупную распродажу, если институциональные инвесторы продолжат продавать». Пока вместо полномасштабной 10%-ной коррекции мы получили в S&P первую 5%-ную просадку с 2020 года. Так называемые трейдеры-новички — те, кто покупает или продает 10 контрактов или меньше за раз, — продолжают сокращать свои покупки колл-опционов на акции почти до 17-месячного минимума.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 10 )

Два кандидата в премьер-министры Японии обещают бороться с дефляцией (перевод с deflation com)

- 21 сентября 2021, 19:22

- |

Два законодателя, борющиеся за то, чтобы стать следующим премьер-министром Японии, оба пообещали запустить пакеты стимулов в краткосрочной перспективе и победить дефляцию в долгосрочной перспективе, когда они изложили свои платформы в среду. Бывший министр иностранных дел Фумио Кишида заявил, что вложит десятки триллионов иен (сотни миллиардов долларов), чтобы помочь экономике, пострадавшей от коронавируса, излагая свою политику в гонке за лидерство правящей Либерально-демократической партии. Соперница Санаэ Такаичи, которая стремится стать первой женщиной-премьер-министром страны, также сказала, что быстро рассмотрит вопрос о дополнительном бюджете для помощи экономике, хотя она воздержалась от указания размера пакета. Сумма будет зависеть от того, сколько действительно необходимо, и требует тщательного рассмотрения, добавила она. Такаичи, бывший профессор экономики, сказала, что она будет отдавать приоритет 2-процентному целевому показателю инфляции в стране, а не достижению первичного бюджетного баланса. Она сказала, что озабоченность правительства попыткой уравновесить бухгалтерские книги способствовала тому, что пока не удалось достичь цели ...

( Читать дальше )

Восемь сделок с облигациями отменены из-за Evergrande

- 21 сентября 2021, 15:19

- |

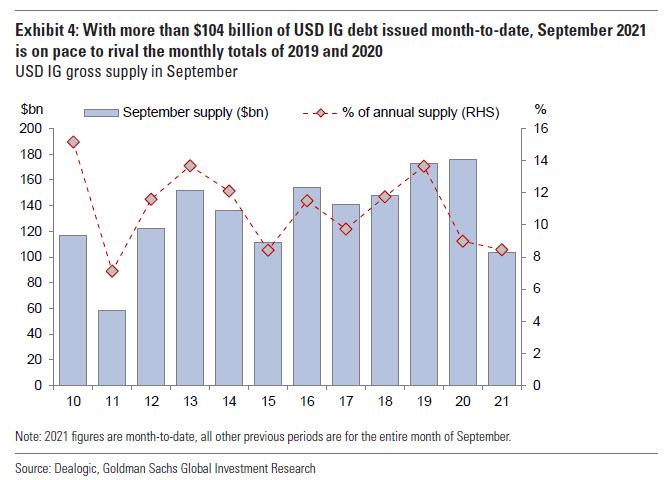

… настроение резко испортилось, и в понедельник, как сообщается, по крайней мере восемь компаний инвестиционного уровня отозвали предложение своих облигаций на фоне обвала рискованных активов, согласно Bloomberg, который отмечает, что «фон для выпуска не радует, фьючерсы на акции снизились примерно на 1,5%, а индекс IG CDX, торгующийся более чем на 6,5 базисных пункта выше (в основном из-за того, что новые контракты длиннее на шесть месяцев к погашению).

… настроение резко испортилось, и в понедельник, как сообщается, по крайней мере восемь компаний инвестиционного уровня отозвали предложение своих облигаций на фоне обвала рискованных активов, согласно Bloomberg, который отмечает, что «фон для выпуска не радует, фьючерсы на акции снизились примерно на 1,5%, а индекс IG CDX, торгующийся более чем на 6,5 базисных пункта выше (в основном из-за того, что новые контракты длиннее на шесть месяцев к погашению).Отмены размещений в понедельник последовали за пятничным вакуумом, когда ничего не было оценено на фоне резкого падения и экспирации опционов на рынке; В прошлый понедельник было проведено около 13 сделок. Тем не менее, даже без влияния Evergrande, выпуск замедлялся: на этой неделе ожидалось, что выпуск достигнет 20–25 млрд долларов, что является замедлением по сравнению с бешеными рекордными темпами продаж с тех пор, как рынок вернулся после праздника Дня труда. Вполне возможно, что большинство компаний, которые планировали, попробуют еще раз во вторник, но это будет зависеть от стабилизации на рынках, которая, в свою очередь, будет зависеть от того, что Пекин сделает в следующие 24 часа.

( Читать дальше )

Абсолютное заражение: суверенный риск Китая начинает взрываться

- 21 сентября 2021, 12:30

- |

Этот внезапный всплеск риска дефолта по суверенному долгу Китая очень значителен в контексте постоянных заверений Китая перед остальным миром в том, что он надежен как скала (точно так же, как сказал Ларри, но не спрашивайте Джорджа Сороса). Однако мы отмечаем, что CDS Китая выросли примерно до 90 базисных пунктов в марте 2020 года (когда разразился кризис COVID) и примерно до 150 базисных пунктов в начале 2016 года (ускорение после того, как Китай девальвировал юань в конце 2015 года). Вопрос, конечно, в том, где он остановится на этот раз? На какой «риск» готов пойти Китай со своим суверенным риском?

Этот внезапный всплеск риска дефолта по суверенному долгу Китая очень значителен в контексте постоянных заверений Китая перед остальным миром в том, что он надежен как скала (точно так же, как сказал Ларри, но не спрашивайте Джорджа Сороса). Однако мы отмечаем, что CDS Китая выросли примерно до 90 базисных пунктов в марте 2020 года (когда разразился кризис COVID) и примерно до 150 базисных пунктов в начале 2016 года (ускорение после того, как Китай девальвировал юань в конце 2015 года). Вопрос, конечно, в том, где он остановится на этот раз? На какой «риск» готов пойти Китай со своим суверенным риском?перевод отсюда

( Читать дальше )

Забудьте о 5G, Китай лидирует в 6G

- 20 сентября 2021, 19:36

- |

Данные Cyber Creative Institute, охватываемые Nikkei Asia, показывают, что из около 20 000 патентных заявок, связанных с 6G, по состоянию на август 2021 года 40,3 процента поступили от азиатской сверхдержавы. Однако США не сильно отстают, сделав 35,2% заявок. Родина Samsung, Южная Корея, находится на пятом месте (при объединении приложений для европейских стран) с 4,2%. Источник оценил заявки на патенты для девяти основных технологий 6G, включая связь, квантовые технологии, базовые станции и искусственный интеллект. Ожидается, что 6G будет примерно в десять раз быстрее, чем 5G.

Данные Cyber Creative Institute, охватываемые Nikkei Asia, показывают, что из около 20 000 патентных заявок, связанных с 6G, по состоянию на август 2021 года 40,3 процента поступили от азиатской сверхдержавы. Однако США не сильно отстают, сделав 35,2% заявок. Родина Samsung, Южная Корея, находится на пятом месте (при объединении приложений для европейских стран) с 4,2%. Источник оценил заявки на патенты для девяти основных технологий 6G, включая связь, квантовые технологии, базовые станции и искусственный интеллект. Ожидается, что 6G будет примерно в десять раз быстрее, чем 5G.перевод отсюда

( Читать дальше )

AAPL и FANGs: "5 волн" говорят о многом (перевод с elliottwave com)

- 20 сентября 2021, 15:32

- |

Apple объявила о своих новых продуктах и обновлениях вчера (вторник). В понедельник в STU мы отметили, что независимо от того, что было объявлено, акция находилась в процессе пятиволнового снижения от своего максимума 7 сентября. Целевая область для снижения составляла 146,10–146,59 долларов. Сегодня утром акции упали до 146,37 доллара, достигнув этой зоны. В приведенном диапазоне волна 5 представляет собой волну 1, умноженную на 1,618 Фибоначчи, и где цены встречаются с внутренней линией тренда, соединяющей минимумы 19, 28 июля и 19 августа, что показано синей пунктирной линией на графике. Ралли «a-b-c» может привести акции к диапазону 150,53–151,70 долларов, хотя единственное требование для коррекции второй волны — это то, что она не может превышать начало предыдущей первой волны. Когда вторая волна Apple будет завершена, акции упадут до новых минимумов в третьей волне более крупного пятиволнового падения. Таким образом, динамика акций Apple стала медвежьей.

Apple объявила о своих новых продуктах и обновлениях вчера (вторник). В понедельник в STU мы отметили, что независимо от того, что было объявлено, акция находилась в процессе пятиволнового снижения от своего максимума 7 сентября. Целевая область для снижения составляла 146,10–146,59 долларов. Сегодня утром акции упали до 146,37 доллара, достигнув этой зоны. В приведенном диапазоне волна 5 представляет собой волну 1, умноженную на 1,618 Фибоначчи, и где цены встречаются с внутренней линией тренда, соединяющей минимумы 19, 28 июля и 19 августа, что показано синей пунктирной линией на графике. Ралли «a-b-c» может привести акции к диапазону 150,53–151,70 долларов, хотя единственное требование для коррекции второй волны — это то, что она не может превышать начало предыдущей первой волны. Когда вторая волна Apple будет завершена, акции упадут до новых минимумов в третьей волне более крупного пятиволнового падения. Таким образом, динамика акций Apple стала медвежьей.( Читать дальше )

Дефляционное мышление (перевод с deflation com)

- 20 сентября 2021, 12:27

- |

( Читать дальше )

Экономический дайджест 19.09.2021

- 19 сентября 2021, 18:46

- |

Пара доллар/рубль на прошедшей неделе упала и закрылась на уровне 72.8525. Среднесрочно пара, возможно, находится в волне 3 конечного диагонального треугольника с 86, который является С в плоской. Варианты долгосрочных разметок здесь. Чистая длинная спекулятивная позиция во фьючерсе на рубль упала на 700 с 20 900 до 20 200. Индекс РТС вырос и закрылся на уровне 1745.04, есть все основания полагать, что он уже закончил волну Е треугольника с 2008 года (долгосрочная разметка здесь, среднесрочная - здесь). Индекс российских государственных облигаций (RGBI-tr) припал закрылся на уровне 613.2. Подробнее смотрите в программе «Итоги недели».

Мировые рынки

Нефть Я считаю, что низы 4-х летнего цикла уже установлены и долгосрочный разворот вверх произошёл. Количество действующих вышек в США выросло с 401 до 411. Чистый объём длинных спекулятивных позиций на прошедшей неделе вырос на 5 900, с 349 200 до 355 100. Неделя закрылась WTI — 71.96, Brent — 75.49.

( Читать дальше )

Почему все любят писать про фундамент, хотя торговать по нему невозможно

- 18 сентября 2021, 00:29

- |

Напомню про обвал-2020. Я его ванговал, но чисто по технике. Когда появился модный насморк (это было ещё до обвала, но после того, как я его ванговал), я до конца не верил, что падёж будет именно из-за него. Но кто мог предвидеть ковид-фашистские меры? А то, что при их продолжении рынки пойдут на новые хаи? Напомню, что низ по сипи был поставлен в самый разгар локдаунов, весь этот бред не прекращался, но рынки до сих пор растут. И где этот ваш фундамент?

Про всякие фундаментальные показатели компаний ваще малчу. Это вот любителям Баффета. А вы ваще в курсе, например, что он родился «с серебряной ложкой во рту»? Сын сенатора и одновременно владельца инвест-компании. И покупает он не ожидания, как вы, а куски бизнеса с конкретным контролем там. Или то, что он вхож в политику, может влиять на решения, важные для купленных им бизнесов. Ну хоть про трубопровод Keystone XL

( Читать дальше )

Как поведение цен акций противоречит «общепринятому мнению» (перевод с elliottwave com)

- 17 сентября 2021, 19:15

- |

Давайте начнем с шокирующих новостей почти 60-летней давности, которые имеют отношение к рассматриваемой теме, а именно, как фондовый рынок бросает вызов общепринятым предположениям. Знаменитая книга Роберта Пректера «Социономическая теория финансов» показала этот график и гласила:

Давайте начнем с шокирующих новостей почти 60-летней давности, которые имеют отношение к рассматриваемой теме, а именно, как фондовый рынок бросает вызов общепринятым предположениям. Знаменитая книга Роберта Пректера «Социономическая теория финансов» показала этот график и гласила:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал