Избранное трейдера Andrew

Последняя возможность уменьшить подоходный налог 2017

- 26 декабря 2017, 11:18

- |

Сегодня и завтра последний день для того, чтобы уменьшить подоходный налог на ММВБ в этом году. Так как, в режиме Т+2, завтрашние сделки на фондовом рынке пройдут 29 декабря, то эти два дня (26 и 27 декабря) последняя возможность изменить свой подоходный за 2017 год. Сделки четверга, 28 декабря, пройдут уже 3 января и на подоходный налог этого года уже не повлияют.

Что можно сделать тем, у кого по итогам года прибыль? Закрыть убыточные позиции, хоть на несколько секунд. Вы зафиксируете убыток по сделке и уменьшите налогооблагаемую прибыль. Если вы ждёте по этим позициям прибыль и собираетесь держать их дальше, просто выкупите их сразу после продажи. Комиссией придётся пожертвовать. А вот прибыльные позиции сегодня лучше не фиксировать, чтобы не увеличивать прибыль. Если планируете их зафиксировать, отложите на четверг.

Те, у кого по итогам года получился солидный убыток, могут его уменьшить. Это даст возможность уменьшить налогооблагаемую прибыль в следующем году. Надо делать наоборот, закрывать сегодня прибыльные позиции и не трогать убыточные. Если эти позиции планируете держать дальше, выкупайте их после продажи. Что это даст? Фиксация прибыли уменьшает наш налогооблагаемый убыток, так как налог мы всё равно не платим, ни с большого убытка, ни с маленького. Зато в следующем году налогооблагаемая прибыль будет меньше, так как цена покупки акции будет более высокой.

( Читать дальше )

- комментировать

- 130 | ★31

- Комментарии ( 14 )

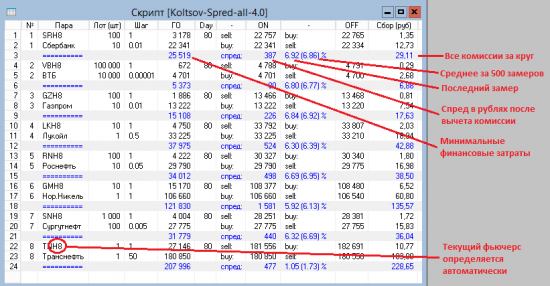

Анализатор спреда (спот-фьючерс) для QUIK.

- 25 декабря 2017, 20:28

- |

В свое время у меня была задумка — посмотреть какой в реальности (включая комиссии) спред между спотом и фьючерсом и стОит ли его торговать. Так как, ни С#, ни Lua я, пока, не изучил, то пришлось писАть на Qpile…

Торговый функционал в скрипте не прописывал, поэтому его можно использовать только, как анализатор.

Кому надо – забирайте, так как я решил для себя дальше эту тему не развивать (по крайней мере пока)…

Выглядит интерфейс вот так:

Особенности:

— текущий фьючерс определяется автоматически, в день экспирации автоматически переключается на новый;

— перед использованием надо указать папку в настройках пользователя для расчетов;

— в скобках отражается средний процент за последние 500 замеров для объективности расчетов (цифру можно менять в настройках пользователя);

( Читать дальше )

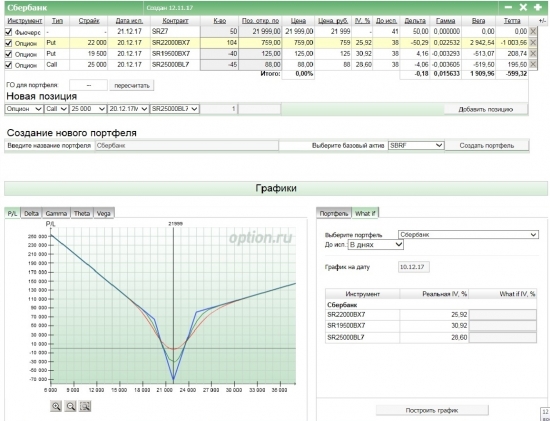

Модель инвестиций в акции с опционным привкусом.

- 23 декабря 2017, 21:14

- |

Итак. Допустим, мы находимся на идеальном рынке. Ликвидность абсолютна, торги непрерывны, никаких проскальзываний и комиссий в природе не существует. Что такое позиция «шорт» мы не слышали и слышать не хотим. Из каких то соображений мы решили инвестировать сумму в 1 000 000 рублей в акции с текущей стомостью 100 рублей. (Здесь и далее все числовые значения условны, легко заменяются переменными и используются для построения конкретных примеров).

( Читать дальше )

Промсвязьбанку хана? Не выводят деньги с брокерского счета.

- 23 декабря 2017, 12:05

- |

Два ответа от техподдержки:

________________

1. Добрый день!

Очень большой поток поручений. Поручения обрабатываются в порядке очереди.

Ожидайте.

Приносим свои извинения за доставленные неудобства

________________

2. «Ваши поручения в статусе „Активно“. Счет указанный в Анкете клиента открыт.

У Вас нет технической проблемы.

Ожидайте»

(здесь прикреплен скриншот, который не отображается.)

Конкретный кейс: хеджируем облигации

- 20 декабря 2017, 22:47

- |

Добрый день.

Я пишу этот текст в надежде, что опытные товарищи прочтут его и укажут на просчеты, ошибки в логике и расчетах. За все комментарии буду признателен.

Дано:

Портфель облигаций ОФЗ и гос евробондов

Нужно:

Захеджировать потенциальное снижение рублевой стоимости портфеля на случай санкций в феврале 2018 года

Решение:

Первое. Евробонды не трогаем. Падение цен на облигации из-за санкций спровоцирует падение рубля против доллара. Таким образом, рублевая стоимость евробондов останется примерно такой же.

Второе. Хеджить ОФЗ будем через фьючерсы на ОФЗ, коих несколько в зависимости от срока облигаций (2,4,6,10 и 15 лет).

Пусть портфель облигаций состоит из 1000 ОФЗ 26221. Хеджить их лучше через фьючерс на 15-летние облигации, так как согласно http://www.futofz.moex.com/ru/data.aspx именно эти ОФЗ входят этот фьючерс.

Стоимость портфеля облигаций:

( Читать дальше )

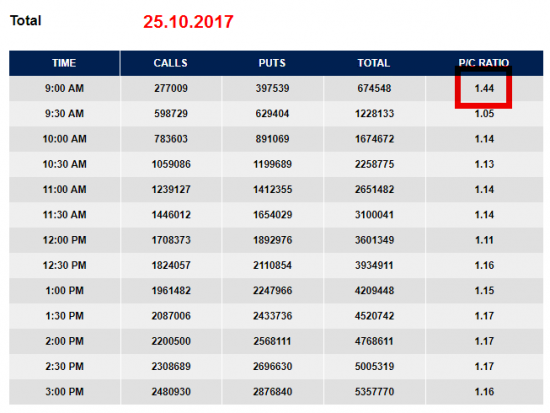

5/5 СИГНАЛЫ ПАНИКИ - PUT/CALL RATIO (S&P 500)

- 26 ноября 2017, 14:40

- |

Сигналы паники или как войти в рынок в соответствующее время.

Кстати, эти сигналы интересны и «полезны» не только для опционщиков, но и для среднесрочных и долгосрочных инвесторов на американской бирже. Они дают ИНОГДА закупиться почти по самым «лоям».

Перейдем к последнему сигналу паники PUT/CALL Ratio.

На каждой биржи можно измерить, сколько торгуются в день путов и колов. Меня научили это отслеживать на бирже CBOE (Chicago Board Options Exchange). Я наблюдаю сколько путов и колов в общем количестве всех торгуемых инструментов (Total) на CBOE было проторговоно за последний день, точнее соотношение путов к коллам. При числе 1,40 можно заметить панику на бирже, поскольку было на много больше, а в точности на 40%, путов протоговоно. Значит у игроков на бирже появляется страх и они страхуют себя против подения рынка.

( Читать дальше )

По мотивам ТРИ ВИДА ПРОФИТА

- 24 ноября 2017, 22:30

- |

Четвертый вид профита.

https://smart-lab.ru/blog/432265.php

Мы НЕ ГАДАЕМ и не угадываем входы и выходы. Мы просто ждем нужного нам размера движения.

Покупаем на локальных минимумах. Продаем на максимумах.

Первый раз нейтралим дельту позиции после движения цены в любую сторону не менее 2,0% в течение дня.

Честно о трейдинге или я не настолько богат, чтоб покупать в конце тренда.

- 19 ноября 2017, 10:19

- |

Я снова рад вас видеть)))

Но, последнее время, времени стало меньше свободного у меня, писать соответственно стал реже.

Сегодня хочу поговорить о наших «Голубых фишках» с точки зрения их нахождения в тренде (В том или ином варианте).

На основе полезного технического индикатора MACD гистограмма, но с интерпретацией по Александру Элдеру.

Не знаю кому как, но лично я поддерживаю вариант интерпретации MACD именно по психологическим моментам.

Автор использует 4-е времени года. Весна, лето, осень и зима соответственно.

Я использую недельную и ниже.

Индикатор в своём роде уникальный, т.е. не только трендовый, но и контртрендовый.

Покупки осуществляются весной, летом бурный рост, осень время продаж и зимой «Игра на понижение».

Но, нужно помнить, что индикатор запаздывает и создан для больших ТФ (Для снижения кол-во ложных сигналов).

Анализ будет вестись на месячном графике, скажем так инвесторская версия, индикатор нам даст ясную картину нахождения бумаги в том или ином виде (Тренде).

( Читать дальше )

Ньюансы ндфл (как можно уходить в минус, торгуя в плюс)

- 05 ноября 2017, 11:11

- |

Технически не редка ситуация, когда фьюч br стоит на месте, а цена доллара, измеряемая в рублях, растет.

Например, купил фьюч br по 60. Курс ЦБ был в этот момент тоже 60 (строго говоря, есть спецификация контракта br где курс указан).

В 1400 промежуточный клиринг. В 14-30 откупаешь br по 60.05

Вроде все норм. Вышел без убытка.

Но если в промежутный клиринг доллар вдруг стал 61, то возникла реальная прибыль. Честно говоря, у меня в терминале это очевидно не отображается, но я задал вопрос брокеру, он это подтвердил.

В каком месте здесь ндфл?

Я этим озадачился, так как у меня в отчете брокера висит положительная сумма удержанию за этот год. При этом на счету американских акций на 15кило. Купленных в основном по курсу 57-58. если я их сейчас скину по той же цене, что и купил, (а курс сейчас 59), то у меня на ровном месте возникнет еще плюс к ндфл

ЧАТ ВОСКРЕСНОЕ

- 05 ноября 2017, 10:40

- |

всем привет друзья, сегодня воскресенье и мы открываем наш воскресный чат. но сегодня он будет особенный. сегодня поговорим о медитации.

на прошлой неделе меня спросили — как улучшилось мое здоровье с помощью медитации, и вот мой развернутый ответ:

практикую Дзен-Буддизм, сама медитация называется — «дзадзен», и уже достаточно продолжительное время — примерно лет 20, с периодами отхода от практики и возвращения к оной ))

в общемто в Дзене от буддизма мало что есть )) ибо Дзен не религия. если очень грубо говорить то имено с помощью практики дзадзен давным давно Будда пришел к тому что теперь называется буддизмом ))

Дзен это практика нахождения в осознанном состоянии «Здесь и сейчас».

термины ОСОЗНАННОСТЬ и ЗДЕСЬ И СЕЙЧАС пришли именно с дзен, и уже достаточно исковерканы миром..

итак о медитации:

ну во первых медитация никоим образом не лечит организм )) скорее даже наоборот )) она его калечит. ибо долгое сидение скорее всего в неправильной позе — способствует скалиозу и атрофированию мышц.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал