Избранное трейдера MyProfit

Кто не понял, тот поймёт или весны исход.

- 31 мая 2016, 13:22

- |

31 мая — последний день, когда россияне могут подать отчет о движении средств по иностранным счетам.

Австралия население:2000 — 19,1 млн чел

2016 — 24 млн чел (+25,6%)

2030 — 28 млн чел (прогноз)

В начале 2017 начнется сборка многоразового космического дрона XS-1. Скорость — 10 М, полезная нагрузка — до 2300 кг:

Россия. Экспорт, млрд $

Январь-апрель 2013: 171,1

Январь-апрель 2014: 170,2

Январь-апрель 2015: 122,0

Январь-апрель 2016: 83,9

Украина. Чистый приток прямых иностранных инвестиций.

( Читать дальше )

- комментировать

- 146 | ★13

- Комментарии ( 42 )

Реверс инжиниринг способа угадывания гэпа вверх в Си

- 31 мая 2016, 11:19

- |

На смартлабе очень мало чего можно почитать начинающему алготрейдеру. Если кто и пишет — все больше эквити выкладывают, а на идеи стратегий даже не намекают. Один из товарищей которых я читаю — silentbob ( http://smart-lab.ru/profile/silentbob/ ). Он периодически выкладывает что-то из своих наблюдений, на основе которых вполне пишутся рабочие стратегии.

В своё время он предлагал выложить выложить устойчивый метод угадывания гэпа вверх в Си за 350 плюсиков

smart-lab.ru/blog/206454.php

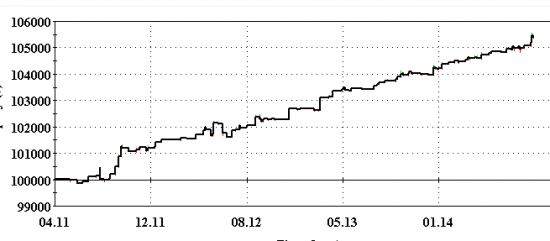

За плюсики смартлабовцы метод не выкупили и для многих он остался загадкой)) Эквити у метода была вот такая:

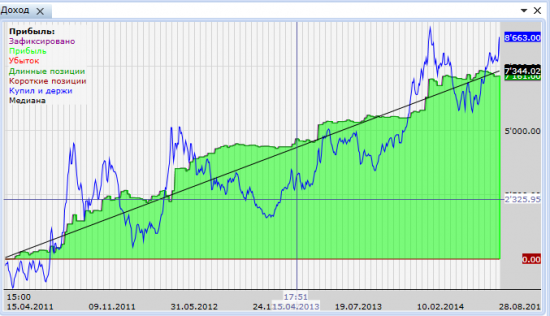

Идея простая: покупаем в 23-45 при выполнении определенных условий и продаем в 10-15. Я потратил какое-то время и постарался найти стратегию с похожими параметрами. Совсем такой же у меня не получилось, но что то все таки нашел:

( Читать дальше )

Маленький лайфхак по Квику перед экспирацией.

- 30 мая 2016, 19:45

- |

Лично я раньше об этом не знал, и для меня это оказалось очень удобным, т.к загружено много инструментов.

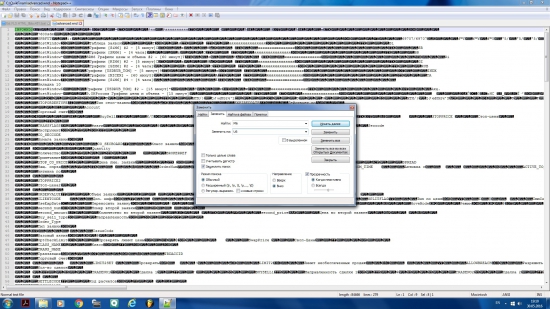

На всякий случай делаем бэкап. Открываем файл настроек, в моем случае advanced.wnd с помощью Notepad++.

Пример:

Кликаем функцию замены, в строке ИСКАТЬ ДАЛЕЕ ставим M6, в строке заменить пишем U6, кликаем заменить все, сохраняем. Тоже самое сделать с файлом advanced.sav.wnd.

Все тоже самое можно сделать в обычном блокноте, но в Notepad++ удобнее.

Экспирация уже скоро, думаю многим начинающим, да и не только, будет полезно.

Элвис Марламов: выступление на конференции смартлаба: "Агрессивный инвестор"

- 30 мая 2016, 17:49

- |

Все видео с конфы тут: http://confa.smart-lab.ru/20160514

Всего одна простая мысль, которая может существенно улучшить вашу жизнь

- 30 мая 2016, 12:43

- |

А ведь наверняка существует какая-то очень простая мысль, до которой я пока еще не додумался, применив которую я мог бы существенно улучшить свою жизньМне в комментариях понаписали всякого бреда про духовность и прочее. Никто, похоже, не понял о чём я. Например:

- есть какая-то мелочь, поменяв которую на смартлабе я мог бы удвоить посещения в течение года

- есть какая-то маленькая деталь, поменяв которую в трейдинге я начну снова зарабатывать каждый месяц

- если даже пускай не зарабатывать, а, например, снизить стресс в 3 раза… что тоже уже круто

Это очень порочная зависимость — постоянная жажда поощрения, приводит и к болезненному переживанию каждого убытка и к попытке быстро их отыграть. Простая мысль может быть в том, чтобы найти способ полностью уйти от денег.

- Полностью исключить любые денежные цели (типа заработать 1% в день, заработать 100 тыс. руб в месяц)

- Не фиксировать каждый день значение депо в табличку, а делать это только в конце недели, после окончания торгов

- Полностью убрать все показатели вар.маржи из терминала, оставить только пункты

- Сосредоточиться над тем, чтобы все сделки носили системный характер, т.е. совершались по правилам

завтра вэбинар по опционной ликвидности

- 30 мая 2016, 11:29

- |

Обозрим кратенько новости, и буду отвечать на вопросы.

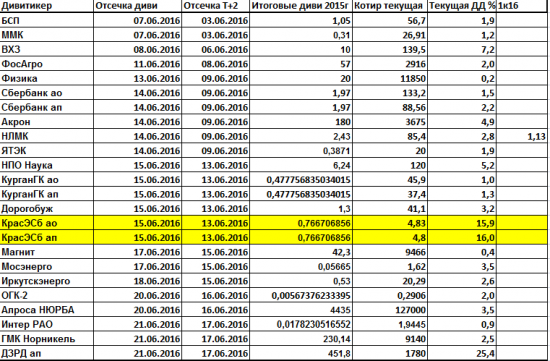

Дивиденды 2016. ДЗРД,Россети, ФСК ЕЭС

- 29 мая 2016, 21:27

- |

Дивидендный сезон в разгаре.

Советы директоров рекомендуют ГОСА размеры дивидендов, ГОСА их утверждают.

( Читать дальше )

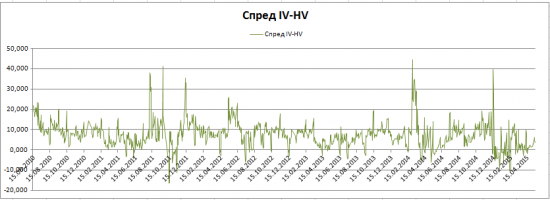

Исследование стратегии, покупка стрэдла. Сравниваем историческую волатильность с подразумеваемой.

- 28 мая 2016, 18:16

- |

Здравствуйте дорогие друзья!

Хочу проверить влияние спреда IV-HV на результат торговли, если куплен стредл на центральном страйке и выравнивать дельту фьючем каждый день.

Сдесь и далее в следующих статьях:

IV — подразумеваемая волатильность центрального страйка

HV — историческая волатильность приведенная к годовой

Спред — разница между IV и HV

Все дальнейшие расчеты и скриншёты приведены для инструмента RI.

Формула по рассчету HV:

Сначала рассчитывается средний дневной ход цены (HV_EMA) в процентах

HV_EMA=HV_EMA(t-1) + Alfa * (100 * (Abs(PRICE_F — Prev_PRICE_F) / Prev_PRICE_F) — HV_EMA(t-1))

где:

HV_EMA(t-1) — средний дневной ход цены на предыдущем шаге (дне)

Alfa — коэффициент сглаживания (0...1)

PRICE_F — цена фьючерса на текущем шаге (дне)

Prev_PRICE_F — цена фьючерса на предыдущем шаге (дне)

Если проще сказать то HV_EMA это экспоненциальная средняя дневных изменений цены фьючерса взятых по модулю.

У нас получается дневная волатильность. Далее приводим дневную волатильность к годовой:

HV=HV_EMA * КОРЕНЬ(252)

Почему я взял 252? Потому что в году примерно 252 рабочих дня, хотя этот вопрос спорный какой коэффициент брать 252 или 365.

Все, теперь у нас есть историческая волатильность приведенная к годовой и её можно теперь сравнивать с подразумеваемой.

Методом тупого перебора я перебрал все коэффициенты Alfa и определил, что у коэффициента Alfa=0,06 наименьшее среднеквадратичное отклонение между IV и HV, его то и возьмем для дальнейших исследований.

Посчитаем разность между IV и HV и построим график этого спреда

( Читать дальше )

Опционные стратегии: Хеджирование кредитного спреда

- 28 мая 2016, 10:50

- |

С ростом волатильности на рынке, для многих трейдеров, актуальным становится быстрое хеджирование своих текущих позиций. При хеджировании или корректировке позиции, вы смотрите на цену, премию и сравниваете со страховкой, которую получаете взамен. Это, как покупать страховку на машину — вы хотите купить самую дешевую, но с высоким покрытием риска.

Защита от «шипов» волатильности

Если цена идет против вас, волатильность, как правило, увеличивается, также увеличиваются и маржинальные требования и премия кредитного спреда.

Именно от волатильности или от Веги мы и хотим застраховать себя. Если вы составляете кредитный спред, то ожидаете, что опционы истекут ничего не стоящими. Или, другими словами, вы занимаете короткую позицию по волатильности. Снижение волатильности будет выгодно, увеличение волатильности — вредно для вашей позиции.

Начнем с базового риск профиля

Рассмотрим профиль P/L типичного кредитного пут спреда, на котором видно предполагаемый убыток и прибыль по позиции, а также их соотношение, на экспирацию. Например, вы продали 1 опцион пут со страйком $45 и купили 1 опцион пут со страйком $40 и получили кредит $200.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал