Избранное трейдера AnarchYst84

О рынке газа и перспективах Газпрома.

- 12 января 2016, 11:44

- |

Этот материал посвящён рынку природного газа, о котором говорят неприлично мало, особенно по сравнению с рынком нефти. Европейские котировки голубого топлива не спешат отрываться от траектории нефти, хотя принципы ценообразования, построенные на привязке к стоимости чёрного золота, постепенно уходят в прошлое. Зато на рынке природного газа есть интересные новости. Например, отмена Газпромом тендера на постройку половины Силы Сибири. По официальной версии монополия выполняет предписание ФАС.

На рисунке 1 показан ценовой график природного газа в долларах США за тысячу кубометров. Синия линия — стоимость голубого топлива в Германии, красная — котировки на ICE в Британии. По оценкам экспертов на сегодня примерно ¾ европейских контрактов Газпрома так или иначе привязаны к биржевым котировкам, поэтому британские данные становятся всё более показательными. По состоянию на 12 января 2015-ого года ближайший по срокам поставки фьючерс стоит 170 долларов США за тысячу кубометров. Летние контракты торгуются почти на 10% дешевле — в постоянных долларах это практически уровень 1998-ого года.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 13 )

Забавы молодости 2 - он нас троллит!!!!!!!!!!!

- 11 января 2016, 13:29

- |

Именно тогда и стал разбираться с моделями рынка — и если кто из Вас насмехается над тех анализом -

Ребята Вы на самом деле просто не хрена не понимаете в предмете разговора.

Это была долгая и кропотливая работа, именно она вывела меня на Гартли Эллиота и так далее

из чего она складывадась

В своем первом блоге Мыслм вслух и реальнось писал -

«Итог — из более 20 человек только трое поняли о чем именно я им говорил в течении года

ГОД!!! я потратил на то, что бы донести всего 3-им из 20-ти, как двигается рынок. При этом один из них был авантюрист, второй экстримал, а третий просто серая — невзрачная личность .»

Но не сказал я главного -

из них

1 -ый смог работать по патернам

( Читать дальше )

Опционы на Америке. CMG. Часть II.

- 11 января 2016, 12:56

- |

Продолжение. Начало здесь: http://smart-lab.ru/blog/301051.php

Я решил рассказать о ходе этой сделки во многом потому, что она практически сразу пошла не так, как планировалась. Инвест идея была такова: акция уже сильно упала, объемы вернулись к нормальным значениям, теперь ожидаем колебаний в коридоре 510-470 долларов.

Вот график акции на момент открытия позиции.

Ожидаемая волатильность достигла своих максимумов за текущий год – почему бы ей не вернуться к своим нормальным значениям.?

( Читать дальше )

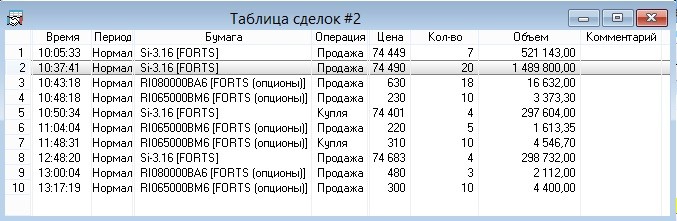

ОПЦИОНЫ ПУБЛИЧНО #3: 5% за 15 дней?

- 11 января 2016, 11:22

- |

Всем здравствуйте! Мы снова в эфире.

Концепцию торговли опционами я уже довольно подробно изложил в предыдущих «публичных экспериментах» (результат прошлого — 14.6% за 12 дней), так что сразу перехожу к делу.

Этот эксперимент начал 5 января, с целью закончить до экспирации.

Момент для продажи опционов посреди январских праздников оказался довольно неплохим.

День 0, 4 января.

Цели я снова выбрал «экспериментальные», то есть чуть ближе и больше объемом, чем это происходит при обычной торговле.

Но на этот раз нет цели «урвать проценты», цель добиться заявленной доходности с учетом волатильности рынка и повышенного ГО.

А теперь несколько важных пояснений.

Это сделки за 4 января. Этот день мы не считаем в результате, поскольку там были другие сделки, в других инструментах, и смешивать результаты не стоит.

Я закрыл свою позицию в Si и открыл в коллах и путах.

( Читать дальше )

PR-технологии. Заметка первая

- 10 января 2016, 22:54

- |

Итак, поехали...

Диалог продавца с покупателем:

— Эта вещь Вам очень идёт!

— Хм… Ну, возможно...

— Возьмёте красное, синее или, может быть, зелёное?

Фальшивый выбор (ложный выбор) — это классический приём на живых продажах, о котором наверняка знают многие.

Когда клиент уже почти созрел, когда надо лишь чуть-чуть подтолкнуть человека к акту «совопокупления», так сказать, ему предлагается выбор из двух-трёх вариантов.

Рассмотрим матрицу возможностей покупателя в рамках заданных условий:

1) куплю красное

2) куплю синее

3) куплю зелёное

4) уйду без покупки

Неважно, какой из цветов выбирает клиент. Важно то, что даже в случае если каждый клиент равновероятно рассматривает все варианты и даже вариант N4 (о котором продавец умалчивает), даже так выходит три из четырёх в пользу магазина. =) Но по факту большинство людей не смогут подставить к выбору 4-й вариант.

Почему? Ну хотя бы потому, что это тоже неправильное решение! Сама задача составлена некорректно, и где-то в глубине каждый человек это понимает, но объяснить сразу себе и тем более другому человеку не успевает, поэтому ради быстрого и простого решения принимает навязанные условия – выбрать что-то из двух-трёх.

В практике массовых коммуникаций фальшивый выбор используется всегда. Практически не бывает коммерческой или политической информационной подачи, где бы не использовался механизм

( Читать дальше )

Стратегия усреднения стоимости М. Эдлсона

- 10 января 2016, 21:47

- |

Но немногие знают альтернативный способ усреднения, предложенный американским ученым М. Эдлсоном.

Предположим, вы хотите в течение 1 года инвестировать 1200 рублей в какую-то акцию. При этом стоимость вашего портфеля в 1-ый месяц должна составлять минимум 100 руб., во второй — минимум 200 руб., в третий — минимум 300 руб.… в двенадцатый месяц — минимум 1200 руб.

Это будет целевая стоимость портфеля. Если фактическая стоимость портфеля в определенный день месяца будет ниже целевой, осуществляются покупки на разницу между целевой и фактической стоимостью. Если фактическая стоимость портфеля будет равна или выше целевой, покупки не осуществляются.

( Читать дальше )

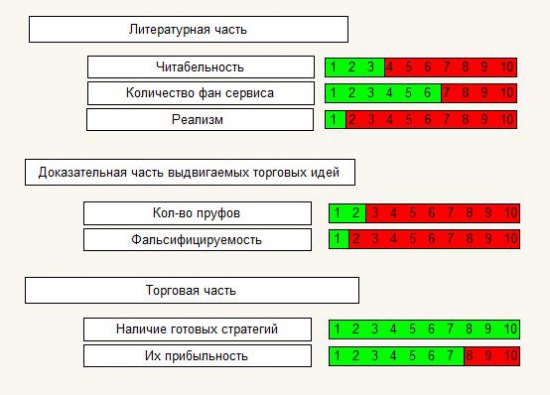

Bad Quant. Билл Вильямс. Новые измерения в биржевой торговле

- 10 января 2016, 11:09

- |

« Голос истины неизящен, а изящная речь лжива. Нравственный человек не красноречив, а красноречивый — лжец»

Лао-Цзы

В книге Новые измерения. Билла Вильямса, даётся трендовая стратегия, которая при минимальных изменениях может торговаться на российской бирже. Эта книга — склад Граалей. В ней есть адаптивный к волатильности вход на пробое, пирамидинг по тренду, бесконечное удержание позиции по тренду. Три столпа алгоритмиста-трендовика которые изменят Вашу жизнь навсегда. Всё это дано на уровне полного описания действий, как в блок-схеме.

( Читать дальше )

Что такое трейдинг?

- 09 января 2016, 22:51

- |

Хочу ответить на этот вопрос объективно, но тогда мне придется спросить мнение 6 миллиардов людей, поэтому беру за основу свой опыт. Думаю, многим будет близко.

Мир так устроен, что серьезный успех достигается большим количеством усилий. Если Вы занимаетесь бизнесом в реальной экономике, то необходимо преодолеть много препятствий, такие как конкуренция, оффициоз (который хочет иметь процент), законы(спорные), форс-мажор и так далее. Это Ваша плата. Моя плата — это внутренняя война, это вся гамма эмоций, от ощущения внутреннего разрушения до невероятного воодушевления, когда листаешь нал. Хочешь понять, как устроено настроение женщины — займись трейдингом.

Что дает трейдинг человеку? Крепость духа; понимание, что рассчитывать на помощь Бога нет смысла; сексозависимость; развитую интуицию; деньги.

Что не дает трейдинг человеку? Реальное общение с людьми(крайне мало), основное время проходит за мониторами; карьерную лестницу, ты либо трейдер, либо не трейдер(основатель компании или рядовой сотрудник, разницы нет, такого понятия как мастер-трейдер или адмирал-трейдер не существует); стабильность; крепкое здоровье, так или иначе нервы Вас добьют.

( Читать дальше )

Due Diligence заключение

- 09 января 2016, 00:27

- |

Заканчиваем изучать процедуру Due Diligence, которая является отличным инструментом, или если быть точнее планом, по выбору акций для торговли или инвестиций. Читайте весь цикл статей, и вы сможете ясно увидеть потенциал и перспективы любой бумаги.

Шаг 8 – Опционы

Далее, инвестору понадобится залезть в отчетные формы 10-Q и 10-K. Ежеквартальные отчеты SEC должны показать все неисполненные опционы. Они могут дать представление о будущем цены акций. И если опционы для сотрудников являются отличной мотивацией, то существуют и скрытые, так сказать теневые схемы, как перевыпуск опционов «underwater» или каких-либо официальных исследований, которые были сделаны незаконно, например выпуск опционов задним числом. (Данному вопросу будет посвящена отдельная тема для более детального изучения и понимания).

( Читать дальше )

Евроватное весеннее обострение или ФАЛЬШСТАРТ

- 08 января 2016, 07:37

- |

Внезапно обострившееся агрессивное выступление евроваты на сайте, связанное видимо с отменой финансирования госдепом США украиноязычных троллей в медиапространстве Украины и вынужденный переход оных на российскую тематику (видимо тут всё еще платят), навело на мысль, что… грядут большие перемены в ближайшее время.

За 20 лет с лишним лет в интернете (да-да… спасибо дядюшке Соросу :-))))) заметила такую особенность — накануне серьезных судьбоносных и трагических событий в мире (азиатский кризис 1997, наш дефолт 1998, Югославия 1999, США 2001 и т.д.) возникает очень особенный «атмосферный» вакуум в интернет-пространстве. В даосизме это звучало бы так — «вслушиваешься в тишину между словами». Контекст становится содержательней и глубже произнесенных слов. Возникают внезапные пустоты и разрежения там, где раньше казалось «жизнь кипит».

Несомненно сейчас весь мир завороженно смотрит на движение китайских индексов и наведенные им движения американских индексов. И у многих происходящее вызывает недоумение — пожалуй впервые столь сильные движения пришлись на смену годового исчисления. Что очень похоже на ФАЛЬШСТАРТ. Ведь на самом деле фундаментальных предпосылок для таких движений в видимом (отчетно-статистическом) спектре нет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал