SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Alexey Salangin

10 Советов от Нассима Талеба.

- 14 марта 2012, 14:29

- |

Есть такой умный дядька, зовут его Нассим Талеб.

Есть такой умный дядька, зовут его Нассим Талеб.Математик, философ, трейдер. Написал классную книжку Черный лебедь.

Предсказал экономический кризис ещё очень давно, тогда был обсмеян, когда все же народ понял, что он был прав, его возвели в роль чуть ли не главного философа экономического кризиса, и личность стала очень популярная. В общем если где встретите его работы, статьи или книги, мой вам совет — читайте, и читайте внимательно, таких толковых людей сейчас не много.

Для затравки, выкладываю краткий список советов по жизни от Нассима Талеба.

1. Скептицизм требует много сил и стоит дорого. Скептически относиться можно к вещам, которые имеют глобальные последствия. В жизни мелких вопросов и решений лучше быть несовершенным, вести себя по-дурацки и по-человечески.

( Читать дальше )

- комментировать

- 138 | ★52

- Комментарии ( 21 )

Грани одного бриллианта это покер и трейдинг

- 14 марта 2012, 06:15

- |

Познакомившись с покером и пополнив ряды его поклонников, достаточно быстро прочувствовал аналогию этой игры с трейдингом. В дальнейшем убежденность в их поразительном сходстве лишь окрепла. При этом некоторые подводные камни биржевой торговли, на мой взгляд, более ясно осознаются именно при игре в покер. Своими наблюдениями и хотел бы поделиться в этой статье.

Оценка вероятностей

Как и в трейдинге, в покере игроку приходится иметь дело с оценкой вероятности реализации сценария, чтобы решить, стоит ли игра свеч и, если стоит, какую часть капитала целесообразно задействовать в сделке. В игре по действиям соперника в каждом раунде вы пытаетесь наиболее точно оценить его карты и, соответственно, вероятность выигрыша в этом случае. После этого сопоставляете вероятность победы с шансами, которые предоставляет вам банк. Например, у вас пиковые дама и туз; на столе выложены 4 карты, 2 из которых также пиковые. Вы по-дозреваете, что соперник собрал сет (три карты одного номинала). В данной ситуации вы аутсайдер, и, чтобы составить более сильную комбинацию, чем у соперника, пятая карта должна быть пиковой. Вероятность получить карту нужной масти равна !4 или 25% (всего 4 масти). Противник сделал ставку 1000 фишек, и общий банк после этого составил 2000. Чтобы получить возможность увидеть последнюю карту, надо внести в банк 1000 фишек. Будет ли оправданно подобное решение?

Ответ отрицательный. Шансы банка составляют 2000/1000 или 2/1, вам же нужно как минимум 4/1 для того, чтобы на дистанции подобный розыгрыш приносил прибыль. Если бы вам, к примеру, требовалось поставить всего 200 фишек в банк равный 1000 фишек, шансы последнего оценивались бы как 5/1, и ставка имела бы положительное математическое ожидание.

Так и в торговле: трейдеру перед входом в сделку необходимо оценить вероятности достижения ценой тэйк-профита, стоп-лосса и предполагаемый результат. К примеру, вы полагаете, что рынок с вероятностью 40% провалится на 5000 пунктов, и 60% отводите на то, что рост продолжится, но будет ограничен. Имеет ли смысл играть от короткой продажи, если вы разместите стоп-лосс на 1000 пунктов выше текущей цены? Давайте рассчитаем математическое ожидание данной спекуляции: 5000 х 0,4 — 0,6 х 1000 = 1400. Очевидно, что если вы правильно оценили вероятности, подобная сделка имеет смысл.

Но и в покере, и в трейдинге положительный результат транзакции или розыгрыша на дистанции не дает гарантий успеха в каждой конкретной ситуации. Виной тому дисперсия.

Дисперсия

( Читать дальше )

Оценка вероятностей

Как и в трейдинге, в покере игроку приходится иметь дело с оценкой вероятности реализации сценария, чтобы решить, стоит ли игра свеч и, если стоит, какую часть капитала целесообразно задействовать в сделке. В игре по действиям соперника в каждом раунде вы пытаетесь наиболее точно оценить его карты и, соответственно, вероятность выигрыша в этом случае. После этого сопоставляете вероятность победы с шансами, которые предоставляет вам банк. Например, у вас пиковые дама и туз; на столе выложены 4 карты, 2 из которых также пиковые. Вы по-дозреваете, что соперник собрал сет (три карты одного номинала). В данной ситуации вы аутсайдер, и, чтобы составить более сильную комбинацию, чем у соперника, пятая карта должна быть пиковой. Вероятность получить карту нужной масти равна !4 или 25% (всего 4 масти). Противник сделал ставку 1000 фишек, и общий банк после этого составил 2000. Чтобы получить возможность увидеть последнюю карту, надо внести в банк 1000 фишек. Будет ли оправданно подобное решение?

Ответ отрицательный. Шансы банка составляют 2000/1000 или 2/1, вам же нужно как минимум 4/1 для того, чтобы на дистанции подобный розыгрыш приносил прибыль. Если бы вам, к примеру, требовалось поставить всего 200 фишек в банк равный 1000 фишек, шансы последнего оценивались бы как 5/1, и ставка имела бы положительное математическое ожидание.

Так и в торговле: трейдеру перед входом в сделку необходимо оценить вероятности достижения ценой тэйк-профита, стоп-лосса и предполагаемый результат. К примеру, вы полагаете, что рынок с вероятностью 40% провалится на 5000 пунктов, и 60% отводите на то, что рост продолжится, но будет ограничен. Имеет ли смысл играть от короткой продажи, если вы разместите стоп-лосс на 1000 пунктов выше текущей цены? Давайте рассчитаем математическое ожидание данной спекуляции: 5000 х 0,4 — 0,6 х 1000 = 1400. Очевидно, что если вы правильно оценили вероятности, подобная сделка имеет смысл.

Но и в покере, и в трейдинге положительный результат транзакции или розыгрыша на дистанции не дает гарантий успеха в каждой конкретной ситуации. Виной тому дисперсия.

Дисперсия

( Читать дальше )

Эффективный портфель по Марковицу

- 12 марта 2012, 18:17

- |

Данная статья была опубликована в журнале D-штрих №23 (107) «Семь раз отмерь чтобы не отрезали», однако ляпов в ней было достаточно, как редакторских, так и авторских. Основная ошибка заключалась в том, что неверно была рассчитана матрица ковариаций для вычисления дисперсии портфеля – ее верхнедиагональная часть была заполнена нулями. На самом деле это не так и матрица, в данном случае, является симметричной. Этот вариант статьи – ее нередактированная версия с верными вычислениями.

( Читать дальше )

( Читать дальше )

Livevol Pro софт для анализа волатильности

- 12 марта 2012, 11:58

- |

Нашел новый софт для анализа волатильности опционов - Livevol Pro.

После просмотра демо видео впечатление unbelievable, как говорят американцы.

Здесь написано, что можно получить free trial coupon code после просмотра видео.

Посмотрел 2 раза, coupon code не нашел.

Пост на эту тему в блоге VIX and more.

Всё чем можно за бесплатно пользоваться от Livevol Pro это калькулятор на сайте биржи ISE.

После просмотра демо видео впечатление unbelievable, как говорят американцы.

Здесь написано, что можно получить free trial coupon code после просмотра видео.

Посмотрел 2 раза, coupon code не нашел.

Пост на эту тему в блоге VIX and more.

Всё чем можно за бесплатно пользоваться от Livevol Pro это калькулятор на сайте биржи ISE.

Обзор. Неделя долговых аукционов

- 11 марта 2012, 17:22

- |

1. Сегодня американцы переведут стрелки на летнее время. Это позитивное событие для российских площадок, основная сессия которых зимой завершалась прямо на открытии торгов американцев. Теперь дневная сессия в США будет стартовать в 17:30 мск.

2. На неделе предстоят довольно большие объемы долговых размещений как в Европе, так и в США.

После проведенных программ рефинансирования европейских банков LTRO совокупным объемом в $1 трлн., проблем с ликвидностью в финансовой системе нет, поэтому европейские казначейства, как ожидается, легко найдут покупателей на долговые бумаги Италии и Франции.

Что касается размещений долговых бумаг США, то здесь стоит заглянуть в не столь отдаленное прошлое - 7,8,9 февраля Казначейство США размещало 3-,10-, 30-летние трежериз на $72 млрд. – за эти три дня индекс ММВБ снизился на 1,3%. 21,22 и 23 февраля размещались 2-,5- и 7-летние ноты на $100 млрд. – за этот период индекс ММВБ упал на 2,4%.

( Читать дальше )

Натуральный газ: текущее состояние дел и перспективы

- 11 марта 2012, 13:56

- |

Динамика газа на американских биржах — драматическая… Если учитывать, что покупательская способность доллара с 2005 года резко упала из-за гипер-эмиссии денег после 2008 года, то драма будет ещё трагичнее ...

Вопрос:

— Что будет с Газпромом?

— Почему так резко падает газ?

— Какие причины существуют, препятствующ. инвестициям в газ на этом уровне?

Вопрос:

— Что будет с Газпромом?

— Почему так резко падает газ?

— Какие причины существуют, препятствующ. инвестициям в газ на этом уровне?

Календарь размещений госдолга на следующую неделю

- 10 марта 2012, 12:58

- |

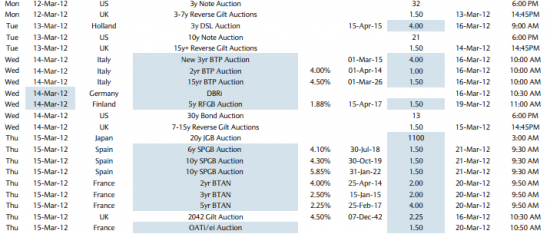

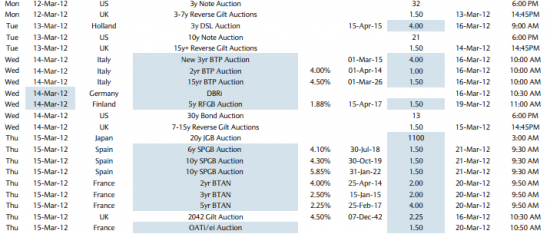

Предстоящая неделя — неделя размещений. Основные:

Табличка из обзора Barclay's, объемы — в 3м столбце справа

Также на неделе должны начать торговаться новые греческие бонды. На «сером» рынке банки их вчера котировали на условиях «если и когда» (т. е. сделка фиксируется, но проводиться будет только если и когда новые бонды будут реально запущены) на уровне 20-25% от номинала.

- Понедельник: США 32 млрд 3х летки + 64 млрд короткие векселя

- Вторник: США 21 млрд 10-летки

- Среда: Италия размещает облигации на 6.5 млрд евро. США — 13 млрд. 30-летки

- Четверг: Испания 4,5 млрд евро, Франция — 8 млрд евро BTAN + 1.5 млрд OATi/ei

Табличка из обзора Barclay's, объемы — в 3м столбце справа

Также на неделе должны начать торговаться новые греческие бонды. На «сером» рынке банки их вчера котировали на условиях «если и когда» (т. е. сделка фиксируется, но проводиться будет только если и когда новые бонды будут реально запущены) на уровне 20-25% от номинала.

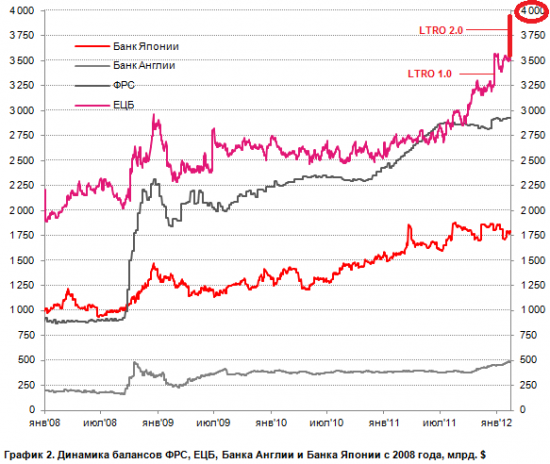

Центральные банки - главные ориентиры...

- 07 марта 2012, 20:04

- |

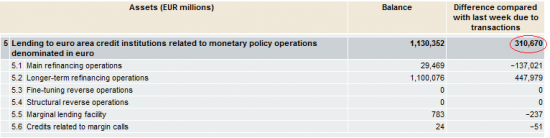

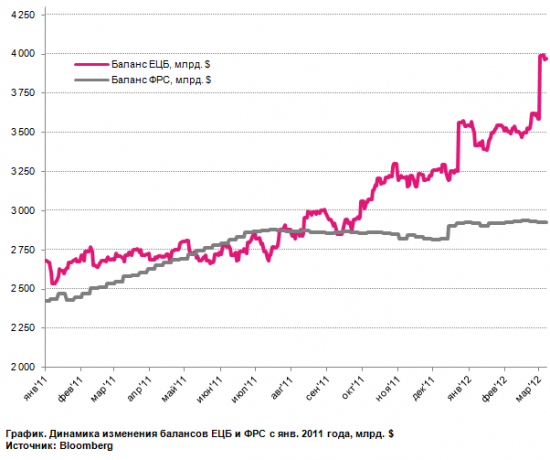

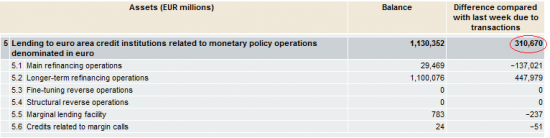

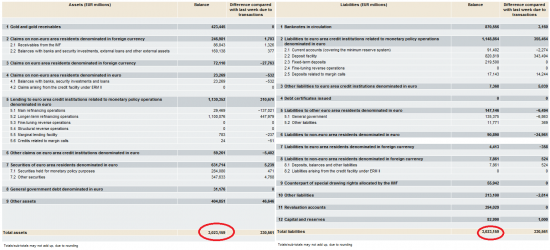

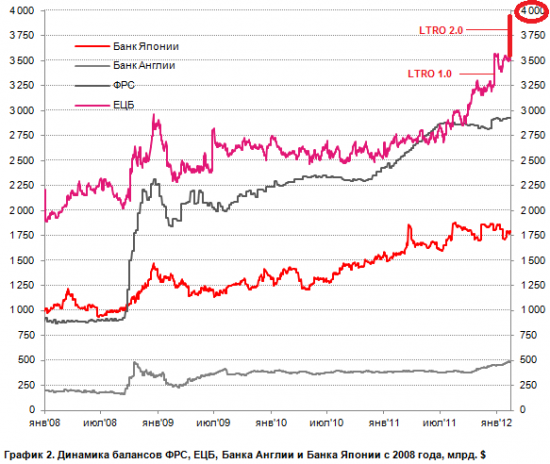

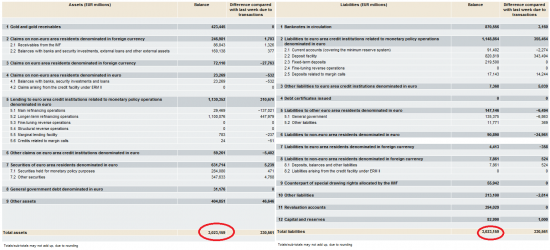

3 трлн. евро или 4 трлн. долларов, кому как удобнее. Впечатляющие цифры. Это размер баланса ЕЦБ после проведенной 29 февраля операции LTRO, в рамках которой Европейский Центральный Банк выдал новую порцию 3-летних кредитов на 530 млрд. евро — из-за действия перекрестных в чистом виде европейские банки получили порядка 310 млрд. евро.

Источник: ECB

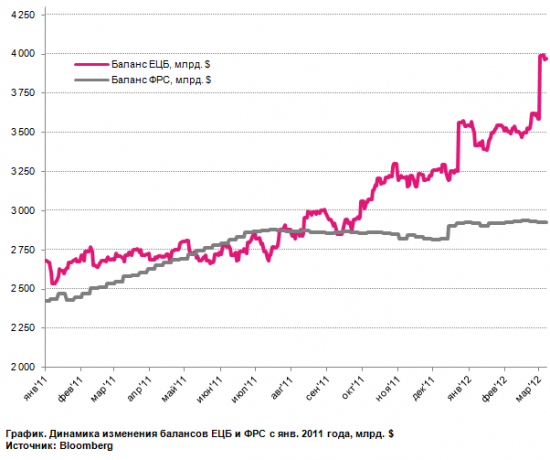

Таким образом, в долларовом эквиваленте с начала 2011 года по текущий момент баланс ЕЦБ раздулся почти на 50% с $2,7 трлн. до $4 трлн., при этом баланс ФРС вырос на 21% с $2,4 трлн. до $2,9 трлн.

( Читать дальше )

Источник: ECB

Таким образом, в долларовом эквиваленте с начала 2011 года по текущий момент баланс ЕЦБ раздулся почти на 50% с $2,7 трлн. до $4 трлн., при этом баланс ФРС вырос на 21% с $2,4 трлн. до $2,9 трлн.

( Читать дальше )

БАЛАНС ЕЦБ ВЫРОС ДО 3 ТРЛН. ЕВРО (4 ТРЛН. ДОЛЛ.)

- 06 марта 2012, 18:21

- |

По мне, так это главная новость дня… завтра распишу подробнее

http://www.ecb.int/press/pr/wfs/2012/html/fs120306.en.html — сегодня появились данные по балансу ЕЦБ после LTRO 2.0

Источник: ECB

Все как и ожидалось - http://quote.rbc.ru/topnews/2012/02/29/33577415.html или на смарте http://smart-lab.ru/company/kitfinance/blog/42794.php

http://www.ecb.int/press/pr/wfs/2012/html/fs120306.en.html — сегодня появились данные по балансу ЕЦБ после LTRO 2.0

Источник: ECB

Все как и ожидалось - http://quote.rbc.ru/topnews/2012/02/29/33577415.html или на смарте http://smart-lab.ru/company/kitfinance/blog/42794.php

Сколько падать? Еще немного, еще чуть- чуть...

- 06 марта 2012, 17:28

- |

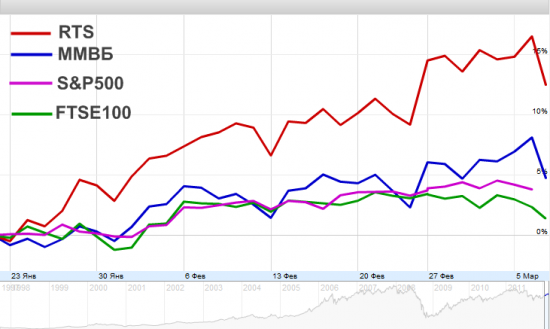

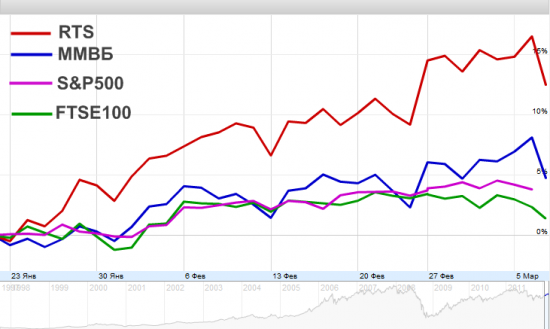

Сегодня наш рынок опять движется впереди планеты всей, сменяя предвыборные аномалии, аномалиями пост выборными. Сравнив четыре графика РТС, ММВБ, S&P500 и FTSE100 на корреляцию, можно увидеть, что падение нашего рынка это еще не придел.

Индекс ММВБ достиг, практически, исходных отметок, а вот индекс РТС смотрится на много лучше рынка. Предвыборная накачка деньгами и искусственное удержание наших котировок выше должных значений потеряла свою актуальность. Ждем дальнейшего развития событий…

Всем удачных торгов!

Индекс ММВБ достиг, практически, исходных отметок, а вот индекс РТС смотрится на много лучше рынка. Предвыборная накачка деньгами и искусственное удержание наших котировок выше должных значений потеряла свою актуальность. Ждем дальнейшего развития событий…

Всем удачных торгов!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал