Избранное трейдера Alexandr533

НФДЛ при продаже валюты. Как уйти

- 23 марта 2016, 12:58

- |

Продолжаем разбирать проблему продажи валюты. В прошлый раз мы определились, что налог при продаже валюты мы платить обязаны. А сейчас мы разберем те случаи, когда можно вполне честно и уйти от этого.

Экономим на налогах

Мы уже определились, что в соответствии с письмом Минфина от 02.08.2012 за номером 03-04-06/4-211, валюта является имущество, и при ее реализации нужно платить налог со всей суммы, что Вы выручили от продажи.

Затем у Вас есть возможность уменьшить эту сумму на размер документально подтвержденных расходов. То есть, если у Вас сохранилась справка о покупке или есть запись в брокерском отчете — можете считать разницу и платить уже налог с разницы.

Освобождаем от уплаты налогов

Но раз валюту признали имуществом, то у нас начинают действовать налоговые вычеты. В соответствии, со статьей 217 НК РФ пункт 17.1 гражданин освобождается от налогообложения, если владел имуществом более трех лет. Это касается как недвижимости, так и любого иного имущества.

( Читать дальше )

- комментировать

- 1.4К | ★86

- Комментарии ( 227 )

Роллировать или хеджить

- 18 марта 2016, 11:09

- |

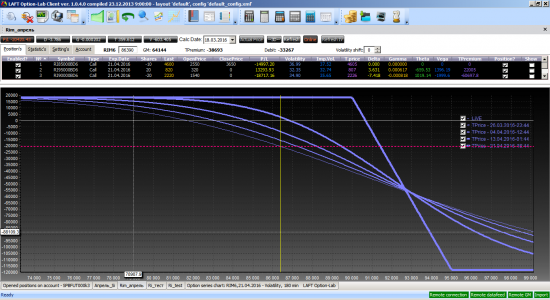

А также добавляю картинку с проданными коллами в то же самое время, которые хеджились фьючем:

( Читать дальше )

Технический анализ Si 17.03.2016

- 18 марта 2016, 00:12

- |

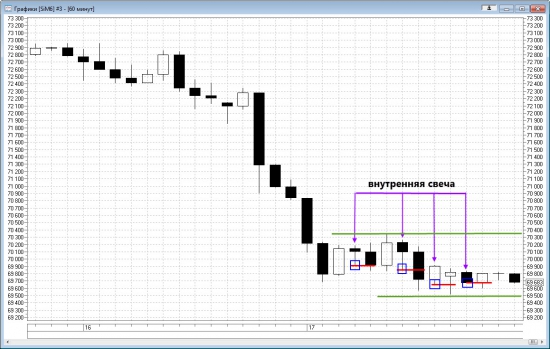

- минимумы всех внутренних свечей (модели свечей) пробиты вниз;

- цена торгуется в узком диапазоне, (торговля диапазонов).

На младшем фрейме, цена пока не ушла назад, в диапазон, пробитого вниз симметричного треугольника, о котором я писал в

( Читать дальше )

Технический анализ Si 14.03.2016

- 15 марта 2016, 00:03

- |

Сегодня я попрощался с SiH6 и начал торговать SiM6. Надеюсь, новый контракт будет таким же замечательным, каким был предыдущий.

На данный момент рынок выглядит так:

- третий ретест линии нисходящего тренда;

- ретест прошел на пробое вниз разворотной формации с внутренней свечей (свечные модели);

- ювелирный отскок от целевой зоны, отработанного нисходящего клина, который был пробит в пятницу (см.5 мин фрейм);

- закрытие с внутренней свечей.

Я по прежнему отдаю предпочтение нисходящему сценарию с целями в районе 64 500 (исходя из данных по новому контракту).

Как вы контролируете риски при продаже голых опционов?

- 13 марта 2016, 16:03

- |

Как вы контролируете риски при продаже голых опционов?

Убытки от продажи опциона могут превышать премию за опцион в несколько раз.

Во время движения цены цена проданного опциона может вырастать в несколько раз, а может и вовсе предложение в стакане отсутствовать.

Но в премии за опцион эти риски уже есть, поэтому чаще в выигрыше от продажи опциона остаются продавцы.

Наиболее распространены 3 подхода к снижению рисков при продаже опционов:

1. Продажа только покрытых опционов. Например, имеем доллары или длинную позицию во фьючерса си. Продаем кол опционы на сумму имеющихся долларов(например, к 20000$ 20 кодов).Понятно, что риск снижения доллара в этом примере целиком на нас.

2. Продажа не покрытых позиций с открытием позиции во фьючерсе , когда цена уйдёт сильно не в нашу сторону. Можно стоп заявкой. Тогда на нас риск = <разность страйка опциона и цены стоп заявки>+риск, что цена уйдёт ниже цены страйка опциона. Естественно, в моменте цена опциона может стать и в несколько раз больше указанной дельты, потому нужен большой запас по го.

3. Метод дельта хеджа. Он заключается в предположении, что со временем скорость изменения цены меняется мало, поэтому для любой цены можно вычислить дельту (долю позиции в опциона, которую нужно обязательно иметь для каждой цены фьючерса). В теории при таком подходе можно с минимальными рисками заработать на временном распаде опциона, но :

1. От гепов такой подход не спасает.

2. Риски тем больше, чем реже выполняется расчёт дельты. Такой подход больше подходит алготрейдерам (хотя, определённая польза от снижения рисков будет и при ручной торговле, если рассчитывать риски несколько раз в день).

Сам я больше полагаюсь на 1 подход, иногда продаю голые опционы и в этом случае считаю риски = риску противоположной позиции во фьючерсе (продажа кола по риску равна продаже фьючерса).

Смысл опроса- понять, насколько часто обычные трейдеры используют метод дельта хеджа .(чтобы понять, нужна ли утилита для мониторинга дельты под андроид (котировки с мосбиржи через интернет взять можно, и историю можно утянуть, по идее, на этом дельту можно рассчитать)).

Первая сделка на опционах

- 12 марта 2016, 19:41

- |

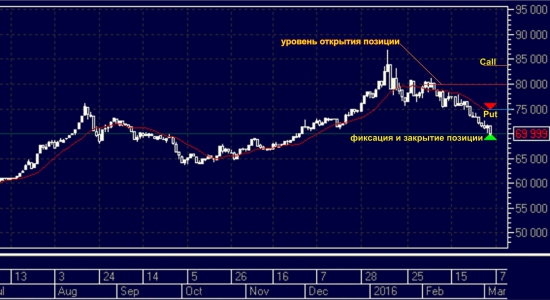

Ранее, на уровне 80000, были куплены #опционы put со страйком 75000 и call со страйком 83500. (эта покупка была частью стратегии, которая предполагает покупку разнонаправленных опционов равным объемом на равноудаленных страйках от цены в моменте).

Не дожидаясь ранее спрогнозированного уровня падения 68000 #опцион 75000 был зафиксирован покупкой #фьючерсов на уровне 69951. После чего голосовым поручением брокер досрочно экспирировал позицию.

Таким образом потратив на открытие позиции около 27% от депозита + еще около 70% на фиксацию прибыли (покупку фьючерсов) сделка принесла 29% к депозиту менее чем за месяц (5050 пунктов).

Технический анализ Si 02.03.2016

- 03 марта 2016, 00:29

- |

- На дневном фрейме всё так же идет отработка нисходящего клина, цель по которому 63 000

На 4х часовом фрейме, всё тоже согласно сценарию, ничего особенного:

( Читать дальше )

Вы используете эти 5 опционных стратегий, которые дают нам наибольший результат?

- 01 марта 2016, 13:27

- |

Мы не можем знать, куда пойдет цена, однако чаще всего нам это и не требуется. В сочетании с некоторыми фундаментальными факторами, опционы позволяют не терять деньги, когда цена идет против нас, и увеличивать прибыль, динамически изменяя позицию.

Опционные стратегии:

- Покупка голого кола

- Покупка колл спреда

- Продажа пута

- Стреддл

- Бабочка сломанное крыло

В списке крупнейших экономик по ВВП по паритету покупательной способности по данным ЦРУ в 2015 году

- 01 марта 2016, 11:29

- |

Как видите, мир изменился. Если ещё недавно многие считали, будто всё важное происходит в США (и в колониях США), то теперь, когда Китай стал крупнейшей экономикой мира, а ещё три страны БРИКС вошли в десятку, игнорировать перемены стало сложнее.

www.ray-idaho.ru/blog/2016/02/29/топ-20-по-ввп-по-ппс-в-2015-году-цру/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал